مقداری ڈبلیو پیٹرن ماسٹر بننے کا راستہ

جائزہ

اس حکمت عملی کا نام “ٹرانسفارمیشن W شکل اعلی بازو کا راستہ” ہے۔ اس حکمت عملی میں W شکل اور اعلی توانائی کی حکمت عملی کا استعمال کیا گیا ہے ، جس میں قیمت W شکل اور اعلی ٹرانسفارمیشن حجم کے ساتھ مل کر تشکیل پانے والے خریداری کے وقت کی شناخت کی گئی ہے۔

حکمت عملی کا اصول

یہ حکمت عملی بنیادی طور پر دو اشارے پر مبنی ہے جس میں ٹریڈنگ سگنلز کی مقدار کا تعین کیا جاتا ہے۔ پہلا اشارہ W شکل اشارے ہے ، جو قیمت W شکل کی شناخت کرتا ہے جس میں تیز رفتار سادہ حرکت پذیر اوسط ((10 سیکنڈ) اور سست رفتار سادہ حرکت پذیر اوسط ((30 سیکنڈ) کے کثیر الاضلاع سے ہے۔ جب تیز رفتار لائن نیچے سے سست رفتار لائن کو عبور کرتی ہے تو ، اسے W شکل کا نچلا حصہ قرار دیا جاتا ہے۔ دوسرا اشارہ ایک ٹرانزیکشن اشارے ہے ، جو موجودہ ٹرانزیکشن ٹرانزیکشن کی تعداد کو ٹرانزیکشن سادہ حرکت پذیر اوسط (20 سیکنڈ) کی تعداد سے دوگنا سے موازنہ کرتا ہے۔ اگر موجودہ ٹرانزیکشن کی تعداد 2 گنا زیادہ ہے تو ، اس کا فیصلہ اعلی توانائی کے جوڑے کے طور پر کیا جاتا ہے۔ جب قیمت W شکل اور اعلی توانائی ایک ساتھ ہوتی ہے تو ، اس سے خریدنے کا اشارہ ملتا ہے۔

اس حکمت عملی کے تحت ٹریڈنگ کے اوقات کی نشاندہی کرنے کے لیے درج ذیل اقدامات کیے جاتے ہیں:

- 10 دوروں اور 30 دوروں کی سادہ منتقل اوسط کا حساب لگائیں؛

- تیز رفتار لائن اور سست رفتار لائن کے سنہری فورک کے ساتھ مل کر ایک سنہری فورک اور ایک بار پھر مردہ فورک کی تشکیل W شکل کا فیصلہ کرنا؛

- 20 سائیکلوں کی تجارت کی مقدار کا ایک سادہ منتقل اوسط حساب لگائیں ، اور اعلی توانائی کی شناخت کے لئے موجودہ تجارت اوسط سے دو گنا زیادہ ہے۔

- W شکل اور اعلی توانائی کے ساتھ مل کر ظاہر ہونے پر ، خریدنے کا اشارہ پیدا ہوتا ہے۔

مندرجہ بالا متعدد اشارے کے مقداری فیصلے کے ذریعے ، قیمتوں میں الٹ جانے کے مواقع کو مؤثر طریقے سے پہچانا جاسکتا ہے ، جس سے اعلی جیت کی شرح والی تجارتی حکمت عملی تشکیل دی جاسکتی ہے۔

طاقت کا تجزیہ

اس حکمت عملی کا سب سے بڑا فائدہ یہ ہے کہ کثیر اشارے کی پیمائش کا فیصلہ ، جو تجارتی سگنل کو زیادہ درست اور قابل اعتماد بناتا ہے۔ اس کے فوائد یہ ہیں:

- ڈبلیو شکل کے اشارے اعلی معیار کے ساتھ قیمتوں میں تبدیلی کی درست شناخت کرتے ہیں۔

- اعلی توانائی کی توثیق غلط سگنل سے بچنے اور سگنل کی وشوسنییتا میں اضافہ کرتی ہے۔

- کثیر پیمائش کا مجموعہ حکمت عملی کو زیادہ جامع اور تین جہتی بناتا ہے ، جس کی وجہ سے کامیابی کی شرح زیادہ ہوتی ہے۔

- پیرامیٹرز کو جگہ جگہ ایڈجسٹ کیا جاسکتا ہے اور مختلف مارکیٹ کے حالات کے مطابق بہتر بنایا جاسکتا ہے۔

مجموعی طور پر ، یہ حکمت عملی تکنیکی شکلوں اور حجم کے اشارے کو کامیابی کے ساتھ جوڑتی ہے ، جس میں اعلی معیار کے تجارتی مواقع کی شناخت کے لئے مقداری ذرائع کا استعمال کیا جاتا ہے۔ یہ ایک اعلی درجے کی مقداری تجارتی حکمت عملی ہے ، جس میں اعلی معیار ، قابل اعتماد اور قابل اطلاق ہے۔

خطرے کا تجزیہ

اس حکمت عملی میں کچھ خطرات بھی ہیں، جن میں سے کچھ یہ ہیں:

- W فارمیٹ میں قیمتوں میں 100 فیصد تبدیلی کی پیش گوئی نہیں کی جاسکتی ہے ، جس سے غلط سگنل کا خطرہ ہوتا ہے۔

- اعلی معیار کی توثیق سے کچھ مواقع ضائع ہوسکتے ہیں اور تمام خریدنے والے مقامات کی شناخت نہیں کی جاسکتی ہے۔

- پیرامیٹرز کی ترتیبات کو مارکیٹ کے حالات کے مطابق ایڈجسٹ اور بہتر بنانے کی ضرورت ہوتی ہے ، جیسے کہ متحرک اوسط کی مدت ، ورنہ حکمت عملی کی کارکردگی کو متاثر کرتی ہے۔

- کوئی بھی تکنیکی اشارے مارکیٹ کی کامل پیش گوئی نہیں کرسکتا ہے ، اور نہ ہی ایک سے زیادہ اشارے کا مجموعہ نقصان کے خطرے سے مکمل طور پر بچ سکتا ہے۔

مندرجہ بالا خطرات کے بارے میں حکمت عملی کو بہتر بنانے اور بہتر بنانے کے لئے ہم مندرجہ ذیل اقدامات کر سکتے ہیں:

- اسٹاپ نقصان کی حد میں اضافہ اور ایک سے زیادہ نقصانات پر سختی سے قابو پانا۔

- پیرامیٹرز کی ترتیبات کو بہتر بنانے کے لئے، منتقل اوسط کی مدت کو ایڈجسٹ کرنے کے لئے؛

- اس کے علاوہ ، اس میں مزید تکنیکی اشارے شامل کیے گئے ہیں۔

- ونڈ کنٹرول ماڈیول شامل کریں ، بڑے شہر کے ماحول کے مطابق پوزیشن کو ایڈجسٹ کریں۔

اصلاح کی سمت

اس حکمت عملی میں مزید اصلاحات کی گنجائش موجود ہے، جس میں مندرجہ ذیل پہلوؤں پر توجہ دی گئی ہے:

پیرامیٹرز کی ترتیب کو بہتر بنائیں: زیادہ سے زیادہ اعداد و شمار کی بازیافت اور پیرامیٹرز کی اسکیننگ کے ذریعہ پیرامیٹرز کا بہترین مجموعہ تلاش کیا جاسکتا ہے ، جیسے کہ منتقل اوسط کی مدت ، ٹرانزیکشن حجم میں اضافہ ضرب ، وغیرہ۔

Ensemble ماڈل: مزید تکنیکی اشارے شامل کریں ، Ensemble ماڈل بنائیں ، تجارتی سگنل کا فیصلہ کرنے کے لئے انٹیگریٹ کریں ، اور حکمت عملی کی استحکام کو بہتر بنائیں۔

متحرک پوزیشن مینجمنٹ: اعلی خطرے کے ماحول میں پوزیشنوں کو کم کرنے کے لئے متحرک پوزیشن مینجمنٹ ماڈل قائم کیا جاسکتا ہے ، جس میں بڑے پیمانے پر اشارے ، جذباتی اشارے وغیرہ شامل ہیں۔

نقصان کی روک تھام کی حکمت عملی: ایک معقول نقصان کی روک تھام کی جگہ کا تعین کریں ، اور انفرادی نقصان کو سختی سے کنٹرول کریں۔

ریٹرننگ کی توثیق: مارکیٹ کے زیادہ حالات میں ریٹرننگ کی جانچ پڑتال کریں ، تاکہ مختلف حالات میں حکمت عملی کی استحکام کی تصدیق کی جاسکے۔

مندرجہ بالا پہلوؤں میں مسلسل اصلاح کے ذریعے ، حکمت عملی کی استحکام اور منافع کو مزید بڑھانے کی امید ہے۔

خلاصہ کریں۔

کوانٹائزڈ ڈبلیو فارمیٹ کے اعلی بازو کی سڑک کی حکمت عملی قیمت کی تکنیکی شکل اور ٹرانزیکشن حجم کے اشارے کے موثر امتزاج کو کامیابی کے ساتھ حاصل کرتی ہے۔ اس حکمت عملی کا فائدہ یہ ہے کہ اشارے کا پورٹ فولیو جامع ، قابل اعتماد اور قابل اطلاق ہے۔ لیکن اس میں کچھ غلط سگنل کا خطرہ بھی موجود ہے ، جس کو پیرامیٹرز کو بہتر بنانے کے ماڈل ، Ensemble ، متحرک پوزیشن مینجمنٹ وغیرہ کے ذریعہ مزید استحکام کی ضرورت ہے۔ یہ حکمت عملی ایک نمائندہ کثیر اشارے کی کوانٹائزڈ ٹریڈنگ حکمت عملی ہے ، جو مستقل طور پر اصلاح اور بہتری کے ساتھ ، کوانٹائزڈ ٹریڈنگ کا ایک بڑا قاتل بننے کے لئے تیار ہے۔

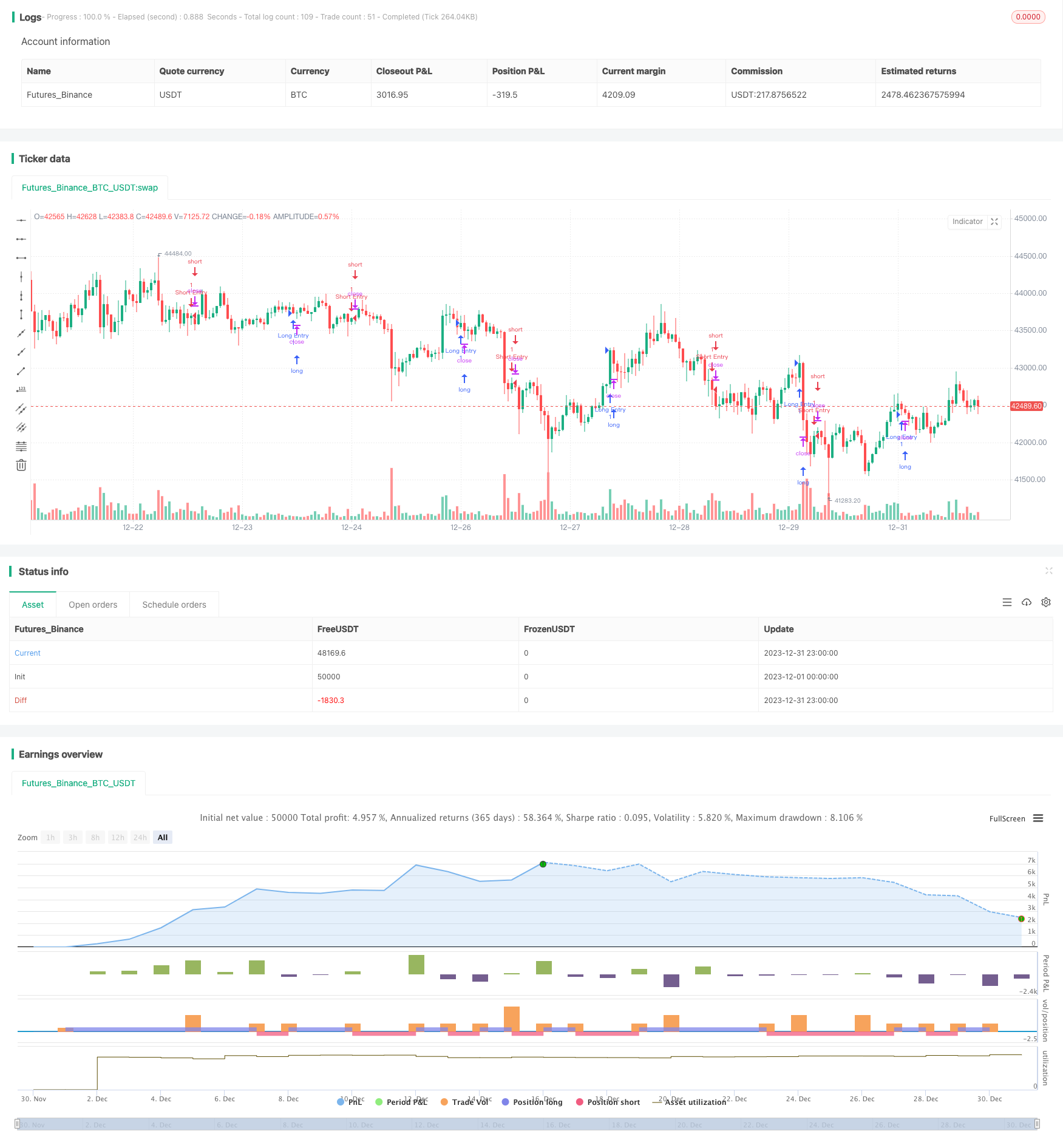

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Combined Strategy", overlay=true)

// Input parameters for the W pattern with high volume

wBottomDepth_W = input.int(3, title="W Bottom Depth", minval=1)

volumeMultiplier_W = input.int(2, title="Volume Multiplier", minval=1)

// Calculate moving averages for the W pattern

maShort = ta.sma(close, 10)

maLong = ta.sma(close, 30)

// Find W pattern

wBottom = ta.crossover(maShort, maLong) and ta.crossover(maShort[1], maLong[1])

// Check for high volume

isHighVolume = volume > volumeMultiplier_W * ta.sma(volume, 20)

// Strategy logic for the W pattern with high volume

if (wBottom and isHighVolume)

strategy.entry("W Pattern Buy", strategy.long)

// Plot shapes to highlight W pattern and high volume

plotshape(series=wBottom and isHighVolume, title="W Bottom with High Volume", color=color.new(color.green, 0), style=shape.triangleup, location=location.belowbar, size=size.small)

// Strategy logic for the second strategy

longCondition_My = ta.crossover(ta.sma(close, 14), ta.sma(close, 28))

if (longCondition_My)

strategy.entry("Long Entry", strategy.long)

shortCondition_My = ta.crossunder(ta.sma(close, 14), ta.sma(close, 28))

if (shortCondition_My)

strategy.entry("Short Entry", strategy.short)