متحرک RSI اشارے تجارتی حکمت عملی

جائزہ

یہ حکمت عملی آر ایس آئی کے اشارے کا حساب لگانے اور اوورلوڈ اوورلوڈ کی حد طے کرنے کے ذریعہ تجارتی حکمت عملی کی تعمیر کرتی ہے ، جس میں متحرک اسٹاپ نقصان اور ہدف منافع سے باہر نکلنے کے ساتھ مل کر ہے۔ جب آر ایس آئی اشارے پر اوورلوڈ کی حد سے گزرتا ہے تو اس میں کم ہوجاتا ہے ، اور جب اوورلوڈ کی حد سے نیچے ہوتا ہے تو اس میں زیادہ ہوتا ہے ، اور اس کے ساتھ ہی اسٹاپ نقصان اور ہدف منافع کو ٹریک کرنے کی پوزیشن سے باہر نکلنے کے لئے مقرر کیا جاتا ہے۔

حکمت عملی کا اصول

اس حکمت عملی میں مارکیٹ کی تکنیکی شکل کا تعین کرنے کے لئے 14 دن کے RSI اشارے کا استعمال کیا گیا ہے۔ آر ایس آئی اشارے میں ایک مدت کے دوران اتار چڑھاؤ کی نقل و حرکت کا تناسب ظاہر ہوتا ہے ، جس کا استعمال مارکیٹ کو زیادہ خرید یا زیادہ فروخت کرنے کا تعین کرنے کے لئے کیا جاتا ہے۔ اس حکمت عملی میں آر ایس آئی کی لمبائی 14 ہے۔ جب آر ایس آئی 70 سے تجاوز کرتا ہے تو مارکیٹ کو زیادہ خرید سمجھا جاتا ہے ، اور اس وقت کم ہوتا ہے۔ جب آر ایس آئی 30 سے تجاوز کرتا ہے تو مارکیٹ کو زیادہ فروخت سمجھا جاتا ہے ، اور اس وقت زیادہ ہوتا ہے۔

اس کے علاوہ ، اس حکمت عملی میں متحرک ٹریکنگ اسٹاپ کا طریقہ کار بھی استعمال کیا گیا ہے۔ جب ایک سے زیادہ پوزیشنیں رکھی جاتی ہیں تو ، اسٹاپ نقصان کی قیمت کو بند ہونے کی قیمت کا 97٪ کے طور پر ٹریک کیا جاتا ہے۔ جب خالی پوزیشنیں رکھی جاتی ہیں تو ، اسٹاپ نقصان کی قیمت کو بند ہونے کی قیمت کا 103٪ کے طور پر ٹریک کیا جاتا ہے۔ اس طرح زیادہ تر منافع کو مقفل کیا جاسکتا ہے ، جبکہ اسٹاپ نقصان کو ہلنے سے بچایا جاسکتا ہے۔

آخر میں ، اس حکمت عملی میں ہدف منافع کا طریقہ کار بھی استعمال کیا گیا ہے۔ جب پوزیشن ہولڈنگ منافع 20٪ تک پہنچ جاتا ہے تو پوزیشن سے باہر نکل جاتا ہے۔ اس سے منافع کے کچھ حصوں کو لاک کیا جاسکتا ہے ، تاکہ منافع کی واپسی سے بچا جاسکے۔

طاقت کا تجزیہ

اس حکمت عملی کے درج ذیل فوائد ہیں:

- RSI اشارے کا استعمال کرتے ہوئے اوور بیو اور اوور سیل کا پتہ لگائیں ، تاکہ مارکیٹ کے موڑ کے اوقات کو بروقت پکڑ سکیں

- متحرک ٹریکنگ سٹاپ نقصانات کا استعمال کرتے ہوئے خطرے کو مؤثر طریقے سے کنٹرول کریں

- ہدف منافع کی سطح مقرر کریں، منافع کے کچھ حصوں کو لاک کریں

- حکمت عملی کے خیالات واضح اور سمجھنے میں آسان ہیں ، پیرامیٹرز کم ہیں ، اور یہ ریل ڈسک پر کام کرنے میں آسان ہے

- RSI کی لمبائی، اوور بیئر اوور سیل سطح، اور سٹاپ نقصان کی حد جیسے پیرامیٹرز کو بہتر بنانے کے لئے آسان

خطرے کا تجزیہ

اس حکمت عملی میں کچھ خطرات بھی ہیں جن کے بارے میں فکر مند ہونا ضروری ہے:

- RSI اشارے کے غلط سگنل کا امکان ، جس سے غیر ضروری نقصان ہوسکتا ہے

- نقصان کی روک تھام کے امکانات کو توڑنے کے لئے، جو نقصان کو بڑھا دیتا ہے

- جب منافع کا ہدف بہت کم ہو اور پوزیشن کافی منافع بخش نہ ہو

مذکورہ بالا خطرات کو آر ایس آئی پیرامیٹرز کو بہتر بنانے ، اسٹاپ نقصان کی حد کو ایڈجسٹ کرنے اور ہدف منافع کی ضروریات کو مناسب طریقے سے نرمی دینے کے ذریعے حل کیا جاسکتا ہے۔

اصلاح کی سمت

اس حکمت عملی کو مندرجہ ذیل طریقوں سے بہتر بنایا جاسکتا ہے:

- آر ایس آئی اشارے کے پیرامیٹرز کو بہتر بنائیں ، اوورلوڈ اور اوورلوڈ فیصلے کے معیار کو ایڈجسٹ کریں ، جھوٹے سگنل کا امکان کم کریں

- دوسرے اشارے کو فلٹر کرنے کے لئے شامل کریں تاکہ RSI کو ایک ہی وقت میں غلط سگنل سے بچایا جاسکے

- متحرک طور پر مطلوبہ منافع کی سطح کو بہتر بنائیں تاکہ حکمت عملی کو مارکیٹ کی صورتحال کے مطابق لچکدار بنایا جاسکے

- ٹرانزیکشن حجم کے اشارے کے ساتھ مل کر ، کم حجم کے جھوٹے اختراعات سے بچیں

- مشین سیکھنے کے الگورتھم کو شامل کریں اور پیرامیٹرز کو خود بخود بہتر بنائیں

خلاصہ کریں۔

اس حکمت عملی کا مجموعی نظریہ واضح ہے ، آر ایس آئی اشارے کا استعمال کرتے ہوئے اوور خرید اور اوور فروخت کا فیصلہ کریں ، متحرک رکاوٹ اور ہدف منافع سے باہر نکلیں۔ اس کی خوبی یہ ہے کہ اس کو سمجھنا آسان ہے ، خطرے پر قابو پانا ہے ، اسکیل ایبل ہے۔ اگلے مرحلے میں سگنل کے معیار کو بہتر بنانے ، متحرک ایڈجسٹمنٹ پیرامیٹرز وغیرہ کی سمت میں اصلاح کی جاسکتی ہے ، تاکہ حکمت عملی کو زیادہ ذہین بنایا جاسکے۔

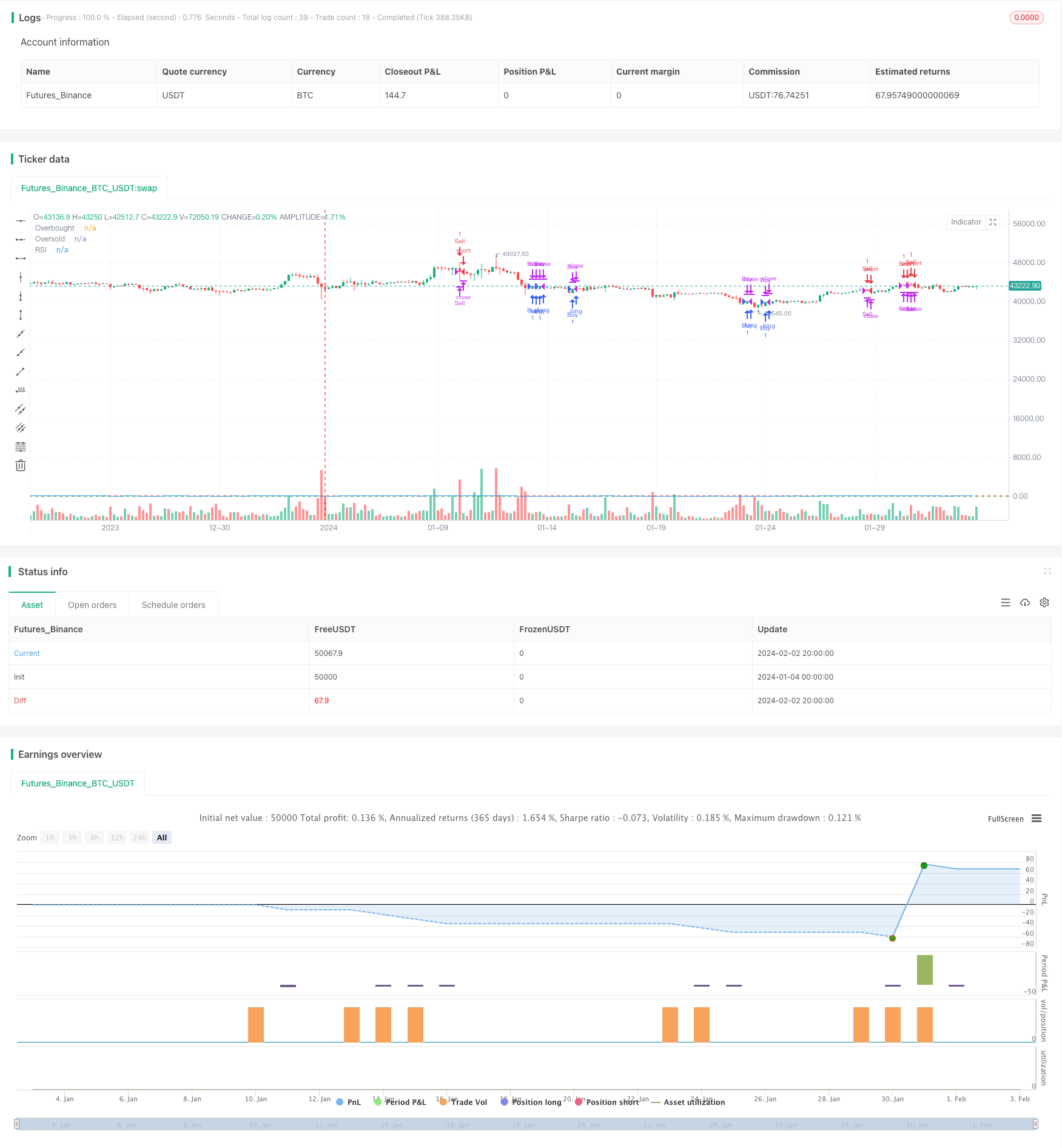

/*backtest

start: 2024-01-04 00:00:00

end: 2024-02-03 00:00:00

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Modified RSI-Based Trading Strategy", overlay=true)

// RSI settings

rsiLength = input(14, title="RSI Length")

overboughtLevel = 70

oversoldLevel = 30

// User-defined parameters

trailingStopPercentage = input(3, title="Trailing Stop Percentage (%)")

profitTargetPercentage = input(20, title="Profit Target Percentage (%)")

rsiValue = ta.rsi(close, rsiLength)

var float trailingStopLevel = na

var float profitTargetLevel = na

// Entry criteria

enterLong = ta.crossover(rsiValue, oversoldLevel)

enterShort = ta.crossunder(rsiValue, overboughtLevel)

// Exit criteria

exitLong = ta.crossover(rsiValue, overboughtLevel)

exitShort = ta.crossunder(rsiValue, oversoldLevel)

// Trailing stop calculation

if (strategy.position_size > 0)

trailingStopLevel := close * (1 - trailingStopPercentage / 100)

if (strategy.position_size < 0)

trailingStopLevel := close * (1 + trailingStopPercentage / 100)

// Execute the strategy

if (enterLong)

strategy.entry("Buy", strategy.long)

if (exitLong or ta.crossover(close, trailingStopLevel) or ta.change(close) > profitTargetPercentage / 100)

strategy.close("Buy")

if (enterShort)

strategy.entry("Sell", strategy.short)

if (exitShort or ta.crossunder(close, trailingStopLevel) or ta.change(close) < -profitTargetPercentage / 100)

strategy.close("Sell")

// Plot RSI and overbought/oversold levels

plot(rsiValue, title="RSI", color=color.blue)

hline(overboughtLevel, "Overbought", color=color.red, linestyle=hline.style_dashed)

hline(oversoldLevel, "Oversold", color=color.green, linestyle=hline.style_dashed)