RSI پر مبنی طویل مدتی مقداری حکمت عملی

جائزہ

اس حکمت عملی کو رشتہ دار طاقت انڈیکس کی لمبی لائن کی مقدار کی حکمت عملی کہا جاتا ہے۔ یہ حکمت عملی ایک مخصوص دورانیے میں قیمتوں میں اضافے اور کمی کی متحرک اوسط کا حساب کتاب کرکے ، آر ایس آئی تکنیکی اشارے کی تعمیر کرتی ہے ، اور اوورلوڈ اوورلوڈ لائن قائم کرتی ہے ، تاکہ حالات کا فیصلہ کیا جاسکے۔ جب آر ایس آئی مقررہ اوورلوڈ لائن سے کم ہوتا ہے تو ، مرحلہ وار پوزیشن بنانے کا طریقہ اپنایا جاتا ہے۔

حکمت عملی کا اصول

اس حکمت عملی کا بنیادی اشارے نسبتا strong مضبوط اشاریہ (RSI) ہے۔ آر ایس آئی اشارے کا اندازہ لگانے کے لئے کہ آیا سیکیورٹی کی موجودہ قیمت زیادہ قیمت والی ہے یا کم قیمت والی ہے۔ اس کا حساب کتاب فارمولا یہ ہے:

RSI = 100 - 100 / (1 + UP / DOWN)

ان میں ، UP حالیہ n دن میں اختتامی قیمتوں میں اضافے کی اوسط شدت ہے۔ DOWN حالیہ n دن میں اختتامی قیمتوں میں کمی کی اوسط شدت ہے۔ اشارے 0-100 کی حد میں ہلچل ، 70 سے زیادہ اوور بیئر زون ، 30 سے کم اوور سیل زون۔

اس حکمت عملی میں آر ایس آئی پیرامیٹرز کی لمبائی = 14 ، آر ایس آئی 14 دن کی اختتامی قیمت پر مبنی ہے۔ اور ایک اوور سیل لائن آر ایس ویلیو = 40 ، یعنی آر ایس آئی 40 سے کم ہے ، کو اوور سیل قرار دیا گیا ہے۔ جب اس دن آر ایس آئی 40 سے کم ہے تو ، خریدنے کی ونڈو کھولیں ، اور پوزیشن بنانے کی تدریجی حکمت عملی اپنائیں ، اوور سیل زون میں قدم بہ قدم خریدیں ، اور آخری پوزیشن کا وقت طے کریں ، اور تمام فروخت کے بعد فروخت کریں۔

طاقت کا تجزیہ

اس حکمت عملی کا سب سے بڑا فائدہ یہ ہے کہ آر ایس آئی اشارے کے ذریعہ مارکیٹ کا فیصلہ کرنے کے لمحے سے کم قیمتوں کو پکڑنا ممکن ہے۔ آر ایس آئی 40 سے کم ہونے پر اوور سیل کی حالت ہے ، جس کا مطلب ہے کہ پہلے کی مدت میں بہت زیادہ کمی ہے ، اس میں واپسی کا موقع موجود ہے ، اس وقت تدریجی طور پر پوزیشن بنائی جاسکتی ہے ، جس سے بہتر قیمت حاصل کی جاسکتی ہے۔ اور آر ایس آئی 70 سے زیادہ ہونے پر اوور خرید کی حالت ہے ، جس کا مطلب ہے کہ صورتحال عروج پر ہوسکتی ہے ، اس وقت تدریجی طور پر پوزیشن کو کم کرنے پر غور کیا جاسکتا ہے۔

اس کے علاوہ ، حکمت عملی کو مرحلہ وار پوزیشن بنانے کا طریقہ اپنانے سے ، ایک ہی اندراج کے ذریعہ لایا جانے والا خطرہ کم ہوسکتا ہے۔ پوزیشن بنانے کی ونڈو کو پوزیشن ہولڈنگ ہائی پوائنٹ کے طور پر استعمال کیا جاتا ہے ، اور آخر میں پوزیشن کا وقت کم پوزیشن ہولڈنگ پوائنٹ کے طور پر استعمال کیا جاتا ہے ، جس سے لمبی لائن کی سرمایہ کاری کا احساس ہوتا ہے۔

خطرے کا تجزیہ

یہ حکمت عملی بنیادی طور پر آر ایس آئی پر انحصار کرتی ہے ، جو ایک تکنیکی اشارے ہے ، جس میں کچھ تاخیر ہوتی ہے۔ خاص طور پر جب مارکیٹ میں اچانک تبدیلی آتی ہے تو ، آر ایس آئی کا ردعمل دیر سے ہوسکتا ہے۔ اس وقت اندھے پن سے آر ایس آئی اشارے پر پوزیشن بنانا ، محدود منافع یا نقصان میں اضافہ ہوسکتا ہے۔

اس کے علاوہ ، حکمت عملی ایک ممکنہ تجارتی سگنل فراہم کرتی ہے۔ یہاں تک کہ اگر آر ایس آئی 40 سے کم ہے تو ، اس کا مطلب یہ نہیں ہے کہ 100٪ واپسی کا موقع موجود ہے۔ پوزیشن قائم کرنے کے بعد قیمت میں دوبارہ تخلیق کرنے کا کم امکان بھی موجود ہے۔ اس وقت زیادہ سے زیادہ نقصان کو کنٹرول کرنے کے لئے نقصان کی حکمت عملی طے کرنے کی ضرورت ہے۔

اصلاح کی سمت

اس حکمت عملی کو مندرجہ ذیل پہلوؤں میں بہتر بنایا جاسکتا ہے:

ایک سے زیادہ اسٹاک کو اکٹھا کرکے ، ایک مجموعہ میں تجارت کریں۔ ایک اسٹاک مخصوص واقعات سے متاثر ہوتا ہے ، جبکہ ایک مجموعہ انفرادی اسٹاک کے خطرے کو پھیلا سکتا ہے۔

اسٹاپ نقصان کی حکمت عملی شامل کریں تاکہ خطرے کو مزید کنٹرول کیا جاسکے۔ جیسے ٹریکنگ اسٹاپ شامل کریں ، قیمتوں میں کمی جاری رہنے پر اسٹاپ نقصان exit۔

ذخیرہ اندوزی کی حکمت عملی کو بہتر بنانا ، جیسے کہ اوور سیل زون میں استعمال ہونے والے وقت کے وزن میں اوسط قیمت کے ذریعہ ذخیرہ اندوزی کی بجائے تدریجی طور پر ذخیرہ اندوزی کی جائے۔

دوسرے اشارے کے ساتھ مل کر سگنل کو فلٹر کریں ، جیسے توانائی کے اشارے ، منتقل اوسط ، وغیرہ ، آر ایس آئی کو اندھا دھند پیروی کرنے سے بچنے کے لئے۔

خلاصہ کریں۔

یہ حکمت عملی اوورلوڈ اوورلوڈ کی حد کا تعین کرنے کے لئے آر ایس آئی اشارے کی تعمیر کے ذریعے ، اوورلوڈ زون میں آہستہ آہستہ کثیر پوزیشن کی پوزیشن قائم کرنے ، اور آخری پوزیشن کا وقت طے کرنے کے لئے ، لمبی لائن رکھنے کے لئے۔ مختصر لائن تجارت کے مقابلے میں ، یہ حکمت عملی لمبی لائن کی مقدار کے لئے سرمایہ کاری کے آلے کے طور پر زیادہ موزوں ہے۔ اس کا فائدہ کم قیمت پر قبضہ کرنے اور لاگت پر قابو پانے میں ہے ، جبکہ اشارے کی پسماندگی اور سگنل کی غلط فہمی میں خطرہ ہے۔ مستقبل میں متعدد طریقوں سے بہتری لائی جاسکتی ہے ، بشمول مجموعی اصلاح ، اسٹاپ نقصان کی حکمت عملی کی تعمیر ، اور پوزیشن کی اصلاح۔

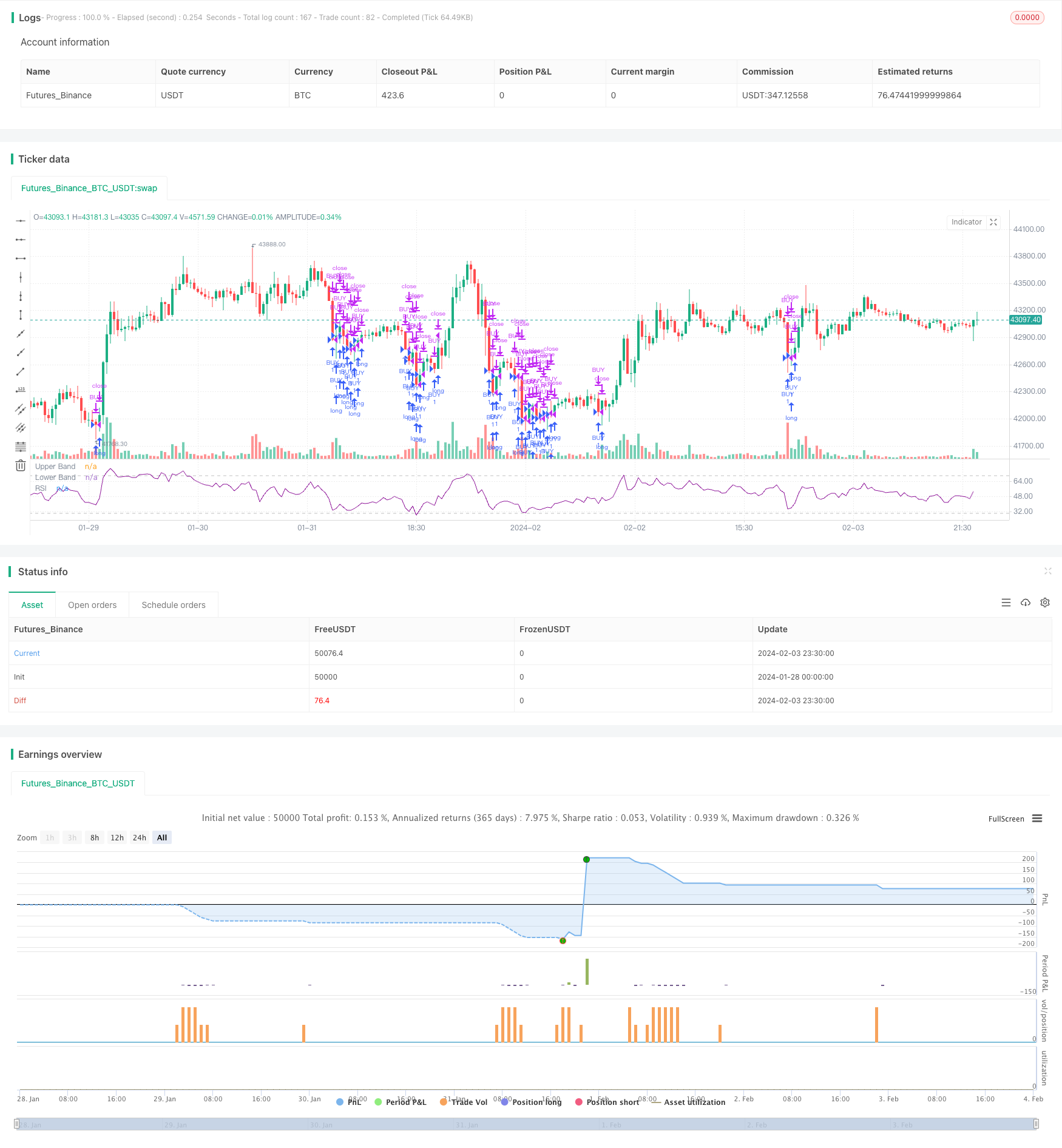

/*backtest

start: 2024-01-28 00:00:00

end: 2024-02-04 00:00:00

period: 30m

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="Relative Strength Index", shorttitle="RSI")

len = input(14, minval=1, title="Length")

src = input(close, "Source", type = input.source)

up = rma(max(change(src), 0), len)

down = rma(-min(change(src), 0), len)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - (100 / (1 + up / down))

plot(rsi, "RSI", color=#8E1599)

band1 = hline(70, "Upper Band", color=#C0C0C0)

band0 = hline(30, "Lower Band", color=#C0C0C0)

fill(band1, band0, color=#9915FF, title="Background")

Rsvalue = input(defval = 40, title = "RSvalue", minval = 20, maxval = 75)

FromMonth = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

FromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

FromYear = input(defval = 2015, title = "From Year", minval = 999)

ToMonth = input(defval = 3, title = "To Month", minval = 1, maxval = 12)

ToDay = input(defval = 1, title = "To Day", minval = 1, maxval = 31)

ToYear = input(defval = 2022, title = "To Year", minval = 999)

start = timestamp(FromYear, FromMonth, FromDay, 00, 00)

finish = timestamp(ToYear, ToMonth, ToDay, 23, 59)

booking = timestamp(ToYear, ToMonth, ToDay, 23, 59)

window() => time >= start and time <= finish ? true : false

endtrade() => time >= booking ? true : false

longCondition = rsi< Rsvalue

if (longCondition)

strategy.entry("BUY", strategy.long)

strategy.close("BUY")