ڈبل ریورسل ثالثی حکمت عملی پر مبنی

جائزہ

ڈبل ریورس بیعانہ حکمت عملی ایک بیعانہ الگورتھم ہے جس میں ڈبل ریورس اشارے کو ملا دیا گیا ہے۔ یہ 123 ریورس سسٹم اور گان لہر لہراتی اشارے کی دو ذیلی حکمت عملیوں کو مربوط کرتا ہے ، جب دونوں ذیلی حکمت عملیوں میں بیک وقت سگنل ہوتے ہیں تو ، تجارت کا اشارہ پیدا ہوتا ہے ، اور بیعانہ آپریشن ہوتا ہے۔

حکمت عملی کا اصول

یہ حکمت عملی دو ذیلی حکمت عملیوں پر مشتمل ہے:

123 ریورس سسٹم: یہ اولف جینسن کی کتاب سے ماخوذ ہے کہ میں کس طرح فیوچر مارکیٹ میں تین گنا منافع بخش ہوں صفحہ 183. اس کے ٹریڈنگ کے قواعد یہ ہیں: جب اختتامی قیمت پچھلے دن کی اختتامی قیمت سے زیادہ ہو اور پچھلے دو دن کی اختتامی قیمت سے کم ہو تو ، سستے K لائن سے نیچے 50 پر زیادہ کام کریں؛ جب اختتامی قیمت پچھلے دن کی اختتامی قیمت سے کم ہو اور پچھلے دو دن کی اختتامی قیمت سے زیادہ ہو تو ، تیز رفتار K لائن سے اوپر 50 پر خالی کریں۔

گان لہر لہراتی اشارے: یہ رابرٹ Krausz کی طرف سے پیدا ہوا ہے W.D. گاننر کی خزانے کی کتاب. یہ ایک خاص دورانیے میں اعلی ترین قیمتوں اور کم ترین قیمتوں کے زوال کی گنتی کرکے ، مارکیٹ میں اتار چڑھاو کی سمت کا فیصلہ کرتا ہے۔

اس اسٹریٹجک حکمت عملی کا تجارتی منطق یہ ہے کہ: جب دونوں ذیلی حکمت عملیوں کے سگنل کی سمت ایک جیسی ہو تو ، ایک حقیقی تجارتی سگنل پیدا ہوتا ہے۔ کثیر سگنل اس وقت ہوتا ہے جب دونوں ذیلی حکمت عملی ایک ساتھ کثیر سگنل جاری کرتی ہیں۔ خالی سگنل اس وقت ہوتا ہے جب دونوں ذیلی حکمت عملی ایک ساتھ خالی سگنل جاری کرتی ہیں۔

طاقت کا تجزیہ

اس حکمت عملی کا سب سے بڑا فائدہ یہ ہے کہ اس میں دو ذیلی حکمت عملیوں کے اشارے کو مربوط کیا گیا ہے۔ یہ جعلی سگنل کو مؤثر طریقے سے فلٹر کرنے اور تجارتی سگنل کی درستگی کو بہتر بنانے میں مدد کرتا ہے۔ دونوں ذیلی حکمت عملیوں میں سے ہر ایک کے اپنے فوائد ہیں۔ 123 ریورس سسٹم اچانک الٹ رجحانات کو پکڑ سکتا ہے ، جبکہ گان سوئنگ لکیری نوسخاتی اشارے رجحانات کے الٹ ہونے کی پختگی کا اندازہ لگا سکتا ہے۔ ان دونوں کو جوڑ کر ، تجارتی سگنل کو زیادہ قابل اعتماد بنایا جاسکتا ہے ، اور اس طرح حکمت عملی کی استحکام کو بہتر بنایا جاسکتا ہے۔

خطرے کا تجزیہ

اس حکمت عملی کا بنیادی خطرہ یہ ہے کہ دو ذیلی حکمت عملیوں سے جاری تجارتی سگنل کی سمت میں عدم مطابقت کا امکان زیادہ ہے ، جس سے کم تجارتی سگنل کی پریشانی ہوتی ہے۔ اس کے علاوہ ، ذیلی حکمت عملی خود بھی کچھ غلط سگنل کا خطرہ رکھتی ہے۔ ان دونوں عوامل کے ساتھ مل کر ، حکمت عملی کی تجارت کی تعداد کم ہوسکتی ہے ، جس سے مارکیٹ کے مواقع سے پوری طرح فائدہ نہیں اٹھایا جاسکتا ہے۔

خطرے کو کم کرنے کے لئے ، ذیلی حکمت عملی کے پیرامیٹرز کو ایڈجسٹ کیا جاسکتا ہے ، تاکہ اس کی تجارتی تعدد کو مناسب طریقے سے بڑھایا جاسکے ، یا دوسرے اشارے کے ساتھ مل کر فیصلہ کرنے میں معاون ، جعلی سگنل کو فلٹر کریں۔ جب دو ذیلی حکمت عملیوں کے مابین سگنل میں بڑا انحراف ہوتا ہے تو ، صرف ایک ہی قابل اعتماد فریق کی پیروی کرنے پر بھی غور کیا جاسکتا ہے۔

اصلاح کی سمت

اس حکمت عملی کو مندرجہ ذیل پہلوؤں سے بہتر بنایا جاسکتا ہے:

- اس کے علاوہ ، اس کے نتیجے میں ، اس نے اپنی حکمت عملی کو تبدیل کیا ، اور اس کے نتیجے میں ، اس نے اپنی حکمت عملی کو بہتر بنایا۔

- سگنل کی معیار کو بہتر بنانے کے لئے دیگر تکنیکی اشارے میں اضافہ کریں؛

- مختلف اقسام اور سائیکل آپٹمائزر ذیلی حکمت عملی کے مطابق وزن؛

- اسٹاپ لاسس (نقصان کی روک تھام) میں شامل ہونا۔

خلاصہ کریں۔

ڈبل ریورسنگ سودے بازی کی حکمت عملی دو مختلف قسم کی ریورسنگ حکمت عملیوں کو مربوط کرکے ایک مضبوط ٹریڈنگ سگنل بناتی ہے۔ یہ شور کو مؤثر طریقے سے ختم کرنے ، سگنل کے معیار کو بہتر بنانے اور مارکیٹ میں ریورسنگ کے مواقع پر قبضہ کرنے کے لئے موزوں ہے۔ تاہم ، ذیلی حکمت عملی میں سگنل کے متضاد ہونے کا امکان زیادہ ہوتا ہے ، جس سے تجارت کی کم تعدد کی پریشانی پیدا ہوسکتی ہے۔ اس کے علاوہ ، مجموعہ حکمت عملی خود ہی پیرامیٹرز کی ترتیب پیچیدہ ہے ، جس کو زیادہ سے زیادہ اثر انداز ہونے کے لئے اچھی طرح سے جانچ اور اصلاح کی ضرورت ہے۔

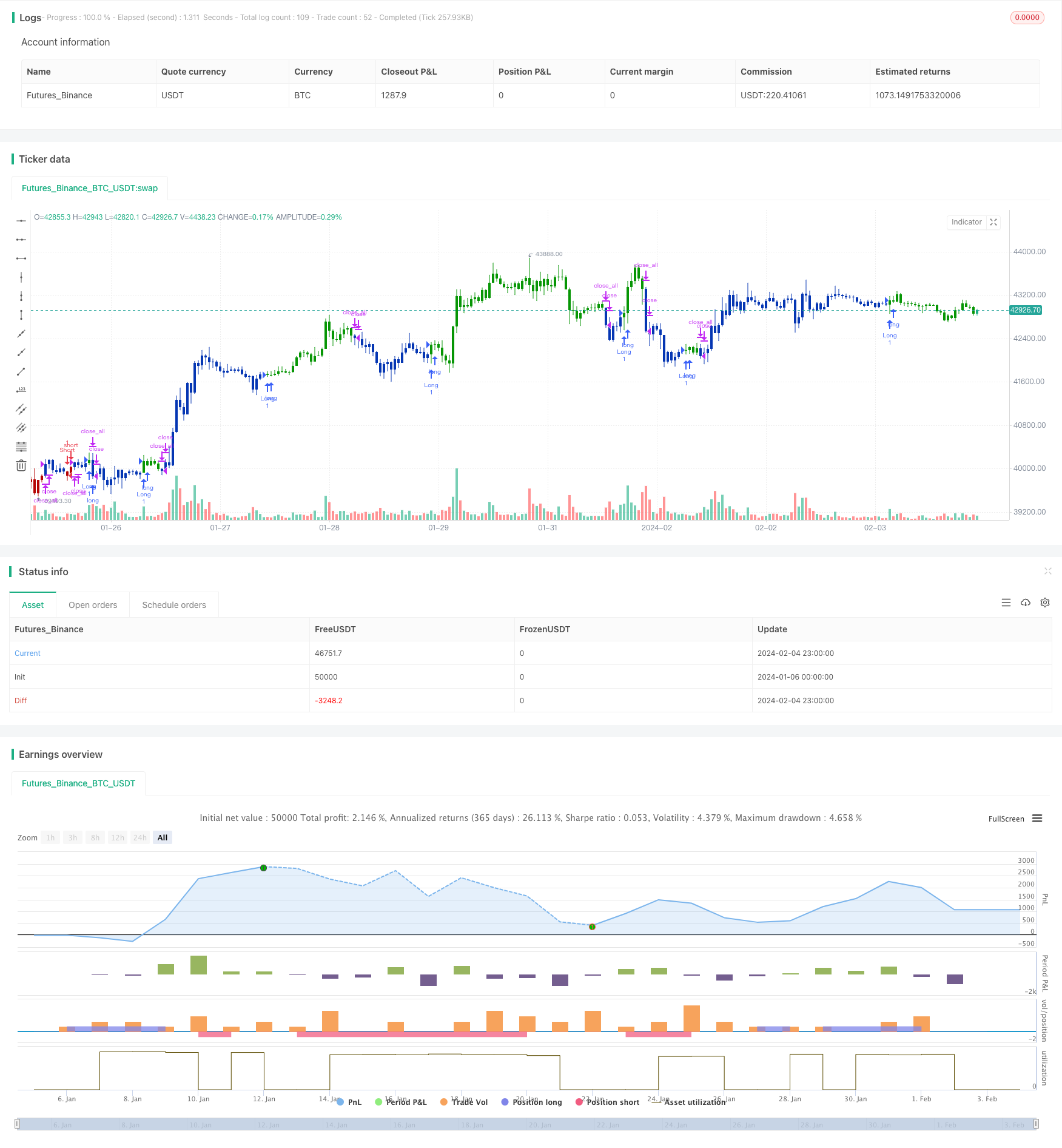

/*backtest

start: 2024-01-06 00:00:00

end: 2024-02-05 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 04/11/2020

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// The Gann Swing Oscillator has been adapted from Robert Krausz's book,

// "A W.D. Gann Treasure Discovered". The Gann Swing Oscillator helps

// define market swings.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

GannSO(Length) =>

pos = 0.0

xGSO = 0.0

xHH = highest(Length)

xLL = lowest(Length)

xGSO:= iff(xHH[2] > xHH[1] and xHH[0] > xHH[1], 1,

iff(xLL[2] < xLL[1] and xLL[0] < xLL[1], -1, nz(xGSO[1],0)))

pos := iff(xGSO > 0, 1,

iff(xGSO < 0, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Gann Swing Oscillator", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

LengthGSO = input(5, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posGannSO = GannSO(LengthGSO)

pos = iff(posReversal123 == 1 and posGannSO == 1 , 1,

iff(posReversal123 == -1 and posGannSO == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )