EMA، RSI اور MACD پر مبنی ملٹی ٹائم فریم تجارتی حکمت عملی

جائزہ

یہ حکمت عملی ٹریڈنگ کے مواقع کو تلاش کرنے کے لئے متعدد ٹائم فریموں میں ٹریڈنگ کے مواقع تلاش کرنے کے لئے تینوں اشارے کو جوڑتی ہے۔ یہ حکمت عملی مارکیٹ کے رجحانات کو مؤثر طریقے سے ٹریک کرنے اور ٹریڈنگ کے خطرے کو کم کرنے کے لئے استعمال کی جاتی ہے۔

حکمت عملی کا اصول

یہ حکمت عملی بنیادی طور پر EMA، RSI اور MACD کے تین اشارے پر مبنی ہے۔ اس کی ٹریڈنگ منطق مندرجہ ذیل ہے۔

25 دن کے ای ایم اے اور 45 دن کے ای ایم اے کا استعمال کرتے ہوئے گولڈ فورک اور ڈیڈ فورک تشکیل دیں ، بطور تجارتی سگنل۔ جب قلیل مدتی ای ایم اے پر طویل مدتی ای ایم اے پہننے پر خریدیں ، اور قلیل مدتی ای ایم اے کے نیچے طویل مدتی ای ایم اے پہننے پر فروخت کریں۔

آر ایس آئی اشارے کے ساتھ مل کر جعلی بریک سے بچیں۔ گولڈ فورک کی تشکیل والے خرید سگنل پر صرف تب ہی تجارت کریں جب آر ایس آئی 50 سے زیادہ ہو۔ ڈیڈ فورک کی تشکیل والے فروخت سگنل پر صرف تب ہی تجارت کریں جب آر ایس آئی 50 سے کم ہو۔

RSI اشارے کے مختلف پیرامیٹرز کے تحت مزید تجارتی مواقع تلاش کریں ، بشمول RSI> 30 ، RSI < 30 وغیرہ۔

MACD اشارے ای ایم اے ٹریڈنگ سگنل کی تصدیق کے لئے معاون فیصلے کے اشارے کے طور پر کام کرسکتے ہیں۔

مختلف ٹائم فریموں میں زیادہ سے زیادہ تجارتی مواقع تلاش کرکے حکمت عملی کی منافع بخش صلاحیت کو بہتر بنایا جاسکتا ہے۔ اس کے علاوہ ، متعدد اشارے کے ساتھ مل کر غلط تجارت کی تعداد کو کم کیا جاسکتا ہے ، اور خطرے کو مؤثر طریقے سے کنٹرول کیا جاسکتا ہے۔

اسٹریٹجک فوائد

اس حکمت عملی کا سب سے بڑا فائدہ یہ ہے کہ متعدد اشارے کے ساتھ مل کر ، ایک سے زیادہ ٹائم فریموں میں تجارت کرنے سے منافع کی امکانات میں اضافہ ہوتا ہے۔ اس کے اہم فوائد یہ ہیں:

ای ایم اے گولڈ فورک ڈیڈ فورکس کا استعمال مارکیٹ کے رجحانات کی تبدیلیوں کو مؤثر طریقے سے ٹریک کرنے اور بروقت تجارت کے مواقع کو پکڑنے میں مدد کرتا ہے۔

RSI اشارے غلط توڑ سے بچنے اور تجارت کے خطرے کو کم کرنے میں مدد کرتا ہے۔

متعدد آر ایس آئی پیرامیٹرز کے تحت تجارت کے مواقع تلاش کریں ، انٹریوں میں اضافہ کریں ، منافع میں اضافہ کریں۔

ایم اے سی ڈی اشارے ای ایم اے ٹریڈنگ سگنل کی دوسری توثیق کرسکتے ہیں ، جس سے خطرے کو مزید کم کیا جاسکتا ہے۔

ایک سے زیادہ ٹائم فریم تجارت ، لاگ ان فارمیشن ٹرانزیکشن ماڈل ٹرانزیکشن ماڈل منافع میں دوگنا مواقع

اسٹریٹجک رسک

اس حکمت عملی میں کچھ خطرات بھی ہیں، جن میں سے کچھ یہ ہیں:

ای ایم اے اشارے میں تاخیر کی وجہ سے ، ممکنہ طور پر شارٹ لائن ٹریڈنگ کے مواقع سے محروم ہوجائیں گے۔

ایک سے زیادہ اشارے کے ساتھ تجارت ، پیرامیٹرز کی غلط ترتیب سے زیادہ سے زیادہ اصلاح کا سبب بن سکتا ہے۔

ایک سے زیادہ ٹائم فریم کے ساتھ تجارت سے نقصانات میں اضافہ ہوسکتا ہے ، جس کے لئے سخت اسٹاپ نقصان کا انتظام کرنا ضروری ہے۔

ٹرانزیکشن لاگت پر قابو پانے اور ہائی فریکوئینسی ٹرانزیکشنز سے بچنے کے لئے حقیقی جنگ میں توجہ دینا ضروری ہے۔

حکمت عملی کی اصلاح کی سمت

اس حکمت عملی میں مزید اصلاحات کی گنجائش موجود ہے، جو بنیادی طور پر درج ذیل پہلوؤں پر مرکوز ہیں:

ای ایم اے پیرامیٹرز کے لئے ٹیسٹ کی اصلاح ، بہترین پیرامیٹرز کا مجموعہ تلاش کریں۔

مزید معاون اشارے جیسے BOLL چینل ، KD اشارے وغیرہ کو شامل کرنے کی جانچ کریں۔

ایڈجسٹمنٹ سٹاپ نقصان کا طریقہ کار شامل کریں ، جس سے مارکیٹ میں اتار چڑھاؤ کی شرح کے مطابق اسٹاپ نقصان کی پوزیشن کو ایڈجسٹ کیا جاسکے۔

مختلف پیرامیٹرز کے تحت مختلف ٹرانزیکشن ہینڈز کو اپنانے کے لئے پوزیشن کھولنے والے ہینڈز کی تعداد کو بہتر بنائیں۔

داخلہ کی شرائط کی منطق کو بہتر بنائیں ، تصادم سگنل سے بچیں یا سگنل فلٹرنگ کی طاقت میں اضافہ کریں۔

خلاصہ کریں۔

اس حکمت عملی میں متعدد اشارے کے اشارے شامل ہیں ، جو متعدد ٹائم پیریڈ میں تجارت کرتے ہیں ، جس میں رجحانات کی پیروی کرنے کی صلاحیت ہے ، اور مختصر لائن مواقع کو بھی پکڑ سکتے ہیں۔ اس کے علاوہ ، سخت انٹری فلٹرنگ میکانزم حکمت عملی کو کچھ خطرہ کنٹرول کرنے کی صلاحیت بھی فراہم کرتا ہے۔ مجموعی طور پر ، اس حکمت عملی کی آمدنی مستحکم ہے ، اور اس کی عملی استعمال کی قیمت ہے ، اور اس کی سفارش کی جاتی ہے۔

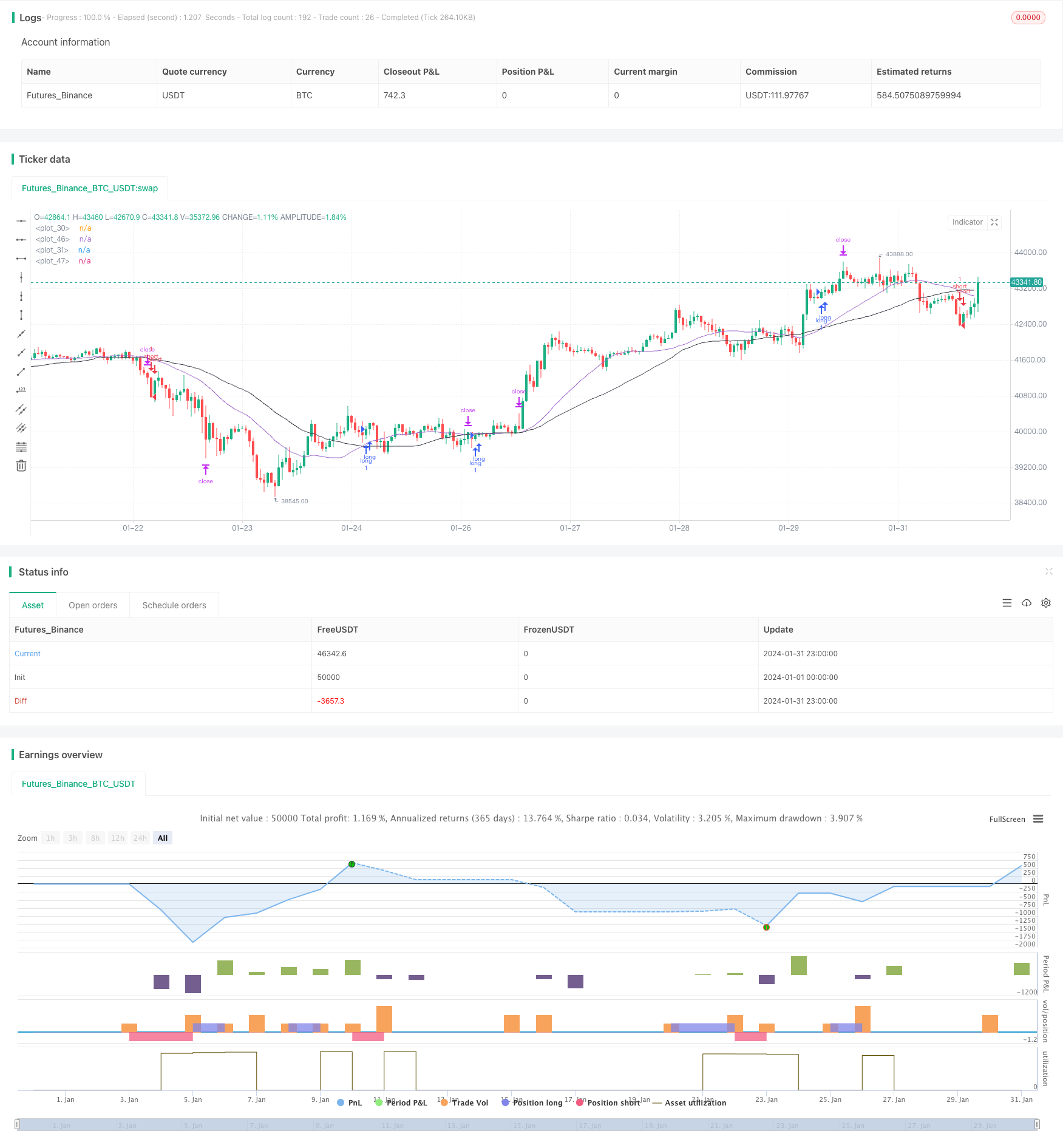

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Aqualizer

//@version=5

strategy("Aserin Buy and Sell", overlay=true)

shortSMA = ta.sma(close, 25)

longSMA = ta.sma(close, 45)

rsi = ta.rsi(close, 7)

ta.macd(close,12, 26, 9)

atr = ta.atr(3)

longCondition = ta.crossover(shortSMA, longSMA)

shortCondition = ta.crossunder(shortSMA, longSMA)

if (longCondition)

strategy.entry("long", strategy.long, 100, when = rsi > 50)

if (shortCondition)

strategy.entry("short", strategy.short, 100, when = rsi < 50)

if (longCondition)

strategy.entry("long", strategy.long, 100, when = rsi > 30)

if (shortCondition)

strategy.entry("short", strategy.short, 100, when = rsi < 30)

if (longCondition)

strategy.entry("long", strategy.long, 100, when = rsi > 20)

if (shortCondition)

strategy.entry("short", strategy.short, 100, when = rsi < 50)

plot(shortSMA)

plot(longSMA, color=color.black)

if (longCondition)

stopLoss = low - atr * 2,45

takeProfit = high + atr * 2,45

strategy.entry("long", strategy.long, 1, when = rsi > 30)

strategy.exit("exit", "long", stop=stopLoss, limit=takeProfit)

if (shortCondition)

stopLoss = high + atr * 3

takeProfit = low - atr * 3

strategy.entry("short", strategy.short, 1, when = rsi < 30)

strategy.exit("exit", "short", stop=stopLoss, limit=takeProfit)

plot(shortSMA)

plot(longSMA, color=color.black)