مومینٹم انڈیکیٹر پر مبنی مجموعی تجارتی حکمت عملی

جائزہ

اس حکمت عملی میں متحرک اوسط ، MACD ، RSI ، اور برین بینڈ جیسے متعدد تکنیکی اشارے استعمال کیے گئے ہیں ، جس میں متعدد خرید و فروخت کے اشارے جمع کیے گئے ہیں ، جس سے ایک بہتر متحرک اشارے جمع کرنے والی تجارتی حکمت عملی تشکیل دی گئی ہے۔

حکمت عملی کا اصول

اس حکمت عملی کا بنیادی منطق متعدد تکنیکی اشارے کے خرید و فروخت کے اشاروں کو اکٹھا کرنا ہے ، خاص طور پر مندرجہ ذیل پہلوؤں پر مشتمل ہے:

چلتی اوسط اشارے: تیز رفتار اور سست رفتار اوسط کا حساب لگانا ، جب تیز رفتار لائن پر سست رفتار لائن سے گزرے تو خریدنے کا اشارہ پیدا ہوتا ہے ، اور جب نیچے سے گزرے تو فروخت کا اشارہ پیدا ہوتا ہے۔

MACD اشارے: MACD لائن اور سگنل لائن کا حساب لگائیں ، جب MACD لائن پر سگنل لائن عبور کرتے ہیں تو خریدنے کا اشارہ پیدا ہوتا ہے ، اور جب نیچے سے گزرتے ہیں تو فروخت کا اشارہ پیدا ہوتا ہے۔

آر ایس آئی اشارے: آر ایس آئی کی قیمتوں کا حساب لگائیں ، فیصلہ کریں کہ آیا آپ اوور بائڈ یا اوور سیل زون میں داخل ہو رہے ہیں ، اور آر ایس آئی لائن کو سنہری کراس کے ساتھ جوڑیں اور بیچ میں محور 50 لائن کے ساتھ گولڈ کراس کو خریدنے کے لئے فروخت سگنل پیدا کریں۔

برن بینڈ اشارے: قیمتوں کے اوپر یا نیچے ٹریک کو توڑنے کا تعین کرنے کے لئے ، اور واپسی کے وسط ٹریک کے ساتھ مل کر خرید و فروخت کے سگنل پیدا کرنے کے لئے۔

باہر نکلنے کا فیصلہ: اسٹاپ اسٹاپ نقصان کی معیارات طے کریں ، جب ایک خاص تناسب پر پہنچ جائے تو خود بخود پوزیشن سے باہر نکلیں۔

مذکورہ بالا سگنل ماڈیول ایک دوسرے سے آزاد ہیں ، حکمت عملی ان سگنلوں کی اصل وقت میں نگرانی کرتی ہے ، خریدنے کے سگنل کو متحرک کرتے وقت زیادہ پوزیشن کھولتی ہے ، فروخت کے سگنل کو متحرک کرتے وقت خالی پوزیشن کھولتی ہے ، منافع بخش ڈسک کی متحرک اکٹھا کرنے کو حاصل کرتی ہے۔

طاقت کا تجزیہ

اس حکمت عملی کے درج ذیل فوائد ہیں:

سگنل کی فراوانی: مختلف تکنیکی اشارے کے ساتھ خرید و فروخت کے سگنل مل کر ، مارکیٹ کے مواقع کو ضائع کرنا آسان نہیں ہے۔

جعلی سگنل کو کم کرنا: مختلف اشارے کے سگنل کی مجموعی توثیق ، جس سے کچھ اشارے کے جعلی سگنل کے منفی اثرات کو کم کیا جاسکتا ہے۔

رجحان اور الٹ دونوں کو مدنظر رکھیں: رجحان ساز اشارے جیسے کہ چلتی اوسط ، اور الٹ کے اشارے جیسے RSI ، MACD ، مختلف حالات میں اچھے نتائج برآمد کرسکتے ہیں۔

خودکار اسٹاپ نقصان: حکمت عملی میں خودکار اسٹاپ نقصان کا طریقہ کار شامل ہے ، جو خطرے کو مؤثر طریقے سے کنٹرول کرسکتا ہے اور نقصانات کو بڑھانے سے روک سکتا ہے۔

خطرے کا تجزیہ

اس حکمت عملی کے کچھ خطرات بھی ہیں، جن میں سے کچھ یہ ہیں:

اشارے کی ناکامی کا خطرہ: مخصوص حالات میں ، ہر اشارے میں کچھ ناکامی ہوسکتی ہے ، جس کی وجہ سے سگنل میں انحراف پیدا ہوتا ہے۔

اوور ایگولیشن کا مسئلہ: سگنل بہت زیادہ ایگولیشن ، جس سے اشارے کی ناقص ریزولوشن پیدا ہوسکتی ہے ، کچھ مواقع کی کمی کا مسئلہ۔

پیرامیٹرز کو بہتر بنانا مشکل ہے: زیادہ اشارے کی وجہ سے ، پیرامیٹرز کو بہتر بنانا مشکل ہوسکتا ہے۔ غلط اشارے پیرامیٹرز کی ترتیب بھی حکمت عملی کی کارکردگی کو متاثر کرسکتی ہے۔

اعلی تبادلوں کی شرح: حکمت عملی کے اشارے زیادہ بار بار ہوتے ہیں ، جس کی وجہ سے اعلی تبادلوں کی شرح ہوتی ہے ، جس سے لین دین کی لاگت میں اضافہ ہوتا ہے۔

اصلاح کی سمت

اس حکمت عملی کو بہتر بنانے کے لئے کچھ جگہ موجود ہے، بنیادی طور پر مندرجہ ذیل پہلوؤں سے:

ہر ایک اشارے اور پیرامیٹرز کو جانچنے اور بہتر بنانے کے لئے ، اشارے کا بہترین مجموعہ تلاش کریں۔

مشین سیکھنے کے طریقوں کے ذریعہ خود کار طریقے سے زیادہ سے زیادہ پیرامیٹرز تلاش کریں ، پیرامیٹرز کو دستی طور پر بہتر بنانے سے گریز کریں۔

مختلف اشارے کے وزن کے مجموعی طریقوں کی جانچ کریں اور سگنل مجموعی کے لئے بہترین حل تلاش کریں۔

مارکیٹ میں اتار چڑھاو کے مطابق خود کار طریقے سے روک تھام کے معیار کو ایڈجسٹ کرنے کے لئے خود کار طریقے سے روک تھام کے طریقہ کار کو شامل کریں.

پوزیشن کھولنے کے الگورتھم کو بڑھانا ، ایک ہی پوزیشن کھولنے کے تناسب کو کنٹرول کرنا ، ایک ہی خطرے کو کم کرنا

خلاصہ کریں۔

یہ حکمت عملی مجموعی طور پر ایک عام اور عام متحرک اشارے جمع کرنے والی تجارتی حکمت عملی ہے ، جس میں متعدد عام تکنیکی اشارے کے خرید و فروخت کے سگنل کا جامع استعمال کیا گیا ہے ، تاکہ اس کی حکمت عملی کی کارکردگی کو بڑھاوا دیا جاسکے۔ اس میں ایک اشارے کی حکمت عملی کے مقابلے میں ، سگنل کے ذرائع میں زیادہ وسعت ، رجحانات کی شناخت اور زیادہ جامع الٹ جیسے فوائد ہیں۔ اس کے ساتھ ہی ، پیرامیٹرز کو بہتر بنانے میں بڑی دشواری ، اشارے کی ناکامی کے خطرے میں اضافہ بھی ایک قابل توجہ مسئلہ ہے۔ مزید جانچ اور اصلاح کے ساتھ ، یہ حکمت عملی ایک بہت ہی عملی مقدار میں تجارتی آلہ بن سکتی ہے۔

/*backtest

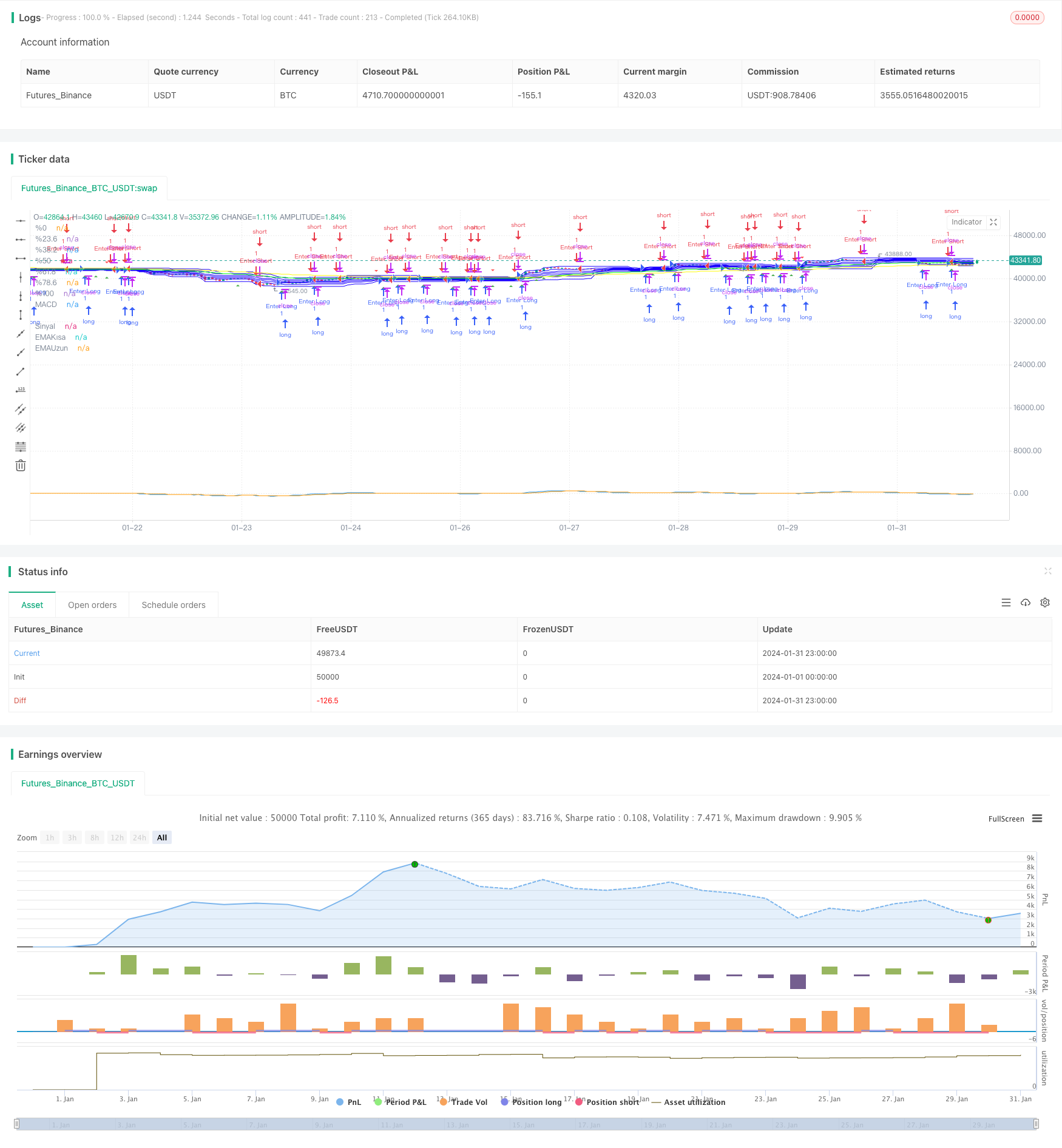

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Kesin Etkili Analiz V1 - Artun Sinan", overlay=true)

//indicator("Kesin Etkili Analiz V1 - Artun Sinan", overlay=true)

//BackTest

yearin = input (2019, title="BackTestBaşlangıç Tarihi")

// Göstergelerin parametrelerini tanımlayın

emaShrtPeriod = input.int(title="EMA Kısa Periyodu", defval=50, minval=1)

emaLngPeriod = input.int(title="EMA Uzun Periyodu", defval=100, minval=1)

maPeriod = input.int(50, "Hareketli Ortalama Periyodu", minval=1)

fast = input.int(12, "MACD Hızlı Periyodu", minval=1)

slow = input.int(26, "MACD Yavaş Periyodu", minval=1)

signal = input.int(9, "MACD Sinyal Periyodu", minval=1)

rsiPeriod = input.int(14, "RSI Periyodu", minval=1)

rsiOverbought = input.int(70, "RSI Aşırı Alım Eşiği", minval=50, maxval=100)

rsiOversold = input.int(30, "RSI Aşırı Satım Eşiği", minval=0, maxval=50)

bbPeriod = input.int(20, "Bollinger Bantları Periyodu", minval=1)

bbStd = input.float(2, "Bollinger Bantları Standart Sapması", minval=0.1)

//EMA göstergesi ayarları

ema1 = ta.ema (close,emaShrtPeriod)

ema2 = ta.ema (close, emaLngPeriod)

emaCrossUp = ema1 >= ema2

emaCrossDown = ema2 < ema1

plot(ema1, title="EMAKısa", color=color.rgb(0, 255, 13))

plot(ema2, title="EMAUzun", color=color.rgb(255, 251, 1))

// Göstergeleri hesaplayın

ma = ta.sma(close, maPeriod) // Hareketli ortalama

[macd, macdsignal, macdhist] = ta.macd(close, fast, slow, signal) // MACD

rsi = ta.rsi(close, rsiPeriod) // RSI

[upper, middle, lower] = ta.bb(close, bbPeriod, bbStd) // Bollinger Bantları

// Alım veya satım sinyalleri üretin

buySignal = false

sellSignal = false

///////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////

// Fibonacci seviyelerini tanımlayın

fibLevels = array.new_float(7) // Fibonacci seviyelerini tutacak bir dizi oluşturun

array.set(fibLevels, 0, 0.0) // %0 seviyesini ayarlayın

array.set(fibLevels, 1, 0.236) // %23.6 seviyesini ayarlayın

array.set(fibLevels, 2, 0.382) // %38.2 seviyesini ayarlayın

array.set(fibLevels, 3, 0.5) // %50 seviyesini ayarlayın

array.set(fibLevels, 4, 0.618) // %61.8 seviyesini ayarlayın

array.set(fibLevels, 5, 0.786) // %78.6 seviyesini ayarlayın

array.set(fibLevels, 6, 1.0) // %100 seviyesini ayarlayın

// Tepe ve dip noktasını belirleyin

highpoint = ta.highest (high, 20) // Son 30 mum çubuğunun en yüksek değerini alın

lowpoint = ta.lowest (low, 20) // Son 30 mum çubuğunun en düşük değerini alın

diff = highpoint - lowpoint // Tepe ve dip noktası arasındaki farkı hesaplayın

// Fibonacci seviyelerini hesaplayın

fib0 = lowpoint + diff * array.get(fibLevels, 0) // %0 seviyesini hesaplayın

fib1 = lowpoint + diff * array.get(fibLevels, 1) // %23.6 seviyesini hesaplayın

fib2 = lowpoint + diff * array.get(fibLevels, 2) // %38.2 seviyesini hesaplayın

fib3 = lowpoint + diff * array.get(fibLevels, 3) // %50 seviyesini hesaplayın

fib4 = lowpoint + diff * array.get(fibLevels, 4) // %61.8 seviyesini hesaplayın

fib5 = lowpoint + diff * array.get(fibLevels, 5) // %78.6 seviyesini hesaplayın

fib6 = lowpoint + diff * array.get(fibLevels, 6) // %100 seviyesini hesaplayın

// Alım sinyali: Fiyat %61,8 seviyesinden yukarı yönlü kırılırsa ve MACD çizgisi sinyal çizgisinin üzerine çıkarsa, alım pozisyonu açın

alSignal = close > fib4 and ta.crossover(macd, macdsignal)

// Satım sinyali: Fiyat %61,8 seviyesinden aşağı yönlü kırılırsa ve MACD çizgisi sinyal çizgisinin altına inerse, satım pozisyonu açın

satSignal = close < fib4 and ta.crossunder(macd, macdsignal)

// Çıkış sinyali: Fiyat %38,2 Fibonacci seviyesine ulaşırsa veya belirli bir yüzde oranında kar veya zarar elde ederseniz, pozisyonu kapatın

exitSignal = close >= fib2 or close <= strategy.position_avg_price * 0.95 // Kar oranı olarak %5, zarar oranı olarak %5 belirledik

plot(fib0, title="%0", color=color.rgb(25, 0, 255))

plot(fib1, title="%23.6", color=color.rgb(25, 0, 255))

plot(fib2, title="%38.2", color=color.rgb(25, 0, 255))

plot(fib3, title="%50", color=color.rgb(25, 0, 255))

plot(fib4, title="%61.8", color=color.rgb(25, 0, 255))

plot(fib5, title="%78.6", color=color.rgb(25, 0, 255))

plot(fib6, title="%100", color=color.rgb(25, 0, 255))

//////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////

// Hareketli ortalama kesişimi sinyali

maCrossUp = ta.crossover(ma, close) // Fiyat hareketli ortalamanın üzerine çıkarsa

maCrossDown = ta.crossunder(ma, close) // Fiyat hareketli ortalamanın altına inerse

// MACD çizgisi ve sinyal çizgisi kesişimi sinyali // Histogram yerine çizgiler

macdCrossUp = ta.crossover(macd, macdsignal) // MACD çizgisi sinyal çizgisinin üzerine çıkarsa

macdCrossDown = ta.crossunder(macd, macdsignal) // MACD çizgisi sinyal çizgisinin altına inerse

// RSI aşırı alım veya aşırı satım sinyali ve 50 seviyesi kesişimi sinyali // Sinyalleri birleştir

// Eşik değerleri doğrudan kullanın

rsiOverboughtSignal = rsi > rsiOverbought and ta.crossover(rsi, 50) // RSI değeri aşırı alım eşiğinin üzerindeyse ve 50 seviyesini yukarı keserse

rsiOversoldSignal = rsi < rsiOversold and ta.crossunder(rsi, 50) // RSI değeri aşırı satım eşiğinin altındaysa ve 50 seviyesini aşağı keserse

// Bollinger Bantları kırılımı sinyali ve orta bant geri dönüşü sinyali // Sinyalleri birleştir

bbBreakUp = close > upper and ta.crossover(close, middle) // Fiyat üst banttan çıkarsa ve orta banta geri dönerse

bbBreakDown = close < lower and ta.crossunder(close, middle) // Fiyat alt banttan inerse ve orta banta geri dönerse

// Sinyalleri birleştirin

buySignal := maCrossUp or macdCrossUp or rsiOversoldSignal or bbBreakUp or emaCrossUp and yearin >= year

sellSignal := maCrossDown or macdCrossDown or rsiOverboughtSignal or bbBreakDown or emaCrossDown and yearin >= year

// Sinyalleri grafikte oklar ile gösterin

plotshape(buySignal, style=shape.triangleup, location=location.belowbar, color=color.green, size=size.small)

plotshape(sellSignal, style=shape.triangledown, location=location.abovebar, color=color.red, size=size.small)

plot(macd, title="MACD", color=color.blue) // MACD çizgisini mavi renkte çizin

plot(macdsignal, title="Sinyal", color=color.orange) // Sinyal çizgisini turuncu renkte çizin

if buySignal

strategy.entry("Enter Long", strategy.long)

else if sellSignal

strategy.entry("Enter Short", strategy.short)