ملٹی ٹائم فریم آر ایس آئی اور اسٹوکاسٹکس حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2024-02-21 15:56:37ٹیگز:

جائزہ

ملٹی ٹائم فریم آر ایس آئی اور اسٹوکاسٹکس حکمت عملی ایک ایسی حکمت عملی ہے جو مارکیٹ میں زیادہ سے زیادہ خرید و فروخت کی صورتحال کا تعین کرنے کے لئے متعدد ٹائم فریموں میں آر ایس آئی اور اسٹوکاسٹکس اشارے کو جوڑتی ہے۔ یہ مارکیٹ کی مجموعی رفتار اور زیادہ سے زیادہ توسیع کا اندازہ لگانے کے لئے 4 مختلف ٹائم فریموں سے آر ایس آئی اور اسٹوکاسٹکس کی اوسط اقدار کا استعمال کرتی ہے۔ اس سے اسے مختلف ٹائم فریموں میں اشارے کی طاقتوں کو استعمال کرنے کی اجازت ملتی ہے۔

حکمت عملی منطق

1. آر ایس آئی اشارے

آر ایس آئی اشارے ایک طاقتور آکسیلیٹر ہے جو حالیہ قیمتوں کی نقل و حرکت کی شدت کی بنیاد پر زیادہ خریدنے اور زیادہ فروخت کی سطح کی پیمائش کرتا ہے۔ آر ایس آئی کی اقدار 0 سے 100 کے درمیان اتار چڑھاؤ کرتی ہیں ، جہاں 70 سے زیادہ اقدار کو زیادہ خریدنے اور 30 سے کم فروخت سمجھا جاتا ہے۔

یہ حکمت عملی 14 دورانیے کے آر ایس آئی کا استعمال کرتی ہے اور ماہانہ، روزانہ، 4 گھنٹے اور 1 گھنٹے کے ٹائم فریم سے آر ایس آئی کی اقدار حاصل کرتی ہے۔

اسٹوکاسٹکس %K

اسٹوکاسٹکس٪ K ایک اشارے ہے جو 0 سے 100 تک کے پیمانے پر مارکیٹ میں زیادہ خرید / زیادہ فروخت کی سطح کو ظاہر کرتا ہے۔ عام طور پر ، 80 سے زیادہ اقدار زیادہ خرید مارکیٹ کی نشاندہی کرتی ہیں جبکہ 20 سے کم اقدار مارکیٹ میں زیادہ فروخت کی نشاندہی کرتی ہیں۔

حکمت عملی ایک 14,3 اسٹوکاسٹکس ترتیب کا استعمال کرتا ہے اور اسی طرح مذکورہ بالا ٹائم فریم سے٪ K اقدار حاصل کرتا ہے.

3. اوسط قدر کا مجموعہ

اسٹریٹجی کا بنیادی مقصد متعدد ٹائم فریموں میں دونوں اشارے کا اوسط لینا ہے۔ اس سے اسے مجموعی مارکیٹ کے حالات کی پیمائش کرتے وقت ہر ٹائم فریم کی طاقتوں کو استعمال کرنے کی اجازت ملتی ہے۔ عین مطابق فارمولے یہ ہیں:

RSI اوسط = (ماہانہ RSI + روزانہ RSI + 4H RSI + 1H RSI) / 4

اسٹوکاسٹک اوسط = (ماہانہ اسٹوکاسٹک + روزانہ اسٹوکاسٹک + 4H اسٹوکاسٹک + 1H اسٹوکاسٹک) / 4

4. تجارتی اشارے

یہ حکمت عملی ایک طویل چلتی ہے جب آر ایس آئی اوسط 30 سے نیچے آتا ہے اور اسٹوکاسٹکس اوسط 20 سے نیچے جاتا ہے۔ یہ ایک مختصر چلتا ہے جب آر ایس آئی اوسط 70 سے اوپر بڑھتا ہے اور اسٹوکاسٹکس اوسط 80 کی خلاف ورزی کرتا ہے۔

جب اسٹوکاسٹکس اوسط 70 سے اوپر اور آر ایس آئی اوسط 50 سے اوپر چڑھ جاتا ہے تو لانگ پوزیشن بند کردی جاتی ہے۔ جب اسٹوکاسٹکس اوسط 30 سے نیچے اور آر ایس آئی اوسط 50 سے نیچے گرتا ہے تو شارٹ پوزیشن بند کردی جاتی ہے۔

فوائد کا تجزیہ

اس حکمت عملی کا بنیادی فائدہ متعدد ٹائم فریموں میں دو اشارے کے امتزاج میں ہے۔ اس سے تجارتی اشاروں کی وشوسنییتا میں بہت اضافہ ہوتا ہے اور غلط اشاروں کو کم سے کم کیا جاتا ہے۔ مخصوص فوائد میں شامل ہیں:

-

آر ایس آئی اور اسٹوکاسٹکس ایک دوسرے کو سگنل کے طور پر تصدیق کرتے ہیں۔ صرف ایک اشارے پر انحصار کرنے سے زیادہ کثرت سے جھوٹے سگنل پیدا ہوتے ہیں۔ دوہری اشارے کا نقطہ نظر درستگی کو فروغ دیتا ہے۔

-

متعدد ٹائم فریم زیادہ مضبوط تجزیہ کا باعث بنتے ہیں۔ مثال کے طور پر ، ماہانہ اور روزانہ کے ٹائم فریم میں ایک زیادہ خریدار مارکیٹ دکھائی دیتی ہے لیکن چھوٹے ٹائم فریموں میں ابھی تک اوورسٹینشن کی سطح تک نہیں پہنچنا ہے۔ اس سے پتہ چلتا ہے کہ ایک اپ ٹرینڈ جاری رہنے کا امکان ہے۔ سگنل زیادہ قابل اعتماد ہوتے ہیں جب تمام ٹائم فریم اتفاق کرتے ہیں۔

-

ساختی موڑ کے پوائنٹس کی واضح شناخت جب متعدد ٹائم فریم بیک وقت اہم ایس / آر کی سطح کو توڑتے ہیں ، جس سے رجحان کی تبدیلی کا اشارہ ہوتا ہے۔

-

اوسط کے خودکار حساب سے کام کا بہاؤ آسان ہوجاتا ہے۔ دستی حساب کتاب کی ضرورت نہیں ہے کیونکہ کوڈ ڈیٹا کی بازیافت ، اشارے کے حساب کتاب اور اوسط کو خود بخود سنبھالتا ہے۔

خطرے کا تجزیہ

تکنیکی تجزیہ کی تمام حکمت عملیوں کی طرح ، بنیادی خطرہ بھی پھسلن اور غلط اشاروں میں ہے۔ اہم خطرات میں شامل ہیں:

-

رجحان کی تبدیلیاں جن کی وجہ سے روک دیا جاتا ہے۔ مثال کے طور پر ، قیمتیں طویل عرصے تک چھلانگ لگانے سے پہلے مختصر مدت میں سپورٹ سے نیچے کی خلاف ورزی کرتی ہیں۔ اس طرح کے معاملات میں باہر نکلنے کی منطق کی وجہ سے قلیل مدتی نقصانات ہوسکتے ہیں۔

-

کلیدی ایس / آر کی غیر قانونی حیثیت ناکام ٹرائلنگ اسٹاپ کی طرف جاتا ہے۔ اہم ایس / آر کی سطحوں کا توڑ براہ راست ان سے نیچے ڈیزائن کردہ اسٹاپ کو متحرک کرسکتا ہے ، جس کے نتیجے میں اوسط سے زیادہ نقصانات ہوتے ہیں۔

-

سب سے بہتر ٹائم فریم کی تشکیل سے غلط فیصلے۔ زیادہ ہموار یا کم ہموار ٹائم فریم گمراہ کن آسکیلیٹر اقدار فراہم کرسکتے ہیں۔

-

ٹائم فریموں کے مابین اختلافات ڈنکرک اثر کا سبب بنتے ہیں۔ جہاں اعلی ٹائم فریم زیادہ خریدار مارکیٹ دکھاتے ہیں لیکن کم ٹائم فریم زیادہ فروخت کی حالت کی نشاندہی کرتے ہیں ، جس سے اوسط غیر موثر ہوجاتے ہیں۔

حل میں اسٹاپ نقصان کی حکمت عملیوں کو بہتر بنانا ، متحرک ایس / آر کی سطحوں کو ٹریک کرنا ، ٹائم فریم پیرامیٹرز کو ایڈجسٹ کرنا اور اضافی فلٹرز شامل کرنا شامل ہے۔

بہتر مواقع

زیر بحث خطرات کے پیش نظر ، بہتر بنانے کے مواقع میں شامل ہیں:

-

ٹریلنگ اسٹاپ اور جزوی باہر نکلنے کو شامل کرنے کے لئے اسٹاپ نقصان کے طریقہ کار کو بہتر بنانا۔ اس سے ایک ہی تجارتی خطرات پر قابو پانے کے دوران منافع میں تالا لگ جاتا ہے۔

-

اعلی ٹائم فریم شامل کرنا جیسے سہ ماہی چارٹ۔ اس سے غلط سگنل کو فلٹر کرنے کے لئے بڑی ٹرینڈ گائیڈنس کی اجازت ملتی ہے۔ جب اختلافات ہوتے ہیں تو اعلی ٹائم فریم سے پڑھنے کو ترجیح دیں۔

-

زومبی رجحانات سے بچنے کے لئے بیل / ریچھ کے اختلافات کے ذریعے اضافی رجحان کی توثیق کے لئے حجم کو شامل کرنا۔

-

اہم تاریخی ایس / آر کے ارد گرد بریک آؤٹ کا انتظار کرکے یا زیادہ سے زیادہ پل بیک اندراجات کی اجازت دے کر انٹری سگنلز کو ٹھیک کرنا۔

-

متحرک اسٹاپ پوزیشننگ کے لئے حالیہ اتار چڑھاؤ اور اے ٹی آر اقدار پر مبنی موافقت پذیر اسٹاپس کا نفاذ۔

نتیجہ

ملٹی ٹائم فریم آر ایس آئی اور اسٹوکاسٹکس حکمت عملی ایک واضح ، قابل اعتماد نقطہ نظر ہے جو زیادہ سے زیادہ ٹائم فریموں میں آر ایس آئی اور اسٹوکاسٹکس کے امتزاج کا استعمال کرتے ہوئے اوور بُک / اوور سیلڈ کی سطحوں کی نشاندہی کرتا ہے۔ اس کی سب سے بڑی طاقت وِپسا اور جھوٹے سگنل کے خطرات کو کم سے کم کرنے کے لئے اشارے اور ٹائم فریموں کی باہمی تصدیق میں ہے۔ تاہم ، تمام تکنیکی حکمت عملیوں کی طرح ، اس میں بھی inherent خطرات کا سامنا ہے جن کو اسٹاپ نقصان کی اصلاح ، ٹائم فریم کے انتخاب وغیرہ کے ذریعے حل کرنے کی ضرورت ہے تاکہ اسے مستحکم خودکار تجارتی حکمت عملی میں بہتر بنایا جاسکے۔

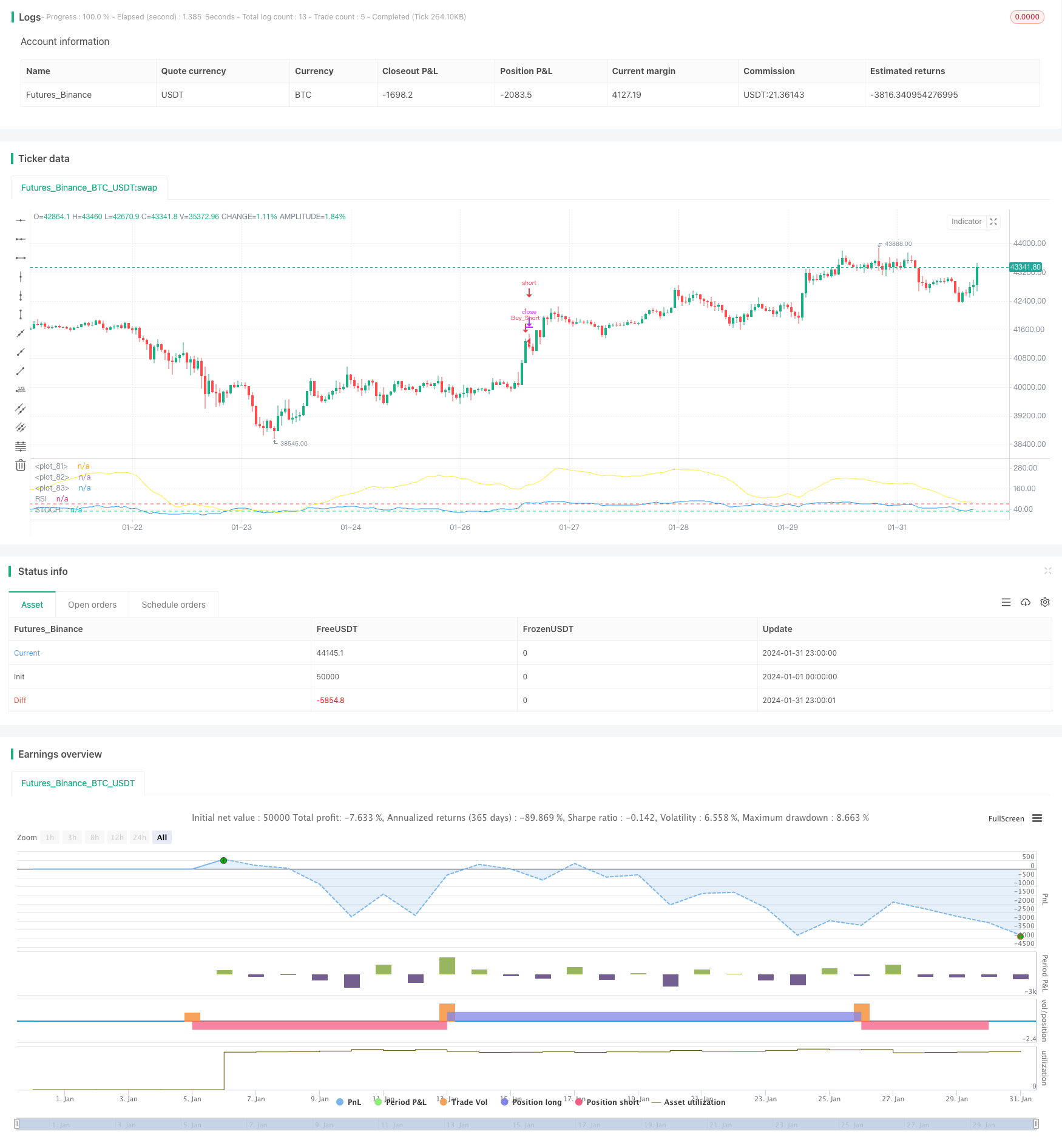

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

////////////////////////////////////////// MTF Stochastic & RSI Strategy 🚥 ©️ bykzis /////////////////////////////////////////

//

// *** Inspired by "Binance CHOP Dashboard" from @Cazimiro and "RSI MTF Table" from @mobester16 *** and LOT OF COPY of Indicator-Jones MTF Scanner

//

////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////

//@version=5

strategy('MTF RSI & STOCH Strategy🚥 by kzi', overlay=false,initial_capital=100, currency=currency.USD, commission_value=0.01, commission_type=strategy.commission.percent)

// Pair list

var string GRP1 = '══════════ General ══════════'

overbought = input.int(80, 'Overbought Level', minval=1, group=GRP1)

oversold = input.int(20, 'Oversold Level', minval=1, group=GRP1)

/// Timeframes

var string GRP2 = '══════════ Timeframes ══════════'

timeframe1 = input.timeframe(title="Timeframe 1", defval="W", group=GRP2)

timeframe2 = input.timeframe(title="Timeframe 2", defval="D", group=GRP2)

timeframe3 = input.timeframe(title="Timeframe 3", defval="240", group=GRP2)

timeframe4 = input.timeframe(title="Timeframe 4", defval="60", group=GRP2)

// RSI settings

var string GRP3 = '══════════ RSI settings ══════════'

rsiLength = input.int(14, minval=1, title='RSI length', group=GRP3)

rsiSource = input(close, 'RSI Source', group=GRP3)

rsioverbought = input.int(70, 'RSI Overbought Level', minval=1, group=GRP3)

rsioversold = input.int(30, 'RSI Oversold Level', minval=1, group=GRP3)

/// Get RSI values of each timeframe /////////////////////////////////////////////////////

rsi = ta.rsi(rsiSource, rsiLength)

callRSI(id,timeframe) =>

rsiValue = request.security(id, str.tostring(timeframe), rsi, gaps=barmerge.gaps_off)

rsiValue

RSI_TF1 = callRSI(syminfo.tickerid, timeframe1)

RSI_TF2 = callRSI(syminfo.tickerid, timeframe2)

RSI_TF3 = callRSI(syminfo.tickerid, timeframe3)

RSI_TF4 = callRSI(syminfo.tickerid, timeframe4)

/////// Calculate Averages /////////////////////////////////////////////////////////////////

calcAVG(valueTF1, valueTF2, valueTF3, valueTF4) =>

math.round((valueTF1 + valueTF2 + valueTF3 + valueTF4) / 4, 2)

AVG=calcAVG(RSI_TF1, RSI_TF2, RSI_TF3, RSI_TF4)

// Stochastic settings

var string GRP4 = '══════════ Stochastic settings ══════════'

periodK = input.int(14, '%K length', minval=1, group=GRP4)

smoothK = input.int(3, 'Smooth K', minval=1, group=GRP4)

stochSource = input(close, 'Stochastic Source', group=GRP4)

stochoverbought = input.int(70, 'Stochastic Overbought Level', minval=1, group=GRP4)

stochoversold = input.int(30, 'Stochastic Oversold Level', minval=1, group=GRP4)

/// Get Stochastic values of each timeframe ////////////////////////////////////////////////

stoch = ta.sma(ta.stoch(stochSource, high, low, periodK), smoothK)

getStochastic(id,timeframe) =>

stochValue = request.security(id, str.tostring(timeframe), stoch, gaps=barmerge.gaps_off)

stochValue

Stoch_TF1 = getStochastic(syminfo.tickerid, timeframe1)

Stoch_TF2 = getStochastic(syminfo.tickerid, timeframe2)

Stoch_TF3 = getStochastic(syminfo.tickerid, timeframe3)

Stoch_TF4 = getStochastic(syminfo.tickerid, timeframe4)

AVG_STOCH=calcAVG(Stoch_TF1, Stoch_TF2, Stoch_TF3, Stoch_TF4)

plot(AVG, color = color.blue, title='RSI')

plot(AVG_STOCH, color = color.yellow,title='STOCH')

hline(rsioverbought,color=color.red)

hline(rsioversold, color=color.lime)

hline(50, color=color.white)

//============ signal Generator ==================================//

if AVG <= rsioversold and AVG_STOCH <=stochoversold

strategy.entry('Buy_Long', strategy.long)

strategy.close("Buy_Long",when=(AVG_STOCH >=70 and AVG >=50 and close >=strategy.position_avg_price),comment="Long_OK")

if AVG >=rsioverbought and AVG_STOCH >=stochoverbought

strategy.entry('Buy_Short', strategy.short)

strategy.close("Buy_Short",when=(AVG_STOCH <=30 and AVG <=50 and close <=strategy.position_avg_price),comment="Short_OK")

///////////////////////////////////////////////////////////////////////////////////////////

- بولنگر بینڈس کنسولیڈیشن حکمت عملی

- ایچیموکو کلاؤڈ کا استعمال کرتے ہوئے کلاؤڈ پر مبنی رجحان کی حکمت عملی

- چلتی اوسط کی بنیاد پر رجحان کی تبدیلی کی حکمت عملی

- رجحان مندرجہ ذیل حکمت عملی پر مبنی رینکو چلتی اوسط

- تین آر ایس آئی حرکت پذیر اوسط بینڈ کی حکمت عملی

- چاند کے مراحل پر مبنی دو طرفہ تجارتی حکمت عملی

- ای ایم اے کراس اوور اور بولنگر بینڈ کے ساتھ ریورس ٹریڈنگ کی حکمت عملی

- انکولی حرکت پذیر سٹاپ لائن ٹریڈنگ کی حکمت عملی

- 123 الٹ پیٹرن کی حکمت عملی کے ساتھ مل کر بار بار چلنے والی رجحان اوسط

- ملٹی ٹائم فریم چلتی اوسط اور ای ایم اے پر مبنی رجحان کی حکمت عملی

- بہتر اوسط چلنے والی کراس اوور Sakkoulas ٹریڈنگ کی حکمت عملی

- سادہ حرکت پذیر اوسط کراس اوور حکمت عملی

- ڈونچیئن موافقت پذیر اوسط چلنے والی ٹریڈنگ سسٹم

- حجم وزن شدہ رجحان کی تبدیلی کی حکمت عملی

- متعدد ٹائم فریم ای ایم اے توڑ اور کے لائن پیٹرن کے امتزاج پر مبنی ٹریڈنگ حکمت عملی

- سٹاپ نقصان اور منافع لینے کے ساتھ رجحان کی پیروی کی حکمت عملی

- متحرک پوزیشن سائزنگ کوانٹم حکمت عملی

- قریبی قیمت کی خرابی پر مبنی خریداری کی حکمت عملی

- دوہری حرکت پذیر اوسط حکمت عملی

- بریک آؤٹ بولنگر بینڈس آسسیلیشن ٹریڈنگ کی حکمت عملی