ڈبل موونگ ایوریج پریشر کال بیک حکمت عملی

جائزہ

ڈبل مساوی دباؤ کی واپسی کی حکمت عملی اسٹاک انڈیکس کی ایک بہت ہی آسان بچت کی حکمت عملی ہے۔ اس میں صرف ایک سے زیادہ تجارت کی جاتی ہے ، جب طویل مدتی رجحان بڑھتا ہے تو ، جب قیمت دباؤ کی سطح کے قریب ہوتی ہے تو پوزیشن بنائی جاتی ہے ، تاکہ مارکیٹ میں دباؤ کی حد سے تجاوز کرنے کے بعد ہی داخل ہونے سے بچیں ، اور اس طرح بہتر خریداری کی قیمتوں کو مقفل کریں۔

حکمت عملی کا اصول

اس حکمت عملی میں طویل مدتی 200 دن کی حرکت پذیری اوسط اور مختصر مدتی 10 دن کی حرکت پذیری اوسط کا استعمال کیا جاتا ہے۔ پوزیشن صرف اس وقت کھولی جاسکتی ہے جب اختتامی قیمت 200 دن کی لائن سے اوپر ہو ، یعنی طویل مدتی رجحان کی طرف۔ جب اختتامی قیمت 10 دن کی لائن سے نیچے ہو تو ، اسٹاک انڈیکس کو دباؤ والے علاقے میں سمجھا جاتا ہے ، اس وقت اگر آر ایس آئی 30 سے کم ہو تو ، اشارہ ہوتا ہے کہ اسٹاک کی قیمت میں تیزی آسکتی ہے ، اس وقت زیادہ پوزیشن کھولی جائے۔

ایک بار پوزیشن کھولنے کے بعد ، 5٪ اسٹاپ نقصان اور 10٪ اسٹاپ آؤٹ ٹریڈنگ طے کریں۔ اس کے علاوہ ، اگر قیمت 10 دن کی لائن کو عبور کرتی ہے تو ، خود بخود اسٹاپ آؤٹ کریں۔

طاقت کا تجزیہ

ڈبل اوسط دباؤ کی واپسی کی حکمت عملی کا سب سے بڑا فائدہ یہ ہے کہ اس کی رجحان کی پیروی کرنے کی صلاحیت مضبوط ہے۔ لمبی اور مختصر ڈبل اوسط لائنوں کو اپنانے کے ذریعہ ، یہ طویل مدتی رجحان کی سمت کا مؤثر انداز میں فیصلہ کرسکتا ہے۔ جب طویل مدتی رجحان بڑھتا ہے تو ، صرف ایک سے زیادہ پوزیشن کھولنے پر غور کیا جائے گا۔ یہ اندھے زیادہ سے زیادہ کرنے سے پیدا ہونے والے خطرے سے بچ سکتا ہے۔

دوسرا ، اس حکمت عملی میں داخلے کے وقت کا انتخاب بہت ہی درست ہے۔ یہ اوسط لائن کے فاصلے سے پیدا ہونے والے دباؤ کا استعمال کرتا ہے ، اور اوپربو اور اوپریڈ اشارے کے فیصلے کے ساتھ مل کر ، واپسی کے لئے بہترین وقت داخل کرنے کا انتخاب کرتا ہے۔ اس سے داخلے کی قیمتوں کو نسبتا superior بہتر بنایا جاسکتا ہے ، جس سے زیادہ منافع کمانے کا موقع ملتا ہے۔

خطرے کا تجزیہ

ڈبل یکساں دباؤ کی واپسی کی حکمت عملی کا سب سے بڑا خطرہ یہ ہے کہ یہ متعدد چھوٹے اسٹاپ نقصانات کا سبب بن سکتا ہے۔ جب قیمت دباؤ والے علاقوں میں بار بار اچھالتی ہے تو ، یہ روکنے کے لئے بہت آسان ہے۔ اس صورت میں ، متعدد چھوٹے نقصانات کا خطرہ ہے۔

اس کے علاوہ ، اگر طویل مدتی رجحانات کا غلط اندازہ لگایا جاتا ہے ، تو اس کے نتیجے میں داخل ہونے کے بعد دباؤ کی سطح میں نمایاں اضافے کا سامنا کرنا پڑتا ہے ، اس وقت اسٹاپ نقصان زیادہ ہوسکتا ہے ، جس سے زیادہ خطرہ ہوتا ہے۔

خطرے پر قابو پانے کے لئے ، اسٹاپ نقصان کی حد کو مناسب طریقے سے نرمی دی جاسکتی ہے ، پوزیشن کی مدت میں اضافہ کیا جاسکتا ہے۔ اس کے ساتھ ساتھ طویل مدتی رجحانات کا بھی محتاط اندازہ لگایا جاسکتا ہے ، تاکہ غلط کثیر پوزیشنوں سے ہونے والے خطرات سے بچا جاسکے۔

اصلاح کی سمت

اس حکمت عملی کو مندرجہ ذیل پہلوؤں سے بہتر بنایا جاسکتا ہے:

طویل مدتی رجحانات کا تعین کرنے کے لئے مزید عوامل شامل کرنا۔ سادہ منتقل اوسط کے علاوہ ، بنیادی عوامل ، تجارتی حجم میں تبدیلی جیسے مزید اشارے متعارف کروائے جاسکتے ہیں ، تاکہ طویل مدتی رجحانات کا زیادہ درست فیصلہ کیا جاسکے۔

انٹری ٹائمنگ کے انتخاب کو بہتر بنائیں۔ دباؤ کی سطح کو توڑنے سے پہلے ، یہ معلوم کیا جاسکتا ہے کہ آیا مقدار میں نمایاں طور پر بڑھا ہوا خصوصیات موجود ہیں ، جو بازیافت کی طاقت اور طول و عرض کا تعین کرنے میں مددگار ہے۔

روکنے کے طریقوں کو بہتر بنائیں۔ موجودہ روکنے کے طریقے زیادہ غیر فعال ہیں اور مسلسل اضافے کو روک نہیں سکتے ہیں۔ ٹریل اسٹاپ جیسے زیادہ متحرک روکنے کے طریقوں پر تحقیق کی جاسکتی ہے ، اس بات کی ضمانت دیتے ہوئے کہ خطرہ قابو میں ہے ، مزید اضافے حاصل کریں۔

پوزیشن مینجمنٹ کو بہتر بنائیں۔ بڑے بازار میں اتار چڑھاؤ کی شدت کے مطابق ، پوزیشن کو حقیقی وقت میں ایڈجسٹ کیا جاسکتا ہے۔ اس سے منافع اور نقصان میں اتار چڑھاؤ کو کم کیا جاسکتا ہے ، اور زیادہ مستحکم منافع کی منحنی خطوط حاصل کی جاسکتی ہیں۔

خلاصہ کریں۔

ڈبل مساوی دباؤ کی واپسی کی حکمت عملی ایک آسان اور عملی پناہ گاہ کی حکمت عملی ہے۔ یہ طویل مدتی رجحانات کو مؤثر طریقے سے ٹریک کرسکتا ہے ، اور پوزیشن کھولنے کے لئے ایک عمدہ الٹ کا وقت منتخب کرسکتا ہے۔ منافع کو روکنے اور خطرے سے بچنے کے لئے رکنے اور روکنے کے ذریعے لاک کریں۔ اس حکمت عملی کی نظریاتی بنیاد آسان ہے ، جو زیادہ تر لوگوں کے لئے موزوں ہے ، اور یہ ایک اچھا پناہ گاہ کا انتخاب ہے۔

اس حکمت عملی میں بہتری کی بہت زیادہ صلاحیت موجود ہے ، جس میں داخلے کے وقت کے انتخاب ، متحرک اسٹاپس ، اور پوزیشن مینجمنٹ کو بہتر بنانا شامل ہے۔

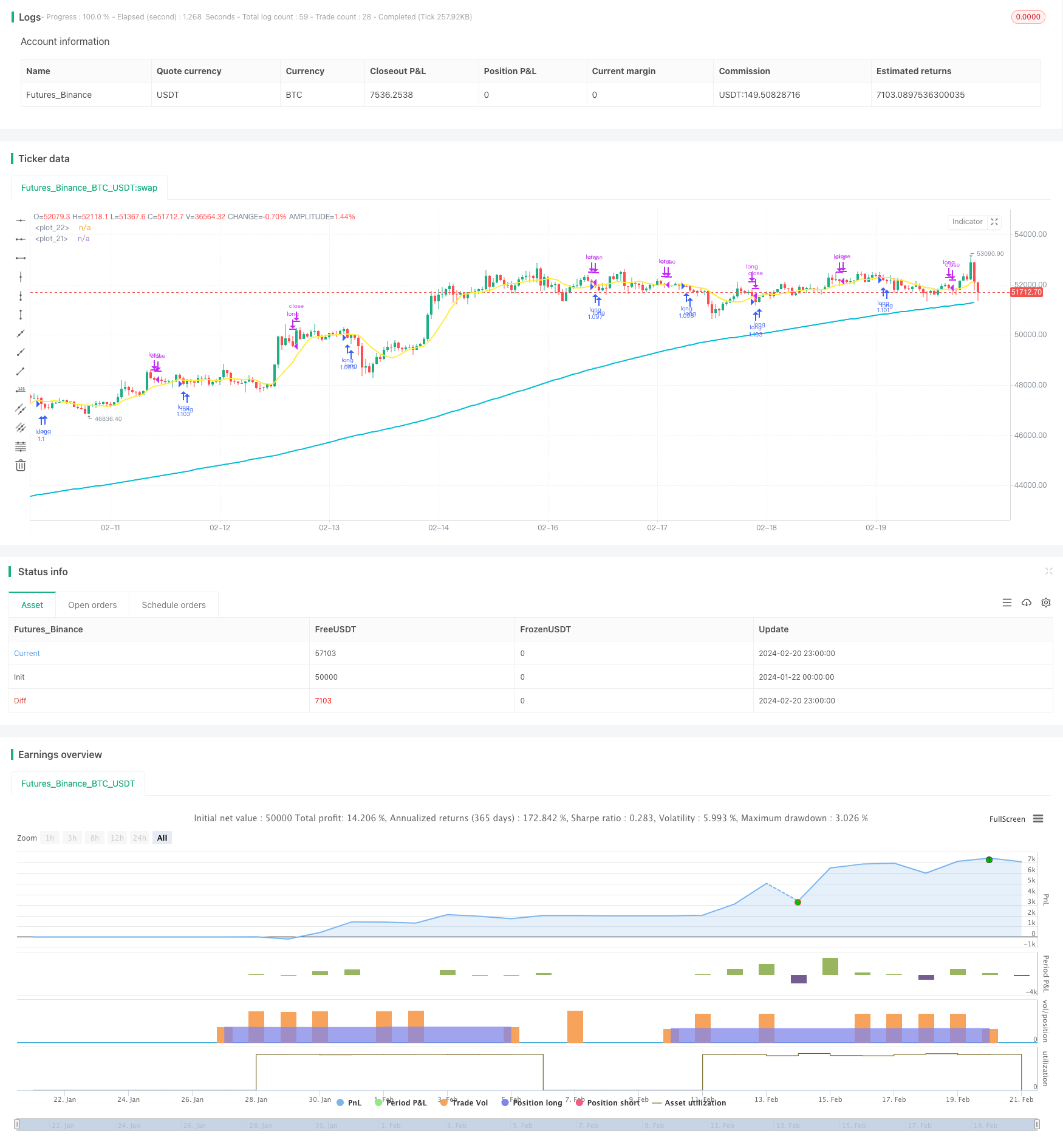

/*backtest

start: 2024-01-22 00:00:00

end: 2024-02-21 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © tsujimoto0403

//@version=5

strategy("simple pull back", overlay=true,default_qty_type=strategy.percent_of_equity,

default_qty_value=100)

//input value

malongperiod=input.int(200,"長期移動平均BASE200/period of long term sma",group = "パラメータ")

mashortperiod=input.int(10,"長期移動平均BASE10/period of short term sma",group = "パラメータ")

stoprate=input.int(5,title = "損切の割合%/stoploss percentages",group = "パラメータ")

profit=input.int(20,title = "利食いの割合%/take profit percentages",group = "パラメータ")

startday=input(title="バックテストを始める日/start trade day", defval=timestamp("01 Jan 2000 13:30 +0000"), group="期間")

endday=input(title="バックテスを終わる日/finish date day", defval=timestamp("1 Jan 2099 19:30 +0000"), group="期間")

//polt indicators that we use

malong=ta.sma(close,malongperiod)

mashort=ta.sma(close,mashortperiod)

plot(malong,color=color.aqua,linewidth = 2)

plot(mashort,color=color.yellow,linewidth = 2)

//date range

datefilter = true

//open conditions

if close>malong and close<mashort and strategy.position_size == 0 and datefilter and ta.rsi(close,3)<30

strategy.entry(id="long", direction=strategy.long)

//sell conditions

strategy.exit(id="cut",from_entry="long",stop=(1-0.01*stoprate)*strategy.position_avg_price,limit=(1+0.01*profit)*strategy.position_avg_price)

if close>mashort and close<low[1] and strategy.position_size>0

strategy.close(id ="long")