چلتے ہوئے اوسط کراس اوور پر مبنی رجحان کی پیروی کرنے والی حکمت عملی

جائزہ

یہ حکمت عملی چلتی اوسط پر مبنی سنہری فورک ڈاٹ فورک اصول پر مبنی ہے۔ مارکیٹ کے رجحانات کا اندازہ لگانے کے لئے ، تیز لائن (قلیل مدتی حرکت پذیری اوسط) اور سست لائن (طویل مدتی حرکت پذیری اوسط) کے کراسنگ کی صورت حال کا حساب لگائیں۔ جب تیز لائن نیچے سے اوپر کی طرف سے سست لائن کو توڑتی ہے تو ، خریدنے کا اشارہ پیدا ہوتا ہے۔ جب تیز لائن اوپر سے نیچے کی طرف سے سست لائن کو توڑتی ہے تو ، فروخت کا اشارہ پیدا ہوتا ہے۔

حکمت عملی کا اصول

یہ حکمت عملی بنیادی طور پر اوسط لائن کراس اصول پر انحصار کرتی ہے۔ تیز لائن پیرامیٹرز کو 50 دن اور سست لائن پیرامیٹرز کو 200 دن پر مقرر کیا گیا ہے۔ آخری 50 دن اور 200 دن کے اختتامی قیمت کے اوسط کو حساب کتاب کیا جاتا ہے ، بالترتیب تیز لائن اور سست لائن کے طور پر۔ جب تیز لائن نیچے کی طرف سے سست لائن کو توڑتی ہے تو ، اس کا تعین کیا جاتا ہے کہ اسٹاک کی قیمتوں میں اضافے کا رجحان ہے ، جس سے خریدنے کا اشارہ ملتا ہے۔ جب تیز لائن اوپر کی طرف سے نیچے کی طرف سے سست لائن کو توڑتی ہے تو ، اس کا تعین کیا جاتا ہے کہ اسٹاک کی قیمتوں میں کمی کا رجحان ہے ، جس سے فروخت کا اشارہ ملتا ہے۔

مختلف پیرامیٹرز کی تیز اور سست لائن کا مجموعہ ترتیب دے کر حکمت عملی کی حساسیت کو ایڈجسٹ کیا جاسکتا ہے۔ تیز لائن کے پیرامیٹرز جتنے چھوٹے ہوں گے ، رجحانات کی تیزی سے شناخت ہوگی ، لیکن اس سے زیادہ غلط سگنل پیدا ہوسکتے ہیں۔ سست لائن کے پیرامیٹرز جتنے بڑے ہوں گے ، رجحانات کا اندازہ لگانا بہتر ہوگا ، لیکن رجحانات کی سست رفتار کا تعین ہوگا۔ اس حکمت عملی میں 50 اور 200 دن کی متحرک اوسط استعمال کی گئی ہے ، حکمت عملی کی حساسیت اور استحکام کو جامع طور پر مدنظر رکھا گیا ہے۔

طاقت کا تجزیہ

- متحرک اوسط کراسنگ اصول کا استعمال کرتے ہوئے ، مارکیٹ کے رجحانات اور رجحانات کے موڑ کو مؤثر طریقے سے فیصلہ کیا جاسکتا ہے ، اور رجحانات کو خود بخود ٹریک کیا جاسکتا ہے

- سست رفتار لائن پیرامیٹرز کی ترتیب مناسب ہے ، اور مارکیٹ کے رجحانات کو بہتر اندازہ لگانے کے لئے کافی حد تک حساس ہے ، اور شور کو بھی فلٹر کرسکتا ہے

- حکمت عملی کو سمجھنے میں آسان ، منطق واضح ، پیرامیٹرز کی ترتیب میں لچکدار ، آسانی سے لاگو اور بہتر بنایا جاسکتا ہے

- خطرے کو کنٹرول کرنے کے لئے سختی سے کنٹرول کیا جا سکتا ہے

خطرے کا تجزیہ

- منتقل اوسط حکمت عملی زیادہ الٹ سگنل یا جھوٹے سگنل پیدا کر سکتا ہے، دیگر اشارے فلٹرنگ کی ضرورت ہے

- جب معاملات میں ہلچل ہوتی ہے تو ، غلط تجارتی سگنل پیدا ہوسکتے ہیں ، جس سے مخصوص اسٹاک کی اتار چڑھاؤ کی تعدد کا اندازہ لگانا پڑتا ہے۔

- اسٹاپ نقصان کی ترتیب کو انفرادی اسٹاک کی خصوصیات پر غور کرنے کی ضرورت ہے ، بہت سخت ہونے سے اخراجات میں اضافہ ہوسکتا ہے ، اور بہت زیادہ نرمی سے نقصان میں اضافہ ہوسکتا ہے

اصلاح کی سمت

- دیگر تکنیکی اشارے جیسے MACD، KD وغیرہ کے ساتھ مل کر، جعلی سگنل کو فلٹر کریں

- انفرادی اسٹاک کی خصوصیات اور اتار چڑھاؤ کی فریکوئنسی کے مطابق چلتی اوسط پیرامیٹرز

- اعلی اتار چڑھاؤ والے اسٹاک کے ل adjust اسٹاپ نقصان کی فاصلہ

- مختلف پیرامیٹرز کے مجموعے کو بہتر بنانے کی حکمت عملی کی جانچ

- اسٹاک کھولنے اور جمع کرنے کے قواعد میں اضافہ

خلاصہ کریں۔

اس حکمت عملی کا استعمال خود بخود مارکیٹ کے رجحانات کی سمت کا فیصلہ کرنے اور اس کی نقل و حرکت کی پیروی کرنے کے لئے کرتا ہے۔ اس حکمت عملی کو حکمت عملی کے استحکام اور اثر کے توازن کو حاصل کرنے کے لئے تیز رفتار اور آہستہ آہستہ اوسط کے پیرامیٹرز کی ترتیب کے ذریعہ حکمت عملی کی حساسیت کو کنٹرول کیا جاسکتا ہے۔ یہ حکمت عملی درمیانی اور لمبی لائن کے آپریشن کے لئے موزوں ہے ، جس میں اسٹاک اور حالات کی خصوصیات کے مطابق پیرامیٹرز کو ایڈجسٹ کیا جاسکتا ہے ، اور داخلے اور اسٹاپ نقصان کے قواعد کو بہتر بنایا جاسکتا ہے ، تاکہ بہتر تجارتی اثر حاصل کیا جاسکے۔

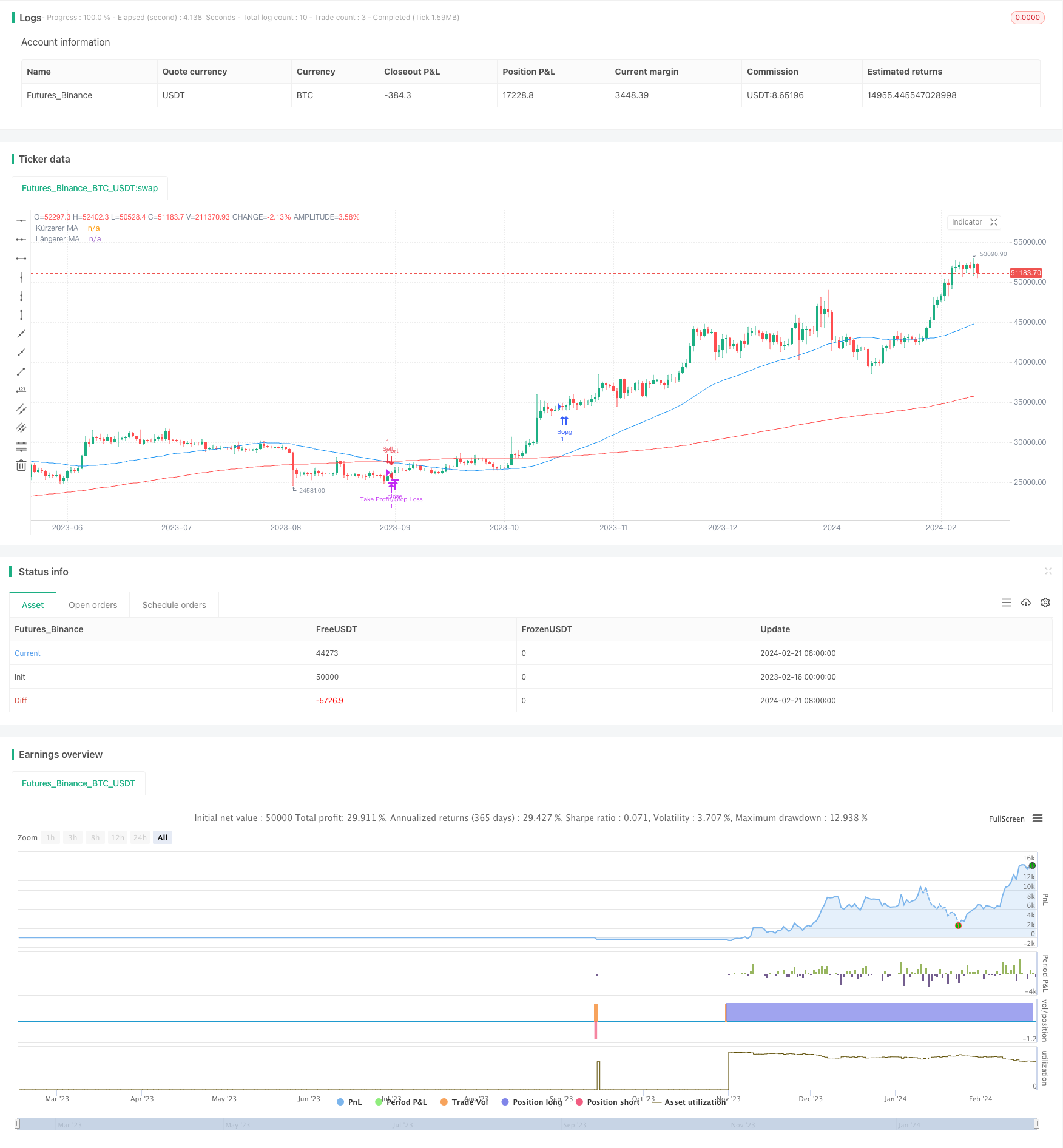

/*backtest

start: 2023-02-16 00:00:00

end: 2024-02-22 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Gleitend Strategie", overlay=true)

// Einstellungen für die gleitenden Durchschnitte

short_MA_length = input(50, title="Kürzerer MA Länge")

long_MA_length = input(200, title="Längerer MA Länge")

// Berechnung der gleitenden Durchschnitte

short_MA = ta.sma(close, short_MA_length)

long_MA = ta.sma(close, long_MA_length)

// Kaufsignal: Kürzerer MA über Längerer MA

buy_signal = ta.crossover(short_MA, long_MA)

// Verkaufssignal: Kürzerer MA unter Längerer MA

sell_signal = ta.crossunder(short_MA, long_MA)

// Stop Loss und Take Profit Ebenen

stop_loss = strategy.position_avg_price * 0.985

take_profit = strategy.position_avg_price * 1.02

// Trading-Logik

if (buy_signal)

strategy.entry("Buy", strategy.long)

if (sell_signal)

strategy.close("Buy")

strategy.exit("Take Profit/Stop Loss", "Buy", stop=stop_loss, limit=take_profit)

// Bedingungen für Short-Positionen

if (sell_signal)

strategy.entry("Sell", strategy.short)

strategy.exit("Take Profit/Stop Loss", "Sell", stop=stop_loss, limit=take_profit)

// Plot der gleitenden Durchschnitte

plot(short_MA, color=color.blue, title="Kürzerer MA")

plot(long_MA, color=color.red, title="Längerer MA")