ڈبل کنفرمیشن بریک آؤٹ حکمت عملی

جائزہ

ڈبل تصدیق توڑنے کی حکمت عملی ایک تجارتی حکمت عملی ہے جس میں توڑنے کی حکمت عملی اور مساوی حکمت عملی کا امتزاج ہوتا ہے۔ اس حکمت عملی میں خرید و فروخت کے لئے پہلے دن کی اعلی ترین اور کم ترین قیمتوں کو کلیدی قیمت کی حیثیت سے استعمال کیا جاتا ہے ، اور پھر تیز اور آہستہ مساوی لائن کے سنہری فورک ڈیڈ فورک سگنل کے ساتھ مل کر کام کیا جاتا ہے۔

حکمت عملی کا اصول

ڈبل تصدیق کی حکمت عملی کا بنیادی منطق یہ ہے:

جانچ پڑتال کریں کہ آیا قیمت پچھلے دن کی اعلی ترین قیمت یا کم ترین قیمت کو توڑتی ہے۔ اگر قیمت پچھلے دن کی اعلی ترین قیمت کو توڑتی ہے تو ، اسے ایک مثبت سگنل سمجھا جاتا ہے۔ اگر قیمت پچھلے دن کی کم ترین قیمت کو توڑتی ہے تو ، اسے ایک منفی سگنل سمجھا جاتا ہے۔

جب ٹوٹ پھوٹ ہوتی ہے تو ، پھر جانچ پڑتال کریں کہ آیا تیز لائن ((10th لائن) اوپر کی طرف سے سست لائن ((30th لائن) کو توڑ دیتی ہے۔ اگر ایسا ہے تو ، خریدنے کا عمل انجام دیں۔ اگر تیز لائن نیچے کی طرف سے سست لائن کو توڑ دیتی ہے تو ، فروخت کریں۔

ایک مقررہ اسٹاپ نقصان کا تناسب مقرر کریں ، اور اسٹاپ نقصان کی قیمت اور اسٹاپ نقصان کی قیمت کا حساب لگائیں۔ مثال کے طور پر ، حکمت عملی کا اسٹاپ نقصان کا تناسب 1:4 ہے ، لہذا اسٹاپ نقصان کی چوڑائی کا چار گنا اسٹاپ نقصان ہے۔

اسٹاپ نقصان کی حد کو ٹرگر کرنے کے بعد ، اسٹاپ نقصان سے باہر نکلیں۔ اگر اسٹاپ نقصان کا ہدف حاصل ہو تو اسٹاپ نقصان سے باہر نکلیں۔

یہ دیکھا جاسکتا ہے کہ ڈبل تصدیق شدہ توڑنے کی حکمت عملی تجارت کے اشارے کی تصدیق کے لئے رجحان سازی کے اشارے ((میڈین لائن) اور اہم قیمت کی سطح ((پچھلے دن کی اونچائی اور کم) کے توڑ کو استعمال کرتی ہے ، جو کہ ایک مستحکم اور قابل اعتماد توڑنے والا نظام ہے۔

طاقت کا تجزیہ

دوہری تصدیق کی حکمت عملی کے فوائد:

ایک دن پہلے کی اونچائی یا نچلے حصے کو توڑنے کے بعد دوبارہ داخل ہونے سے ، جعلی توڑنے کے امکانات کو مؤثر طریقے سے کم کیا جاسکتا ہے ، جس سے داخلے کی درستگی میں اضافہ ہوتا ہے۔

اوسط لائن کے معاون فیصلے اس پر ڈھل جاتے ہیں تاکہ زلزلے کے حالات میں بار بار پوزیشن کھولنے سے بچا جاسکے۔

فکسڈ اسٹاپ نقصان کی شرح کے ساتھ فنڈز کا انتظام کریں ، جو خطرے اور منافع کو قابل برداشت حد تک کنٹرول کرسکیں۔

حکمت عملی کے قواعد سادہ اور واضح ہیں ، آسانی سے سمجھنے اور ان پر عمل درآمد کرنے کے لئے موزوں ہیں۔

خطرے کا تجزیہ

ڈبل تصدیق کی حکمت عملی میں مندرجہ ذیل خطرات بھی شامل ہیں:

اس خطرے سے بچنے کے لئے ، اس خطرے سے بچنے کے لئے ، اس خطے میں داخل ہونے کے بعد 2K لائن کی تصدیق کی جاسکتی ہے۔

زلزلے کے حالات میں ، اسٹاپ نقصان کا نقطہ آسانی سے متحرک ہوتا ہے۔ آپ اسٹاپ نقصان کی حد کو مناسب طریقے سے کھول سکتے ہیں ، یا خطرے کو پھیلانے کے لئے تجارت کی تعداد میں اضافہ کرسکتے ہیں۔

اسٹاپ نقصان کا ایک مقررہ تناسب تمام اقسام اور حالات کے لئے موزوں نہیں ہے۔ مختلف مارکیٹوں کے لئے پیرامیٹرز کو ایڈجسٹ کرنے کی ضرورت ہے۔

میڈین لائن پیرامیٹرز کی غلط ترتیب بھی بہتر مواقع سے محروم ہوجاتی ہے یا غیر ضروری تجارت میں اضافہ کرتی ہے۔ پیرامیٹرز کو باقاعدگی سے جانچ پڑتال اور بہتر بنانا چاہئے۔

اصلاح کی سمت

دوہری تصدیق کی حکمت عملی کو مندرجہ ذیل طریقوں سے بہتر بنایا جاسکتا ہے:

تصدیق شدہ K لائنوں کی تعداد میں اضافہ کریں ، مثال کے طور پر ، توڑنے کے بعد پھر دیکھیں کہ آیا 1-2 K لائنوں کی اختتامی قیمت بھی اس اہم قیمت کی سطح کو توڑ دیتی ہے۔

مختلف اقسام اور مارکیٹ کے حالات کے لئے مختلف پیرامیٹرز کا مجموعہ ، جیسے تیز رفتار اوسط لکیری دورانیہ ، اسٹاپ اسٹاپ نقصان کا تناسب ، وغیرہ کے لئے ریٹرننگ کی اصلاح کریں۔

اس کو دوسرے معاون اشارے کے ساتھ جوڑ کر استعمال کیا جاتا ہے ، جیسے کہ داخلے کے اشارے کی تصدیق کے لئے حجم میں اضافے کی اطلاع۔

مشین لرننگ ماڈل کے امکانات کو بڑھانا جو مارکیٹ کے رجحانات کی پیش گوئی کرتے ہیں اور امکانات کے سگنل کو ایڈجسٹ کرنے کی حکمت عملی کے پیرامیٹرز کے ساتھ جوڑتے ہیں۔

خلاصہ کریں۔

ڈبل تصدیق کی بریکآؤٹ حکمت عملی اہم قیمت کی سطح کے بریکآؤٹ سگنل اور مساوی لائن کے فیصلے کے اشارے کا جامع استعمال ، تجارتی سگنل کے معیار کو مؤثر طریقے سے بہتر بنا سکتا ہے۔ اس کے ساتھ ساتھ ، فکسڈ اسٹاپ اور اسٹاپ نقصان کے انتظام کے فنڈز کے خطرے کو اپنانا ، جس سے یہ مستحکم طور پر کام کرسکتا ہے۔ یہ ایک مجموعی رجحانات کی پیروی اور توڑنے کی ایک مربوط مقدار کی حکمت عملی ہے ، جو مستحکم منافع کے حصول کے لئے تاجروں کے لئے موزوں ہے۔

اگرچہ اس حکمت عملی میں کچھ خطرات بھی ہیں ، لیکن اس کے خطرات کو کنٹرول کیا جاسکتا ہے اور اس حکمت عملی کی واپسی کو بہتر بنایا جاسکتا ہے جس کی مسلسل جانچ پڑتال اور اصلاح کی جاتی ہے۔ یہ ایک مقداری حکمت عملی ہے جس میں گہری تحقیق اور اطلاق کے قابل ہے۔

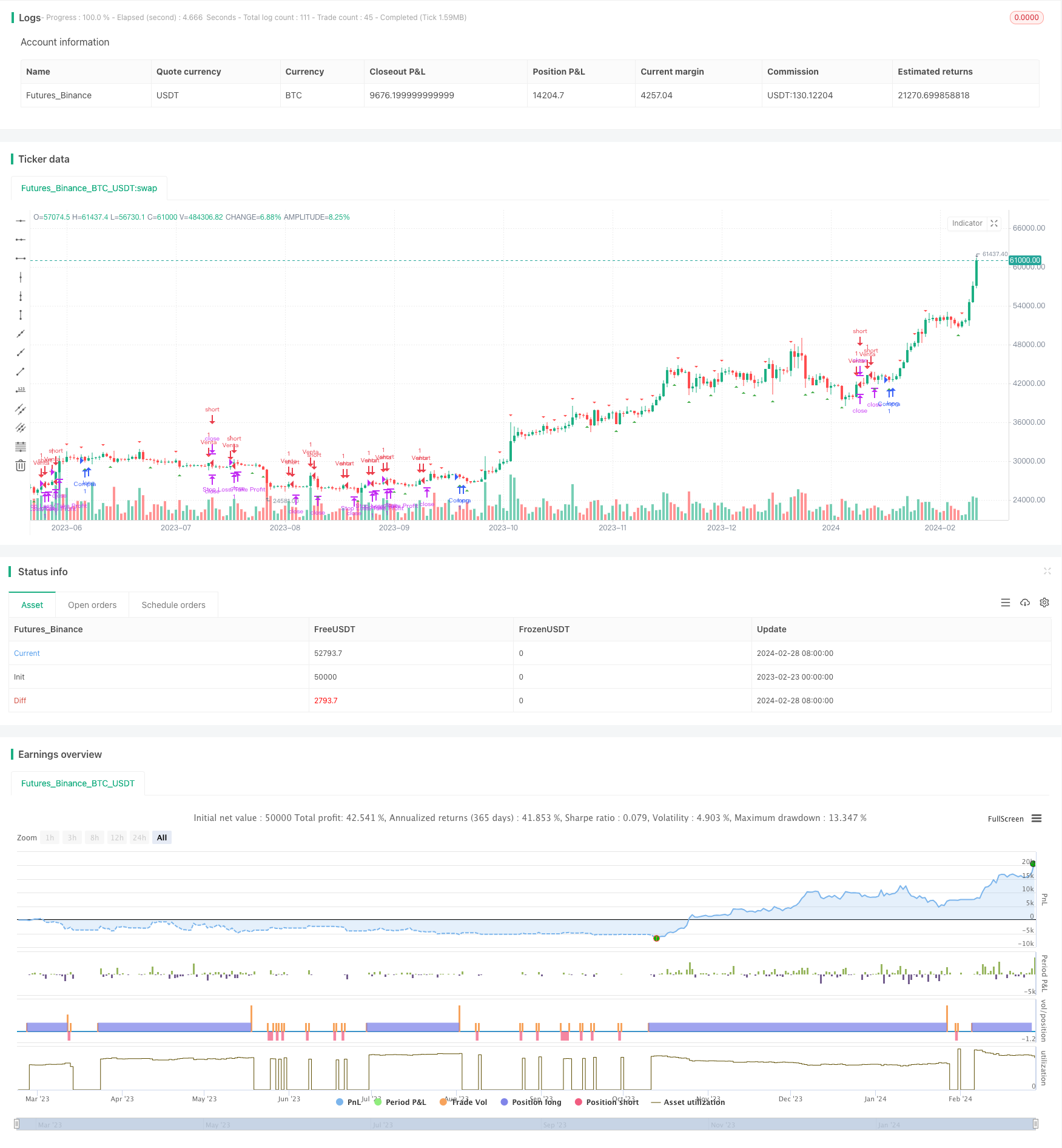

/*backtest

start: 2023-02-23 00:00:00

end: 2024-02-29 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Estrategia de Trading con Señales de Máximo/Mínimo Diario", overlay=true)

// Obtenemos el alto y el bajo del día anterior

previousDailyHigh = request.security(syminfo.tickerid, "D", high[1], lookahead=barmerge.lookahead_on)

previousDailyLow = request.security(syminfo.tickerid, "D", low[1], lookahead=barmerge.lookahead_on)

// Detectamos si el precio cruza por encima del máximo o por debajo del mínimo del día anterior

priceCrossesPreviousHigh = ta.crossover(close, previousDailyHigh)

priceCrossesPreviousLow = ta.crossunder(close, previousDailyLow)

// Marcamos las señales en el gráfico con flechas bajistas y alcistas según corresponda

plotshape(priceCrossesPreviousHigh, style=shape.triangledown, location=location.abovebar, color=color.red, size=size.small, title="Price crosses above previous daily high")

plotshape(priceCrossesPreviousLow, style=shape.triangleup, location=location.belowbar, color=color.green, size=size.small, title="Price crosses below previous daily low")

// EMA rápida

fast_ema = ta.ema(close, 10)

// EMA lenta

slow_ema = ta.ema(close, 30)

// Riesgo beneficio fijo de 1-4

risk_reward_ratio = 4

// Calculamos el tamaño del stop loss basado en el riesgo asumido

risk = close - strategy.position_avg_price

stop_loss = close - (risk / risk_reward_ratio)

// Condiciones de compra y venta

buy_condition = priceCrossesPreviousLow and fast_ema > slow_ema

sell_condition = priceCrossesPreviousHigh and fast_ema < slow_ema

// Marcar entradas

strategy.entry("Compra", strategy.long, when=buy_condition)

strategy.entry("Venta", strategy.short, when=sell_condition)

// Definir objetivo de beneficio basado en el tamaño del stop loss y el riesgo beneficio fijo

target_profit = close + (risk * risk_reward_ratio)

// Definir stop loss y objetivo de beneficio

strategy.exit("Stop Loss/Take Profit", "Compra", stop=stop_loss, limit=target_profit)

strategy.exit("Stop Loss/Take Profit", "Venta", stop=stop_loss, limit=target_profit)

// Señales de compra y venta

plotshape(series=buy_condition, title="Compra", location=location.belowbar, color=color.green, style=shape.triangleup)

plotshape(series=sell_condition, title="Venta", location=location.abovebar, color=color.red, style=shape.triangledown)