21 ای ایم اے، حجم، اور آر ایس آئی پر مبنی رجحان رفتار کی حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2024-03-08 14:59:14ٹیگز:

حکمت عملی کا جائزہ

یہ حکمت عملی کلاسیکی 21 دن کی توسیعی حرکت پذیر اوسط (21 ای ایم اے) ٹریڈنگ کے نقطہ نظر کا ایک اعلی درجے کا ورژن ہے ، جس میں حجم تجزیہ اور رشتہ دار طاقت انڈیکس (آر ایس آئی) شامل ہے تاکہ زیادہ قابل اعتماد خرید و فروخت کے سگنل فراہم کیے جاسکیں۔ اس حکمت عملی کا مقصد رجحان کی رفتار کو فائدہ اٹھانا اور اضافی تصدیق کی پرتوں کا استعمال کرتے ہوئے تیزی اور bearish مارکیٹوں دونوں میں اعلی امکان کے اندراج کے مقامات کی نشاندہی کرنا ہے۔

حکمت عملی کے اصول

اس حکمت عملی کا مرکز 21 دن کا ای ایم اے ہے۔ جب قیمت ای ایم اے سے اوپر کی طرف بڑھتی ہے تو ، یہ ایک ممکنہ خرید سگنل تیار کرتی ہے ، اور جب یہ نیچے کی طرف بڑھتی ہے تو ، یہ ایک ممکنہ فروخت سگنل تیار کرتی ہے ، جو رجحان کی تبدیلی کی نشاندہی کرتی ہے۔ سگنل کی وشوسنییتا کو بڑھانے کے لئے ، حجم کو فلٹرنگ کے لئے استعمال کیا جاتا ہے۔ خرید سگنلز کی ضرورت ہوتی ہے کہ موجودہ حجم اوسط سطح سے نمایاں طور پر زیادہ ہو (صارف کے ذریعہ حجم کے 21 پیریڈ ای ایم اے سے اوپر کے فیصد کے ذریعہ طے شدہ) ، جس سے خریدنے کی شدید دلچسپی ظاہر ہوتی ہے۔ اس کے برعکس ، فروخت سگنل کی ضرورت ہوتی ہے کہ موجودہ حجم کم ہو ، جس سے فروخت کا دباؤ کم ہوجائے۔

آر ایس آئی (ڈیفالٹ کے مطابق 14 پیریڈ) ایک رفتار فلٹر کے طور پر کام کرتا ہے۔ خریدنے کے اشارے صرف اس وقت غور کیے جاتے ہیں جب آر ایس آئی 50 سے زیادہ ہو ، جو تیزی کی رفتار کی نشاندہی کرتا ہے ، جبکہ فروخت کے اشارے اس وقت غور کیے جاتے ہیں جب آر ایس آئی 50 سے کم ہو ، جس میں bearish رفتار کو اجاگر کیا جاتا ہے۔

یہ حکمت عملی اوسط حقیقی رینج (اے ٹی آر) کا استعمال کرتی ہے تاکہ مارکیٹ کی موجودہ اتار چڑھاؤ کی بنیاد پر اسٹاپ نقصان کی سطح کو متحرک طور پر طے کیا جاسکے۔ یہ طریقہ مارکیٹ کے حالات کے مطابق اسٹاپ کی سطح کو ایڈجسٹ کرکے خطرے کو سنبھالنے میں مدد کرتا ہے۔

خریدنے کے سگنل اس وقت پیدا ہوتے ہیں جب قیمت 21 ای ایم اے سے تجاوز کرتی ہے ، حجم حد سے اوپر ہوتا ہے ، اور آر ایس آئی 50 سے اوپر ہوتا ہے۔ حکمت عملی اے ٹی آر کے ذریعہ طے شدہ انٹری قیمت سے نیچے متحرک اسٹاپ نقصان کے ساتھ ایک طویل پوزیشن میں داخل ہوتی ہے۔

فروخت کے سگنل اس وقت ہوتے ہیں جب قیمت 21 ای ایم اے سے نیچے کی حد کو عبور کرتی ہے ، حجم حد سے نیچے ہوتا ہے ، اور آر ایس آئی 50 سے نیچے ہوتا ہے۔ حکمت عملی اندراج کی قیمت سے اوپر اسٹاپ نقصان کے ساتھ مختصر پوزیشن میں داخل ہوتی ہے ، جو اے ٹی آر کے ذریعہ بھی طے کی جاتی ہے۔

حکمت عملی کے فوائد

-

متعدد اشارے کا امتزاج: حکمت عملی میں رجحان ، حجم اور رفتار کے اشارے کو یکجا کیا گیا ہے تاکہ مارکیٹ کا زیادہ جامع تجزیہ فراہم کیا جاسکے ، جو غلط اشاروں کو فلٹر کرنے میں مدد فراہم کرتا ہے۔

-

متحرک اسٹاپ نقصان: اے ٹی آر کی بنیاد پر اسٹاپ نقصان کی سطح کو ایڈجسٹ کرکے ، حکمت عملی مختلف مارکیٹ کے حالات کو بہتر طور پر اپنانے میں مدد دے سکتی ہے ، جس سے خطرے کے کنٹرول میں مدد ملتی ہے۔

-

موافقت: حکمت عملی کو مختلف مالیاتی آلات اور وقت کے فریم پر لاگو کیا جاسکتا ہے ، جس سے تاجروں کو اپنے تجارتی انداز اور رسک رواداری کے مطابق ایڈجسٹ کرنے کی اجازت ملتی ہے۔

-

رجحان کی پیروی: 21 ای ایم اے کا استعمال کرتے ہوئے اہم رجحان کو پکڑنے سے، حکمت عملی تاجروں کو مارکیٹ کی سمت کے ساتھ سیدھ کرنے کے قابل بناتی ہے.

حکمت عملی کے خطرات

-

پیرامیٹر کی اصلاح: حکمت عملی کی کارکردگی ان پٹ پیرامیٹرز کی اصلاح پر بہت زیادہ انحصار کرتی ہے ، بشمول حجم کی حد فیصد ، آر ایس آئی کی سطح ، اور اے ٹی آر ضرب۔ پیرامیٹر کی غلط ترتیبات سے حکمت عملی کی کارکردگی ناقص ہوسکتی ہے۔

-

متضاد مارکیٹیں: اعلی اتار چڑھاؤ اور کوئی واضح رجحان نہیں ہے جس میں مارکیٹوں میں، حکمت عملی زیادہ غلط سگنل پیدا کر سکتی ہے، جس کے نتیجے میں اکثر تجارت اور ممکنہ نقصانات.

-

غیر متوقع واقعات: غیر معمولی مارکیٹ کے واقعات ، جیسے اہم خبروں کے اعلانات یا معاشی اعداد و شمار کی رہائی ، قیمتوں اور حجم میں تیزی سے اتار چڑھاؤ کا سبب بن سکتی ہے ، جس سے حکمت عملی کی کارکردگی متاثر ہوتی ہے۔

اصلاح کی ہدایات

-

متعدد ٹائم فریم کی توثیق: مختلف ٹائم فریموں پر حکمت عملی کو لاگو کرنے پر غور کریں (مثال کے طور پر ، 1 گھنٹہ ، 4 گھنٹے ، روزانہ) اور قابل اعتماد کو بہتر بنانے کے ل multiple متعدد ٹائم فریموں میں مستقل سگنل تلاش کریں۔

-

منافع حاصل کرنے کے قواعد: منافع حاصل کرنے کے قواعد کو موجودہ حکمت عملی میں شامل کریں ، جیسے منافع کے اہداف کا تعین کرنا جو رسک - انعام کے تناسب یا قیمت کے اہداف پر مبنی ہے ، تاکہ منافع میں تالا لگا سکے اور حکمت عملی کی واپسی کو بہتر بنایا جاسکے۔

-

اضافی فلٹرز: رجحانات اور رفتار کی مزید تصدیق کے لیے فلٹرز کے طور پر دیگر تکنیکی اشارے شامل کرنے کا جائزہ لیں، جیسے ایم اے سی ڈی، بولنگر بینڈ وغیرہ۔

-

مارکیٹ کے ماحول کو اپنانا: مارکیٹ کی مختلف حالتوں کی بنیاد پر حکمت عملی کے پیرامیٹرز کو ایڈجسٹ کریں (مثال کے طور پر ، رجحان ، حد ، اعلی اتار چڑھاؤ) مارکیٹ کے بدلتے ہوئے حالات کو اپنانے کے ل.

نتیجہ

21 ای ایم اے ، حجم ، اور آر ایس آئی پر مبنی رجحان رفتار کی حکمت عملی ایک کثیر اشارے کا نقطہ نظر ہے جو رجحانات کو پکڑنے اور سگنل کے معیار کو بہتر بنانے کے لئے حجم اور رفتار کی تصدیق کو استعمال کرنے کے لئے ڈیزائن کیا گیا ہے۔ متحرک اسٹاپ نقصان اور پیرامیٹر کی اصلاح کے ذریعہ ، حکمت عملی مختلف مارکیٹ کے حالات میں موافقت اور خطرے کا انتظام کرسکتی ہے۔ تاہم ، تاجروں کو زیادہ سے زیادہ اصلاح اور کثرت سے تجارت کے خطرات سے آگاہ ہونا چاہئے اور ان کے رسک رواداری اور تجارتی مقاصد کی بنیاد پر ایڈجسٹمنٹ کرنا چاہئے۔

حکمت عملی ایک منظم فریم ورک فراہم کرتی ہے جس میں تجارتی فیصلوں کو مطلع کرنے کے لئے رجحان ، حجم اور رفتار سمیت متعدد جہتوں پر غور کیا جاتا ہے۔ بیک ٹیسٹنگ اور اصلاح کے ذریعہ ، تاجر حکمت عملی کی کارکردگی کو مزید بہتر بنا سکتے ہیں اور بدلتی ہوئی مارکیٹ کی حالتوں کی بنیاد پر متحرک ایڈجسٹمنٹ کرسکتے ہیں۔ اس کے علاوہ ، بنیادی تجزیہ اور رسک مینجمنٹ کے اصولوں کے ساتھ حکمت عملی کو جوڑنا زیادہ جامع تجارتی نقطہ نظر تشکیل دے سکتا ہے۔

مجموعی طور پر ، 21 ای ایم اے ، حجم ، اور آر ایس آئی پر مبنی رجحان رفتار کی حکمت عملی ایک لچکدار اور مرضی کے مطابق تجارتی طریقہ کار ہے جو رجحان کی تجارت کرنے والے تاجروں کے لئے موزوں ہے اور متعدد اشارے کی تصدیق کے ذریعہ سگنل کی وشوسنییتا کو بہتر بنانا چاہتے ہیں۔ عملی طور پر حکمت عملی کا اطلاق کرتے وقت ، تاجروں کو احتیاط سے اپنے رسک رواداری کا جائزہ لینا چاہئے ، مکمل بیک ٹیسٹنگ اور اصلاح کرنا چاہئے ، اور اس بات کو یقینی بنانا چاہئے کہ یہ ان کے تجارتی اہداف اور مارکیٹ کے ماحول کے مطابق ہو۔

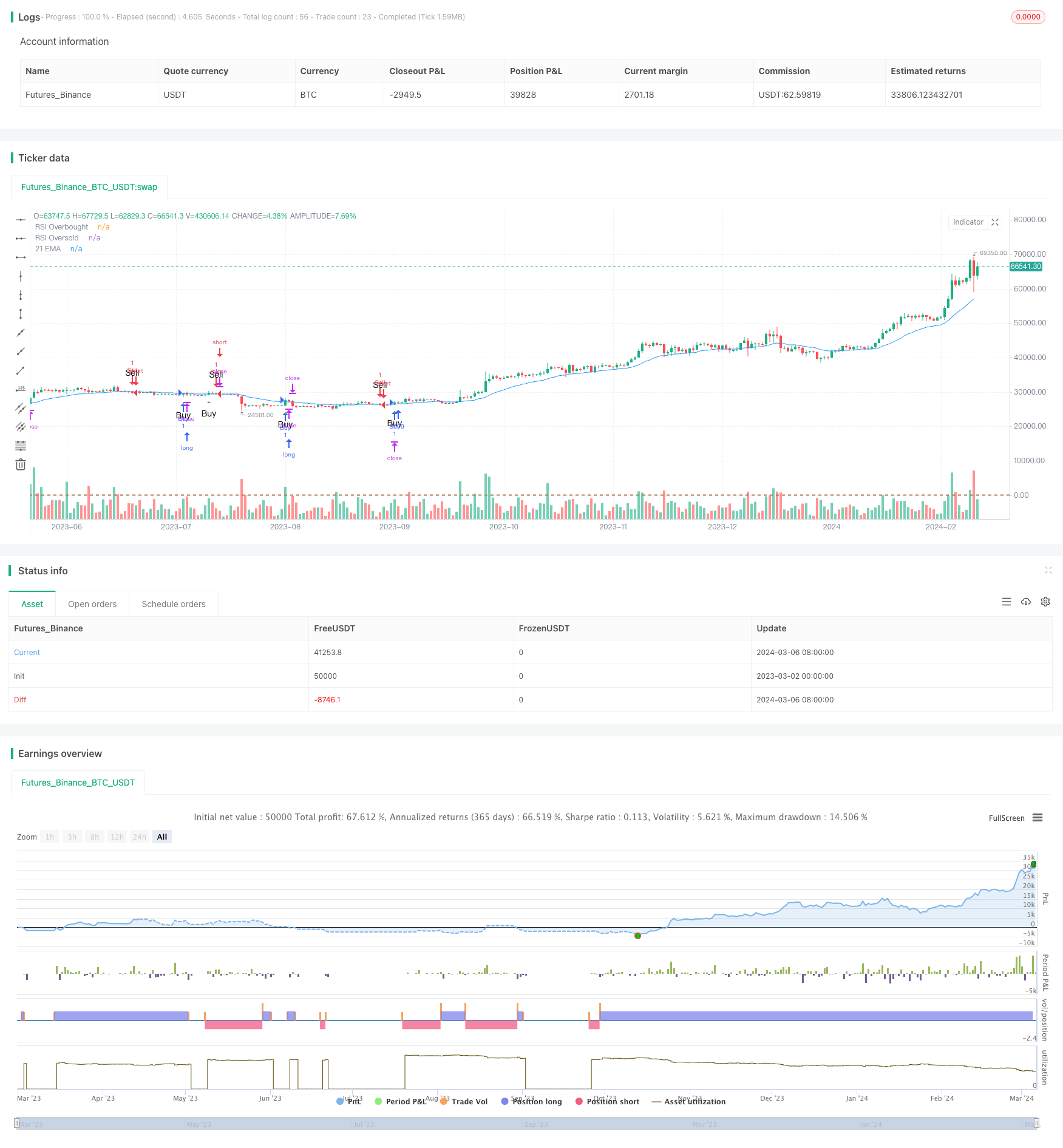

/*backtest

start: 2023-03-02 00:00:00

end: 2024-03-07 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Enhanced 21 EMA Strategy with Volume and RSI", overlay=true)

// Input parameters

input_volumeThresholdPct = input(10, title="Volume Threshold Percentage")

input_rsiPeriod = input(14, title="RSI Period")

input_rsiOverbought = input(70, title="RSI Overbought Level")

input_rsiOversold = input(30, title="RSI Oversold Level")

input_atrPeriod = input(14, title="ATR Period for Stop Loss")

input_atrMultiplier = input(1.5, title="ATR Multiplier for Stop Loss")

// Calculate indicators

ema21 = ta.ema(close, 21)

rsi = ta.rsi(close, input_rsiPeriod)

ema21_volume = ta.ema(volume, 21)

volumeThreshold = ema21_volume * (1 + input_volumeThresholdPct / 100)

atr = ta.atr(input_atrPeriod)

// Generate buy and sell signals with volume and RSI confirmation

buySignal = ta.crossover(close, ema21) and volume > volumeThreshold and rsi > 50

sellSignal = ta.crossunder(close, ema21) and volume < volumeThreshold and rsi < 50

// Plot the 21 EMA and RSI on the chart

plot(ema21, color=color.blue, title="21 EMA")

hline(input_rsiOverbought, "RSI Overbought", color=color.red)

hline(input_rsiOversold, "RSI Oversold", color=color.green)

// Execute buy and sell orders based on signals with dynamic stop-loss levels

if (buySignal)

strategy.entry("Buy", strategy.long)

strategy.exit("Sell", "Buy", stop=close - atr * input_atrMultiplier)

if (sellSignal)

strategy.entry("Sell", strategy.short)

strategy.exit("Buy", "Sell", stop=close + atr * input_atrMultiplier)

// Plot buy and sell signals on the chart

plotshape(series=buySignal, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.triangleup, size=size.small, text="Buy")

plotshape(series=sellSignal, title="Sell Signal", location=location.abovebar, color=color.red, style=shape.triangledown, size=size.small, text="Sell")

- کثیر مرحلے والی بولنگر بینڈز-MACD کراس اوور سگنل کی کوانٹیٹیٹیو ٹریڈنگ حکمت عملی

- ایم اے سی ڈی حرکت پذیر اوسط بلش مقداری تجارتی حکمت عملی

- JiaYiBing مقداری رجحان رفتار تجارتی حکمت عملی

- چلتی اوسط بریکآؤٹ ٹریڈنگ کی حکمت عملی

- Volatility Filter حکمت عملی کے ساتھ بولنگر بینڈ بریک آؤٹ

- دوہری حرکت پذیر اوسط کراس اوور حکمت عملی - EMA9/20

- متحرک موافقت پذیر رجحان ٹریڈنگ کی حکمت عملی

- اسٹوکاسٹک کراس اوور پر مبنی دو طرفہ سٹاپ نقصان اور منافع لینے کی حکمت عملی

- RSI پر مبنی لانگ حکمت عملی جس میں مقداری تجارت کے لئے ٹریلنگ اسٹاپ ہے

- 1-2-3 EMAs، MACD، اور 4th موم بتی توسیع کے ساتھ پیٹرن مقداری ٹریڈنگ کی حکمت عملی

- دوہری حرکت پذیر اوسط کراس اوور اور اسٹاپ نقصان پر مبنی ایک موثر تجارتی حکمت عملی

- بولنگر بینڈز کا مطلب ریورسنگ حکمت عملی ہے

- سب سے زیادہ اعلی / سب سے کم کم سٹاپ کی حکمت عملی

- RSI پر مبنی دوہری تجارتی حکمت عملی

- ایس ایس ایل چینل اور گرین حجم کی حکمت عملی

- ای ایم اے کراس کوانٹیٹیٹیو حکمت عملی

- دوہری فلٹر انڈیکس فنڈ کی حکمت عملی جو چلتی اوسط اور سپر ٹرینڈ اشارے پر مبنی ہے

- بولنگر بینڈز بریک آؤٹ ری انٹری ٹریڈنگ حکمت عملی

- یکساں توڑ

- مسلسل موم بتیوں کی واپسی کی بریک آؤٹ حکمت عملی