جائزہ

اس مضمون میں ایک مقداری تجارتی طریقہ کار کا تعارف کیا گیا ہے جسے “ملٹی اشارے ہائی لیورڈ شارٹ لائن ٹریڈنگ اسٹریٹجی” کہا جاتا ہے۔ اس حکمت عملی کا مقصد متعدد تکنیکی اشارے کا مجموعہ استعمال کرنا ہے تاکہ مارکیٹ میں اتار چڑھاؤ کو مختصر وقت میں پکڑ کر فوری منافع حاصل کیا جاسکے۔ اس حکمت عملی کا بنیادی مقصد انڈیکس کے ذریعے آمدنی کو بڑھانا ہے۔

حکمت عملی کا اصول

رجحانات کی شناخت: مختصر مدت کے رجحانات کی سمت کا تعین کرنے کے لئے 5 اور 15 دوروں کے ای ایم اے کے کراس کا استعمال کریں۔ جب قلیل مدتی ای ایم اے طویل مدتی ای ایم اے سے ٹکرا جاتا ہے تو ، اس کو اوپر کی طرف بڑھنے کے رجحان کے طور پر سمجھا جاتا ہے۔ اس کے برعکس ، یہ نیچے کی طرف بڑھ رہا ہے۔

اوور خرید اوور فروخت فیصلہ: 7 دوروں کا آر ایس آئی اشارے استعمال کریں ، 80 کو اوور خرید کی حد مقرر کریں ، اور 20 کو اوور فروخت کی حد مقرر کریں۔ آر ایس آئی 80 سے کم ہونے پر اضافی غور کریں ، 20 سے زیادہ ہونے پر خالی جگہ پر غور کریں ، انتہائی خطے میں پوزیشن کھولنے سے گریز کریں۔

رجحان کی تصدیق: MACD اشارے کا استعمال کرتے ہوئے ((6، 13، 5 پیرامیٹرز) رجحان کی طاقت کو مزید تصدیق کریں۔ MACD لائن سگنل لائن سے اوپر کی حمایت میں زیادہ ہے اور نیچے کی حمایت میں کم ہے۔

رسک مینجمنٹ: مارکیٹ میں اتار چڑھاو کو ایڈجسٹ کرنے کے لئے 1.5 گنا کی طرف سے 5 دوروں ATR پر مبنی متحرک سٹاپ نقصان اور سٹاپ کی سطح مقرر.

داخلے کی شرائط:

- زیادہ کام کریں: طویل مدتی ای ایم اے کو مختصر مدت کے ای ایم اے پر پہنیں ، آر ایس آئی 80 سے کم ہے ، اور ایم اے سی ڈی لائن سگنل لائن کے اوپر ہے۔

- خالی: مختصر EMA کے نیچے طویل EMA ، RSI 20 سے اوپر ، MACD لائن سگنل لائن کے نیچے

آؤٹ پٹ کی شرائط: اے ٹی آر کی بنیاد پر متحرک اسٹاپ نقصان یا اسٹاپ گیج تک پہنچنا۔

اسٹریٹجک فوائد

کثیر جہتی تجزیہ: رجحانات ، حرکیات اور اتار چڑھاؤ کے اشارے کے ساتھ مل کر ، مارکیٹ کی صورتحال کا جامع جائزہ لیں ، اور تجارت کی درستگی کو بہتر بنائیں۔

فوری ردعمل: مختصر مدت کے اشارے کی ترتیب حکمت عملی کو مارکیٹ میں تبدیلیوں کو تیزی سے پکڑنے کی اجازت دیتی ہے ، جو مختصر لائن تجارت کے لئے موزوں ہے۔

خطرے پر قابو پانا: مارکیٹ میں اتار چڑھاو کے مطابق متحرک اسٹاپ نقصان روکنے کا طریقہ کار خود بخود ایڈجسٹ ہوتا ہے ، خطرے کو مؤثر طریقے سے کنٹرول کرتا ہے۔

اعلی واپسی کا امکان: اعلی بیعانہ کا استعمال کرتے ہوئے منافع کو بڑھانے کے ل. ، جو زیادہ خطرہ برداشت کرنے والے تاجروں کے ل.

موافقت پذیری: اے ٹی آر پر مبنی رسک مینجمنٹ حکمت عملی کو مختلف مارکیٹ کے حالات کے مطابق ڈھالنے کی اجازت دیتا ہے۔

واضح ٹریڈنگ سگنل: کثیر اشارے کی ہم آہنگی واضح اندراج اور باہر نکلنے کے سگنل فراہم کرتی ہے ، جس سے ذہنی فیصلے کم ہوجاتے ہیں۔

اسٹریٹجک رسک

اعلی بیعانہ کا خطرہ: اگرچہ اعلی بیعانہ منافع کو بڑھا سکتا ہے ، اس کے ساتھ ساتھ نقصان کو بھی بڑھا سکتا ہے ، جس سے اکاؤنٹ میں تیزی سے نقصان ہوسکتا ہے۔

جھوٹی توڑنے کا خطرہ: مختصر مدت کے ای ایم اے کراسنگ سے غلط سگنل پیدا ہوسکتے ہیں ، جس سے بار بار تجارت اور غیر ضروری فیسوں میں کمی واقع ہوسکتی ہے۔

رجحان کی واپسی کا خطرہ: مضبوط رجحان کی منڈیوں میں ، RSI طویل عرصے تک زیادہ خرید یا زیادہ فروخت کی حالت میں رہ سکتا ہے ، جو حکمت عملی کی کارکردگی کو متاثر کرتا ہے۔

مارکیٹ میں اتار چڑھاؤ کا خطرہ: شدید اتار چڑھاؤ کے حالات میں ، اے ٹی آر پر مبنی اسٹاپ نقصانات زیادہ وسیع ہوسکتے ہیں ، جس سے ایک ہی تجارت کا خطرہ بڑھ جاتا ہے۔

سلائڈ پوائنٹ کا خطرہ: ہائی فریکوئینسی ٹریڈنگ کو شدید سلائڈ پوائنٹس کا سامنا کرنا پڑ سکتا ہے ، اور اصل عملدرآمد کی قیمتوں میں توقع سے زیادہ انحراف ہوسکتا ہے۔

سسٹم کا خطرہ: ایک سے زیادہ اشارے پر انحصار کرنے والی پیچیدہ حکمت عملی انفرادی اشارے کی ناکامی کی وجہ سے مجموعی کارکردگی کو کم کرسکتی ہے۔

حکمت عملی کی اصلاح کی سمت

پیرامیٹرز کی اصلاح: ای ایم اے ، آر ایس آئی ، ایم اے سی ڈی اور اے ٹی آر کے پیرامیٹرز کو مارکیٹ کے مختلف ادوار میں ایڈجسٹ کرنے کے لئے ریٹرننگ کے ذریعے ٹھیک سے ایڈجسٹ کیا جاسکتا ہے۔

فلٹرز میں اضافہ: فلٹرنگ کی شرائط کے طور پر اضافی اشارے جیسے ٹریفک کی مقدار ، اتار چڑھاؤ کی شرح ، جعلی سگنل کو کم کریں۔

ٹائم فلٹرنگ: ٹریڈنگ کے وقت کی کھڑکی کی حد کو شامل کریں ، زیادہ اتار چڑھاؤ یا کم لیکویڈیٹی کے اوقات سے گریز کریں۔

متحرک لیوریج مینجمنٹ: مارکیٹ میں اتار چڑھاؤ اور اکاؤنٹ کی خالص مالیت کی نقل و حرکت کے مطابق لیوریج کی شرح کو ایڈجسٹ کریں ، خطرے اور منافع کو متوازن کریں۔

رجحان کی طاقت کا جائزہ: رجحان کی طاقت کے اشارے کو مربوط کریں ، جیسے ADX ، صرف مضبوط رجحان والے بازاروں میں پوزیشن کھولیں ، جیت کی شرح کو بہتر بنائیں۔

مشین لرننگ کی اصلاح: مشین لرننگ الگورتھم کا استعمال کرتے ہوئے متحرک طور پر اشارے کے وزن کو ایڈجسٹ کرنا ، حکمت عملی کی موافقت کو بہتر بنانا۔

ملٹی ٹائم فریم تجزیہ: طویل مدتی اشارے کے ساتھ مل کر بڑے رجحانات کی تصدیق ، تجارت کی سمت کی درستگی کو بہتر بنانا۔

خطرے کے دروازے کا انتظام: مجموعی خطرے کو کنٹرول کرنے کے لئے زیادہ سے زیادہ نقصان کی اجازت دی گئی رقم اور زیادہ سے زیادہ پوزیشن کی تعداد کا تعین کریں۔

خلاصہ کریں۔

“ملٹی انڈیکس ہائی لیورڈ شارٹ لائن ٹریڈنگ اسٹریٹجی” ایک اعلی تعدد ٹریڈنگ کا طریقہ ہے جس میں متعدد تکنیکی اشارے شامل ہیں جن کا مقصد قلیل مدت میں مارکیٹ کے مواقع کو پکڑنا ہے۔ ای ایم اے ، آر ایس آئی ، ایم اے سی ڈی اور اے ٹی آر کے ہم آہنگی کے ذریعہ ، یہ حکمت عملی تیزی سے رجحانات کی نشاندہی کرنے ، داخل ہونے اور باہر نکلنے کے وقت کا تعین کرنے کے قابل ہے ، جبکہ اعلی لیورج کو فائدہ اٹھانے کے لئے استعمال کیا جاتا ہے۔ اگرچہ حکمت عملی میں تیزی سے ردعمل ، منافع کی بڑی صلاحیت ، وغیرہ کے فوائد ہیں ، لیکن اس میں اعلی لیورج رسک ، جعلی خطرہ ، اور دیگر چیلنجوں کا بھی سامنا کرنا پڑتا ہے۔ حکمت عملی کی استحکام اور منافع بخش صلاحیت کو بڑھانے کے لئے ، اسٹریٹجی میں بہتری لائی جاسکتی ہے۔ پیرامیٹر شرائط کو بہتر بنانا ، فلٹرنگ میں اضافہ کرنا ، متحرک خطرے کا انتظام کرنا وغیرہ۔

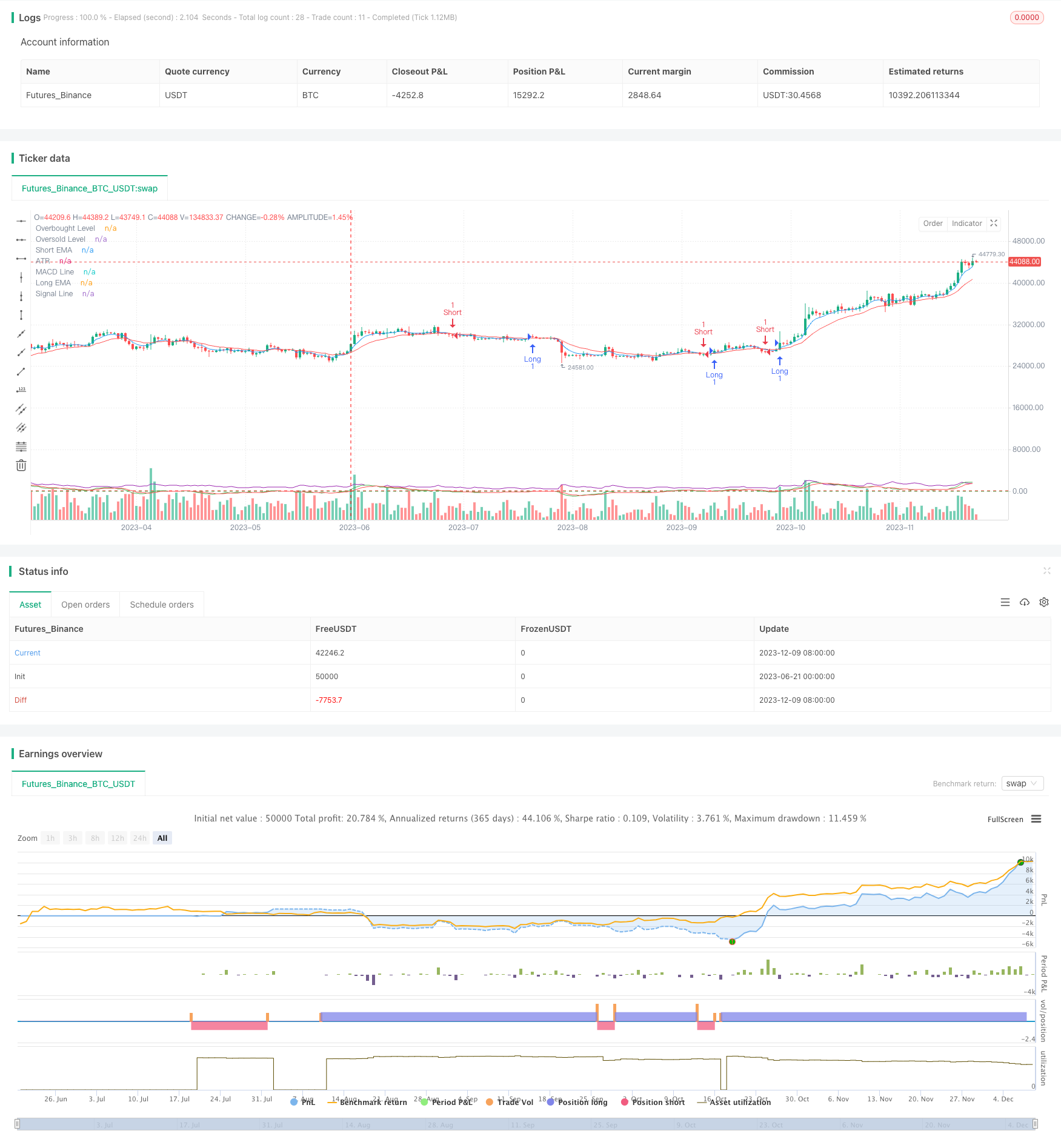

/*backtest

start: 2023-06-21 00:00:00

end: 2023-12-10 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("High Leverage Scalping Strategy", overlay=true)

// Parameters

shortEmaLength = input.int(5, minval=1, title="Short EMA Length")

longEmaLength = input.int(15, minval=1, title="Long EMA Length")

rsiLength = input.int(7, minval=1, title="RSI Length")

rsiOverbought = input.int(80, minval=50, maxval=100, title="RSI Overbought Level")

rsiOversold = input.int(20, minval=0, maxval=50, title="RSI Oversold Level")

macdFastLength = input.int(6, minval=1, title="MACD Fast Length")

macdSlowLength = input.int(13, minval=1, title="MACD Slow Length")

macdSignalSmoothing = input.int(5, minval=1, title="MACD Signal Smoothing")

atrLength = input.int(5, minval=1, title="ATR Length")

atrMultiplier = input.float(1.5, minval=0.1, title="ATR Multiplier")

// Indicators

shortEma = ta.ema(close, shortEmaLength)

longEma = ta.ema(close, longEmaLength)

rsi = ta.rsi(close, rsiLength)

[macdLine, signalLine, _] = ta.macd(close, macdFastLength, macdSlowLength, macdSignalSmoothing)

atr = ta.atr(atrLength)

// Conditions

longCondition = ta.crossover(shortEma, longEma) and rsi < rsiOverbought and macdLine > signalLine

shortCondition = ta.crossunder(shortEma, longEma) and rsi > rsiOversold and macdLine < signalLine

// Dynamic stop-loss and take-profit levels

longStopLoss = close - (atr * atrMultiplier)

longTakeProfit = close + (atr * atrMultiplier)

shortStopLoss = close + (atr * atrMultiplier)

shortTakeProfit = close - (atr * atrMultiplier)

// Long Entry

if (longCondition)

strategy.entry("Long", strategy.long)

strategy.exit("Take Profit/Stop Loss", from_entry="Long", limit=longTakeProfit, stop=longStopLoss)

// Short Entry

if (shortCondition)

strategy.entry("Short", strategy.short)

strategy.exit("Take Profit/Stop Loss", from_entry="Short", limit=shortTakeProfit, stop=shortStopLoss)

// Plotting

plot(shortEma, color=color.blue, title="Short EMA")

plot(longEma, color=color.red, title="Long EMA")

hline(rsiOverbought, "Overbought Level", color=color.red)

hline(rsiOversold, "Oversold Level", color=color.green)

plot(macdLine, color=color.green, title="MACD Line")

plot(signalLine, color=color.red, title="Signal Line")

plot(atr, color=color.purple, title="ATR")