جائزہ

جادوئی چینل قیمت رویہ ٹریڈنگ حکمت عملی ایک اعلی درجے کی تکنیکی تجزیہ کا طریقہ ہے جو کلاسیکی چینل تجزیہ اور جدید اشارے کی تکنیک کو جوڑتا ہے۔ یہ حکمت عملی تاریخی قیمتوں کے اعداد و شمار اور اہم قیمت کی سطحوں کے لئے متحرک اوسط کی حساب کتاب کا استعمال کرتی ہے تاکہ ایک متحرک تجارتی چینل تشکیل دیا جاسکے۔ قیمتوں اور ان چینل کی سطحوں کے مابین تعامل کا تجزیہ کرکے ، حکمت عملی خریدنے اور بیچنے کے لئے درست سگنل تیار کرسکتی ہے۔ اس کے علاوہ ، اس حکمت عملی میں خود کار طریقے سے اسٹاپ نقصان اور روک تھام کی خصوصیات کو بھی شامل کیا گیا ہے تاکہ خطرے کو مؤثر طریقے سے منظم کیا جاسکے۔ حکمت عملی کے بصری اجزاء میں قیمتوں کے چینل کی نمائش ، تجارتی سگنل کی نشاندہی اور تجارتی علاقوں کا رنگین کوڈنگ شامل ہے ، جو تاجروں کو فوری طور پر ممکنہ تجارتی مواقع کی نشاندہی کرنے میں مدد کرتا ہے۔

حکمت عملی کا اصول

جادوئی چینل کی حکمت عملی کا بنیادی مقصد ایک متحرک قیمت چینل کی تعمیر کرنا ہے جس میں قیمتوں کے اعداد و شمار کو متعدد ٹائم پیریڈ کے حساب سے بنایا جاتا ہے۔ خاص طور پر:

- تبادلوں کی لکیر (Conversion Line): مختصر مدت کے مارکیٹ کے رجحانات کی عکاسی کرنے کے لئے زیادہ مختصر مدت کے قیمت کے اعداد و شمار کا استعمال کرتے ہوئے.

- بیس لائن ((Base Line): درمیانی مدت کی قیمتوں کے اعداد و شمار کا استعمال کرتے ہوئے ، درمیانی مدت کی مارکیٹ کے رجحانات کی نمائندگی کرتا ہے۔

- لیڈنگ اسپین 1 (Leading Span 1): مستقبل کی حمایت / مزاحمت کی سطح کی پیشن گوئی کے لئے استعمال ہونے والی منتقلی لائن اور بیس لائن کی اوسط سے حاصل کیا گیا ، جو ایک خاص دورانیے میں آگے بڑھتا ہے۔

- لیڈنگ اسپین 2 ((Leading Span 2): طویل مدتی قیمتوں کے اعداد و شمار کا حساب کتاب کرتے ہوئے ، اسی طرح آگے بڑھتے ہوئے ، لیڈنگ اسپین 1 کے ساتھ قیمتوں کا چینل بناتا ہے۔

حکمت عملی کی شرائط یہ ہیں:

- اختتامی قیمتوں میں تبدیلی کے بعد لیڈ اسپینڈ 2 سے زیادہ

- لیڈ اسپیڈ 1 کی جگہ لے جانے کے بعد لیڈ اسپیڈ 2 سے زیادہ ہے

- بندش کی قیمتوں میں اضافہ بیس لائن کو توڑنے کے لئے

لیکن فروخت کی شرائط اس کے برعکس ہیں:

- اختتامی قیمتوں میں تبدیلی کے بعد لیڈ اسپینڈ 1 سے کم

- لیڈ اسپیڈ 1 کم لیڈ اسپیڈ 2 سے کم ہے

- بندش کی قیمت نیچے کی طرف بیس لائن کو توڑتی ہے

حکمت عملی میں فیصد پر مبنی اسٹاپ اور اسٹاپ آؤٹ لیولز کی ترتیب کے ذریعہ خطرے کا انتظام اور منافع کو لاک کرنا بھی شامل ہے۔ اس کے علاوہ ، حکمت عملی کے بصری حصے میں مختلف ٹریڈنگ علاقوں کو ظاہر کرنے کے لئے مختلف ٹریڈنگ علاقوں کو ظاہر کرنے کے لئے مختلف ٹریڈنگ علاقوں کو ظاہر کرنے ، خرید و فروخت کے اشارے کو نشان زد کرنے ، اور پس منظر کے رنگوں کا استعمال شامل ہے۔

اسٹریٹجک فوائد

کثیر جہتی تجزیہ: حکمت عملی مارکیٹ کی حرکیات کو زیادہ جامع طور پر پکڑنے اور جھوٹے اشاروں کو کم کرنے کے لئے متعدد وقت کی مدت کے لئے قیمت کے اعداد و شمار کو جامع طور پر غور کرنے کی اجازت دیتی ہے۔

متحرک موافقت: قیمتوں کا چینل مارکیٹ کے تازہ ترین اعداد و شمار کے مطابق مستقل طور پر ایڈجسٹ ہوتا ہے تاکہ حکمت عملی مختلف مارکیٹ کے حالات کے مطابق ہو۔

واضح ٹریڈنگ سگنل: خرید و فروخت کی شرائط واضح ہیں ، بصری سگنل کے نشانات کے ساتھ مل کر ، ٹریڈنگ کے فیصلوں کو بدیہی اور آسان بنا دیتا ہے۔

بلٹ ان رسک مینجمنٹ: خود کار طریقے سے سیٹ کردہ اسٹاپ لاس اور اسٹاپ اسٹاپ آرڈرز خطرے کو کنٹرول کرنے اور منافع کی حفاظت میں مدد کرتے ہیں۔

اعلی بصری: رنگین کوڈنگ اور گرافک ٹیگنگ کے ذریعہ ، تاجر موجودہ مارکیٹ کی صورتحال اور ممکنہ مواقع کو فوری طور پر سمجھ سکتے ہیں۔

لچک: حکمت عملی کے پیرامیٹرز کو مختلف قسم کے تجارت اور وقت کے فریم کے مطابق بہتر بنایا جاسکتا ہے۔

رجحانات کا سراغ لگانے کی صلاحیت: حکمت عملی قیمتوں اور مختلف چینلز کے مابین تعلقات کا تجزیہ کرکے مارکیٹ کے رجحانات کو مؤثر طریقے سے پکڑ سکتی ہے۔

جذبات کے اشارے: چینل کی شکل اور چینل میں قیمت کی پوزیشن مارکیٹ کے جذبات کی عکاسی کرتی ہے ، جو تجارتی فیصلوں کے لئے اضافی حوالہ فراہم کرتی ہے۔

اسٹریٹجک رسک

ضرورت سے زیادہ تجارت: افقی منڈیوں میں ، قیمتیں اکثر چینل لائنوں کو توڑ سکتی ہیں ، جس سے بہت زیادہ تجارتی اشارے اور ممکنہ نقصانات کا سبب بنتا ہے۔

تاخیر: حرکت پذیر اوسط اور نقل و حرکت کے استعمال کی وجہ سے ، حکمت عملی تیزی سے بدلتے ہوئے بازاروں میں بروقت ردعمل نہیں دے سکتی ہے۔

جعلی بریک: مارکیٹ میں شور کی وجہ سے غیر ضروری تجارت کو متحرک کرنے کے لئے ایک مختصر جعلی بریک ہوسکتا ہے۔

پیرامیٹر حساسیت: حکمت عملی کی کارکردگی انتہائی منتخب کردہ پیرامیٹرز پر منحصر ہے ، اور پیرامیٹرز کی غلط ترتیب سے حکمت عملی ناکام ہوسکتی ہے۔

واپسی کا خطرہ: جب ایک مضبوط رجحان الٹ جاتا ہے تو ، حکمت عملی وقت پر باہر نکلنے سے قاصر ہوسکتی ہے ، جس سے نمایاں واپسی ہوتی ہے۔

تکنیکی اشارے پر زیادہ انحصار: بنیادی اور میکرو اکنامک عوامل کو نظرانداز کرنے سے اہم واقعات کے دوران غلط فیصلے کیے جاسکتے ہیں۔

لیکویڈیٹی کا خطرہ: کم لیکویڈیٹی والے بازاروں میں ، اس حکمت عملی کی کارکردگی کو متاثر کرنے کے لئے یہ ممکن ہے کہ ٹریڈنگ کو اپنی مرضی کے مطابق قیمت پر عملدرآمد کرنا مشکل ہو۔

ان خطرات کو کم کرنے کے لئے، آپ کو مندرجہ ذیل پر غور کرنا چاہئے:

- دوسرے تکنیکی اشارے یا بنیادی تجزیہ کے ساتھ مل کر ٹریڈنگ سگنل کو فلٹر کریں

- آپٹمائزڈ پیرامیٹرز کا انتخاب ، موافقت پذیر پیرامیٹرز کے استعمال پر غور کریں

- زیادہ سخت خطرے کے انتظام کے اقدامات جیسے پوزیشن کے سائز کو متحرک طور پر ایڈجسٹ کرنا

- اہم اقتصادی اعداد و شمار کے اعلان سے قبل تجارت پر پابندی

- صرف لیکویڈیٹی والے بازاروں میں حکمت عملی

حکمت عملی کی اصلاح کی سمت

موافقت کے پیرامیٹرز: مارکیٹ میں اتار چڑھاؤ کے مطابق خود کار طریقے سے چینل سائیکل اور نقل و حرکت کے پیرامیٹرز کو ایڈجسٹ کرنے کے لئے موافقت کے طریقہ کار کو متعارف کرانے پر غور کریں۔ اس سے مختلف مارکیٹ کے حالات میں حکمت عملی کی موافقت میں اضافہ ہوسکتا ہے۔

کثیر ٹائم فریم تجزیہ: تجارتی فیصلوں کی وشوسنییتا کو بڑھانے کے لئے متعدد ٹائم فریموں کے سگنل کو مربوط کرنا۔ مثال کے طور پر ، بڑے ٹائم فریموں کی رجحان کی سمت کو تجارتی سگنل کے مطابق کرنے کی ضرورت ہوسکتی ہے۔

اتار چڑھاؤ فلٹرنگ: ATR ((اوسط حقیقی رینج) اشارے متعارف کرایا ، کم اتار چڑھاؤ کے دوران تجارت کو کم کرنے یا روکنے کے لئے ، تاکہ افقی منڈیوں میں ضرورت سے زیادہ تجارت سے بچا جاسکے۔

متحرک اسٹاپ / اسٹاپ: اے ٹی آر یا چینل کی چوڑائی پر مبنی متحرک طور پر اسٹاپ اور اسٹاپ کی سطح کو ترتیب دیں ، جس سے خطرے کے انتظام میں زیادہ لچک پیدا ہو۔

رجحان کی طاقت فلٹرنگ: رجحان کی طاقت کے اشارے جیسے ADX ((اوسط سمت انڈیکس) شامل کریں ، صرف مضبوط رجحان والے بازاروں میں پوزیشنیں کھولیں ، حکمت عملی کی جیت کی شرح کو بہتر بنائیں۔

جذبات کے اشارے کو مربوط کریں: مارکیٹ میں زیادہ خرید یا فروخت کی صورتحال کا بہتر اندازہ لگانے کے لئے آر ایس آئی ((رشتہ دار مضبوط انڈیکس) یا ایم اے سی ڈی ((موبائل اوسط قریب / پھیلاؤ) جیسے اشارے پر غور کریں۔

مشین لرننگ کی اصلاح: مشین لرننگ الگورتھم کا استعمال کرتے ہوئے پیرامیٹرز کے انتخاب اور سگنل جنریشن کو بہتر بنانا ، حکمت عملی کی پیش گوئی کی درستگی کو بہتر بنانا۔

بیک اپ اور فارورڈ ٹیسٹنگ: حکمت عملی کی استحکام کی توثیق کرنے کے لئے زیادہ جامع بیک اپ ، مختلف مارکیٹوں اور ادوار کے ساتھ ساتھ فارورڈ ٹیسٹنگ۔

فنڈ مینجمنٹ کی اصلاح: طویل مدتی منافع کو بہتر بنانے کے لئے کیلی اصولوں پر مبنی پوزیشن سائزنگ جیسے زیادہ پیچیدہ فنڈ مینجمنٹ کی حکمت عملی پر عمل درآمد۔

واقعہ سے چلنے والی انضمام: اہم معاشی اعداد و شمار کے اجراء سے قبل اسٹریٹجک کارروائیوں کو ایڈجسٹ کرنے پر غور کریں ، جیسے تجارت کو روکنا یا پیرامیٹرز کو ایڈجسٹ کرنا۔

ان اصلاحات کا مقصد حکمت عملی کی لچک ، استحکام اور منافع بخش صلاحیت کو بہتر بنانا ہے ، جبکہ ممکنہ خطرات کو کم کرنا ہے۔ ان اصلاحات کو نافذ کرتے وقت ، حکمت عملی کی مجموعی کارکردگی پر ہر تبدیلی کے اثرات کو احتیاط سے جانچنے کی ضرورت ہے۔

خلاصہ کریں۔

جادوئی چینل قیمت کی طرز عمل کی تجارتی حکمت عملی ایک جامع تکنیکی تجزیہ کا آلہ ہے جو متحرک قیمت چینل اور واضح تجارتی قواعد کے ذریعہ تاجروں کو ایک مضبوط فیصلہ سازی کا فریم ورک مہیا کرتا ہے۔ یہ روایتی چینل تجزیہ کی تکنیک کو جدید خطرے کے انتظام کے طریقوں کے ساتھ جوڑتا ہے ، جو مختلف مارکیٹ کے ماحول کے مطابق ڈھال سکتا ہے۔ حکمت عملی کی طاقت اس کے کثیر جہتی تجزیہ ، واضح سگنل جنریشن اور بلٹ ان رسک مینجمنٹ میکانزم میں ہے ، جو اس کی خصوصیات کو ممکنہ طور پر ایک مؤثر تجارتی آلہ بناتی ہے۔

تاہم ، تمام تجارتی حکمت عملیوں کی طرح ، اس میں بھی کچھ موروثی خطرات ہیں ، جیسے زیادہ تجارت اور پیرامیٹرز کی حساسیت۔ حکمت عملی کی مکمل صلاحیت کو پورا کرنے کے لئے ، تاجروں کو اس کے اصولوں کو گہرائی سے سمجھنے ، پیرامیٹرز کو احتیاط سے منتخب کرنے اور عملی استعمال میں مستقل طور پر بہتر بنانے کی ضرورت ہے۔

اس حکمت عملی کی کارکردگی کو مزید بہتر بنانے کے لئے متوقع ہے ، جیسا کہ خود کار طریقے سے پیرامیٹرز ، ملٹی ٹائم فریم تجزیہ اور مشین لرننگ ٹکنالوجی کو متعارف کرانے کی تجویز کردہ اصلاح کی سمتوں کے ذریعہ۔ یہ اصلاحات نہ صرف حکمت عملی کی موافقت اور استحکام کو بڑھا سکتی ہیں ، بلکہ تحقیق کی نئی سمتوں کو بھی کھول سکتی ہیں ، جس سے مقدار کی تجارت کی حکمت عملی کی ترقی کو فروغ مل سکتا ہے۔

مجموعی طور پر ، جادوئی چینل کی قیمتوں کے رویے کی تجارتی حکمت عملی تاجروں کو مارکیٹ میں تجزیہ کرنے اور اس میں حصہ لینے کا ایک منظم طریقہ فراہم کرتی ہے۔ اس میں مسلسل تحقیق ، جانچ اور اصلاح کے ذریعہ ، یہ تاجروں کے ٹول کٹ میں ایک قیمتی اثاثہ بننے کی صلاحیت رکھتی ہے۔ تاہم ، صارفین کو یہ بات ذہن میں رکھنی چاہئے کہ کوئی بھی حکمت عملی کامل نہیں ہے ، اور مناسب خطرے کا انتظام اور مسلسل سیکھنے کا رویہ ہمیشہ ہی کامیاب تجارت کی کلید ہے۔

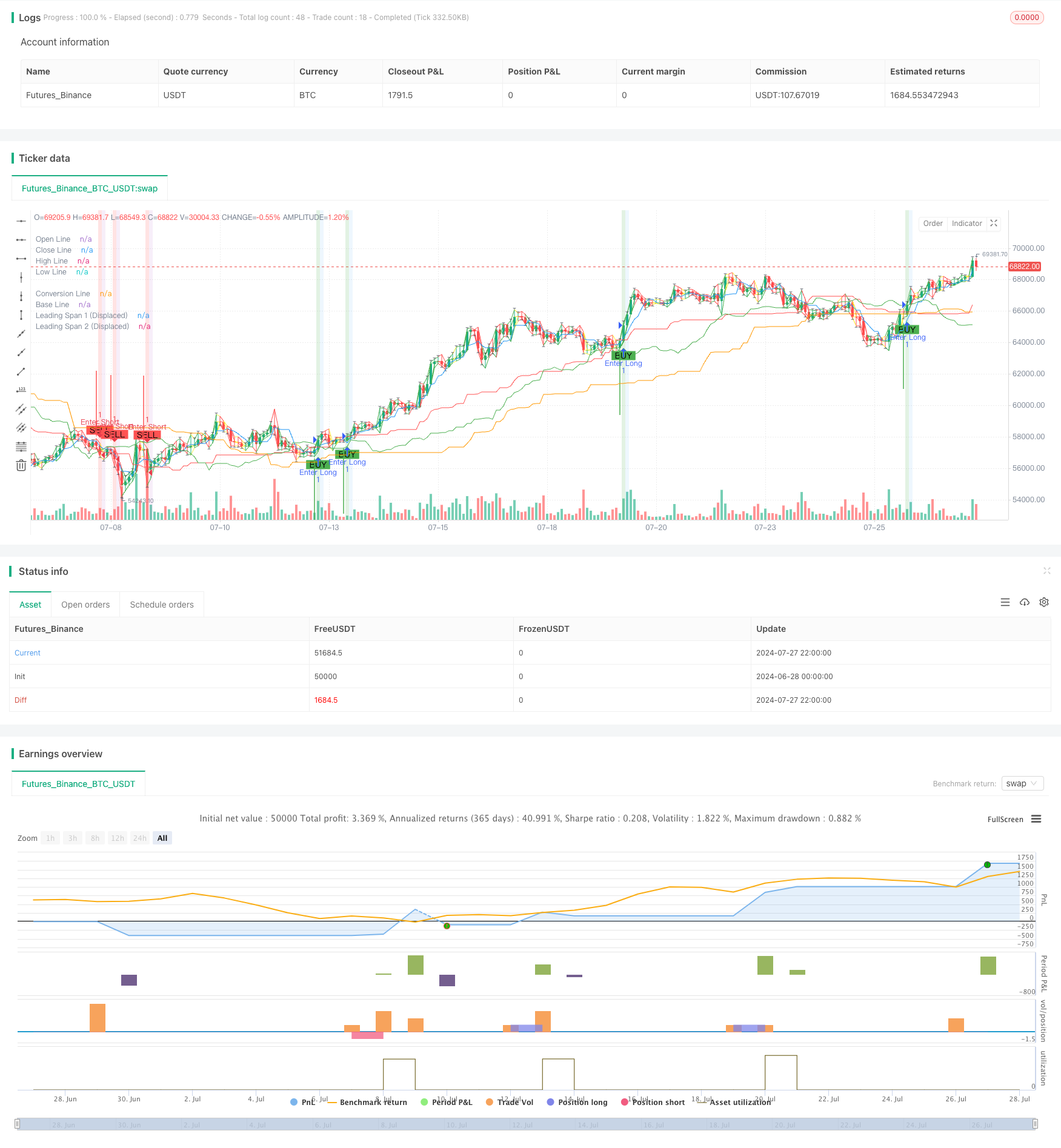

/*backtest

start: 2024-06-28 00:00:00

end: 2024-07-28 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Magic Channel", shorttitle="Magic Channel", overlay=true)

// Magic channel settings with optimization options

conversionPeriod = input.int(5, title="Conversion Period", minval=1, maxval=20)

basePeriod = input.int(51, title="Base Period", minval=1, maxval=100)

laggingSpanPeriod = input.int(68, title="Lagging Span Period", minval=1, maxval=100)

displace = input.int(21, title="Displacement", minval=1, maxval=30)

// Stoploss and Take Profit settings with more granularity

stoplossPercent = input.float(0.1, title="Stoploss Percentage", minval=0.01) / 100

takeProfitPercent = input.float(0.1, title="Take Profit Percentage", minval=0.01) / 100

// Function definition for Magic channel calculation

computeMagicChannel(period) =>

(ta.lowest(low, period) + ta.highest(high, period)) / 2

// Calculating the lines

convLine = computeMagicChannel(conversionPeriod)

baseLine = computeMagicChannel(basePeriod)

leadingSpan1 = (convLine + baseLine) / 2

leadingSpan2 = computeMagicChannel(laggingSpanPeriod)

displacedLead1 = leadingSpan1[displace]

displacedLead2 = leadingSpan2[displace]

// Defining entry signals

buyCondition = close > displacedLead2 and displacedLead1 > displacedLead2 and ta.crossover(close, baseLine)

sellCondition = close < displacedLead1 and displacedLead1 < displacedLead2 and ta.crossunder(close, baseLine)

// Executing strategy entries based on signals

if (buyCondition)

strategy.entry("Enter Long", strategy.long)

if (sellCondition)

strategy.entry("Enter Short", strategy.short)

// Stoploss and Take Profit conditions

stopLossLong = close * (1 - stoplossPercent)

stopLossShort = close * (1 + stoplossPercent)

takeProfitLong = close * (1 + takeProfitPercent)

takeProfitShort = close * (1 - takeProfitPercent)

// Apply stop-loss and take profit orders

if (strategy.position_size > 0)

strategy.exit("Exit Long", from_entry="Enter Long", stop=stopLossLong, limit=takeProfitLong)

if (strategy.position_size < 0)

strategy.exit("Exit Short", from_entry="Enter Short", stop=stopLossShort, limit=takeProfitShort)

// Plotting the Magic Channel lines on the chart

plot(convLine, color=color.blue, title="Conversion Line")

plot(baseLine, color=color.red, title="Base Line")

plot(displacedLead1, color=color.green, title="Leading Span 1 (Displaced)")

plot(displacedLead2, color=color.orange, title="Leading Span 2 (Displaced)")

// Highlighting buy and sell signals on the chart

plotshape(series=buyCondition, location=location.belowbar, color=color.green, style=shape.labelup, title="Buy Signal", text="BUY")

plotshape(series=sellCondition, location=location.abovebar, color=color.red, style=shape.labeldown, title="Sell Signal", text="SELL")

// Adding gradient background colors

bgcolor(buyCondition ? color.new(color.green, 80) : na, title="Buy Zone Background")

bgcolor(sellCondition ? color.new(color.red, 80) : na, title="Sell Zone Background")

// Fancy Candle Colors with Borders (Workaround)

bullishColor = color.new(color.green, 0) // Bright green for bullish candles

bearishColor = color.new(color.red, 0) // Bright red for bearish candles

dojiColor = color.new(color.yellow, 0) // Yellow for doji candles

borderColor = color.new(color.black, 50) // Semi-transparent black for borders

isBullish = close > open

isBearish = close < open

isDoji = math.abs(close - open) < (high - low) * 0.1

candleColor = isDoji ? dojiColor : (isBullish ? bullishColor : bearishColor)

// Plotting Candles

plot(open, color=candleColor, style=plot.style_linebr, linewidth=1, title="Open Line")

plot(close, color=candleColor, style=plot.style_linebr, linewidth=1, title="Close Line")

plot(high, color=candleColor, style=plot.style_linebr, linewidth=1, title="High Line")

plot(low, color=candleColor, style=plot.style_linebr, linewidth=1, title="Low Line")

// Draw borders and candle bodies using plotshape

plotshape(series=isBullish ? high : na, location=location.absolute, color=borderColor, style=shape.triangledown, size=size.small, title="Bullish Border")

plotshape(series=isBearish ? low : na, location=location.absolute, color=borderColor, style=shape.triangleup, size=size.small, title="Bearish Border")

// Trend Arrows

plotarrow(series=buyCondition ? 1 : sellCondition ? -1 : na, colorup=color.green, colordown=color.red, offset=-1, title="Trend Arrows")

// Optional: Overlay Background color based on overall trend or conditions

bgcolor(strategy.position_size > 0 ? color.new(color.blue, 90) : na, title="Long Position Background")

bgcolor(strategy.position_size < 0 ? color.new(color.purple, 90) : na, title="Short Position Background")

// Enhanced Alerts

alertcondition(buyCondition, title="Buy Alert", message="Buy signal detected at {{ticker}} on {{time}}. Conditions met: Close > Displaced Lead 2, Displaced Lead 1 > Displaced Lead 2, Close crossover Base Line.")

alertcondition(sellCondition, title="Sell Alert", message="Sell signal detected at {{ticker}} on {{time}}. Conditions met: Close < Displaced Lead 1, Displaced Lead 1 < Displaced Lead 2, Close crossunder Base Line.")