جائزہ

یہ حکمت عملی ایک متحرک تجارتی حکمت عملی ہے جو تین بار اعلی اور کم کی بنیاد پر ہے۔ یہ ممکنہ خرید و فروخت کے مواقع کی نشاندہی کرنے کے لئے حالیہ تین ہفتوں کے قیمت کے اعداد و شمار کا استعمال کرتی ہے۔ یہ حکمت عملی بنیادی طور پر تازہ ترین اونچائیوں ، تازہ ترین اختتامی قیمتوں اور تین ہفتوں سے پہلے کے اختتامی قیمتوں کے مابین تعلقات پر مرکوز ہے ، اور ان قیمتوں کی سطحوں کا موازنہ کرکے تجارتی سگنل تیار کرتی ہے۔ اس طریقہ کار کا مقصد درمیانی مدت کی قیمتوں کے رجحانات کو پکڑنا ہے ، جبکہ قلیل مدتی مارکیٹ شور کے اثرات سے بچنا ہے۔

حکمت عملی کا اصول

اس حکمت عملی کے بنیادی اصولوں میں مندرجہ ذیل اہم عناصر شامل ہیں:

پیمائش:

- تازہ ترین اونچائی: ta.highest () فنکشن کا استعمال کرتے ہوئے ، حالیہ 30 تجارتی دنوں (تقریبا 4 ہفتوں) میں سب سے زیادہ قیمتوں کا حساب لگائیں۔

- تازہ ترین اختتامی قیمت: close کا استعمال[1] پچھلے دن کے اختتامی قیمت حاصل کریں۔

- تین ہفتے پہلے بند ہونے والی قیمت: close کا استعمال[30] 30 ٹریڈنگ دن پہلے کے اختتامی قیمت حاصل کریں۔

خریداری کی شرائط:

- شرط 1: تازہ ترین اونچائی تین ہفتوں پہلے کے اختتامی قیمت سے زیادہ یا اس کے برابر ہے۔

- شرط 2: تازہ ترین اختتامی قیمت تین ہفتوں سے زیادہ ہے

فروخت کی شرائط:

- فروخت کا اشارہ اس وقت ہوتا ہے جب تازہ ترین اختتامی قیمت تین ہفتے قبل کی اختتامی قیمت سے زیادہ ہو۔

ٹرانزیکشنز کا نفاذ:

- جب سگنل ٹرگر خریدتے ہیں تو ، زیادہ اندراج کریں۔

- جب فروخت کا اشارہ ٹرگر ہوتا ہے تو ، موجودہ مائنسنگ پوزیشن کو ختم کردیا جاتا ہے۔

تصویر:

- plotshape() فنکشن کا استعمال کرتے ہوئے چارٹ پر خرید اور فروخت کے سگنل کو نشان زد کریں۔

اس طرح کے ڈیزائن کا مقصد قیمتوں میں تین ہفتوں کی سطح کو توڑنے کے بعد بڑھتی ہوئی رفتار کو پکڑنا ہے ، جبکہ منافع کی حفاظت کے لئے قیمتوں میں واپسی کے وقت بروقت صفائی کرنا ہے۔

اسٹریٹجک فوائد

درمیانی مدت کے رجحانات کو پکڑنا: حکمت عملی موجودہ قیمتوں کو تین ہفتے قبل کی قیمتوں کی سطح سے موازنہ کرکے درمیانی مدت کے رجحانات کی تشکیل اور تسلسل کو مؤثر طریقے سے شناخت کرسکتی ہے۔

شور فلٹرنگ: تین دوروں کے وقت کے فریم کا استعمال مختصر مدت کے مارکیٹ میں اتار چڑھاو کو فلٹر کرنے میں مدد کرتا ہے اور سگنل کی وشوسنییتا کو بہتر بناتا ہے۔

متحرک موافقت: حکمت عملی مارکیٹ میں تبدیلیوں کو متحرک طور پر اپنانے کے لئے قیمتوں کے تازہ ترین اعداد و شمار کی بنیاد پر مستقل طور پر اپ ڈیٹ کرنے کے لئے معیار کو اپ ڈیٹ کرتی ہے۔

رسک مینجمنٹ: فروخت کی واضح شرائط طے کرکے ، حکمت عملی مارکیٹ میں تبدیلی کے وقت بروقت پوزیشنوں کو صاف کرنے اور خطرے کو مؤثر طریقے سے کنٹرول کرنے میں مدد دیتی ہے۔

سادہ اور سمجھنے میں آسان: حکمت عملی کی منطق بدیہی ہے ، سمجھنے اور اس پر عمل درآمد آسان ہے ، جو نوسکھئیے اور تجربہ کار تاجروں کے لئے موزوں ہے۔

بصری معاونت: خرید و فروخت کے سگنل کو چارٹ پر واضح طور پر نشان زد کریں ، تاجر کو بصری فیصلہ کرنے اور تجزیہ کرنے میں مدد کریں۔

اسٹریٹجک رسک

جعلی توڑنے کا خطرہ: کراس مارکیٹ میں ، اکثر جعلی توڑ پڑسکتے ہیں ، جس کی وجہ سے بہت زیادہ تجارت اور غیر ضروری فیسوں میں کمی واقع ہوتی ہے۔

تاخیر: تین دوروں کے تاریخی اعداد و شمار کا استعمال تیزی سے بدلتے ہوئے بازاروں میں بہترین داخلے کے اوقات سے محروم ہونے کے لئے سگنل تاخیر کا سبب بن سکتا ہے۔

ایک ہی ٹائم فریم کی حدود: صرف تین دوروں پر انحصار کرنے والے اعداد و شمار دوسرے ٹائم فریموں کی اہم مارکیٹ کی معلومات کو نظرانداز کرسکتے ہیں۔

اسٹاپ نقصان کا فقدان: موجودہ حکمت عملی میں واضح اسٹاپ نقصان کا کوئی طریقہ کار نہیں ہے ، جس سے مارکیٹ میں شدید اتار چڑھاو کی صورت میں زیادہ نقصان کا سامنا کرنا پڑ سکتا ہے۔

اختتامی قیمت پر بہت زیادہ انحصار: حکمت عملی کا فیصلہ بنیادی طور پر اختتامی قیمت پر کیا جاتا ہے ، اور اس میں اہم قیمتوں میں تبدیلی کو نظرانداز کیا جاسکتا ہے۔

ٹرانزیکشن کی تصدیق کا فقدان: ٹرانزیکشن کے عوامل کو مدنظر نہیں رکھا گیا ہے ، جس سے کم ٹرانزیکشن کی مدت میں غلط سگنل پیدا ہوسکتے ہیں۔

حکمت عملی کی اصلاح کی سمت

کثیر ٹائم فریم تجزیہ: ایک سے زیادہ ٹائم فریموں کے اعداد و شمار کو مربوط کریں ، جیسے سورج کی لکیر ، گھڑی اور چاند کی لکیر ، تاکہ مارکیٹ کا ایک جامع نقطہ نظر فراہم کیا جاسکے۔

ٹرانزٹ کی پیمائش متعارف کرایا: ٹرانزٹ تجزیہ کے ساتھ مل کر سگنل کی وشوسنییتا کو بہتر بنایا جاسکتا ہے ، خاص طور پر بریکٹ کی تصدیق میں۔

متحرک اسٹاپ میکانزم: بہتر خطرے کے انتظام کے ل adap adap adaptive خود کار طریقے سے اسٹاپ حکمت عملی ، جیسے ٹریکنگ اسٹاپ یا اے ٹی آر پر مبنی اسٹاپ۔

سگنل فلٹر: جعلی سگنل کو کم کرنے کے لئے اضافی تکنیکی اشارے یا مارکیٹ کے جذبات کے اشارے جیسے RSI یا MACD شامل کریں۔

انٹری آپٹیمائزیشن: براہ راست مارکیٹ کی قیمتوں کے بجائے محدود قیمتوں یا مشاہداتی حدود کا استعمال کرنے پر غور کریں ، تاکہ آپ کو بہتر قیمت مل سکے۔

پوزیشن مینجمنٹ: متحرک پوزیشن مینجمنٹ کی حکمت عملی کو نافذ کریں ، جس میں مارکیٹ میں اتار چڑھاؤ اور اکاؤنٹ کے خطرے کے مطابق ہر تجارت میں پوزیشن کا سائز ایڈجسٹ کیا جائے۔

مارکیٹ کی حالت کی شناخت: مارکیٹ کی حالت ((رجحان ، توازن ، اعلی اتار چڑھاؤ) کی شناخت کا منطق شامل کریں ، مختلف مارکیٹ کے ماحول میں مختلف تجارتی پیرامیٹرز کو اپنائیں۔

بازیافت اور اصلاح: بہت سارے تاریخی اعداد و شمار کی بازیافت کریں ، حکمت عملی کے پیرامیٹرز کو بہتر بنائیں ، جیسے وقت کی مدت ، شرائط کی کمی ، وغیرہ۔

خلاصہ کریں۔

تین سائیکل اونچائی اور کم رفتار ٹریڈنگ حکمت عملی ایک سادہ اور موثر درمیانی مدت کے رجحانات کا سراغ لگانے کا طریقہ ہے۔ تازہ ترین اونچائی ، تازہ ترین اختتامی قیمتوں اور تین ہفتوں سے پہلے کی اختتامی قیمتوں کا موازنہ کرکے ، حکمت عملی قیمتوں میں ہونے والے ٹوٹ پھوٹ اور متحرک تبدیلیوں کو پکڑ سکتی ہے۔ اس کا فائدہ یہ ہے کہ یہ قلیل مدتی شور کو فلٹر کرنے ، درمیانی مدت کے رجحانات کو پکڑنے اور منطق کو سمجھنے میں آسان ہے۔ تاہم ، حکمت عملی کو جھوٹے ٹوٹ پھوٹ ، سگنل کی کمی اور خطرے کے انتظام کی کمی جیسے چیلنجوں کا بھی سامنا کرنا پڑتا ہے۔

مستقبل کی اصلاح کی سمت میں متعدد ٹائم فریم تجزیہ ، ٹرانزیکشن حجم کی تصدیق ، متحرک رسک مینجمنٹ اور مارکیٹ کی حالت کی شناخت جیسے پہلوؤں پر توجہ دی جانی چاہئے۔ ان بہتریوں کے ذریعہ ، حکمت عملی مختلف مارکیٹ کے ماحول میں زیادہ مستحکم کارکردگی کا مظاہرہ کرنے اور تاجروں کو زیادہ قابل اعتماد فیصلہ سازی کی حمایت فراہم کرنے کا امکان ہے۔

مجموعی طور پر ، یہ حکمت عملی مقدار کی تجارت کے لئے ایک اچھا نقطہ آغاز فراہم کرتی ہے ، جس میں مسلسل اصلاح اور بہتری کے ساتھ ایک طاقتور تجارتی آلہ بننے کی صلاحیت موجود ہے۔ تاہم ، سرمایہ کاروں کو محتاط رہنا چاہئے ، مارکیٹ کے خطرات کو پوری طرح سے سمجھنا چاہئے ، اور اپنی خطرے کی برداشت اور سرمایہ کاری کے اہداف کے ساتھ مل کر اس حکمت عملی کو استعمال کرنا چاہئے۔

Overview

This strategy is a momentum trading approach based on three-week high and low points. It utilizes price data from the recent three weeks to identify potential buying and selling opportunities. The strategy primarily focuses on the relationship between the latest high, the latest closing price, and the closing price from three weeks ago, generating trading signals by comparing these price levels. This method aims to capture medium-term price trends while avoiding the impact of short-term market noise.

Strategy Principle

The core principles of this strategy include the following key elements:

Indicator Calculations:

- Latest High: Uses the ta.highest() function to calculate the highest price over the last 30 trading days (approximately 4 weeks).

- Latest Close: Uses close[1] to get the closing price of the previous day.

- Three Weeks Ago Close: Uses close[30] to get the closing price from 30 trading days ago.

Buy Conditions:

- Condition 1: The latest high is greater than or equal to the closing price from three weeks ago.

- Condition 2: The latest closing price is greater than the closing price from three weeks ago.

Sell Condition:

- Triggers a sell signal when the latest closing price is greater than the closing price from three weeks ago.

Trade Execution:

- Enters a long position when the buy signal is triggered.

- Closes the current long position when the sell signal is triggered.

Visualization:

- Uses the plotshape() function to mark buy and sell signals on the chart.

This design aims to capture upward momentum when the price breaks above the level from three weeks ago, while promptly closing positions to protect profits when the price falls back.

Strategy Advantages

Medium-Term Trend Capture: By comparing current prices with levels from three weeks ago, the strategy effectively identifies the formation and continuation of medium-term trends.

Noise Filtering: Using a three-week time frame helps filter out short-term market fluctuations, improving the reliability of signals.

Dynamic Adaptation: The strategy continuously updates its decision criteria based on the latest price data, allowing it to dynamically adapt to market changes.

Risk Management: Through clear sell conditions, the strategy can close positions promptly when the market turns, effectively controlling risk.

Simple and Understandable: The strategy logic is intuitive, easy to understand and implement, suitable for both novice and experienced traders.

Visual Support: Buy and sell signals are clearly marked on the chart, facilitating intuitive judgment and backtesting analysis for traders.

Strategy Risks

False Breakout Risk: In sideways markets, frequent false breakouts may occur, leading to excessive trading and unnecessary transaction fee losses.

Lagging Nature: Using historical data from three weeks may result in lagging signals, potentially missing optimal entry points in rapidly changing markets.

Single Time Frame Limitation: Relying solely on three-week data may overlook important market information from other time frames.

Lack of Stop-Loss Mechanism: The current strategy lacks a clear stop-loss mechanism, potentially facing significant losses during severe market fluctuations.

Over-reliance on Closing Prices: The strategy mainly bases its judgments on closing prices, potentially ignoring important intraday price movements.

Lack of Volume Confirmation: Not considering volume factors may lead to false signals during periods of low trading volume.

Strategy Optimization Directions

Multi-Time Frame Analysis: Integrate data from multiple time frames, such as daily, weekly, and monthly, to provide a more comprehensive market perspective.

Incorporate Volume Indicators: Combining volume analysis can improve signal reliability, especially in breakout confirmation.

Dynamic Stop-Loss Mechanism: Implement adaptive stop-loss strategies, such as trailing stops or ATR-based stops, for better risk management.

Signal Filters: Add additional technical or market sentiment indicators, like RSI or MACD, to reduce false signals.

Entry Optimization: Consider using limit orders or observation zones instead of direct market orders for entry to obtain better execution prices.

Position Management: Implement dynamic position sizing strategies, adjusting the size of each trade based on market volatility and account risk.

Market State Recognition: Add logic to identify market states (trending, ranging, high volatility) and adopt different trading parameters for different market environments.

Backtesting and Optimization: Conduct extensive historical data backtesting to optimize strategy parameters such as time periods and condition thresholds.

Summary

The Three-Week High-Low Momentum Trading Strategy is a simple yet effective method for medium-term trend following. By comparing the latest high, latest close, and the closing price from three weeks ago, the strategy can capture price breakouts and momentum changes. Its strengths lie in filtering short-term noise, capturing medium-term trends, and its simple, easy-to-understand logic. However, the strategy also faces challenges such as false breakouts, signal lag, and insufficient risk management.

Future optimization directions should focus on multi-time frame analysis, volume confirmation, dynamic risk management, and market state recognition. Through these improvements, the strategy has the potential to perform more robustly in different market environments, providing traders with more reliable decision support.

Overall, this strategy provides a good starting point for quantitative trading. With continuous optimization and refinement, it has the potential to become a powerful trading tool. However, investors should be cautious when applying it in practice, fully recognizing market risks and using the strategy in conjunction with their own risk tolerance and investment objectives.

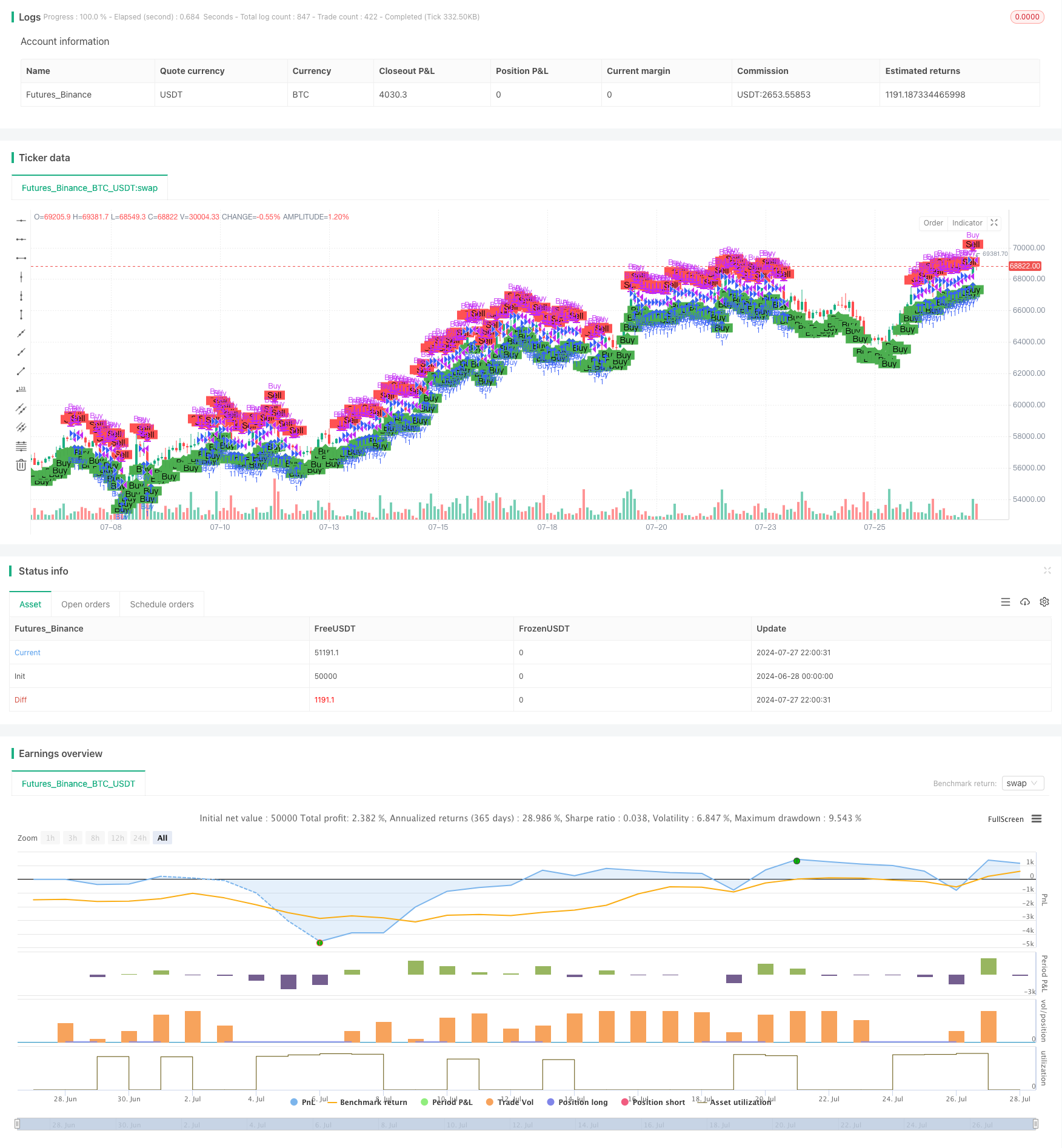

/*backtest

start: 2024-06-28 00:00:00

end: 2024-07-28 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Buy and Sell Strategy", overlay=true)

// Calculate the latest high, close, and volume

latestHigh = ta.highest(high, 30) // 4 weeks = 30 trading days

latestClose = close[1]

// Calculate the high, close,

threeWeeksAgoClose = close[30] // 4 weeks = 30 trading days + 1 current day

// Condition 1: Buy if latest high >= 4 weeks ago close

condition1 = latestHigh >= threeWeeksAgoClose

// Condition 2: Buy if latest close > 4 weeks ago close

condition2 = latestClose > threeWeeksAgoClose

// Generate buy and sell signals

buySignal = condition1

sellSignal = condition2

// Entry and exit logic using if statements

if buySignal

strategy.entry("Buy", strategy.long)

if sellSignal

strategy.close("Buy")

// Plotting buy and sell signals on the chart

plotshape(buySignal, color=color.green, style=shape.labelup, location=location.belowbar, text="Buy")

plotshape(sellSignal, color=color.red, style=shape.labeldown, location=location.abovebar, text="Sell")