5.5 Tối ưu hóa chiến lược giao dịch

Tác giả:Tốt, Tạo: 2019-05-10 17:13:19, Cập nhật:Tóm lại

Bản chất của chiến lược giao dịch là tóm tắt các nguyên tắc và quy tắc của thị trường. Bạn càng hiểu sâu hơn về thị trường, khả năng thể hiện ý tưởng bằng mã càng cao, chiến lược của bạn càng gần với thị trường. Phần này sẽ tiếp tục giải thích cách tối ưu hóa chiến lược giao dịch của bạn và chuẩn bị cuối cùng cho giao dịch thị trường thực của bạn.

Tối ưu hóa nhập và xuất

Hầu hết các chiến lược theo dõi xu hướng sử dụng các dấu hiệu đột phá hoặc các chỉ số kỹ thuật để nắm bắt thị trường. Thông thường, việc vào và ra khỏi các tín hiệu này ít hiệu quả về thời gian. Nếu chiến lược sử dụng mô hình giá đóng, điểm vào sẽ ở mức giá mở K-line tiếp theo. Nó sẽ bỏ lỡ thời gian vào tốt nhất để phá vỡ đường K hiện tại, nó cũng sẽ bỏ lỡ rất nhiều lợi nhuận.

Vì vậy, cách hiệu quả là sử dụng giá thời gian thực có lợi hơn trong việc thực hiện chiến lược, và khi tín hiệu xuất hiện, ngay lập tức đặt lệnh. Bằng cách này, khi tín hiệu được thiết lập, bạn có thể mở vị trí ngay lập tức và bạn sẽ không bỏ lỡ lợi nhuận. Nhưng không phải tất cả giá thời gian thực đều tốt hơn giá đóng, nó nên được xác định bởi chiến lược giao dịch. Một số logic giao dịch đơn giản, sự khác biệt giữa giá thời gian thực và hiệu ứng giá đóng là nhỏ. Nhưng nếu mô hình giá đóng không thể xử lý logic giao dịch chi tiết hơn, bạn cần sử dụng giá thời gian thực.

Tối ưu hóa tham số

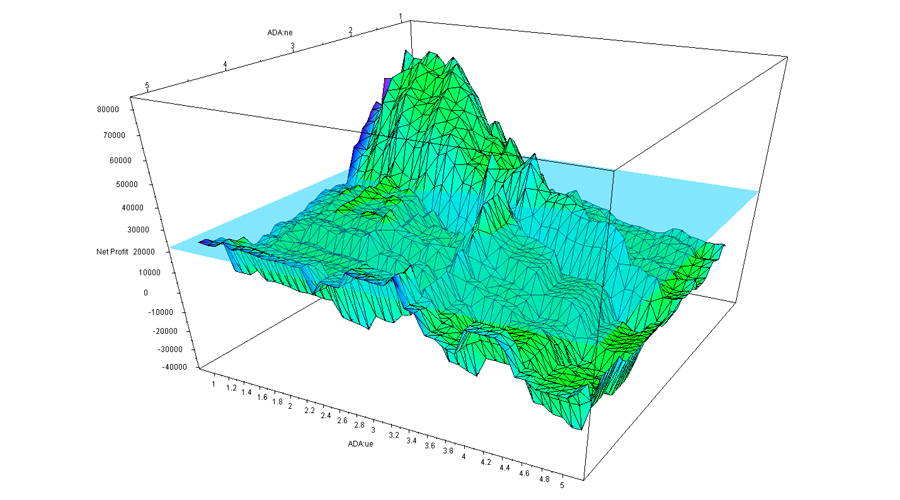

Chiến lược chính nó là một trường hợp đa chiều. Mỗi tham số là một chiều của trường hợp này. Tất cả các sự kết hợp tham số xây dựng hình dạng của trường hợp này. Khi hình dạng của trường hợp này phù hợp với hình dạng của thị trường, lợi nhuận tối đa được tạo ra. Cuối cùng, tỷ lệ lợi nhuận cuối cùng cho lĩnh vực lựa chọn của tất cả các tham số tạo thành một bề mặt đa chiều phức tạp. Khi chiến lược chỉ có hai tham số, chúng tạo thành một bề mặt ba chiều trực quan với tỷ lệ lợi nhuận cuối cùng.

Như được hiển thị trong hình trên, đây là biểu đồ hiệu suất chiến lược hai thông số. Vì các thông số khác nhau, kết quả cuối cùng cũng thay đổi rất nhiều, và bề mặt bị biến dạng mạnh mẽ, tạo thành các đỉnh và thung lũng khác nhau. Thông thường kết quả đầu tiên của kết quả tối ưu hóa là điểm cao nhất của tất cả các bề mặt. Tuy nhiên, từ góc độ nhạy cảm và khách quan của thông số, đôi khi kết quả này có thể không phải là tối ưu. Bởi vì thị trường liên tục thay đổi.

Do đó, nguyên tắc quan trọng của tối ưu hóa tham số là chọn

Cao nguyên tham số

Như hình trên cho thấy, phân bố tham số chiến lược tốt nên giống như

Đảo tham số

Như được hiển thị trong hình trên, nếu hiệu suất backtesting trình bày một hòn đảo tham số, khi tham số có một sự dịch chuyển nhỏ, lợi nhuận của chiến lược sẽ thấp hơn nhiều.

Do đó, nếu hiệu suất của các thông số gần đó kém hơn nhiều so với hiệu suất của các thông số tối ưu, thì thông số tối ưu này có thể là kết quả của quá phù hợp, có thể được coi là một giải pháp điểm duy nhất thay vì giải pháp giá trị tối đa được tìm kiếm.

Thêm bộ lọc

Nhiều chiến lược xu hướng, khi xu hướng xảy ra, có thể nắm bắt xu hướng rất tốt và đạt được lợi nhuận giàu có, nhưng về lâu dài, kết quả cuối cùng không phải lúc nào cũng tốt, vì vậy, vấn đề là gì?

Lý do là vì chiến lược liên tục giao dịch nhiều lần trên thị trường dao động, và hầu hết các giao dịch dao động là dừng lỗ hoặc lợi nhuận nhỏ.

Giải pháp là tăng cơ chế lọc. Có nhiều loại bộ lọc trên thị trường, bao gồm bộ lọc lợi nhuận và lỗ, bộ lọc giá trị rủi ro, bộ lọc loại xu hướng, bộ lọc chỉ số kỹ thuật v.v. Ví dụ, thêm bộ lọc trung bình động chu kỳ lớn có thể làm giảm số lượng giao dịch và lọc ra một nửa các giao dịch sai trong thị trường dao động.

Đường cong quỹ mượt mà

Giao dịch định lượng theo đuổi một phương pháp lợi nhuận ổn định và bền vững, đó là những gì hầu hết các nhà giao dịch muốn thấy. Không ai muốn kiếm được 50% trong năm nay, mất 30% vào năm tới, và kiếm được 40% vào năm sau đó. chúng tôi thích chấp nhận tăng trưởng 20% mỗi năm, nhưng có thể kéo dài hơn mười năm. Đây là những gì đầu tư định lượng có thể làm. Bởi vì đầu tư định lượng là một mô hình giao dịch có hiệu suất bền vững.

Để đạt được một đường cong tài chính trơn tru, bạn cần một danh mục đầu tư xây dựng đa chiến lược, đa đa dạng, đa chu kỳ, đa tham số. Nhưng không nhất thiết là càng nhiều càng tốt, có một hiệu ứng suy giảm biên. Càng nhiều sự kết hợp được thêm vào lúc bắt đầu, sự phân tán càng tốt, nhưng khi chiến lược đạt đến một thứ tự quy mô, hiệu ứng phân tán giảm bắt đầu xuất hiện. Lợi ích của sự kết hợp là sự phân tán, mặc dù tỷ lệ lợi nhuận tổng thể không phải là cao nhất, nhưng mạnh mẽ nhất.

Hãy từ bỏ việc tìm kiếm Chén Thánh

Cho dù chúng ta có thể sử dụng giao dịch định lượng để tìm Holy Grail hay không là một vấn đề mà nhiều nhà giao dịch sẽ xem xét. Một số nhà giao dịch đã có một cách đơn giản kiểm tra lại cái gọi là chiến lược hoàn hảo vội vàng vào thị trường. hy vọng có thể giành chiến thắng nhiều lần và trở thành một quants chuyên nghiệp.

Nhưng có một chén thánh không? trên thực tế, nó rất đơn giản, câu trả lời là không. nó không khó để hiểu. nếu thị trường thực sự có một mô hình, sau tất cả những năm này, cuối cùng, mọi người sẽ tìm thấy các quy tắc, cho dù đó là phân tích toán học, độc quyền thông tin, hoặc các phương pháp phân tích khác, cuối cùng họ sẽ kiếm được hầu hết tiền trên thị trường, và trong thời gian dài, những người này sẽ độc quyền thị trường giao dịch cho đến khi thị trường không hoạt động đúng cách.

Tóm lại

Nếu thời gian giao dịch đủ dài, bất kỳ ai cũng có thể phải đối mặt với nhiều xu hướng thị trường khác nhau trong quá trình giao dịch, và những xu hướng này có thể không được lặp lại hoàn toàn.

Đồng thời, chúng ta cũng phải nhận ra rằng lợi nhuận và lỗ là đồng nhất. Mất mát là một phần của sự tiến bộ giao dịch tổng thể. Ngay cả chiến lược giao dịch tốt nhất cũng có thể trải qua một loạt các giai đoạn khôi phục. Khi mỗi giao dịch có lỗ, bạn không nên đặt câu hỏi về các quy tắc và chiến lược giao dịch của mình mọi lúc. Ít nhất, đừng thay đổi khuôn khổ logic chiến lược của bạn dễ dàng, trừ khi khuôn khổ logic của bạn sai lúc đầu.

Các bài tập sau giờ học

Xây dựng một danh mục đầu tư dựa trên các đặc điểm của chiến lược của bạn và sử dụng nền tảng FMZ Quant để backtest nó

Cố gắng tối ưu hóa chiến lược giao dịch định lượng của riêng bạn dựa trên nội dung của phần này.

- Có phải tiếng Việt có chức năng đánh dấu này không?

- Khi nào bạn có thể thêm một sàn giao dịch cà phê?

- Có lẽ vì lý do gì khi cài đặt Linux host trên điện thoại qua thiết bị mô phỏng thiết bị cuối cùng hiển thị bad system call?

- Bạn có thể điều chỉnh số độ sâu mà GetDepth trả về không?

- Làm thế nào để triển khai một robot trên một nền tảng, Win hoặc Mac

- Có một lỗi trong việc thêm token vào sàn giao dịch tương lai.

- Người quản trị có thể cung cấp mã kết nối wss cho Deribit không?

- BitMax sử dụng tổng hợp

- Hãy hỏi chương trình trực quan làm thế nào để ghi lại giá cao nhất

- Có cách nào để có được giá cả cho nhiều cặp tiền kỹ thuật số cùng một lúc không?

- 5.4 Tại sao chúng ta cần một thử nghiệm ngoài mẫu

- 5.3 Làm thế nào để đọc báo cáo hiệu suất backtest chiến lược

- Câu hỏi thường gặp

- Trong thử nghiệm tiền kỹ thuật số, nếu chu kỳ nền của tick là 1 phút, bạn có thể mô phỏng một số tick dữ liệu mỗi phút?

- Một số chiến lược định lượng Bitcoin và tiền kỹ thuật số đáng học

- 5.2 Làm thế nào để thực hiện backtesting giao dịch định lượng

- Xin hỏi, trong bài kiểm tra chiến lược tiền kỹ thuật số, cách chụp là đóng cửa với thanh hiện tại hay mở cửa với thanh tiếp theo?

- Hỏi trong đánh giá chiến lược tiền kỹ thuật số, khối lượng giao dịch mở ngang là nhỏ, tại sao thường không được giao dịch, vị trí đóng băngFrozenAmount > 0

- 5.1 Ý nghĩa và cái bẫy của backtesting

- 4.6 Cách thực hiện các chiến lược trong ngôn ngữ C++