Hệ thống đột phá đảo ngược quá bán kép

Tổng quan

Hệ thống phá vỡ đảo ngược vượt quá hai lần là một chiến lược định lượng kết hợp theo dõi xu hướng và giao dịch đảo ngược. Chiến lược này tạo ra tín hiệu mua bằng cách tính toán liệu có tín hiệu vượt quá liên tiếp trong giá đóng cửa N ngày trước khi so sánh giá cổ phiếu hay không; đồng thời kết hợp với tính toán trung bình di chuyển T3 của các tham số cụ thể, tạo ra tín hiệu bán để bảo vệ lợi nhuận.

Nguyên tắc chiến lược

Chiến lược này bao gồm hai phần:

- 123 hệ thống quay ngược

Theo mô tả trong cuốn sách, hệ thống đảo ngược này quan sát sự thay đổi của giá đóng cửa trong N ngày qua, và nếu giá đóng cửa hôm nay tăng cao hơn ngày trước và giá đóng cửa hai ngày trước giảm, hệ thống này sẽ tạo ra tín hiệu mua. Ngoài ra, hệ thống này cũng kết hợp với chỉ số STOCH, nếu đường nhanh STOCH hôm nay thấp hơn đường chậm, sẽ xác nhận thêm hiệu lực của tín hiệu mua.

- T3 trung bình di chuyển

T3 Moving Average được tính toán dựa trên một công thức tính toán nhất định, kết hợp với giá. Nó điều chỉnh độ nhạy của moving average đối với sự thay đổi giá thông qua một số tham số nhất định. Khi giá vượt qua T3 Moving Average, nó tạo ra tín hiệu bán.

Chiến lược này sẽ tổng hợp hai phần tín hiệu trên và tạo ra một tín hiệu giao dịch thực sự tương ứng khi đồng thời đáp ứng tín hiệu mua 123 và tín hiệu bán của T3 Moving Average.

Phân tích lợi thế

- Chiến lược giao dịch đảo ngược, phù hợp với việc chọn mua dưới cùng, theo dõi sự phục hồi của thị trường

- Chiến lược trung bình di chuyển có lợi cho việc khóa lợi nhuận, tránh rủi ro

- Kết hợp tín hiệu kép, có thể cải thiện hiệu quả tín hiệu và giảm tín hiệu giả

- Lợi thế của việc theo dõi xu hướng và đảo ngược giao dịch

- Các tham số có thể được điều chỉnh để thích ứng với các tình huống khác nhau

Phân tích rủi ro

- Tín hiệu đảo ngược có thể gây ra sai sót và giao dịch thua lỗ

- Thiết lập tham số không đúng có thể dẫn đến giao dịch thường xuyên, tăng chi phí giao dịch và chi phí điểm trượt

- Các tín hiệu bán ra do trung bình di chuyển tạo ra có thể khóa lợi nhuận sớm

- Rủi ro dừng lỗ vẫn tồn tại khi tình hình thay đổi mạnh

- Cần thiết lập các tham số tối ưu hóa để chọn tham số tốt nhất cho các giống khác nhau

Các biện pháp sau đây có thể được áp dụng đối với các rủi ro:

- Điều chỉnh các tham số của giao dịch đảo ngược để đảm bảo hiệu quả của tín hiệu

- Điều chỉnh các tham số của đường trung bình di chuyển, kéo dài thời gian giữ vị trí một cách thích hợp

- Tăng chiến lược dừng lỗ, giảm tổn thất đơn lẻ

- Lựa chọn tham số tối ưu hóa, chọn tham số riêng cho các giống khác nhau

Hướng tối ưu hóa

Chiến lược này có thể được tối ưu hóa theo các khía cạnh sau:

- Tăng điều kiện lọc để đảm bảo hiệu quả tín hiệu giao dịch

Có thể dựa trên chiến lược ban đầu, thêm các chỉ số kỹ thuật khác làm điều kiện lọc, chẳng hạn như điều kiện đột phá tăng khối lượng giao dịch, để tránh giao dịch sai do tiếng ồn.

- Điều chỉnh các thiết lập tham số để phù hợp với môi trường thị trường

Các tham số có thể được kiểm tra lại thông qua nhiều kết hợp tham số, chọn tham số tương ứng với kết hợp có lợi nhuận cao nhất để tối ưu hóa hiệu quả chiến lược. Các tham số động cũng có thể được thiết lập, điều chỉnh theo thời gian thực theo tình hình thị trường.

- Kết hợp công nghệ học máy để thực hiện tối ưu hóa ứng dụng của chiến lược

Ví dụ, có thể thu thập một lượng lớn dữ liệu lịch sử, sử dụng mô hình đào tạo học máy để dự đoán thời điểm mua và bán tốt nhất. Và các tham số để tối ưu hóa chiến lược trong thời gian thực.

- Thiết lập các tham số độc lập theo các đặc điểm của các giống khác nhau

Các đặc tính khác nhau của các giống khác nhau và các tham số phù hợp cũng có thể khác nhau. Các tham số độc lập có thể được thiết lập dựa trên dữ liệu của các giống khác nhau.

Tóm tắt

Hệ thống phá vỡ đảo ngược hai lần vượt quá giá giảm kết hợp các ưu điểm của theo dõi xu hướng và giao dịch đảo ngược. Nó có thể mua giá thấp hơn trong giai đoạn vượt quá giá giảm và dừng lại kịp thời sau khi lợi nhuận xu hướng.

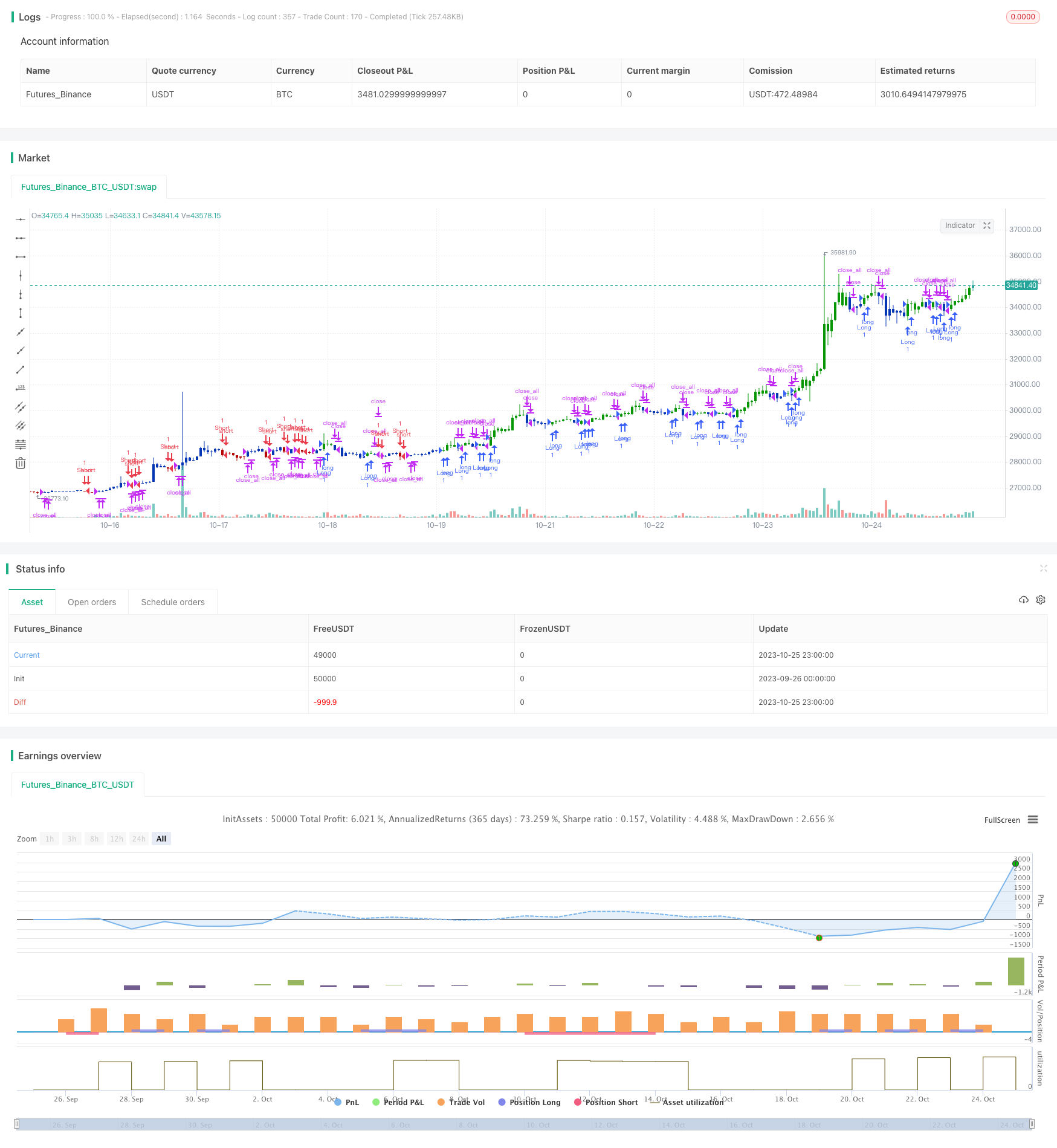

/*backtest

start: 2023-09-26 00:00:00

end: 2023-10-26 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 16/09/2021

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// This indicator plots the moving average described in the January, 1998 issue

// of S&C, p.57, "Smoothing Techniques for More Accurate Signals", by Tim Tillson.

// This indicator plots T3 moving average presented in Figure 4 in the article.

// T3 indicator is a moving average which is calculated according to formula:

// T3(n) = GD(GD(GD(n))),

// where GD - generalized DEMA (Double EMA) and calculating according to this:

// GD(n,v) = EMA(n) * (1+v)-EMA(EMA(n)) * v,

// where "v" is volume factor, which determines how hot the moving average’s response

// to linear trends will be. The author advises to use v=0.7.

// When v = 0, GD = EMA, and when v = 1, GD = DEMA. In between, GD is a less aggressive

// version of DEMA. By using a value for v less than1, trader cure the multiple DEMA

// overshoot problem but at the cost of accepting some additional phase delay.

// In filter theory terminology, T3 is a six-pole nonlinear Kalman filter. Kalman

// filters are ones that use the error — in this case, (time series - EMA(n)) —

// to correct themselves. In the realm of technical analysis, these are called adaptive

// moving averages; they track the time series more aggres-sively when it is making large

// moves. Tim Tillson is a software project manager at Hewlett-Packard, with degrees in

// mathematics and computer science. He has privately traded options and equities for 15 years.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

T3A(Length, b) =>

pos = 0.0

xPrice = close

xe1 = ema(xPrice, Length)

xe2 = ema(xe1, Length)

xe3 = ema(xe2, Length)

xe4 = ema(xe3, Length)

xe5 = ema(xe4, Length)

xe6 = ema(xe5, Length)

c1 = -b*b*b

c2 = 3*b*b+3*b*b*b

c3 = -6*b*b-3*b-3*b*b*b

c4 = 1+3*b+b*b*b+3*b*b

nT3Average = c1 * xe6 + c2 * xe5 + c3 * xe4 + c4 * xe3

pos:= iff(nT3Average > close, -1,

iff(nT3Average < close, 1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & T3 Averages", shorttitle="Combo", overlay = true)

line1 = input(true, "---- 123 Reversal ----")

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

line2 = input(true, "---- T3 Averages ----")

LengthT3 = input(5, minval=1)

b = input(0.7, minval=0.01,step=0.01)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posT3A = T3A(LengthT3, b)

pos = iff(posReversal123 == 1 and posT3A == 1 , 1,

iff(posReversal123 == -1 and posT3A == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1 )

strategy.entry("Long", strategy.long)

if (possig == -1 )

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )