Chiến lược dài hạn dựa trên các chỉ báo SMA và PSAR

Tổng quan

Chiến lược này được gọi là SMA và chiến lược đa không gian PSA, nó kết hợp lợi thế của đường trung bình di chuyển đơn giản (SMA) và đường tròn chuyển hướng (PSAR) để đánh giá xu hướng thị trường và gửi tín hiệu giao dịch. Khi SMA hiển thị xu hướng tăng và PSA nằm dưới giá, xem đó là thời gian mua; khi SMA hiển thị xu hướng giảm và PSA cao hơn giá, đó là tín hiệu bán.

Nguyên tắc chiến lược

Chiến lược này sử dụng SMA 100 chu kỳ để xác định hướng xu hướng tổng thể. Khi giá đóng cửa tăng vượt SMA 100, nó được định nghĩa là xu hướng tăng; Khi giá đóng cửa giảm vượt SMA 100, nó được định nghĩa là xu hướng giảm.

Trong khi đó, tính toán chỉ số PSAR để xác định chi tiết điểm ra thị trường. PSAR có giá trị bắt đầu là 0.02, giá trị gia tăng là 0.01, giá trị tối đa là 0.2. Trong xu hướng tăng, nếu PSAR nằm dưới giá đóng cửa, sẽ tạo ra tín hiệu mua; và nếu trong xu hướng giảm, PSAR cao hơn giá đóng cửa, sẽ tạo ra tín hiệu bán.

Trong tổng hợp, khi đánh giá là xu hướng tăng, nếu PSA dưới giá đóng cửa, sẽ tạo ra tín hiệu mua; và khi đánh giá là xu hướng giảm, nếu PSA cao hơn giá đóng cửa, sẽ tạo ra tín hiệu bán.

Để giảm thiểu rủi ro giao dịch, chiến lược này cũng đặt các cửa ra vào theo thời gian, giao dịch sẽ được hoàn tất sau 5 phút.

Phân tích lợi thế

Chiến lược này kết hợp các chỉ số SMA và PSAR để xác định xu hướng và thời gian ra thị trường, có thể sử dụng lợi thế của cả hai chỉ số để nâng cao độ chính xác trong ra quyết định. SMA có thể được sử dụng để xác định xu hướng lớn, trong khi PSAR nhạy cảm hơn với các chi tiết về điểm ra thị trường, và cả hai có thể được sử dụng để hoàn thiện chiến lược.

Ngoài ra, thiết lập thời gian thoát sẽ giúp kiểm soát rủi ro giao dịch đơn lẻ và tránh thua lỗ quá mức. Nhìn chung, chiến lược này là vững chắc và đáng tin cậy, phù hợp với hầu hết các môi trường thị trường.

Phân tích rủi ro

Chỉ số SMA và PSAR có thể tạo ra tín hiệu sai dẫn đến tổn thất giao dịch không cần thiết.

Các thiết lập thời gian thoát ngắn có thể không nắm bắt được đầy đủ các xu hướng.

Các thiết lập tham số (ví dụ như chu kỳ SMA, tham số PSAR, v.v.) có thể không phù hợp với một số giống cụ thể và cần được tối ưu hóa.

Rủi ro phù hợp với dữ liệu phản hồi. Trong thực tế, môi trường thị trường có thể thay đổi và chiến lược có thể không hoạt động như phản hồi.

Hướng tối ưu hóa

Kiểm tra các tham số khác nhau của chu kỳ SMA để tìm ra giá trị phù hợp hơn cho các giống cụ thể.

Thử nghiệm tối ưu hóa các thiết lập tham số của PSAR, giúp nó đánh giá chính xác hơn về điểm ra thị trường chi tiết.

Các tham số kéo dài thời gian exit, kéo dài thời gian giữ vị trí thích hợp khi có lợi nhuận đầy đủ.

Thêm chiến lược dừng lỗ để kiểm soát tốt hơn mức tổn thất tối đa cho mỗi giao dịch.

Tóm tắt

Chiến lược này sử dụng các chỉ số tổng hợp như SMA và PSA để đánh giá xu hướng thị trường và thời gian ra thị trường, ổn định và đáng tin cậy, phù hợp với hầu hết các môi trường thị trường. Đồng thời, thiết lập thời gian thoát sẽ giúp kiểm soát rủi ro. Chiến lược này có thể được cải thiện hơn nữa bằng cách tối ưu hóa tham số, chiến lược dừng lỗ, v.v., để có được hiệu quả thực tế tốt hơn.

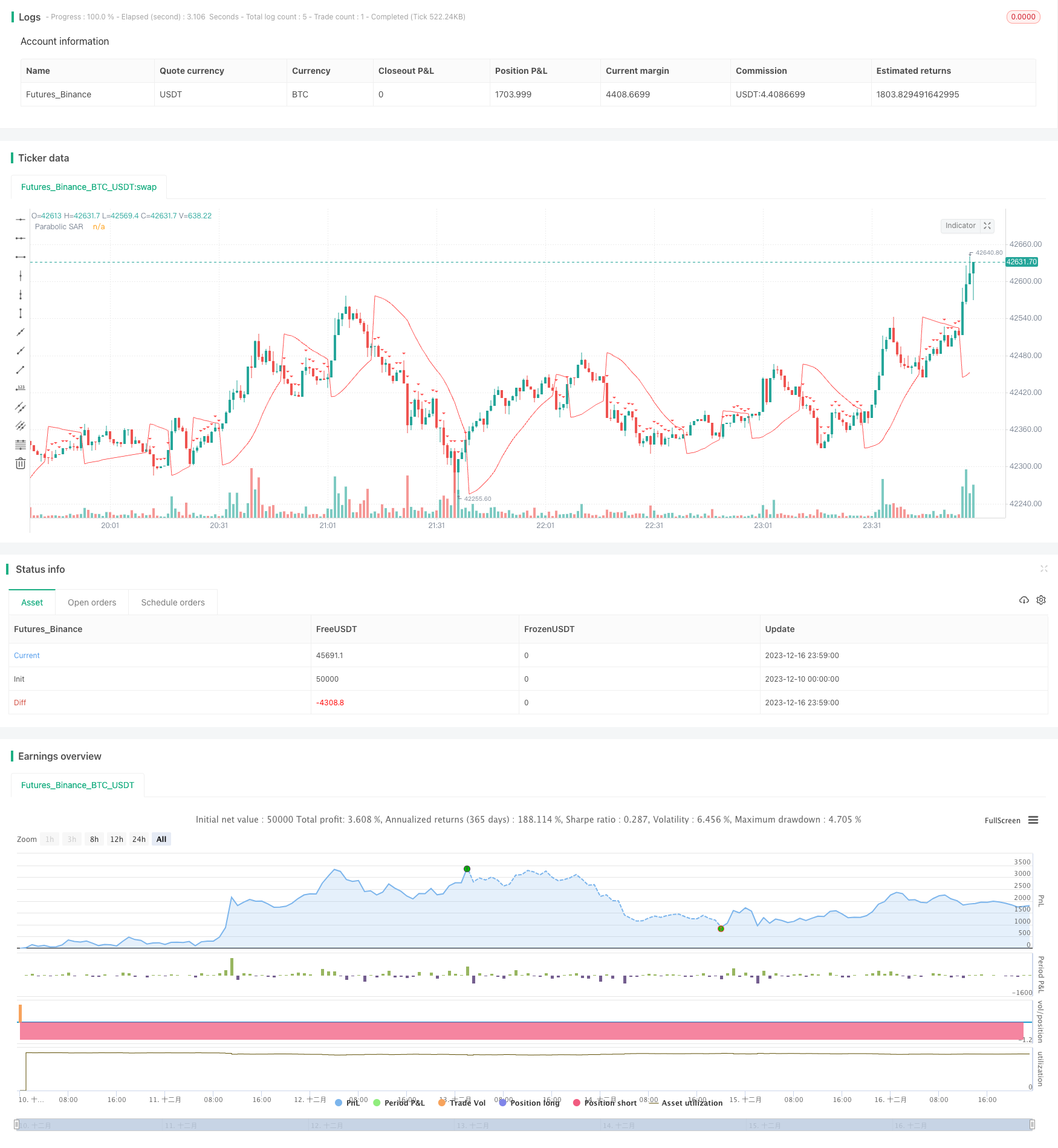

/*backtest

start: 2023-12-10 00:00:00

end: 2023-12-17 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="SMA and Parabolic SAR Strategy with Time-Based Exit", shorttitle="SMA+PSAR", overlay=true)

// Define the parameters for the Parabolic SAR

psarStart = 0.02

psarIncrement = 0.01

psarMax = 0.2

// Calculate the 100-period SMA

sma100 = sma(close, 1000)

// Calculate the Parabolic SAR

sar = sar(psarStart, psarIncrement, psarMax)

// Determine the trend direction

isUpTrend = close < sma100

// Buy condition: Up trend and SAR below price

buyCondition = isUpTrend and sar < close

// Sell condition: Down trend and SAR above price

sellCondition = not isUpTrend and sar > close

// Plot the SMA and Parabolic SAR

plot(sma100, color=color.blue, title="100-period SMA")

plot(sar, color=color.red, title="Parabolic SAR")

// Plot buy and sell signals

plotshape(series=buyCondition, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.triangleup, size=size.small)

plotshape(series=sellCondition, title="Sell Signal", location=location.abovebar, color=color.red, style=shape.triangledown, size=size.small)

// Strategy entry

strategy.entry("Buy", strategy.long, when = buyCondition)

// Time-based exit after 5 minutes

strategy.exit("Close Buy", from_entry = "Buy", when = time[0] > timestamp(year, month, dayofmonth, hour, minute + 5))

strategy.entry("Sell", strategy.short, when = sellCondition)

// Time-based exit after 5 minutes

strategy.exit("Close Sell", from_entry = "Sell", when = time[0] > timestamp(year, month, dayofmonth, hour, minute + 5))