Chiến lược theo dõi động lực

Tác giả:ChaoZhang, Ngày: 2023-12-29 16:26:49Tags:

Tổng quan

Chiến lược theo dõi động lực sử dụng trung bình động Hull làm chỉ số chính để xác định hướng xu hướng giá. Đồng thời, chiến lược kết hợp các chỉ số khác như đường cơ sở, chỉ số xác nhận, vv để xác minh xu hướng giá và lọc các tín hiệu sai. Sau khi vào thị trường, chiến lược sử dụng phạm vi trung bình thực để tính toán stop loss động để theo dõi xu hướng kiếm lợi nhuận.

Nguyên tắc chiến lược

Trọng tâm của chiến lược theo dõi đà là trung bình chuyển động Hull. Trung bình chuyển động Hull nhạy cảm hơn với sự thay đổi giá và có thể xác định hiệu quả hướng xu hướng. Khi giá vượt qua đường Hull lên, một xu hướng tăng được xác nhận, đi dài; khi giá vượt qua đường Hull xuống, một xu hướng giảm được xác nhận, đi ngắn.

Ngoài ra, chiến lược cũng giới thiệu một chỉ số đường cơ sở để đánh giá xu hướng ngắn hạn và dài hạn; một chỉ số xác nhận được sử dụng để lọc các sự đột phá sai.

Sau khi vào thị trường, chiến lược sử dụng phạm vi trung bình thực sự và Hull EMA để thiết lập vị trí dừng lỗ. Khi xu hướng tiếp tục, đường dừng lỗ sẽ tiếp tục di chuyển lên / xuống để khóa lợi nhuận xu hướng.

Phân tích lợi thế

Chiến lược Momentum Tracking kết hợp các lợi thế của việc đánh giá xu hướng và kiểm soát rủi ro, có thể đạt được lợi nhuận tốt trong các thị trường xu hướng.

Sự kết hợp của nhiều chỉ số cũng làm cho chiến lược nhạy cảm hơn với những thay đổi của thị trường, trong khi lọc hiệu quả các tín hiệu sai. Ngoài ra, chiến lược cũng cung cấp nhiều tham số điều chỉnh để người dùng tối ưu hóa dựa trên đánh giá thị trường của riêng họ.

Phân tích rủi ro

Chiến lược dựa chủ yếu trên các chỉ số xu hướng và có xu hướng tạo ra tín hiệu sai và dừng lỗ trong quá trình hợp nhất. Ngoài ra, sự kết hợp của nhiều chỉ số cũng có thể dẫn đến xung đột giữa các chỉ số. Cài đặt tham số không chính xác cũng có thể dẫn đến hiệu suất chiến lược kém.

Xem xét thêm một mô-đun đánh giá bổ sung trong chiến lược để tạm dừng giao dịch khi các chỉ số cho thấy sự khác biệt; hoặc áp dụng một cơ chế bỏ phiếu để tổng hợp kết quả đánh giá của nhiều chỉ số. Đối với cài đặt tham số, các tham số tối ưu có thể được tìm thấy thông qua các phương pháp tối ưu hóa backtest.

Hướng dẫn tối ưu hóa

Chiến lược theo dõi đà có thể được tối ưu hóa theo các hướng sau:

- Tăng các mô-đun phán đoán, chẳng hạn như mô-đun biến động, tạm dừng giao dịch khi biến động cao;

- Tăng mô-đun học máy, sử dụng thuật toán học máy để xác định trọng lượng chỉ số;

- Tối ưu hóa các thông số chỉ số để tìm ra sự kết hợp thông số tốt nhất;

- Tối ưu hóa thuật toán dừng lỗ chuyển động để theo dõi xu hướng tốt hơn;

- Thêm các mô-đun quản lý rủi ro như dừng lỗ, điều chỉnh vị trí động, v.v.

Tóm lại

Tóm lại, chiến lược Momentum Tracking là một chiến lược theo dõi xu hướng tuyệt vời. Nó kết hợp thành công phán đoán xu hướng và dừng lỗ động, có thể theo dõi và kiếm lợi nhuận hiệu quả từ xu hướng. Với tối ưu hóa hơn nữa, nó dự kiến sẽ đạt được hiệu suất chiến lược tốt hơn. Chiến lược cung cấp một tham chiếu tốt cho việc xây dựng các chiến lược giao dịch định lượng.

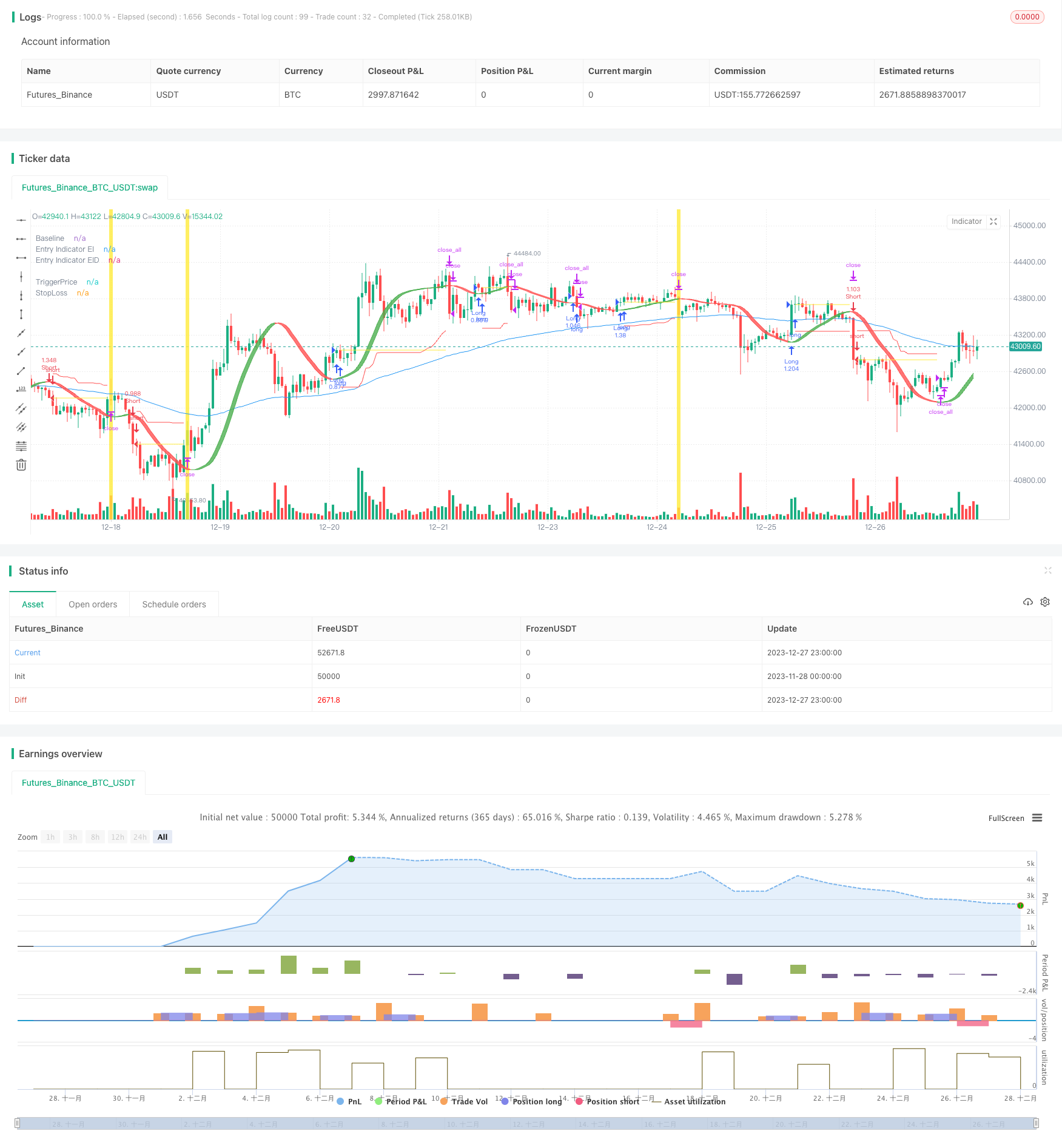

/*backtest

start: 2023-11-28 00:00:00

end: 2023-12-28 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// © Milleman

//@version=4

strategy("MilleMachine", overlay=true, default_qty_type = strategy.percent_of_equity, default_qty_value = 100, initial_capital=10000, commission_type=strategy.commission.percent, commission_value=0.06)

// Additional settings

Mode = input(title="Mode", defval="LongShort", options=["LongShort", "OnlyLong", "OnlyShort","Indicator Mode"])

UseTP = false //input(false, title="Use Take Profit?")

QuickSwitch = true //input(true, title="Quickswitch")

UseTC = true //input(true, title="Use Trendchange?")

// Risk management settings

//Spacer2 = input(false, title="======= Risk management settings =======")

Risk = input(1.0, title="% Risk",minval=0)/100

RRR = 2 //input(2,title="Risk Reward Ratio",step=0.1,minval=0,maxval=20)

SL_Mode = false // input(true, title="ON = Fixed SL / OFF = Dynamic SL (ATR)")

SL_Fix = 3 //input(3,title="StopLoss %",step=0.25, minval=0)/100

ATR = atr(14) //input(14,title="Periode ATR"))

Mul = input(2,title="ATR Multiplier",step=0.1)

xATR = ATR * Mul

SL = SL_Mode ? SL_Fix : (1 - close/(close+xATR))

// INDICATORS //////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////

Ind(type, src, len) =>

float result = 0

if type=="McGinley"

result := na(result[1]) ? ema(src, len) : result[1] + (src - result[1]) / (len * pow(src/result[1], 4))

if type=="HMA"

result := wma(2*wma(src, len/2)-wma(src, len), round(sqrt(len)))

if type=="EHMA"

result := ema(2*ema(src, len/2)-ema(src, len), round(sqrt(len)))

if type=="THMA"

lend = len/2

result := wma(wma(src, lend/3)*3-wma(src, lend/2)-wma(src,lend), lend)

if type=="SMA" // Simple

result := sma(src, len)

if type=="EMA" // Exponential

result := ema(src, len)

if type=="DEMA" // Double Exponential

e = ema(src, len)

result := 2 * e - ema(e, len)

if type=="TEMA" // Triple Exponential

e = ema(src, len)

result := 3 * (e - ema(e, len)) + ema(ema(e, len), len)

if type=="WMA" // Weighted

result := wma(src, len)

if type=="VWMA" // Volume Weighted

result := vwma(src, len)

if type=="SMMA" // Smoothed

w = wma(src, len)

result := (w[1] * (len - 1) + src) / len

if type == "RMA"

result := rma(src, len)

if type=="LSMA" // Least Squares

result := linreg(src, len, 0)

if type=="ALMA" // Arnaud Legoux

result := alma(src, len, 0.85, 6)

if type=="Kijun" //Kijun-sen

kijun = avg(lowest(len), highest(len))

result :=kijun

if type=="WWSA" // Welles Wilder Smoothed Moving Average

result := nz(result[1]) + (close -nz(result[1]))/len

result

// Baseline : Switch from Long to Short and vice versa

BL_Act = input(true, title="====== Activate Baseline - Switch L/S ======")

BL_type = input(title="Baseline Type", defval="McGinley", options=["McGinley","HMA","EHMA","THMA","SMA","EMA","DEMA","TEMA","WMA","VWMA","SMMA","RMA","LSMA","ALMA","Kijun","WWSA"])

BL_src = input(close, title="BL source")

BL_len = input(50, title="BL length", minval=1)

BL = Ind(BL_type,BL_src, BL_len)

// Confirmation indicator

C1_Act = input(false, title="===== Activate Confirmation indicator =====")

C1_type = input(title="C1 Entry indicator", defval="SMA", options=["McGinley","HMA","EHMA","THMA","SMA","EMA","DEMA","TEMA","WMA","VWMA","SMMA","RMA","LSMA","ALMA","Kijun","WWSA"])

C1_src = input(close, title="Source")

C1_len = input(5,title="Length", minval=1)

C1 = Ind(C1_type,C1_src,C1_len)

// Entry indicator : Hull Moving Average

Spacer5 = input(true, title="====== ENTRY indicator =======")

EI_type = input(title="EI Entry indicator", defval="HMA", options=["McGinley","HMA","EHMA","THMA","SMA","EMA","DEMA","TEMA","WMA","VWMA","SMMA","RMA","LSMA","ALMA","Kijun","WWSA"])

EI_src = input(close, title="Source")

EI_Len = input(46,title="Length", minval=1)

EI = Ind(EI_type,EI_src,EI_Len)

// Trail stop settings

TrailActivation = input(true, title="===== Activate Trailing Stop =====")

TS_type = input(title="TS Traling Stop Type", defval="EMA", options=["McGinley","HMA","EHMA","THMA","SMA","EMA","DEMA","TEMA","WMA","VWMA","SMMA","RMA","LSMA","ALMA","Kijun","WWSA"])

TrailSLScaling = 1 //input(100, title="SL Scaling", minval=0, step=5)/100

TrailingSourceLong = Ind(TS_type,low,input(5,"Smoothing Trail Long EMA", minval=1))

TrailingSourceShort = Ind(TS_type,high,input(2,"Smoothing Trail Short EMA", minval=1))

//VARIABLES MANAGEMENT

TriggerPrice = 0.0, TriggerPrice := TriggerPrice[1]

TriggerSL = 0.0, TriggerSL := TriggerSL[1]

SLPrice = 0.0, SLPrice := SLPrice[1], TPPrice = 0.0, TPPrice := TPPrice[1]

isLong = false, isLong := isLong[1], isShort = false, isShort := isShort[1]

//LOGIC

GoLong = crossover(EI,EI[1]) and (strategy.position_size == 0.0 and QuickSwitch) and (not BL_Act or BL/BL[1] > 1) and (not C1_Act or C1>C1[1]) and (Mode == "LongShort" or Mode == "OnlyLong")

GoShort = crossunder(EI,EI[1]) and (strategy.position_size == 0.0 and QuickSwitch) and (not BL_Act or BL/BL[1] < 1) and (not C1_Act or C1<C1[1]) and (Mode == "LongShort" or Mode == "OnlyShort")

ExitLong = isLong and crossunder(EI,EI[1]) and UseTC

ExitShort = isShort and crossover(EI,EI[1]) and UseTC

//FRAMEWORK

//Reset Long-Short memory

if isLong and strategy.position_size == 0.0

isLong := false

if isShort and strategy.position_size == 0.0

isShort := false

//Long

if GoLong

isLong := true, TriggerPrice := close, TriggerSL := SL

TPPrice := UseTP? TriggerPrice * (1 + (TriggerSL * RRR)) : na

SLPrice := TriggerPrice * (1-TriggerSL)

Entry_Contracts = strategy.equity * Risk / ((TriggerPrice-SLPrice)/TriggerPrice) / TriggerPrice

strategy.entry("Long", strategy.long, comment=tostring(round((TriggerSL/TriggerPrice)*1000)), qty=Entry_Contracts)

strategy.exit("TPSL","Long", limit=TPPrice, stop=SLPrice)

if isLong

NewValSL = TrailingSourceLong * (1 - (SL*TrailSLScaling))

if TrailActivation and NewValSL > SLPrice

SLPrice := NewValSL

strategy.exit("TPSL","Long", limit=TPPrice, stop=SLPrice)

if ExitLong

strategy.close_all(comment="TrendChange")

isLong := false

//Short

if GoShort

isShort := true, TriggerPrice := close, TriggerSL := SL

TPPrice := UseTP? TriggerPrice * (1 - (TriggerSL * RRR)) : na

SLPrice := TriggerPrice * (1 + TriggerSL)

Entry_Contracts = strategy.equity * Risk / ((SLPrice-TriggerPrice)/TriggerPrice) / TriggerPrice

strategy.entry("Short", strategy.short, comment=tostring(round((TriggerSL/TriggerPrice)*1000)), qty=Entry_Contracts)

strategy.exit("TPSL","Short", limit=TPPrice, stop=SLPrice)

if isShort

NewValSL = TrailingSourceShort * (1 + (SL*TrailSLScaling))

if TrailActivation and NewValSL < SLPrice

SLPrice := NewValSL

strategy.exit("TPSL","Short", limit=TPPrice, stop=SLPrice)

if ExitShort

strategy.close_all(comment="TrendChange")

isShort := false

//VISUALISATION

plot(BL_Act?BL:na, color=color.blue,title="Baseline")

plot(C1_Act?C1:na, color=color.yellow,title="confirmation Indicator")

EIColor = EI>EI[1] ? color.green : color.red

Fill_EI = plot(EI, color=EIColor, linewidth=1, transp=40, title="Entry Indicator EI")

Fill_EID = plot(EI[1], color=EIColor, linewidth=1, transp=40, title="Entry Indicator EID")

fill(Fill_EI,Fill_EID, title="EI_Fill", color=EIColor,transp=50)

plot(strategy.position_size != 0.0 and (isLong or isShort) ? TriggerPrice : na, title="TriggerPrice", color=color.yellow, style=plot.style_linebr)

plot(strategy.position_size != 0.0 and (isLong or isShort) ? TPPrice : na, title="TakeProfit", color=color.green, style=plot.style_linebr)

plot(strategy.position_size != 0.0 and (isLong or isShort) ? SLPrice : na, title="StopLoss", color=color.red, style=plot.style_linebr)

bgcolor(isLong[1] and cross(low,SLPrice) and low[1] > SLPrice and TriggerPrice>SLPrice ? color.yellow : na, transp=75, title="SL Long")

bgcolor(isShort[1] and cross(high,SLPrice) and high[1] < SLPrice and TriggerPrice<SLPrice ? color.yellow : na, transp=75, title="SL Short")

- Chiến lược khu vực chuyển tiếp

- Chiến lược giảm lỗ dừng lại

- Chiến lược đột phá động lực nhiều khung thời gian

- Điểm chuyển động tỷ lệ vàng mua cao bán chiến lược thấp

- Chiến lược giao dịch rùa dựa trên trung bình di chuyển đơn giản

- Chiến lược giao dịch Bollinger Band MACD

- Bollinger Bands và Chiến lược chéo RSI

- Xu hướng theo chiến lược dựa trên QQE và MA

- Chiến lược giá trung bình theo khối lượng

- Chiến lược hai chỉ số định lượng

- Chiến lược giao dịch cải thiện chỉ số RSI

- Các chỉ số động lực đảo ngược xu hướng Chiến lược theo dõi chéo

- Chiến lược đột phá nhiều khung thời gian

- Động lực và chiến lược đổi tiền giao lộ dòng tiền

- Động thái lấy lợi nhuận theo chiến lược xu hướng

- 10EMA Chiến lược theo dõi xu hướng chéo kép

- Chiến lược kiểm tra ngược điểm quay động

- Chiến lược xu hướng chéo EMA kép

- Chiến lược tín hiệu Rolling CVDVWAP được neo

- RSI Fibonacci Retracement Chiến lược