Chiến lược Bollinger Bands RSI OBV

Tổng quan

Bollinger Bands RSI OBV chiến lược kết hợp các dải Bollinger, các chỉ số tương đối mạnh (RSI) và chỉ số cân bằng (OBV) để xác định điểm phá vỡ và điểm đảo ngược của giá cổ phiếu. Chiến lược này sẽ phát ra tín hiệu giao dịch khi giá cổ phiếu phá vỡ dải Bollinger và RSI cho thấy quá mua quá bán, trong khi chỉ số OBV có sự biến đổi.

Nguyên tắc chiến lược

Logic giao dịch của chiến lược này chủ yếu dựa trên các chỉ số Binance, RSI và OBV. Cụ thể:

- Khi giá cổ phiếu vượt qua đường trung tâm của Brin và đi lên, và RSI lớn hơn 50 cho thấy xu hướng đa đầu được hình thành, tại thời điểm này nếu chỉ số OBV quay trở lại cho thấy sự sụt giảm trong thời gian ngắn, thì đó là thời gian để đặt nhiều đơn.

- Khi giá cổ phiếu rơi xuống đường của Bollinger Bands, bạn có thể xóa các vị trí đơn trước đó.

- Khi giá cổ phiếu phá vỡ đường trung tâm của Brin và đi xuống, và RSI nhỏ hơn 50 cho thấy xu hướng đầu trống được hình thành, thì nếu chỉ số OBV tăng lên cho thấy sự hồi phục trong thời gian ngắn, thì đó là thời gian để xây dựng giấy tờ trống.

- Khi giá cổ phiếu đột phá lại và quay trở lại đường ray, nó sẽ xóa bỏ các vị trí trống trước đó. Vì vậy, chiến lược này sử dụng sự phá vỡ của đường Brin để xác định hướng; kết hợp với RSI đánh giá mạnh và yếu và OBV đánh giá đảo ngược ngắn hạn, tạo ra tín hiệu giao dịch.

Phân tích lợi thế

Lợi thế lớn nhất của chiến lược này là kết hợp ba loại chỉ số khác nhau cùng một lúc, đường Brin, RSI và OBV, có thể bắt được tín hiệu thay đổi trước khi giá cổ phiếu bắt đầu thay đổi theo hướng. Ví dụ: sau khi giá cổ phiếu phá vỡ đường Brin, chỉ cần nhìn vào đường K có thể sẽ tạo nhiều lệnh trực tiếp, nhưng kết hợp RSI và OBV sẽ giúp xác định xem có khả năng điều chỉnh ngắn hạn tại thời điểm này để tránh tạo vị trí hay không. Vì vậy, chỉ số kết hợp này có thể tăng sự ổn định của chiến lược. Thứ hai, chiến lược này đồng thời đặt các điều kiện đầu vào để phá vỡ đường đua Brin và điều kiện dừng để phá vỡ đường đua Brin trở lại theo hướng ngược lại. Điều này có thể kiểm soát tỷ lệ lợi nhuận của mỗi đơn trong một phạm vi hợp lý, giảm khả năng tổn thất đơn lẻ. Cuối cùng, mã logic của chính sách rõ ràng và đơn giản, thiết lập tham số hợp lý và dễ hiểu, phù hợp để tối ưu hóa và cải tiến khung chính sách của mô phỏng thực. Điều này làm giảm rủi ro khi chính sách thực.

Phân tích rủi ro

Rủi ro lớn nhất của chiến lược này là việc thiết lập chiều rộng đường Brinh không đúng có thể dẫn đến việc bỏ lỡ rất nhiều cơ hội giao dịch. Nếu thiết lập khoảng cách đường Brinh quá lớn, giá cổ phiếu sẽ phải dao động mạnh để kích hoạt lập trường hoặc logic dừng lỗ. Điều này có thể bỏ lỡ một số cơ hội xu hướng nhỏ hơn. Ngoài ra, chiến lược hiện nay chỉ xem xét logic lựa chọn điểm mua và bán, không tích hợp quản lý vốn, quản lý vị trí và các khía cạnh tối ưu hóa. Điều này dẫn đến khả năng gia tăng vị thế vô hạn một bên, dễ dàng gây ra tổn thất lớn vì không thể dừng lỗ và rút lui kịp thời. Cuối cùng, RSI và OBV có thể có tín hiệu sai trong việc đánh giá các chỉ số. RSI chỉ xem xét tốc độ giá cổ phiếu giảm trong một khoảng thời gian nhất định, không thể đánh giá xu hướng dài hạn; OBV cũng có thể trở nên kém đáng tin cậy hơn vì đặc điểm của cổ phiếu.

Hướng tối ưu hóa

Với những phân tích trên, chiến lược này có thể được tối ưu hóa theo một số hướng:

- Tối ưu hóa chiều rộng của đường ray Brin, thiết lập chiều rộng đường ray Brin tự động để tự động thích nghi với sự biến động của thị trường.

- Tích hợp logic quản lý vị trí, giảm quy mô vị trí khi thua lỗ liên tục. Tăng vị trí khi lợi nhuận liên tục.

- Kiểm tra và tối ưu hóa các tham số của chỉ số RSI như chu kỳ tăng giá.

- Thử các chỉ số ngắn hạn khác nhau như KDJ, MACD và các chỉ số OBV thay thế để xem liệu có thể cải thiện độ chính xác của tín hiệu hay không.

- Kiểm tra các chỉ số trung và dài hạn khác nhau như MVSL, DMI và các chỉ số khác nhau được sử dụng kết hợp với RSI để giúp xác định xu hướng trung và dài hạn của giá cổ phiếu.

Tóm tắt

Chiến lược Bollinger Bands RSI OBV sử dụng tổng hợp ba loại chỉ số kỹ thuật khác nhau để đảm bảo sự ổn định và tiêu chuẩn sàng lọc, đồng thời cung cấp cơ sở khung cho việc tối ưu hóa và cải tiến tiếp theo. Chiến lược này có thể được áp dụng cho các cổ phiếu chọn và nắm giữ trong đường dài trung bình và cũng có thể là cơ sở cho chiến lược đường ngắn để điều chỉnh và tối ưu hóa.

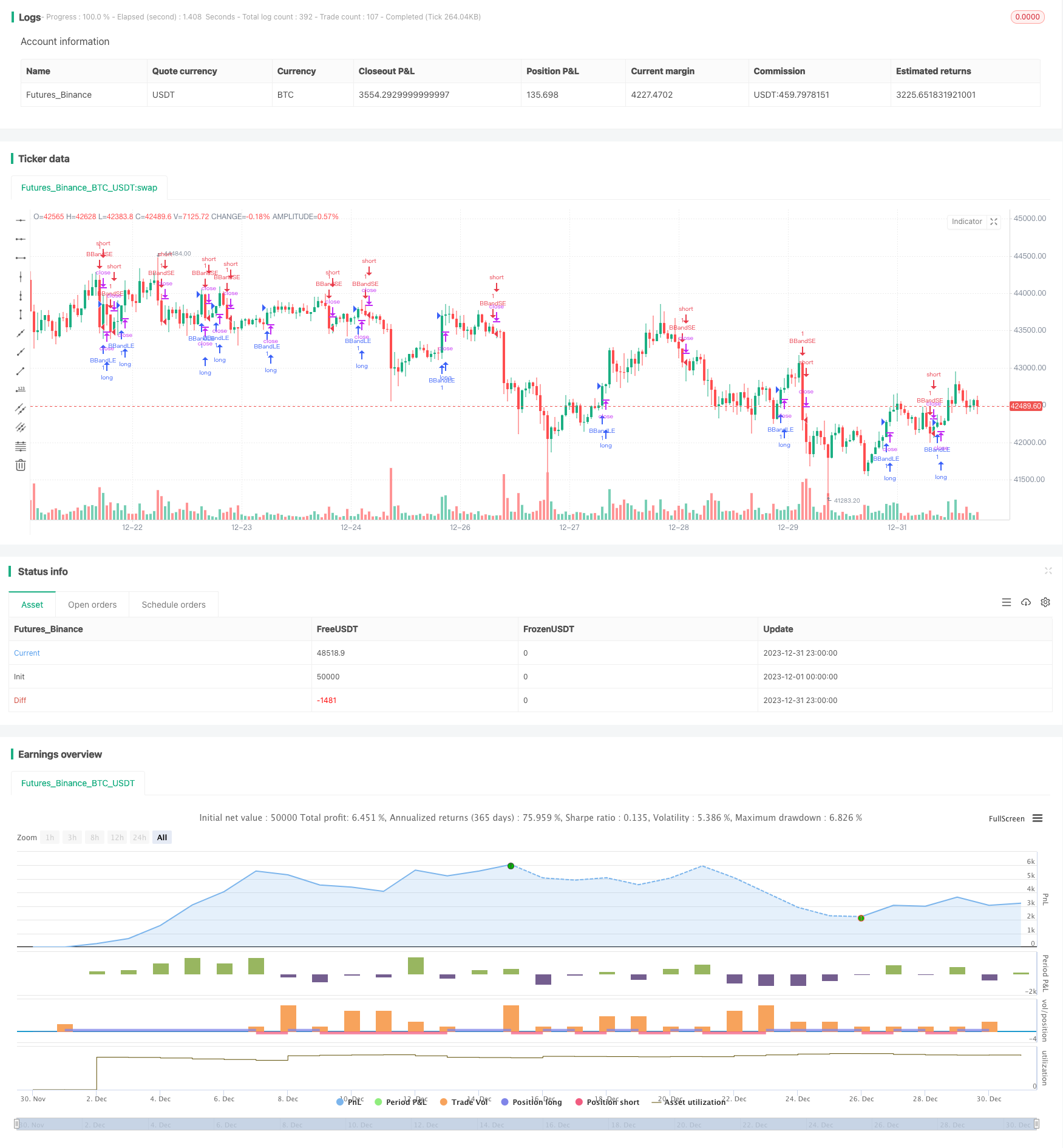

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © atakhadivi

//@version=4

strategy("BB+RSI+OBV", overlay=true)

src = close

obv = cum(sign(change(src)) * volume)

// plot(obv, color=#3A6CA8, title="OnBalanceVolume")

source = close

length = input(20, minval=1)

mult = input(2.0, minval=0.001, maxval=50)

basis = sma(source, length)

dev = mult * stdev(source, length)

upper = basis + dev

lower = basis - dev

buyEntry = source > basis and rsi(close, 14) > 50 and obv[1] < obv

buyExit = source < lower

sellEntry = source < basis and rsi(close, 14) < 50 and obv[1] > obv

sellExit = source > upper

strategy.entry("BBandLE", strategy.long, stop=lower, oca_name="BollingerBands",comment="BBandLE", when=buyEntry)

strategy.exit(id='BBandLE', when=buyExit)

strategy.entry("BBandSE", strategy.short, stop=upper, oca_name="BollingerBands", comment="BBandSE", when=sellEntry)

strategy.exit(id='BBandSE', when=sellExit)