Chiến lược giao dịch định lượng trung bình động dịch chuyển ba điểm song phương

Tổng quan

Chiến lược này dựa trên chỉ số đường trung bình hai chiều ba điểm, có chức năng đánh giá xu hướng giá và phát tín hiệu giao dịch bằng cách tính toán giá cao nhất, giá thấp nhất và giá đóng cửa trong chu kỳ N gần đây nhất. Chiến lược này được áp dụng cho giao dịch ngắn và trung bình, có thể lọc hiệu quả tiếng ồn thị trường và nắm bắt xu hướng giá.

Nguyên tắc chiến lược

Chỉ số cốt lõi của chiến lược này là đường trung bình chuyển động 3 điểm nhị phân ((XHL2, XHLC3)). Trong đó, XHL2 tính trung bình giá cao nhất và giá thấp nhất trong chu kỳ N gần nhất. XHLC3 tính trung bình giá cao nhất, giá thấp nhất và giá đóng cửa trong chu kỳ N gần nhất.

Chiến lược đánh giá xu hướng giá bằng cách tính toán nMF bằng cách tính toán chênh lệch giữa giá XHL2, XHLC3 và giá đóng cửa. Khi nMF lớn hơn một yếu tố, đánh giá xu hướng tăng giá; Khi nMF nhỏ hơn yếu tố âm, đánh giá xu hướng giảm giá. Kết hợp với khối lượng giao dịch, tính toán chỉ số nRES, lớn hơn 0 cho thấy tín hiệu mua, nhỏ hơn 0 cho thấy tín hiệu bán.

Phân tích lợi thế

Những lợi thế của chiến lược này là:

Sử dụng chỉ số đường trung bình hai chiều ba điểm, có thể lọc hiệu quả tiếng ồn thị trường và đánh giá xu hướng trung và dài hạn của giá;

Kết hợp với sự thay đổi của khối lượng giao dịch, các tín hiệu giao dịch có thể được đưa ra để đánh giá chính xác hơn về dòng tiền.

Các yếu tố chiến lược ít hơn, các phương pháp đơn giản, dễ hiểu và dễ thực hiện;

Có thể thiết lập hướng giữ vị trí linh hoạt, phù hợp với các loại nhà đầu tư khác nhau.

Phân tích rủi ro

Những rủi ro chính của chiến lược này là:

Thiết lập tham số không đúng có thể dẫn đến lỗi tín hiệu giao dịch;

Trong một thời gian dài, chiến lược này có thể tạo ra quá nhiều tín hiệu giao dịch sai;

Trong một thời điểm có sự biến động mạnh, việc đặt lỗ hổng quá nhỏ có thể làm tăng nguy cơ thua lỗ.

Giải pháp tương ứng:

Xác định các tham số tối ưu hóa, kết hợp với đánh giá lại để xác định các tham số tốt nhất;

Sự tin cậy của tín hiệu kết hợp với xu hướng và hỗ trợ cho việc đánh giá kháng cự;

Giảm mức độ dừng lỗ thích hợp, kiểm soát tổn thất đơn lẻ

Hướng tối ưu hóa

Chiến lược này có thể được tối ưu hóa bằng:

Tối ưu hóa tham số đường trung bình và tham số khối lượng giao dịch, nâng cao độ nhạy của chỉ số;

Tăng cường các chỉ số đánh giá xu hướng, tăng độ chính xác của tín hiệu giao dịch;

Tăng các chiến lược ngăn chặn tổn thất, giảm rủi ro mất mát;

Kết hợp các phương pháp học máy để thực hiện tối ưu hóa tự động các tham số.

Tóm tắt

Chiến lược này được thiết kế dựa trên chỉ số đường trung bình hai chiều ba điểm, xác định xu hướng xu hướng trung và dài hạn của giá, sử dụng sự thay đổi khối lượng giao dịch để xác nhận dòng tiền vào và ra, cuối cùng tạo ra tín hiệu giao dịch mua và bán. Chiến lược có không gian tối ưu hóa lớn, có thể được cải thiện từ nhiều chiều để phù hợp với môi trường thị trường phức tạp hơn.

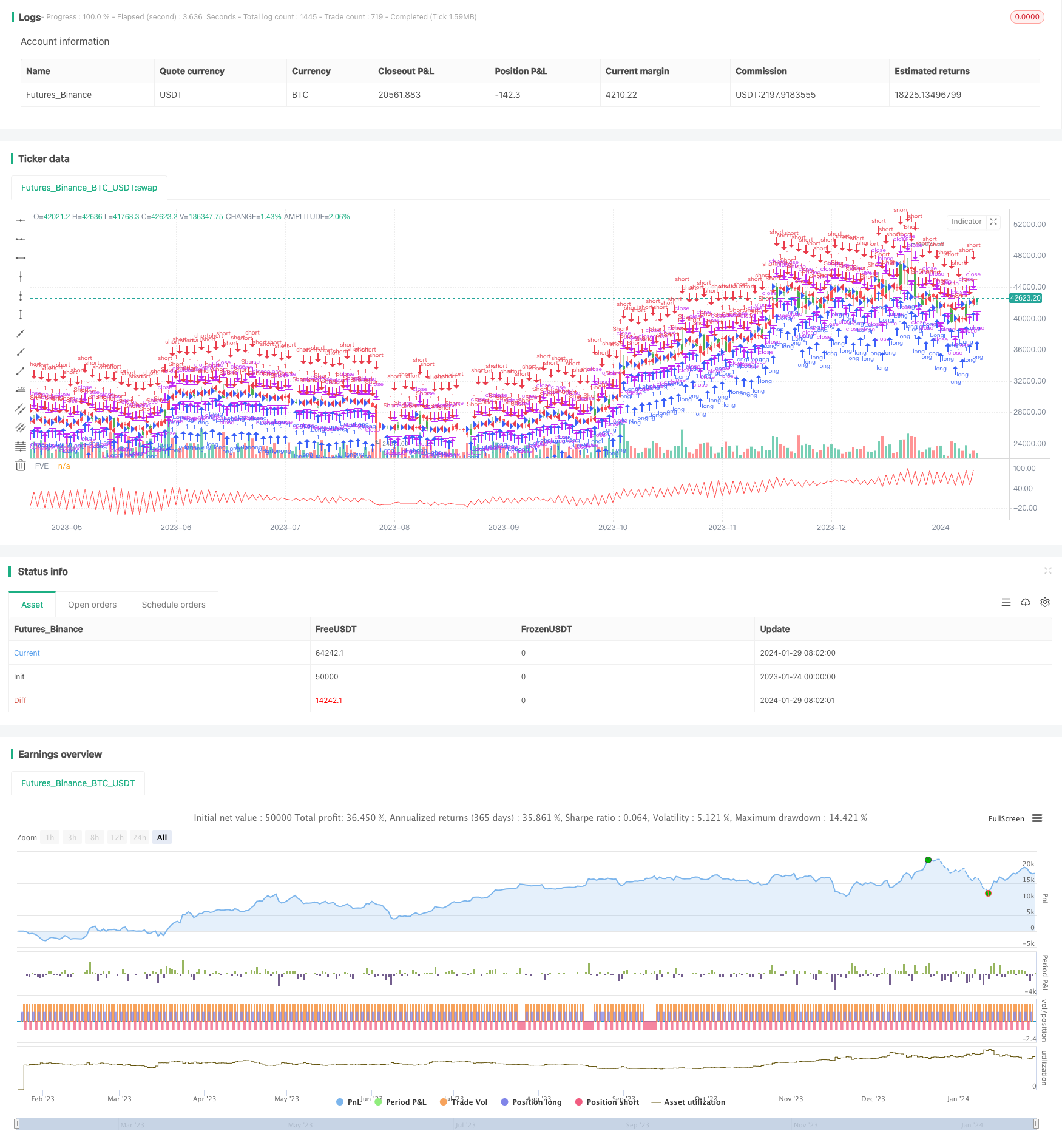

/*backtest

start: 2023-01-24 00:00:00

end: 2024-01-30 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 25/06/2018

// The FVE is a pure volume indicator. Unlike most of the other indicators

// (except OBV), price change doesn?t come into the equation for the FVE (price

// is not multiplied by volume), but is only used to determine whether money is

// flowing in or out of the stock. This is contrary to the current trend in the

// design of modern money flow indicators. The author decided against a price-volume

// indicator for the following reasons:

// - A pure volume indicator has more power to contradict.

// - The number of buyers or sellers (which is assessed by volume) will be the same,

// regardless of the price fluctuation.

// - Price-volume indicators tend to spike excessively at breakouts or breakdowns.

//

// You can change long to short in the Input Settings

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

strategy(title="Finite Volume Elements (FVE) Backtest", shorttitle="FVE")

Period = input(22, minval=1)

Factor = input(0.3, maxval=1)

reverse = input(false, title="Trade reverse")

xhl2 = hl2

xhlc3 = hlc3

xClose = close

xVolume = volume

xSMAV = sma(xVolume, Period)

nMF = xClose - xhl2 + xhlc3 - xhlc3[1]

nVlm = iff(nMF > Factor * xClose / 100, xVolume,

iff(nMF < -Factor * xClose / 100, -xVolume, 0))

nRes = nz(nRes[1],0) + ((nVlm / xSMAV) / Period) * 100

pos = iff(nRes > nRes[1] and nRes > nRes[2], 1,

iff(nRes < nRes[1] and nRes < nRes[2], -1, nz(pos[1], 0)))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1, 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

barcolor(possig == -1 ? red: possig == 1 ? green : blue )

plot(nRes, color=red, title="FVE")