Tổng quan

Chiến lược giao dịch định lượng này kết hợp các chỉ số CCI (chỉ số kênh hàng hóa) hoặc chỉ số động lực, RSI (chỉ số tương đối mạnh) và phân tích lệch hướng nhằm mục đích nắm bắt các điểm biến của xu hướng thị trường. Chiến lược này chủ yếu sử dụng các tín hiệu chéo không của chỉ số CCI hoặc động lực để tạo ra tín hiệu giao dịch kết hợp với mức độ mua quá mức và mô hình lệch hướng tiềm ẩn của RSI. Phương pháp kết hợp nhiều chỉ số này nhằm tăng độ chính xác và độ tin cậy của giao dịch, đồng thời giảm tín hiệu sai lệch bằng cách xem xét nhiều yếu tố thị trường.

Nguyên tắc chiến lược

Lựa chọn nguồn tín hiệu: Chiến lược cho phép người dùng chọn CCI hoặc chỉ số động lực làm nguồn tín hiệu chính. Sự linh hoạt này cho phép nhà giao dịch điều chỉnh chiến lược theo sở thích cá nhân hoặc điều kiện thị trường cụ thể.

Tín hiệu chéo: Chiến lược sử dụng chỉ số đã chọn (CCI hoặc động lực) với chéo của đường 0 để xác định sự thay đổi xu hướng tiềm ẩn. Một chéo lên được coi là một tín hiệu lạc quan, một chéo xuống được coi là một tín hiệu giảm giá.

RSI Filter: Chiến lược tích hợp các chỉ số RSI để xác định thị trường có đang quá mua hay quá bán không. Điều này giúp xác định điểm đảo ngược tiềm năng và tăng độ tin cậy của tín hiệu giao dịch.

Phân tích chênh lệch: Chiến lược có thể lựa chọn xem xét sự chênh lệch thông thường của RSI. Sự chênh lệch tăng giá (cái giá tăng cao và RSI giảm thấp) được sử dụng như một xác nhận thị trường bổ sung, trong khi sự chênh lệch giảm được sử dụng như một xác nhận giảm giá.

Điều kiện tham gia:

- Làm nhiều hơn: khi chỉ số được chọn đi lên đường 0 và RSI ở vùng bán tháo, và (nếu được kích hoạt) có sự lệch giá.

- Bỏ: Khi chỉ số được chọn đi xuống đường 0 và RSI ở trong khu vực quá mua, và (nếu được kích hoạt) có sự lệch giảm.

Hình ảnh: Chiến lược vẽ các tín hiệu mua và bán trên biểu đồ, giúp xác định cơ hội giao dịch nhanh chóng.

Cảnh báo: Chiến lược đặt điều kiện để kích hoạt cảnh báo, thông báo cho nhà giao dịch khi tạo tín hiệu mua hoặc bán.

Lợi thế chiến lược

Kết hợp đa chỉ số: Bằng cách kết hợp CCI / động lực, RSI và phân tích lệch, chiến lược cung cấp một góc nhìn toàn diện về thị trường, giúp giảm tín hiệu giả và tăng độ chính xác giao dịch.

Tính linh hoạt: cho phép người dùng chọn CCI hoặc động lực làm nguồn tín hiệu chính, cho phép chiến lược thích ứng với các môi trường thị trường và phong cách giao dịch khác nhau.

Nhận biết xu hướng: Sử dụng tín hiệu giao chéo 0 để nắm bắt hiệu quả các thay đổi xu hướng tiềm ẩn, giúp các nhà giao dịch tham gia vào thời điểm thích hợp.

Cơ chế lọc: Sử dụng mức giao dịch quá mua và quá bán của RSI làm bộ lọc, giúp tránh giao dịch bất lợi trong điều kiện thị trường cực đoan.

Xác nhận từ xa: Phân tích từ xa tùy chọn cung cấp xác nhận bổ sung cho tín hiệu giao dịch, tăng cường độ tin cậy của chiến lược.

Hình ảnh và cảnh báo: Các nhà giao dịch có thể dễ dàng xác định và theo dõi các cơ hội giao dịch thông qua các dấu hiệu tín hiệu và cảnh báo trên biểu đồ.

Tham số hóa: Các tham số quan trọng của chiến lược (chẳng hạn như chiều dài chỉ số, RSI, v.v.) đều có thể điều chỉnh, cho phép nhà giao dịch tối ưu hóa theo nhu cầu cụ thể.

Rủi ro chiến lược

Rủi ro của tín hiệu sai: Mặc dù có nhiều cơ chế xác nhận trong chiến lược, tín hiệu sai có thể được tạo ra trong thị trường biến động mạnh, dẫn đến giao dịch không cần thiết.

Sự chậm trễ: Tất cả các chỉ số được sử dụng đều có sự chậm trễ, có thể dẫn đến việc bỏ lỡ một số cơ hội giao dịch hoặc trì hoãn nhập cảnh trong thị trường thay đổi nhanh chóng.

Dựa quá nhiều vào các chỉ số kỹ thuật: Chiến lược dựa hoàn toàn vào các chỉ số kỹ thuật, bỏ qua các yếu tố cơ bản, điều này có thể dẫn đến sai lầm trong một số trường hợp thị trường.

Tính nhạy cảm của tham số: Hiệu suất của chiến lược có thể rất nhạy cảm với cài đặt tham số, lựa chọn tham số không đúng có thể dẫn đến hiệu suất kém của chiến lược.

Thay đổi điều kiện thị trường: Trong một số điều kiện thị trường, chiến lược có thể không hoạt động tốt.

Quá giao dịch: Trong một số điều kiện thị trường, chiến lược có thể tạo ra quá nhiều tín hiệu giao dịch, làm tăng chi phí giao dịch và có thể dẫn đến giao dịch quá mức.

Phân biệt chủ quan: Phân biệt chủ quan có thể có một mức độ chủ quan, các nhà giao dịch khác nhau có thể giải thích khác nhau về cùng một tình huống thị trường.

Hướng tối ưu hóa chiến lược

Điều chỉnh tham số động: thực hiện các cơ chế điều chỉnh động của tham số, cho phép chiến lược tự điều chỉnh cho các điều kiện thị trường khác nhau. Ví dụ: RSI được tự động điều chỉnh theo biến động thị trường.

Thêm bộ lọc xu hướng: giới thiệu các chỉ số xu hướng bổ sung (ví dụ như đường trung bình di chuyển) để xác nhận xu hướng thị trường tổng thể, chỉ đặt vị trí theo hướng xu hướng để giảm giao dịch ngược.

Phân tích khối lượng giao dịch tổng hợp: Gồm các chỉ số khối lượng giao dịch vào chiến lược để xác nhận hiệu quả của biến động giá và cải thiện chất lượng tín hiệu.

Tối ưu hóa thời gian nhập cảnh: Dựa trên tín hiệu hiện tại, thêm các quy tắc nhập cảnh tinh tế hơn, chẳng hạn như chờ gọi lại và nhập cảnh để có được giá tốt hơn.

Thực hiện dừng / dừng động: Cài đặt mức dừng lỗ động theo biến động thị trường hoặc ngưỡng kháng cự hỗ trợ quan trọng, cải thiện quản lý rủi ro.

Bộ lọc thời gian: Thêm bộ lọc thời gian, tránh các khoảng thời gian có biến động lớn hoặc ít biến động, chẳng hạn như trước và sau khi thị trường mở cửa.

Phân tích nhiều khung thời gian: tích hợp phân tích nhiều khung thời gian để tăng độ tin cậy của tín hiệu giao dịch và giảm nguy cơ tín hiệu giả.

Tối ưu hóa học máy: Sử dụng thuật toán học máy để tối ưu hóa lựa chọn tham số và quá trình tạo tín hiệu, nâng cao khả năng thích ứng và hiệu suất của chiến lược.

Tóm tắt

Chiến lược giao dịch theo xu hướng CCI động lực là một phương pháp phân tích kỹ thuật tổng hợp, nó khéo léo kết hợp nhiều chỉ số kỹ thuật để nắm bắt các điểm biến của xu hướng thị trường. Bằng cách kết hợp các tín hiệu chéo zero của CCI hoặc chỉ số động lực, mức độ bán tháo của RSI và phân tích theo xu hướng tùy chọn, chiến lược này cung cấp cho nhà giao dịch một cái nhìn toàn diện về thị trường.

Ưu điểm chính của chiến lược là cơ chế xác nhận tín hiệu nhiều cấp, giúp tăng độ chính xác và độ tin cậy của giao dịch. Đồng thời, tính linh hoạt của chiến lược cho phép các nhà giao dịch điều chỉnh tùy theo sở thích cá nhân và điều kiện thị trường. Tuy nhiên, giống như tất cả các chiến lược phân tích kỹ thuật, nó cũng có những rủi ro như tín hiệu giả, chậm trễ và điều kiện thị trường thay đổi.

Để cải thiện hơn nữa tính ổn định và khả năng thích ứng của chiến lược, khuyến nghị xem xét thực hiện các hướng tối ưu hóa như điều chỉnh tham số động, thêm bộ lọc xu hướng, tích hợp phân tích lưu lượng. Những cải tiến này có thể giúp chiến lược đáp ứng tốt hơn với các môi trường thị trường khác nhau, giảm tín hiệu giả và cải thiện hiệu suất tổng thể.

Nhìn chung, chiến lược này cung cấp cho các nhà giao dịch một khuôn khổ tiềm năng để trở thành một công cụ giao dịch hiệu quả thông qua việc tối ưu hóa liên tục và điều chỉnh cá nhân. Tuy nhiên, người dùng vẫn cần thận trọng, thực hiện đầy đủ kiểm tra lại và kiểm tra thực tế và luôn ghi nhớ tầm quan trọng của quản lý rủi ro.

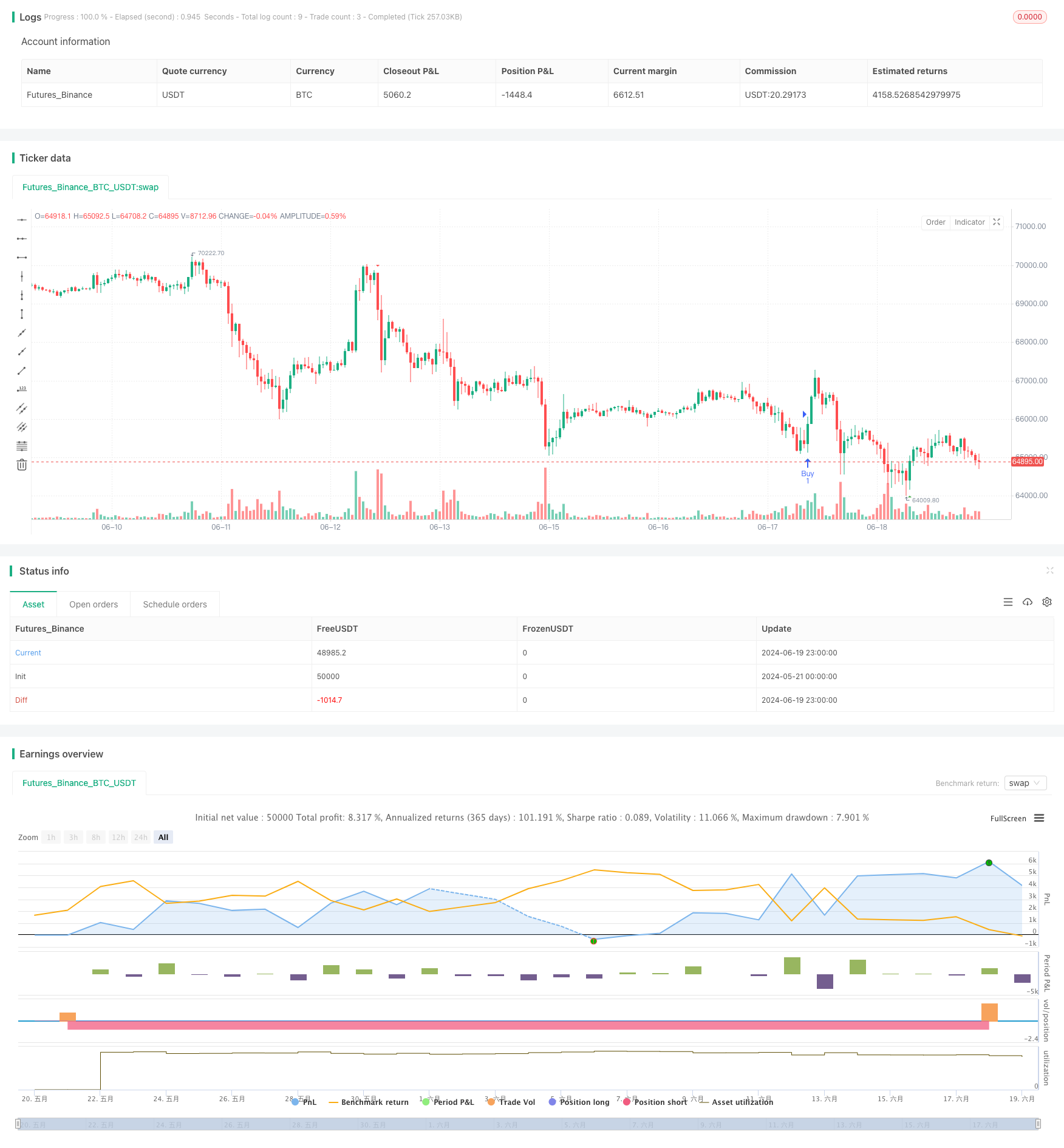

/*backtest

start: 2024-05-21 00:00:00

end: 2024-06-20 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("bayush", overlay=true)

// Input settings

entrySignalSource = input.string("CCI", "Entry Signal Source", options=["CCI", "Momentum"], tooltip="Choose the entry signal source: CCI or Momentum")

ccimomLength = input.int(10, minval=1, title="CCI/Momentum Length")

useDivergence = input.bool(true, title="Use Divergence", tooltip="Consider regular bullish/bearish divergence")

rsiOverbought = input.int(65, minval=1, title="RSI Overbought Level")

rsiOversold = input.int(35, minval=1, title="RSI Oversold Level")

rsiLength = input.int(14, minval=1, title="RSI Length")

// Calculate CCI and Momentum

source = entrySignalSource == "Momentum" ? close - close[ccimomLength] : ta.cci(close, ccimomLength)

crossUp = ta.cross(source, 0)

crossDown = ta.cross(0, source)

// Calculate RSI

rsi = ta.rsi(close, rsiLength)

oversold = rsi <= rsiOversold or rsi[1] <= rsiOversold or rsi[2] <= rsiOversold or rsi[3] <= rsiOversold

overbought = rsi >= rsiOverbought or rsi[1] >= rsiOverbought or rsi[2] >= rsiOverbought or rsi[3] >= rsiOverbought

// Divergence Conditions

bullishDivergence = rsi[0] > rsi[1] and rsi[1] < rsi[2]

bearishDivergence = rsi[0] < rsi[1] and rsi[1] > rsi[2]

// Entry Conditions

longEntryCondition = crossUp and oversold and (not useDivergence or bullishDivergence)

shortEntryCondition = crossDown and overbought and (not useDivergence or bearishDivergence)

// Execute trades based on signals

strategy.entry("Buy", strategy.long, when=longEntryCondition)

strategy.entry("Sell", strategy.short, when=shortEntryCondition)

// Plot buy and sell signals

plotshape(series=longEntryCondition, style=shape.triangleup, location=location.belowbar, color=color.green, size=size.small, title="Buy Signal")

plotshape(series=shortEntryCondition, style=shape.triangledown, location=location.abovebar, color=color.red, size=size.small, title="Sell Signal")

// Entry signal alerts

alertcondition(longEntryCondition, title="BUY Signal", message="Buy Entry Signal")

alertcondition(shortEntryCondition, title="SELL Signal", message="Sell Entry Signal")