Tổng quan

Chiến lược dừng lỗ động đan giao động trung bình là một phương pháp giao dịch định lượng dựa trên phân tích kỹ thuật, chủ yếu sử dụng các đường chéo của đường trung bình di chuyển ngắn hạn và dài hạn để xác định xu hướng thị trường và giao dịch. Chiến lược này kết hợp nhiều yếu tố quan trọng như đường trung bình di chuyển, dừng lỗ động và tỷ lệ lợi nhuận rủi ro cố định để nắm bắt xu hướng thị trường đồng thời kiểm soát rủi ro hiệu quả.

Ý tưởng cốt lõi của chiến lược là để đánh giá sự chuyển đổi của xu hướng thị trường bằng cách quan sát sự thay đổi vị trí tương đối của đường trung bình di chuyển ngắn hạn (EMA) so với đường trung bình di chuyển dài hạn (EMA). Khi EMA ngắn hạn đi qua EMA dài hạn từ phía dưới, nó được coi là một tín hiệu đa; ngược lại, khi EMA ngắn hạn đi qua EMA dài hạn từ phía trên, nó được coi là một tín hiệu giảm giá. Để nâng cao độ tin cậy và khả năng lợi nhuận của chiến lược, chiến lược cũng đã giới thiệu cơ chế dừng lỗ động và thiết lập tỷ lệ lợi nhuận rủi ro cố định.

Nguyên tắc chiến lược

Đường trung bình di chuyển chéo:

- Sử dụng trung bình di chuyển chỉ số 9 chu kỳ và 21 chu kỳ (EMA)

- Khi 9 chu kỳ EMA vượt qua 21 chu kỳ EMA, tạo ra tín hiệu đa

- Khi 9 chu kỳ EMA dưới 21 chu kỳ EMA, tạo ra một tín hiệu trống

Logic nhập cảnh:

- Đăng nhập ngay sau khi xác nhận giao điểm trung bình di chuyển

- Thêm vào đó, các nhà đầu tư có thể mua các sản phẩm này với giá hiện tại.

- Tiếp theo, các nhà đầu tư phải trả giá thị trường hiện tại.

Cài đặt Stop Loss:

- Sử dụng cơ chế dừng lỗ động

- Khi bạn thực hiện quá nhiều, hãy thiết lập điểm dừng lỗ ở mức thấp nhất trong 5 chu kỳ gần đây nhất

- Khi nới lỏng, hãy đặt điểm dừng ở mức cao nhất trong 5 chu kỳ gần nhất

Mục tiêu:

- Sử dụng tỷ lệ lợi nhuận rủi ro cố định (RR) là 1: 3

- Khi bạn làm nhiều, mục tiêu lợi nhuận = giá nhập + (giá nhập - giá dừng) * 3

- Mục tiêu thu lợi nhuận = giá đầu vào - (giá dừng - giá đầu vào) * 3

Quản lý vị trí:

- Hủy bỏ vị trí đảo ngược hiện có (nếu có)

- Mỗi lần giao dịch sẽ mở một vị trí mới.

Theo dõi lỗ hổng:

- Tham gia theo dõi dừng lỗ để khóa lợi nhuận và thích ứng với biến động thị trường

- Tracking stop loss can be adjusted by input parameters

Lợi thế chiến lược

Khả năng theo dõi xu hướng: Bằng cách sử dụng đường trung bình di chuyển, chiến lược có thể nắm bắt hiệu quả các thay đổi trong xu hướng thị trường, cho phép thương nhân giao dịch theo xu hướng lớn. Phương pháp này có thể giúp thương nhân tránh giao dịch thường xuyên trong thị trường ngang hoặc biến động, do đó giảm tổn thất không cần thiết.

Kiểm soát rủi ro: Chiến lược sử dụng cơ chế dừng động, thiết lập điểm dừng ở giá trị biến động gần nhất. Phương pháp này có thể điều chỉnh vị trí dừng dựa trên tình trạng biến động thực tế của thị trường, kiểm soát rủi ro hiệu quả và không bị biến động thị trường quá sớm.

Tối đa hóa lợi nhuận: Bằng cách thiết lập tỷ lệ rủi ro / lợi nhuận 1: 3, chiến lược này kiểm soát rủi ro và đặt mục tiêu lợi nhuận cao cho mỗi giao dịch. Phương pháp này có thể đảm bảo rằng lợi nhuận tổng thể có thể đạt được ngay cả khi tỷ lệ thắng không cao, miễn là có đủ số lần giao dịch.

Khả năng thích ứng: Chiến lược sử dụng các chỉ số kỹ thuật và nguyên tắc giao dịch tương đối phổ biến, có thể áp dụng cho các thị trường và chu kỳ thời gian khác nhau. Bằng cách điều chỉnh chu kỳ của trung bình di chuyển và các tham số khác, nhà giao dịch có thể tối ưu hóa chiến lược theo phong cách giao dịch và thị trường mục tiêu của mình.

Tiềm năng tự động hóa: Chiến lược có logic rõ ràng, dễ lập trình và có tiềm năng tự động hóa mạnh mẽ. Điều này không chỉ loại bỏ sự gián đoạn do con người gây ra, mà còn thực hiện 7*24 giờ giám sát thị trường và thực hiện giao dịch.

Theo dõi các cơ chế dừng lỗ: Các cơ chế tracking stop loss được giới thiệu cho phép các chiến lược khóa nhiều lợi nhuận hơn khi thị trường tiếp tục đi theo hướng thuận lợi, đồng thời dừng lỗ kịp thời khi thị trường đảo ngược, điều này làm tăng đáng kể lợi nhuận và quản lý rủi ro của chiến lược.

Rủi ro chiến lược

Mối nguy cơ đột phá giả: Trong một thị trường bất ổn, các đường trung bình di chuyển có thể xuyên suốt, dẫn đến nhiều tín hiệu sai. Điều này có thể dẫn đến một loạt các tổn thất nhỏ, làm hao mòn tài khoản. Giải pháp: Bạn có thể xem xét giới thiệu các điều kiện lọc bổ sung, chẳng hạn như chỉ số cường độ xu hướng hoặc xác nhận khối lượng giao dịch, để giảm tác động của tín hiệu giả.

Rủi ro về sự chậm trễ: Đường trung bình di chuyển là một chỉ số chậm trễ, có thể chỉ báo hiệu khi xu hướng đã gần kết thúc, dẫn đến việc nhập cảnh muộn hoặc bỏ lỡ phần lớn các giao dịch. Giải pháp: Bạn có thể thử sử dụng trung bình di chuyển có chu kỳ ngắn hơn hoặc kết hợp với các chỉ số hàng đầu khác để tối ưu hóa thời gian nhập cảnh.

Mới đây, một người đàn ông ở Nam Phi đã bị bắn chết. Khi có tin tức quan trọng hoặc một sự kiện thiên bạch đen xảy ra, thị trường có thể bị tăng mạnh, dẫn đến hiệu lực dừng lỗ, gây ra tổn thất vượt mức dự kiến. Giải pháp: Đặt giới hạn tổn thất tối đa và xem xét sử dụng các sản phẩm phái sinh như quyền chọn để bảo vệ rủi ro đuôi.

Rủi ro giao dịch quá mức: Trong một số điều kiện thị trường, chiến lược có thể tạo ra quá nhiều tín hiệu giao dịch, làm tăng chi phí giao dịch và có thể dẫn đến giao dịch quá mức. Giải pháp: Bạn có thể đặt giới hạn khoảng thời gian giao dịch hoặc thêm cơ chế xác nhận tín hiệu để giảm tần suất giao dịch.

Rủi ro về tính nhạy cảm của tham số: Hiệu suất của chiến lược có thể rất nhạy cảm với chu kỳ trung bình di chuyển được chọn và các tham số khác, những thay đổi nhỏ trong tham số có thể dẫn đến sự khác biệt đáng kể trong kết quả đo lường. Giải pháp: Đề xuất tối ưu hóa tham số và thử nghiệm ổn định rộng rãi để tìm ra các tham số có thể hoạt động ổn định trong các điều kiện thị trường khác nhau.

Rủi ro thay đổi môi trường thị trường: Chiến lược có thể hoạt động tốt hơn trong thị trường xu hướng, nhưng có thể hoạt động kém hơn trong môi trường dao động hoặc biến động cao. Giải pháp: Xem xét việc giới thiệu cơ chế nhận diện môi trường thị trường, sử dụng các chiến lược giao dịch hoặc thiết lập tham số khác nhau trong các tình trạng thị trường khác nhau.

Hướng tối ưu hóa chiến lược

Tiếp theo là phân tích lưu lượng: Việc đưa các chỉ số giao dịch vào chiến lược có thể giúp xác nhận hiệu quả của xu hướng giá. Ví dụ, giao dịch có thể được yêu cầu tăng cùng lúc khi đường trung bình di chuyển giao, để lọc ra một số đột phá giả có thể xảy ra. Điều này được thực hiện bởi vì sự thay đổi xu hướng thực sự thường đi kèm với sự gia tăng đáng kể trong khối lượng giao dịch.

Trình lọc tăng cường độ xu hướng: Việc giới thiệu các chỉ số cường độ xu hướng như ADX (trend-average indicator), chỉ thực hiện giao dịch khi xu hướng đủ mạnh. Điều này có thể giúp tránh giao dịch quá mức trong thị trường ngang hoặc xu hướng yếu, tăng tỷ lệ chiến thắng tổng thể của chiến lược.

Tối ưu hóa phương thức giảm lỗ: Cân nhắc sử dụng ATR để thiết lập dừng động, điều này có thể làm cho dừng lại phù hợp hơn với tình trạng biến động thực tế của thị trường. ATR có thể cung cấp một thước đo khách quan dựa trên biến động của thị trường, làm cho thiết lập dừng lại linh hoạt và hiệu quả hơn.

Lưu ý: Phân tích các đặc điểm của thị trường trong các khoảng thời gian khác nhau, thực hiện chiến lược trong thời gian giao dịch tốt nhất. Điều này là do thị trường tài chính có thể thể hiện các đặc điểm khác nhau trong các khoảng thời gian khác nhau, chẳng hạn như sự biến động và tính thanh khoản khác nhau.

Bao gồm các yếu tố cơ bản: Trên cơ sở phân tích kỹ thuật thuần túy, hãy xem xét các yếu tố cơ bản như phát hành dữ liệu kinh tế, thay đổi chính sách của ngân hàng trung ương. Điều này có thể giúp chiến lược đưa ra quyết định thông minh hơn trước và sau khi xảy ra các sự kiện lớn.

Để thực hiện điều chỉnh tham số động: Phát triển một cơ chế có thể điều chỉnh các tham số chiến lược dựa trên các biến động của thị trường gần đây. Điều này có thể được thực hiện thông qua các thuật toán học máy, cho phép chiến lược thích ứng tốt hơn với môi trường thị trường đang thay đổi.

Thêm phân tích nhiều khung thời gian: Trên cơ sở khung thời gian hiện tại, thêm phân tích về khung thời gian dài hơn. Ví dụ, trong hệ thống đường nhật thực, thêm sự cân nhắc về xu hướng đường tròn. Điều này đảm bảo hướng giao dịch phù hợp với xu hướng thị trường lớn hơn.

Tối ưu hóa quản lý vị trí: Thực hiện các chiến lược quản lý vị trí phức tạp hơn, chẳng hạn như kích thước giao dịch được điều chỉnh động theo tình trạng lợi nhuận của tài khoản, biến động của thị trường hoặc cường độ tín hiệu. Điều này có thể giúp tối đa hóa lợi nhuận tiềm năng trong khi vẫn kiểm soát rủi ro.

Tóm tắt

Chiến lược dừng lỗ động chuyển động chéo trung bình là một hệ thống giao dịch định lượng kết hợp nhiều khái niệm phân tích kỹ thuật đã được phát triển. Nó nắm bắt xu hướng thị trường bằng cách chéo trung bình chuyển động, sử dụng tỷ lệ dừng động và lợi nhuận rủi ro cố định để quản lý rủi ro và lợi nhuận và đưa ra các cơ chế dừng lỗ theo dõi để thích ứng với biến động thị trường. Chiến lược này được thiết kế để nắm bắt xu hướng thị trường đồng thời kiểm soát hiệu quả rủi ro và tối đa hóa lợi nhuận tiềm năng.

Ưu điểm chính của chiến lược là khả năng theo dõi xu hướng, kiểm soát rủi ro nghiêm ngặt, thiết lập mục tiêu lợi nhuận rõ ràng và khả năng thích ứng và tự động hóa mạnh mẽ. Tuy nhiên, nó cũng đối mặt với các rủi ro tiềm ẩn như phá vỡ giả, tụt hậu và nhảy vọt lớn. Để đối phó với những thách thức này và nâng cao hơn nữa hiệu suất của chiến lược, chúng tôi đã đưa ra một số hướng tối ưu hóa, bao gồm đưa vào phân tích giao dịch, tăng cường độ vượt qua xu hướng, tối ưu hóa phương thức dừng lỗ, thực hiện lọc thời gian, tích hợp các yếu tố cơ bản, thực hiện điều chỉnh tham số động, tăng phân tích khung thời gian đa và quản lý vị trí tối ưu hóa.

Nhìn chung, chiến lược này cung cấp cho các nhà giao dịch một phương pháp giao dịch có hệ thống, có thể đo lường được, có khả năng hoạt động ổn định trong nhiều điều kiện thị trường khác nhau. Tuy nhiên, giống như tất cả các chiến lược giao dịch, nó không phải là tất cả mọi thứ. Khi sử dụng chiến lược này, các nhà giao dịch cần hiểu đầy đủ các nguyên tắc của nó, nhận ra rủi ro tiềm ẩn và thực hiện các điều chỉnh và tối ưu hóa cần thiết dựa trên khả năng chịu rủi ro và mục tiêu đầu tư của mình.

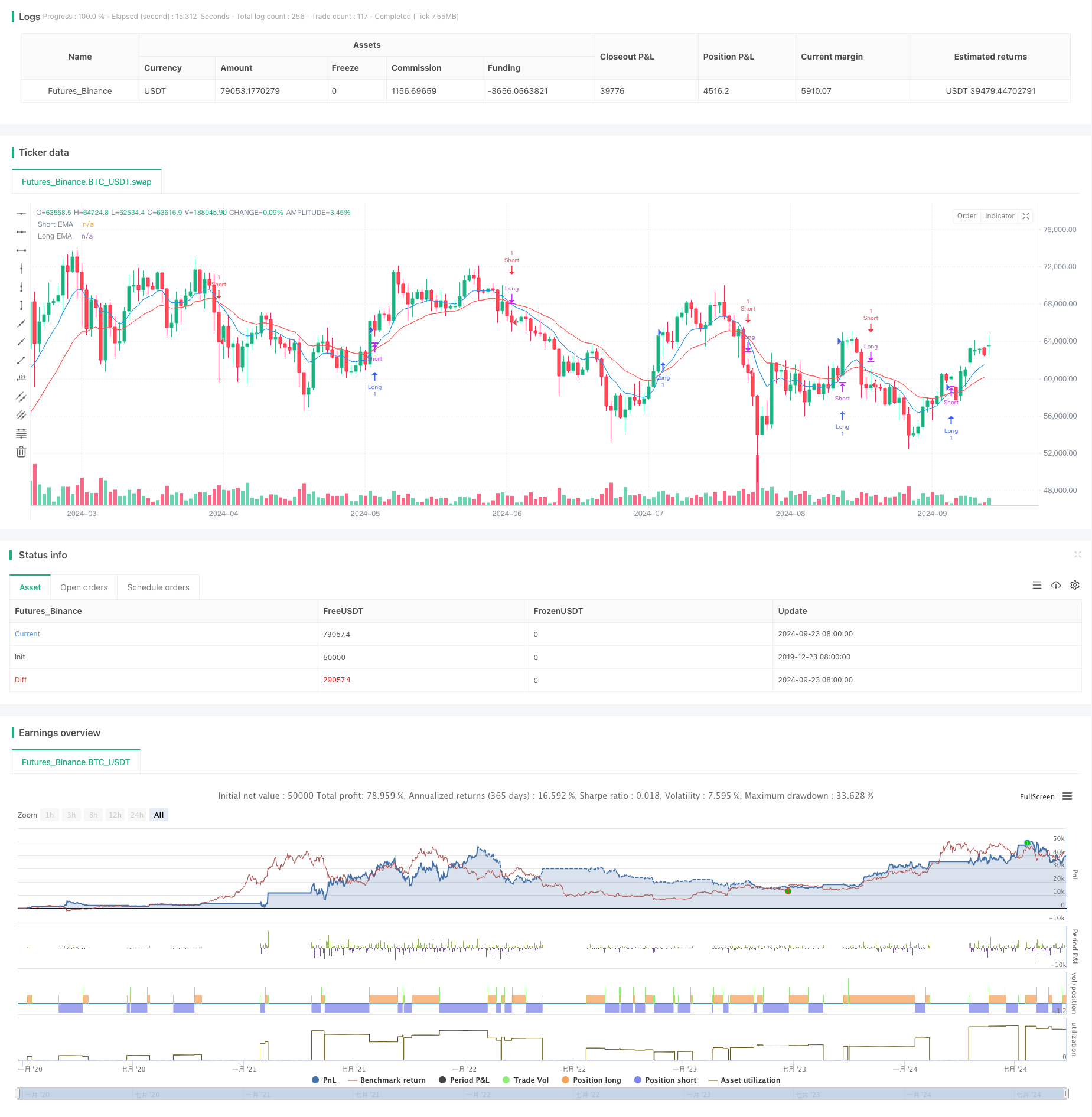

/*backtest

start: 2019-12-23 08:00:00

end: 2024-09-24 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("RAMZY CRYPTO-KING", overlay=true)

// Input for moving averages

shortMA = input(9, title="Short EMA Period")

longMA = input(21, title="Long EMA Period")

trailOffset = input(0, title="Trailing Drawdown Offset")

// Calculate moving averages

shortEMA = ta.ema(close, shortMA)

longEMA = ta.ema(close, longMA)

// Plot moving averages

plot(shortEMA, color=color.blue, title="Short EMA")

plot(longEMA, color=color.red, title="Long EMA")

// Identify recent swing high and low

swingHigh = ta.highest(high, 5)

swingLow = ta.lowest(low, 5)

// Buy condition: EMA crossover

longCondition = ta.crossover(shortEMA, longEMA)

if (longCondition)

strategy.close("Short") // Close any existing short position

stopLoss = swingLow // At swing low

takeProfit = close + (3 * (close - stopLoss)) // 1:3 RR

strategy.entry("Long", strategy.long)

strategy.exit("TP/SL", "Long", limit=takeProfit, stop=stopLoss, trail_offset=trailOffset)

// Sell condition: EMA crossover

shortCondition = ta.crossunder(shortEMA, longEMA)

if (shortCondition)

strategy.close("Long") // Close any existing long position

stopLoss = swingHigh // At swing high

takeProfit = close - (3 * (stopLoss - close)) // 1:3 RR

strategy.entry("Short", strategy.short)

strategy.exit("TP/SL", "Short", limit=takeProfit, stop=stopLoss, trail_offset=trailOffset)

// Debugging Labels

if (longCondition)

label.new(bar_index, high, "Buy", style=label.style_label_down, color=color.green, textcolor=color.white)

if (shortCondition)

label.new(bar_index, low, "Sell", style=label.style_label_up, color=color.red, textcolor=color.white)