ইন্ডাস্ট্রি বিল্ডিং আলগোরিদিম ট্রেড প্রকাশ করেঃ উদ্ভাবকরা বাজারের কৌশল হিসাবে পরিমাণগত প্ল্যাটফর্ম ব্যবহার করে

লেখক:ভাল, তৈরিঃ 2019-07-04 10:57:55, আপডেটঃ 2024-12-24 20:18:54

ডিজিটাল মুদ্রা অ্যালগরিদম ট্রেডিং গাইড

এই প্রবন্ধে, আমরা অতিরিক্ত মুদ্রার মধ্যে ট্রেডিং অ্যালগরিদমের নকশা এবং বাস্তবায়ন সম্পর্কে আলোচনা করব। বিশেষত, আমরা অ্যালগরিদম বাস্তবায়ন, মার্কেট মার্কেটিং অ্যালগরিদম এবং কয়েকটি বাজারের মাইক্রোস্ট্রাকচারাল বিবেচনার উপর দৃষ্টি নিবদ্ধ করব। আমরা অনুশীলনের বিপরীত তত্ত্বগুলিও অধ্যয়ন করেছি, বিশেষত ক্রিপ্টোকারেন্সি বাজারের বৈশিষ্ট্যগুলি পরিচালনা করার ক্ষেত্রে।

অ্যালগরিদম

একটি কার্যকর অ্যালগরিদমের লক্ষ্য হ'ল পোর্টফোলিওর অবস্থাকে বিভিন্ন অবস্থায় রূপান্তর করা, যখন এটি করার জন্য সর্বাধিক ব্যয় হ্রাস করা হয়। উদাহরণস্বরূপ, আপনি যদি বিটিসি-ইউএসডি এক্সপোজারকে 1000 বৃদ্ধি করতে চান তবে আপনি তাত্ক্ষণিকভাবে বাজারের আদেশগুলি বিটমেক্সের ট্রেডিং চ্যানেলগুলিতে প্রবেশ করতে চান না, যার ফলে প্রচুর স্লাইড হয়। পরিবর্তে, আপনি বিভিন্ন এক্সচেঞ্জের বাজারের এবং সীমা অর্ডারগুলির সংমিশ্রণের মাধ্যমে ধীরে ধীরে আপনার পছন্দসই অবস্থানটি পেতে বিবেচনা করতে পারেন।

অ্যালগরিদমগুলি সাধারণত তিনটি স্তরে পরিচালিত হয়ঃ ম্যাক্রোট্রেডার, মাইক্রোট্রেডার এবং স্মার্ট রাউটার।

ম্যাক্রোট্রেডার স্তরটি বড় প্রাথমিক আদেশ বা পিতা আদেশকে ছোট ছোট আদেশগুলিতে সময়কাল জুড়ে বিভক্ত করে। এটি আসলে পুরো অ্যালগরিদমের একটি স্থানান্তরিত অংশ। ভিডাব্লুএপি, টিডাব্লুএপি এবং পিওভি হ'ল ম্যাক্রোট্রেডার অ্যালগরিদমের সাধারণ সহজ উদাহরণ। সাধারণত, জটিল ম্যাক্রোট্রেডার স্তরগুলি ডিজাইন করার জন্য বিভিন্ন ধরণের বাজার প্রভাবের মডেল ব্যবহার করা হয়। বাজারের প্রভাবের মডেলগুলির নকশা কার্যকর হওয়ার প্রতিক্রিয়াতে দৃষ্টি নিবদ্ধ করে। বাজারটি কার্যকর হওয়ার পরে কি প্রাথমিক অবস্থায় থাকবে? বা আরও দূরে চলে যাবে? বা কিছুটা ফিরে আসবে? দুটি সবচেয়ে উদ্ভাবনী বাজার প্রভাব মডেল হ'ল অ্যালমগ্রেন-ক্রিসস (১৯৯৯, ২০০০) স্থায়ী প্রভাবের বাজার মডেল এবং ওবিজাহেভা-ওয়াং (২০১৩) ক্ষণস্থায়ী প্রভাবের বাজার প্রভাবের মডেল। এর উপর ভিত্তি করে, বাস্তবে, বাজার প্রভাব স্থায়ী নয়, তাই ওবিজাহেভা-ওয়াং বাস্তবসম্মত বলে মনে হয় এবং

লেনদেনের পর বাজারের প্রভাব হ্রাস পেতে শুরু করেছেhttps://arxiv.org/pdf/1412.2152.pdf

মাইক্রোট্রেডার স্তর প্রতিটি সাব অর্ডারকে বাজার মূল্যের অর্ডার বা সীমাবদ্ধ অর্ডার হিসাবে কার্যকর করার বিষয়ে সিদ্ধান্ত নেয়, এবং যদি এটি সীমাবদ্ধ অর্ডার হয় তবে কোন মূল্য নির্ধারণ করা উচিত তা নির্ধারণ করে। মাইক্রোট্রেডার ডিজাইন সম্পর্কে খুব কম নথি রয়েছে, কারণ সাব অর্ডারের আকার সাধারণত পুরো বাজারের একটি ছোট অংশ, তাই এটি কীভাবে কার্যকর করা যায় তা গুরুত্বপূর্ণ নয়। তবে, ডিজিটাল মুদ্রার বাজারটি আলাদা, কারণ তরলতা খুব কম এবং এমনকি সাধারণ আকারের সাব অর্ডারের ক্ষেত্রেও স্লিপ পয়েন্টগুলি খুব স্পষ্ট। মাইক্রোট্রেডার ডিজাইনের সাধারণত সময় এবং গভীরতা, সারি অবস্থান এবং বাজারের মাইক্রোস্ট্রাকচারের অন্যান্য বৈশিষ্ট্যগুলিতে মনোযোগ দেওয়া হয়।

স্মার্ট রাউটার স্তর সিদ্ধান্ত নেয় কিভাবে অর্ডারগুলিকে বিভিন্ন এক্সচেঞ্জের দিকে পরিচালিত করা যায়; উদাহরণস্বরূপ, যদি ক্রাকেন 60% তরলতা এবং জিডিএক্স (কয়েনবেস প্রোপ্রাইম) 40% তরলতা কিছু নির্দিষ্ট মূল্য স্তরে থাকে, তবে মাইক্রোট্রেডারকে ক্রাকেন এবং জিডিএক্স এক্সচেঞ্জগুলিতে অর্ডারগুলিকে 60 এবং 40 শতাংশের অনুপাতে আমদানি করতে হবে।

এখন আপনি বলতে পারেন যে মার্কেটে সোল্টার এবং মার্কেটাররা এক এক্সচেঞ্জ থেকে অন্য এক্সচেঞ্জে লিকুইডিটি স্থানান্তরিত করে, সুতরাং আপনি যদি ক্রেকেনে অর্ডার অর্ধেক সম্পাদন করেন এবং কয়েক সেকেন্ড অপেক্ষা করেন তবে কিছু লিকুইডিটি আর্বার এবং স্ট্যাট আর্বার থেকে জিডিএএক্সের ক্রেকেনের লিকুইডিটিতে যোগ করা হয় এবং আপনি অনুরূপ মূল্যে বাকি কাজটি সম্পন্ন করতে পারেন। তবে, এমনকি এই ক্ষেত্রেও, আর্বাররা তাদের মুনাফার জন্য আপনার কাছ থেকে অতিরিক্ত চার্জ নেবে এবং তাদের ঝুঁকি ব্যয়কে ক্রেকেনের মার্কেটিং ফিতে স্থানান্তরিত করবে। এছাড়াও, কিছু মার্কেট অংশগ্রহণকারীরা একাধিক এক্সচেঞ্জে তাদের পছন্দসই আকারের চেয়ে বেশি পরিমাণে ইনকাম করে এবং একবার ক্ষতিগ্রস্থ হওয়ার পরে আকারের আকারটি অপসারণ করে।

অবশেষে, আপনার নিজস্ব স্থানীয় স্মার্ট রাউটার থাকা ভাল। এই স্থানীয় স্মার্ট রাউটারটি তৃতীয় পক্ষের স্মার্ট রাউটার পরিষেবাদির জন্য বিলম্বের সুবিধাও রয়েছে। প্রথম ক্ষেত্রে, আপনি সরাসরি এক্সচেঞ্জে রুট করতে পারেন, দ্বিতীয় ক্ষেত্রে, আপনাকে প্রথমে তৃতীয় পক্ষের রাউটার পরিষেবাগুলিতে বার্তা পাঠাতে হবে এবং তারা আপনার অর্ডারটি এক্সচেঞ্জে প্রেরণ করবে।

বাজারের অ্যালগরিদম

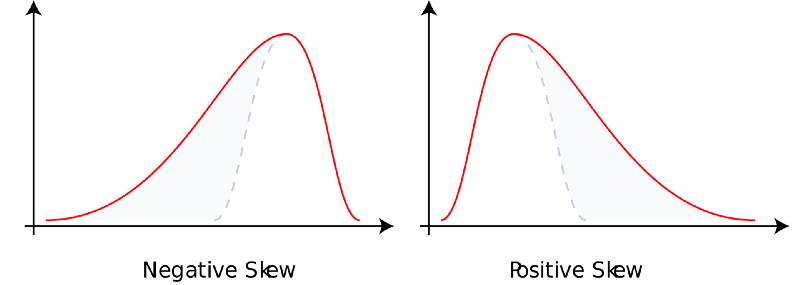

মার্কেট হ'ল অন্যান্য মার্কেট পার্টনারদের জন্য তাত্ক্ষণিক তরলতা প্রদান করা এবং ক্ষতিপূরণ পাওয়া; আপনি ইতিবাচক প্রত্যাশিত মূল্যের বিনিময়ে ইনভেস্টরি ঝুঁকি গ্রহণ করেন; শেষ পর্যন্ত, মার্কেট ট্রেডাররা দুটি কারণে ক্ষতিপূরণ পান; প্রথমত, মার্কেট গ্রহণকারীদের উচ্চ সময় পছন্দ রয়েছে এবং তাত্ক্ষণিকতার প্রয়োজন রয়েছে; এবং দ্বিতীয়ত, মার্কেট ট্রেডারদের পিএনএল মুনাফা বাম দিকে থাকে এবং বেশিরভাগ ব্যবসায়ীদের ডানদিকে থাকে; অন্য কথায়, মার্কেট ট্রেডাররা বাজি বাজারের মতো, ক্যাসিনো, বীমা সংস্থা এবং জাতীয় লটারিতে বাজি সংস্থাগুলির মতো; তারা প্রায়শই ছোট win এবং প্রায়শই বড় হারায় না; এবং এই ধরনের অপ্রত্যাশিত রিটার্নের মুনাফা হিসাবে, মার্কেট ট্রেডাররা প্রত্যাশিত মূল্যের ক্ষতিপূরণ পেতে পারে।

এদিকে, বাংলাদেশের বিভিন্ন দেশের নাগরিকরাও এ ধরনের ঘটনা ঘটায়।https://en.wikipedia.org/wiki/Skewness

এক উচ্চ পর্যায়ের দৃষ্টিকোণ থেকে, সীমাবদ্ধ অর্ডারগুলি অন্যান্য বাজারের ফ্রি অপশন; বাকি বাজারগুলি সীমাবদ্ধ অর্ডারের সীমাবদ্ধ মূল্যের জন্য সম্পদ কেনার বা বিক্রির অধিকার রাখে তবে বাধ্যবাধকতা রাখে না; সম্পূর্ণরূপে জ্ঞাত বাজারে, কেউই ফ্রি অপশন বিক্রি করবে না; কারণ এটি সামগ্রিকভাবে একটি সম্পূর্ণরূপে জ্ঞাত বাজার নয় এবং ফ্রি অপশন বিক্রি করার কোনও অর্থ নেই; অন্যদিকে, যদি বাজারের তথ্য সম্পূর্ণরূপে অজানা হয় তবে ঝুঁকি-নিরপেক্ষ ব্যবসায়ীরা এই ফ্রি সীমাবদ্ধ বিকল্পগুলি খুব ছোট মূল্যে বিক্রি করতে ইচ্ছুক, কারণ সমস্ত লেনদেন গোলমাল। স্পষ্টতই, প্রকৃত বাজার অংশগ্রহণকারীরা হ'ল একটি ঝাঁকুনি, প্রতিটি অংশগ্রহণকারীর কাছে স্বতন্ত্র স্তরের জ্ঞাত এবং অজানা রয়েছে।

মার্কেটপ্লেস অ্যালগরিদম ডিজাইন করার সময় তিনটি দৃষ্টিভঙ্গি বিবেচনা করা যেতে পারেঃ মার্কেটপ্লেস, মার্কেটপ্লেস অংশগ্রহণকারী এবং অন্যান্য মার্কেটপ্লেস।

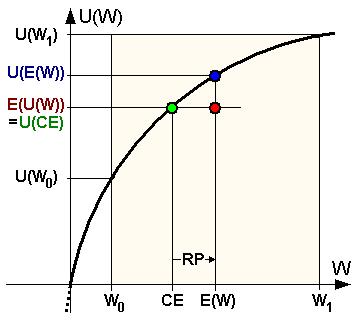

মার্কেট মার্কেটাররা তাদের নিজস্ব মতামতকে তাদের ইনভেস্টরিতে প্রতিনিধিত্ব করে। আপনি যদি ইতিমধ্যে খুব বেশি সম্পদ ঝুঁকিপূর্ণ হন তবে আপনি সম্ভবত আপনার মূল্য হ্রাস করতে পারেন, এবং বিপরীতভাবে। আপনি দুটি ভিন্ন কারণে এটি করেন। প্রথমত, একটি সংস্থা হিসাবে, আপনি কিছুটা ঝুঁকি এড়াতে পারেন ((সম্ভবত ব্যক্তির চেয়ে কম, তবে আপনার মুদ্রা উপযোগিতা কার্ভটি এখনও বিকৃত)) ।

এই কার্যকারিতা ফাংশনটির অনেকগুলি কাঠামো রয়েছে (যেমন CARA, CRRA, আরও হারা ইত্যাদি) । দ্বিতীয়ত, বাজারে প্যাসিভ লিকুইডিটি সরবরাহকারী হিসাবে আপনি বিপরীতমুখী নির্বাচনের ঝুঁকি মোকাবেলা করবেন। সক্রিয় লিকুইডিটি গ্রহণকারীরা সম্ভবত আপনার যা নেই তা জানেন বা আপনার চেয়ে বুদ্ধিমান। এটি মূলত বাজারে বিনামূল্যে বিকল্প বিক্রয় করার সমস্যা।

উপরন্তু, এমনকি যান্ত্রিক অপারেশন স্তরে, বাজারে অর্ডার করা বাজার অর্ডারগুলি বাজারে মূল্য নির্ধারণের পদ্ধতিতে দাম হ্রাস করে, যখন বাজারে অর্ডার করা বাজার অর্ডারগুলি বাজারে মূল্য নির্ধারণ করে। যে কোনও লেনদেনের সঠিক মুহুর্তে, আপনি সর্বদা ভুল দিকে থাকেন। উপরন্তু, বাজারে ব্যবসায়ীর দরগুলি প্যাসিভ মার্কেট প্রভাব তৈরি করে। অন্য কথায়, অর্ডারগুলি অপ্রাপ্ত অর্ডার বইয়ে প্রেরণ করা কমপক্ষে বাজারকে আপনার কাছ থেকে দূরে সরিয়ে দেয়।

Read more: ঝুঁকি ঘৃণা ফাংশনhttps://en.wikipedia.org/wiki/Risk_aversion

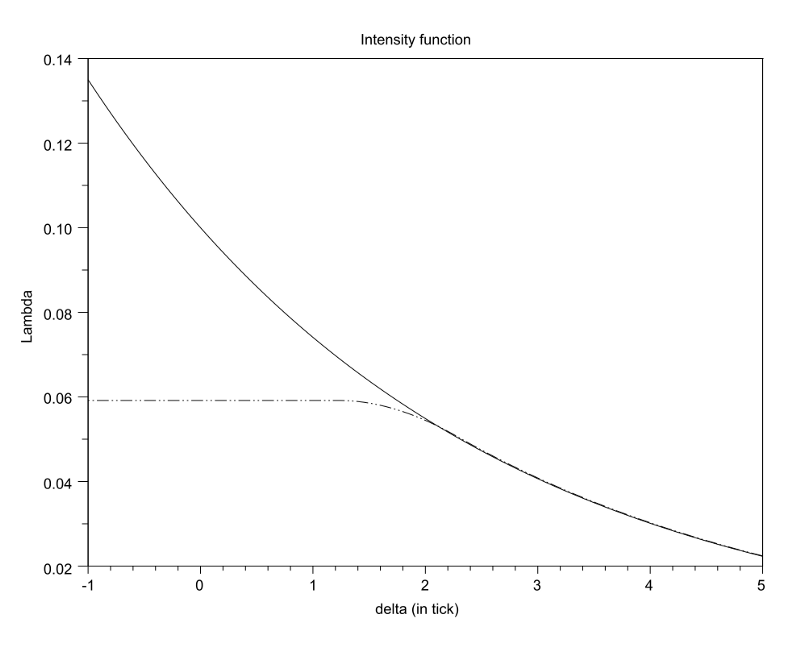

অর্ডার প্রবাহ দ্বারা বাজার গ্রহণকারীদের দৃষ্টিভঙ্গি প্রকাশিত হয়; গভীরতার ফাংশন হিসাবে অর্ডার পৌঁছানোর ভলিউম-ওভারওয়েড ফ্রিকোয়েন্সিতে কিছু মূল বৈশিষ্ট্য থাকা উচিত।

এই ফাংশনটি হতে হবেঃ

১) হ্রাস,

২) কনফিগারেশন (এখানে সহজাতভাবে ব্যাখ্যা করা কঠিন, কিন্তু অভিজ্ঞতার ভিত্তিতে স্পষ্ট)

3) গভীরতা অসীম হয়ে 0 এর কাছাকাছি চলে যাওয়ার সাথে সাথে, কিছু সূত্রের জন্য এই তীব্রতা ফাংশনটি দুটি ধারাবাহিকভাবে বিভাজক হতে হবে যা সহজেই পরিচালনা করা যায়, এটি একটি সূক্ষ্ম যুক্তিসঙ্গত অনুমান, তবে শেষ পর্যন্ত এটি অপ্রয়োজনীয়ও নয়। এছাড়াও, অর্ডার বইয়ের শীর্ষ থেকে গভীরতা বা দূরত্বের গভীরতা গণনা করার জন্য বিভিন্ন সূত্র রয়েছে। আপনি সাধারণত কিছু যুক্তিসঙ্গত মধ্যম মূল্যের স্তর বা প্রতিটি সংশ্লিষ্ট ব্যবসায়ীর সেরা মূল্য ব্যবহার করতে পারেন। এই দুটি পদ্ধতির মধ্যে বিভিন্ন ভারসাম্য রয়েছে, যা আমরা এখানে আলোচনা করব না।

এছাড়াও, একটি অজানা বিষয় হল, ন্যায্য মধ্যবর্তী মূল্যের স্তর কত হওয়া উচিত। যখন গভীর অর্ডার প্রেরণ এবং প্রত্যাহার করা হয়, তখন সর্বোত্তম কেনার এবং সর্বোত্তম বিক্রয় মূল্যের মধ্যে মধ্যবর্তী মূল্যগুলি শব্দ মূল্যের দ্বারা প্রভাবিত হয়।

উপরন্তু, একই অর্ডার বুকের আকৃতির দুটি ক্ষেত্রে, পরবর্তী অর্ডার বুকের সেরা বিডটি পূর্ববর্তী অর্ডার বুকের সেরা বিডের চেয়ে কম ন্যায্য মূল্যের ইঙ্গিত দেবে। এছাড়াও একটি প্রশ্ন আছে যে অর্ডার বুকের ইতিহাস গুরুত্বপূর্ণ কিনা, যদি গুরুত্বপূর্ণ হয়, তবে আমাদের মূল্যের সময় বা লেনদেনের পরিমাণের সময় সম্পর্কে সাবধানে মনোযোগ দেওয়া উচিত? তাহলে বাজারের সঞ্চালনের বৈশিষ্ট্যগুলি বিবেচনা করে, ব্যবসায়ীদের জন্য সেরা সীমা অর্ডারটি কোথায় রাখা উচিত? আপনার গভীর অর্ডারগুলি প্রচুর পরিমাণে হবে যদি আপনি অর্ডার বুকের শীর্ষে চাপের গভীরতা পান তবে প্রতিবারই কম; যদি আপনি অর্ডার বুকের নীচে চাপের গভীরতা পান তবে আপনার গভীর অর্ডারগুলি হ্রাস পাবে তবে প্রতিবারই প্রচুর পরিমাণে।

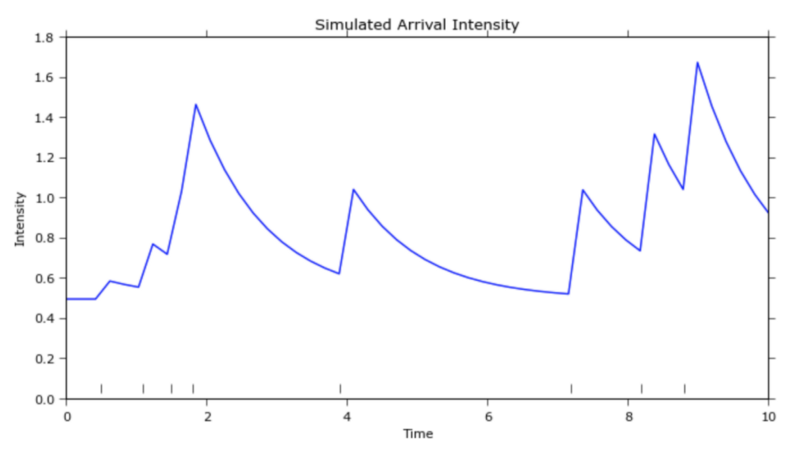

এটি প্রকৃতপক্ষে একমাত্র সর্বজনীন সর্বাধিক মানের কনসো অপ্টিমাইজেশান সমস্যা। আরেকটি বিবেচনা হ'ল অর্ডার ট্র্যাফিকের সময়সীমার মধ্যে আগমন, যা কিছুটা ঝাঁকুনির মতো দেখাচ্ছে।https://zh.wikipedia.org/wiki/%E6%B3%8A%E6%9D%BE%E8%BF%87%E7%A8%8B)。有人认为它更接近“霍克斯进程”(http://jheusser.github.io/2013/09/08/hawkes.html)উপরন্তু, যে বিক্রয়-বিক্রয় বিদ্রোহগুলি মার্কেটপ্লেয়াররা ক্যাপচার করার চেষ্টা করছে তা হল গড়ের প্রত্যাবর্তনের সবচেয়ে সংক্ষিপ্ত সংস্করণ। যেহেতু এই অতি-স্বল্পমেয়াদী গড়ের প্রত্যাবর্তনগুলি স্থানীয় উদ্বেগ দ্বারা স্কেল করা হয়, তাই মার্কেটপ্লেয়াররা উচ্চমূল্যের সময় বিডগুলি প্রসারিত করে এবং কম পরিমাণে ট্রেড করার সময় বিডগুলি সংকীর্ণ করে।

আরও পড়ুনঃ order arrival intensity with respect to depth (অর্ডার আগমনের তীব্রতা গভীরতার সাথে)https://arxiv.org/pdf/1204.0148.pdf)

এদিকে, বাংলাদেশের বিভিন্ন দেশের নাগরিকরাও এই ঘটনার মুখোমুখি।http://jheusser.github.io/2013/09/08/hawkes.html)

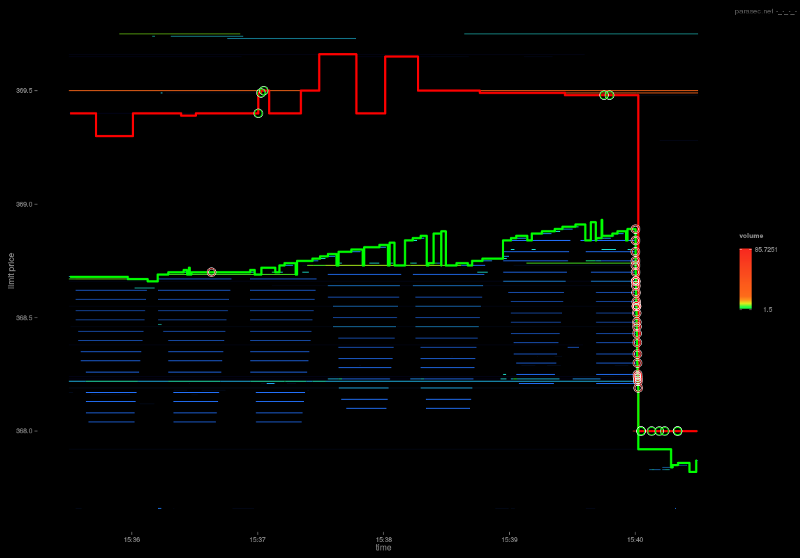

অন্যান্য মার্কেটারদের দৃষ্টিভঙ্গি এই অর্ডার বুক দ্বারা প্রতিনিধিত্ব করা হয়; অর্ডার বুক অন্যান্য মার্কেটারদের কাছ থেকে কিছু তথ্য প্রকাশ করে; অর্ডার বুকের শীর্ষে কাছাকাছি ক্রয় মূল্য বিক্রয় মূল্যের চেয়ে বেশি, যা নির্দেশ করে যে অন্যান্য মার্কেটাররা কেনার পরিবর্তে বিক্রি করতে ইচ্ছুক। এই মার্কেটাররা ইতিমধ্যে প্রচুর ভারসাম্যহীন স্টক মজুত থাকতে পারে বা তারা কেবল মনে করে যে স্বল্পমেয়াদী সময়ে দামগুলি হ্রাস পাওয়ার পরিবর্তে বাড়ার সম্ভাবনা বেশি। যে কোনও ক্ষেত্রে, মার্কেটার হিসাবে, আপনি অর্ডার বুকের বিচ্যুতির উপর ভিত্তি করে দরগুলি সামঞ্জস্য করতে পারেন।

এছাড়াও, যখন মার্কেট মার্কেটাররা একে অপরের সাথে প্রতিদ্বন্দ্বিতা করে, যখন দামের লাফ খুব ছোট হয়, তখন আপনি প্রায়শই এই ধরণের পিন্টের দামের লাফের আচরণটি দেখতে পাবেন। মার্কেট মার্কেটাররা একে অপরের সাথে দামের প্রতিযোগিতা করে, যতক্ষণ না একটি আত্মসমর্পণ পয়েন্ট পৌঁছায় এবং কেবলমাত্র একটি পিন্টের বিজয়ী পিন্ট অগ্রাধিকার পায়। বিজয়ী নির্ধারণের পরে, দ্বিতীয় স্থানটি সাধারণত পরবর্তী সেরা বিড বা বিডের আগে আগের দামের লাফাতে ফিরে আসে। যদি আপনি বিডের অগ্রাধিকার হারাতে থাকেন তবে আপনি দ্বিতীয় বিডের অগ্রাধিকার পেতে পারেন। এটি একটি প্রত্যাবর্তন ঘটনা সৃষ্টি করে, যার ফলে বিজয়ী এখন দ্বিতীয় স্থানটির সামনে ফিরে আসে এবং একই সিঁড়ি, দুটি ক্রলারের গেমটি পুনরায় শুরু হয়।

এ বিষয়ে তিনি লিখেছেনঃhttp://parasec.net/transmission/order-book-visualisation/

অবশেষে, দীর্ঘমেয়াদী দিকনির্দেশিত সংকেতগুলি বাজারের অ্যালগরিদমকে আচ্ছাদিত করতে পারে, যেখানে বাজারের অ্যালগরিদমের লক্ষ্য হ'ল স্টককে স্থির বা অপরিবর্তিত রাখা নয়, তবে কিছু দীর্ঘমেয়াদী লক্ষ্য এবং সংশ্লিষ্ট বিচ্যুতিগুলি বিবেচনা করে এটি বাস্তবে পরিণত করা।

গতি

গতি দুটি প্রধান কারণে গুরুত্বপূর্ণ; প্রথমত, আপনি অর্ডারগুলি বাতিল করার আগে অর্ডার বুক থেকে অর্ডারগুলি বাতিল করতে পারেন; দ্বিতীয়ত, আপনি অর্ডারগুলি সম্পন্ন হওয়ার আগে অর্ডার বুক থেকে অর্ডারগুলি বাতিল করতে পারেন; অন্য কথায়, আপনি অর্ডারগুলি সম্পন্ন এবং প্রত্যাহারের ক্ষেত্রে সর্বদা উদ্যোগ নিতে চান। সুইচিং অ্যালগরিদম (প্রগতিশীল) এবং এক্সিকিউশন অ্যালগরিদম (প্রগতিশীল) প্রথমটির প্রতি বেশি মনোনিবেশ করে, যখন বাজারের অ্যালগরিদম (প্যাসিভ) দ্বিতীয়টির প্রতি বেশি মনোনিবেশ করে।

সাধারণত, নীতিগতভাবে, গতি থেকে সবচেয়ে বেশি উপকৃত হওয়া কৌশলগুলি হ'ল যেগুলি যুক্তিগুলি সহজতর করে; যে কোনও জটিল যুক্তি অবশ্যই রিটার্ন টাইমকে ধীর করে দেবে; এই জটিল ধরণের অ্যালগরিদমিক কৌশলগুলি হ'ল ট্রেডিং বিশ্বের এফ 1 ইকুয়েশন রেসিং; ডেটা যাচাইকরণ, সুরক্ষা পরীক্ষা, হার্ডওয়্যার সেটিং, সাজানোর উপায় ইত্যাদি গতির অনুকূলে সরিয়ে নেওয়া যেতে পারে; ওএমএস, ইএমএস এবং পিএমএস প্রকল্পগুলি (কম্পোজিশন ম্যানেজমেন্ট সিস্টেম) এড়িয়ে যান এবং সরাসরি জিপিইউ গণনা যৌক্তিকতাটি একই অবস্থানের এক্সচেঞ্জের বাইনারি এপিআই ইন্টারফেসে সংযুক্ত করুন; একটি দ্রুত এবং বিপজ্জনক খেলা।

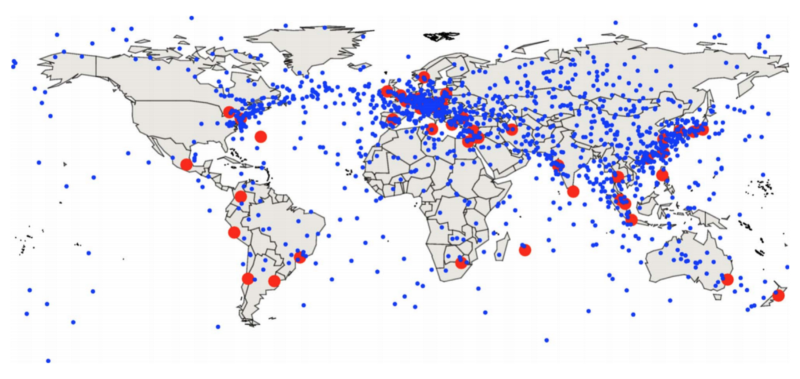

আরেকটি গতি সংবেদনশীল কৌশল, আপেক্ষিক পরিসংখ্যানগত সুবিধার কৌশল, যেখানে সার্ভারগুলি আসলে একাধিক এক্সচেঞ্জের মধ্যে অবস্থিত, একটি একক এক্সচেঞ্জের সাথে সহাবস্থান করে না। যদিও তারা কোনও একক এক্সচেঞ্জ থেকে ডেটা দ্রুততম হবে না, তবে তারা অন্য কোনও কৌশল থেকে আগে দাম পাবে এবং সম্পর্কিত এবং সমন্বিত ডেটাতে কাজ করতে পারে।

এই নিবন্ধটি পড়ুনঃ বিশ্বের বৃহত্তম সিকিউরিটিজ এক্সচেঞ্জের সেরা মধ্যস্থতাকারী নোটের অবস্থানhttps://www.alexwg.org/publications/PhysRevE_82-056104.pdf)

গতির খেলায়, বিজয়ী সর্বস্বান্ত হয়। সবচেয়ে সহজ উদাহরণে, যদি লিভারেজ সুযোগ থাকে, তবে যে কেউ প্রথম লিভারেজ সুযোগ পেতে পারে সে লাভবান হয়। দ্বিতীয়টি রুটি পেয়েছে, তৃতীয়টি কিছুই পায় না। উপার্জনগুলি সম্ভবত লিভারের আইন অনুসারে বিতরণ করা হয়। লিভারের আইন সম্পর্কেঃhttps://zh.wikipedia.org/wiki/%E5%86%AA%E5%AE%9A%E5%BE%8B)

গতির খেলাটিও একটি প্রতিযোগিতা। একবার প্রত্যেকে ফাইবার নেটওয়ার্ক থেকে মাইক্রোওয়েভ বা লেজার নেটওয়ার্কে আপগ্রেড করলে, প্রত্যেকে আবার একটি সুষ্ঠু প্রতিযোগিতার পরিবেশে ফিরে আসে এবং যে কোনও প্রাথমিক সুবিধা বাণিজ্যিকীকরণ করা হয়।

দামের পরিমাণ, অগ্রাধিকার এবং সারি অবস্থান দখল

বেশিরভাগ অর্ডার মেলে এমন ইঞ্জিনগুলি মূল্যের আগে এবং তারপরে সময়কে অগ্রাধিকার দেয় ((প্রোস্পারশিয়াল মেলে একটি কম সাধারণ বিকল্প, তবে আমরা এখন এগুলি বিবেচনা করি না) । খারাপ দামের সীমাবদ্ধ আদেশগুলি কার্যকর হওয়ার আগে আরও ভাল দাম কার্যকর হয়। একই দামের সীমাবদ্ধ আদেশগুলির জন্য, আগে প্রেরিত আদেশগুলি পরে প্রেরিত আদেশগুলির আগে কার্যকর হয়।

বিন্যান্স অর্ডারগুলিকে সর্বোচ্চ ৮টি বিট বিয়োগে ভাগ করে দেয়; যদি ০.০০০০০১ হয় তবে ০.০০০০০১ এর দাম ০.০০০০০১ এর ১% হয়; যদি ০.০০০০০১ হয় তবে ০.০০০০০১ এর দাম ০.০০০০০১ হয়; এটি একটি বিশাল পার্থক্য। প্রথম ক্ষেত্রে, একটি বড় অর্ডারটি এড়ানো একটি পূর্ণ পয়েন্ট ব্যয় করে, তাই সময়ের অগ্রাধিকার বেশি গুরুত্বপূর্ণ, এবং দ্বিতীয় ক্ষেত্রে এটি ১০০ গুণ সস্তা, তাই দামের অগ্রাধিকার বেশি গুরুত্বপূর্ণ।

অন্য কথায়, যদি আপনাকে লেনদেনের অগ্রাধিকার পাওয়ার জন্য পুরো পরিমাণের 1% দিতে হয়, তবে এটি সম্ভবত মূল্যবান নয়, কারণ আপনি তুলনামূলকভাবে বড় পরিমাণে অর্থ প্রদান করেছেন এবং একই সাথে তুলনামূলকভাবে কম সংখ্যক লেনদেনের সম্ভাবনা বাড়িয়েছেন, এবং সম্ভবত আরও ভাল বিকল্পটি হ'ল সারি অপেক্ষা করা, তবে আপনি যদি লেনদেনের অগ্রাধিকার পেতে কেবল 1 বিপিএস দিতে চান তবে আপনি এটি করতে পারেন কারণ আপনি তুলনামূলকভাবে ছোট মার্জিনাল ব্যয় হ্রাস করেছেন এবং তুলনামূলকভাবে বড় সংখ্যক লেনদেনের সম্ভাবনা বাড়িয়েছেন। ছোট দামের ঝাঁকুনি মূল্যের অগ্রাধিকারকে উপকৃত করে এবং বড় দামের ঝাঁকুনি অগ্রাধিকার সময়কে উপকৃত করে।

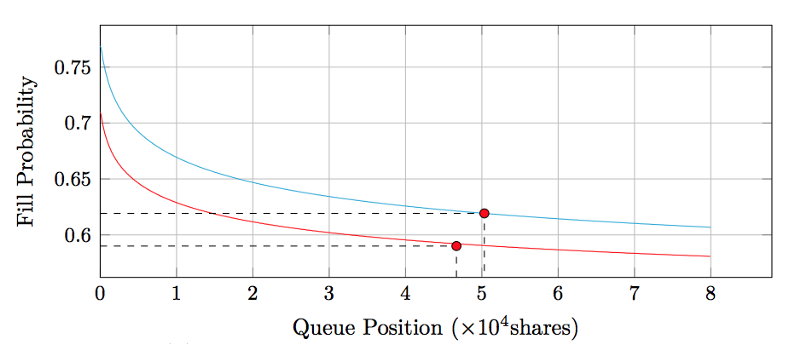

এটি স্বাভাবিকভাবেই পরবর্তী প্রশ্নের দিকে পরিচালিত করেঃ আপনার সারি অবস্থানের মূল্য কত?https://moallemi.com/ciamac/papers/queue-value-2016.pdf)

ডেল্টাস অর্ডার বই

অর্ডার বুকের অর্ডারের সংখ্যা হ্রাস করার মাত্র দুটি উপায় রয়েছেঃ হয় সক্রিয়ভাবে প্রত্যাহার করা হয়, অথবা সম্পন্ন করা হয়। যদি হ্রাসটি লেনদেনের প্রক্রিয়া দ্বারা সৃষ্ট হয়, তবে এই মূল্য ব্যতীত অন্যান্য সমস্ত দামও লেনদেনের প্রক্রিয়া দ্বারা হ্রাস পাবে। আমরা এই লেনদেনের রেকর্ডগুলিকে সারি দ্বারা সাজিয়ে রাখতে পারি এবং প্রতিটি হ্রাসকে লেনদেনের কারণে বা প্রত্যাহারের জন্য চিহ্নিত করতে পারি।

স্বজ্ঞাতভাবে, একটি লেনদেনের অর্থ হল যে উভয় পক্ষই একটি নির্দিষ্ট মূল্যে লেনদেনের জন্য সম্মত হয়, এবং বাতিল করার অর্থ হল যে একটি পক্ষের সিদ্ধান্ত নেওয়া হয় যে এটি একটি নির্দিষ্ট মূল্যে কিনতে বা বিক্রি করতে আর ইচ্ছুক নয়। সুতরাং, উপরের দিকে তাকিয়ে, আমরা বলতে পারি যে সর্বোত্তম মূল্যের সাথে বাতিল করা একটি খুব শক্তিশালী সংকেত যা নির্দেশ করে যে বাজারের দামটি স্বল্পমেয়াদে নীচে চলবে এবং তারপরে লেনদেনের দামটি অনুসরণ করবে।

অন্যদিকে, অর্ডার বুকের দাম বাড়তে শুরু করে এবং কেবলমাত্র একটি সম্ভাবনা রয়েছেঃ অবশিষ্ট সীমিত অর্ডারগুলির সংখ্যা বাড়ানো।

অর্ডার বুকের বৃদ্ধি এবং হ্রাস উভয়ই বাজারের অংশগ্রহণকারীদের ব্যক্তিগত ইচ্ছার প্রতিফলন ঘটায়, যা স্বল্পমেয়াদী মূল্য আন্দোলনের সংকেত দেয়।

আরও ভাল মূল্য সূচক এবং সর্বোত্তম লেনদেনের ফি

বর্তমানে, বেশিরভাগ মূল্য সূচকগুলি একাধিক এক্সচেঞ্জ থেকে লেনদেনের ডেটা সংগ্রহ করে এবং এটিকে একত্রিত করে একটি পূর্ণ-ট্রেড-ওভারওয়েটেড গড় মূল্য পেতে। বিশেষত, ট্রেডব্লক সূচকগুলি, এক্সচেঞ্জের ওজন বাড়ানোর জন্য একটি শাস্তি প্রক্রিয়াও তৈরি করে, কারণ এক্সচেঞ্জের ওজন নিষ্ক্রিয়তার সাথে এবং দামের বিচ্যুতির সাথে সমস্ত লেনদেনের সাথে ঘনিষ্ঠভাবে সম্পর্কিত। এর বাইরে, আমরা আরও কী উন্নতি করতে পারি?

GDAX-এ, মেকারের ফি ০ বেসিস পয়েন্ট এবং ট্যাকারের ফি ৩০ বেসিস পয়েন্ট।

সুতরাং, মূল্য আবিষ্কারের দৃষ্টিকোণ থেকে, লেনদেনের রেকর্ডের দামগুলি এক্সচেঞ্জগুলির মধ্যে সরাসরি তুলনীয় নয়, এবং দামের সূচকটি নির্মিত হওয়ার পরে উপরে বর্ণিত বিষয়গুলি বিবেচনা করে স্ট্যান্ডার্ডাইজ করা উচিত। অবশ্যই, এখানে কিছু জটিল কারণ রয়েছে যা পরিমাণের উপর ভিত্তি করে বিভিন্ন কমিশনের দিকে পরিচালিত করে, যেমন কিছু এক্সচেঞ্জগুলি পরিমাণের আকার অনুসারে গ্রহণকারী এবং নির্মাতার ফি নির্ধারণ করে এবং চার্জ করে। এটি দুটি আকর্ষণীয় অনুমানেরও ইঙ্গিত দেয়।

প্রথমত, দাম পাওয়া সীমিত, কিছু ক্ষেত্রে, যখন বিনিময় বিনিময়ের মধ্যে সৃষ্টিকর্তা এবং গ্রহণকারীর ফি সম্পর্কিত অসমতাকে শক্তিশালী করে। ধরে নেওয়া যাক যে জিডিএএক্সের বেশিরভাগ অ্যাকাউন্টগুলি 0/30 বেসিস পয়েন্টের সৃষ্টিকর্তা এবং গ্রহণকারীর ফি স্তরে রয়েছে এবং জিডিএএক্স সাধারণত তার বিটিসি ইউএসডি অর্ডার বইয়ে 1 পয়সা পার্থক্য করে, তবে বিডগুলিতে প্রদর্শিত প্রতিটি লেনদেনের দাম প্রায় 15 পয়েন্ট উচ্চতর এবং প্রতি লেনদেনের চেয়ে কম, যার মধ্যে প্রদর্শিত দাম প্রায় লেনদেনের মধ্যে লেনদেনের মধ্যে লেনদেনের মধ্যে লেনদেনের মধ্যে লেনদেনের মধ্যে লেনদেনের মধ্যে লেনদেনের মধ্যে লেনদেনের মধ্যে লেনদেনের মধ্যে লেনদেনের মধ্যে লেনদেনের মধ্যে লেনদেনের মধ্যে লেনদেনের মধ্যে লেনদেনের মধ্যে লেনদেনের মধ্যে লেনদেনের মধ্যে লেনদেনের মধ্যে লেনদেনের মধ্যে লেনদেনের মধ্যে লেনদ

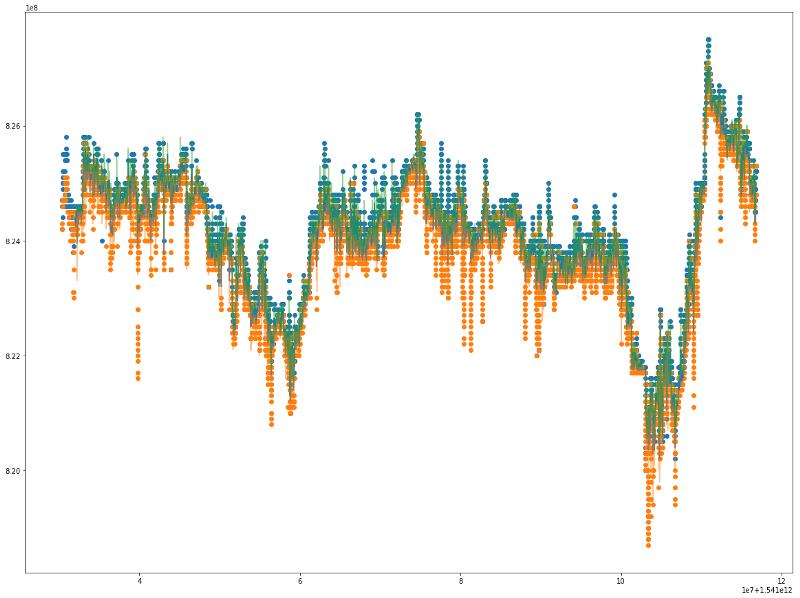

জিডিএএক্স অর্ডার বুক

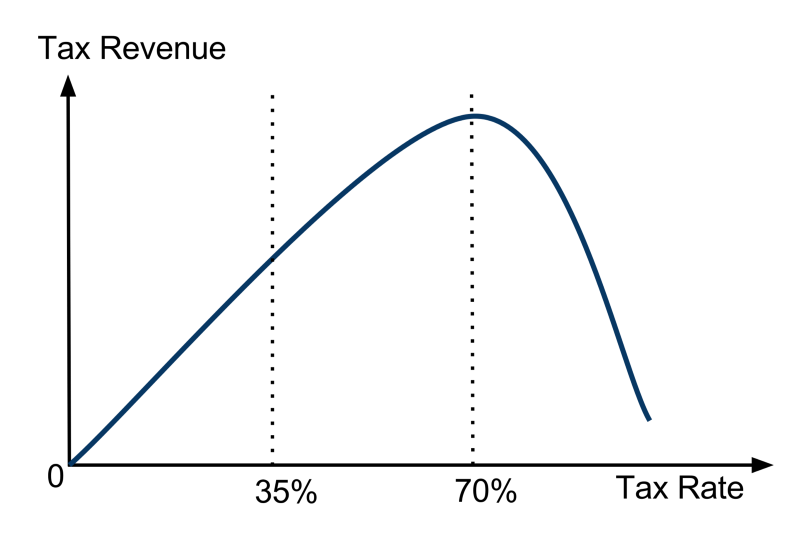

দ্বিতীয়ত, উৎপাদক এবং ভোক্তার মধ্যে করের সম্পর্কের মতো, নির্মাতা এবং গ্রহণকারীর মধ্যেও খরচ সংক্রান্ত ঘটনার ক্ষেত্রে একটি নির্দিষ্ট সমতা রয়েছে। আপনি যদি নির্মাতার কাছ থেকে তুলনামূলকভাবে বেশি খরচ গ্রহণ করেন তবে তারা অর্ডার বইটি প্রসারিত করে এবং কিছু খরচ গ্রহণকারীর কাছে স্থানান্তর করে। আপনি যদি গ্রহণকারীর কাছ থেকে তুলনামূলকভাবে বেশি খরচ গ্রহণ করেন তবে নির্মাতা অর্ডার বইটি সংকীর্ণ করে এবং কিছু খরচ গ্রহণকারীর কাছ থেকে গ্রহণ করে।

এখানে একটি চরম ঘটনা হল যে, আপনি এত বেশি ম্যাকার পছন্দ করেন যে, অর্ডার বুকটি দামের এক ঝাঁকুনি (যেমন আমরা প্রায়শই জিডিএক্সে দেখি) এবং অর্ডার বুকটি আর টাইট হতে পারে না। এই ভিত্তিতে, যে কোনও অতিরিক্ত খরচ এখন মুদ্রা হ্রাস হয়ে যাবে এবং এক্সচেঞ্জের নিজের উপর পড়ে যাবে।

এই চরম উদাহরণ ব্যতীত, আমরা দেখতে পাচ্ছি যে কোন পক্ষের চার্জিং গুরুত্বপূর্ণ নয়, তবে গ্রহণকারী এবং প্রস্তুতকারকের চার্জের যোগফল গুরুত্বপূর্ণ। শেষ পর্যন্ত, লাফার কারভিনের কর নীতির মতো, এক্সচেঞ্জগুলিও চার্জিং নীতিতে উপার্জন অপ্টিমাইজেশনের সমস্যার মুখোমুখি হয়। আমরা দেখতে পাচ্ছি যে মুনাফা আয় কর নীতির সাথে একই। যদি এক্সচেঞ্জগুলি কোনও চার্জ না নেয় তবে তারা কোনও আয় করবে না। যদি এক্সচেঞ্জগুলি 100% চার্জ করে তবে কোনও লেনদেন হয় না, তাই তাদের কোনও আয় হয় না। কিছু অতিরিক্ত গবেষণার মাধ্যমে, এটি স্পষ্ট হয়ে উঠেছে যে চার্জ স্তরের বিনিময় আয় সর্বদা একমাত্র বৃহত্তম ভ্যালু ফাংশন রয়েছে।

নামকরণ ব্যাখ্যাঃ লাফার কার্ভ (((https://en.wikipedia.org/wiki/Laffer_curve)

কাজ শেষ হয়নি

- ডিইএক্স এক্সচেঞ্জের পরিমাণগত অনুশীলন (2) -- হাইপারলিকুইড ইউজার গাইড

- DEX এক্সচেঞ্জের পরিমাণগত অনুশীলন ((2) -- Hyperliquid ব্যবহারের নির্দেশিকা

- ডিইএক্স এক্সচেঞ্জের পরিমাণগত অনুশীলন (1) -- ডিওয়াইডিএক্স ভি৪ ব্যবহারকারী গাইড

- ক্রিপ্টোকারেন্সিতে লিড-লেগ আর্বিট্রেজের ভূমিকা (3)

- DEX এক্সচেঞ্জের পরিমাণগত অনুশীলন ((1)-- dYdX v4 ব্যবহারের নির্দেশিকা

- ডিজিটাল মুদ্রায় লিড-ল্যাগ স্যুটের ভূমিকা (3)

- ক্রিপ্টোকারেন্সিতে লিড-লেগ আর্বিট্রেজের ভূমিকা (2)

- ডিজিটাল মুদ্রায় লিড-ল্যাগ স্যুটের ভূমিকা (২)

- এফএমজেড প্ল্যাটফর্মের বাহ্যিক সংকেত গ্রহণ নিয়ে আলোচনাঃ কৌশলগতভাবে অন্তর্নির্মিত এইচটিটিপি পরিষেবা সহ সংকেত গ্রহণের জন্য একটি সম্পূর্ণ সমাধান

- এফএমজেড প্ল্যাটফর্মের বহিরাগত সংকেত গ্রহণের অন্বেষণঃ কৌশলগুলি অন্তর্নির্মিত এইচটিটিপি পরিষেবাগুলির সংকেত গ্রহণের সম্পূর্ণ সমাধান

- ক্রিপ্টোকারেন্সিতে লিড-লেগ আর্বিট্রেজের ভূমিকা (1)

- ভিজ্যুয়ালাইজেশন মডিউল ট্রেডিং কৌশল নির্মাণ - অগ্রগতি

- পিভট পয়েন্ট দিনের ব্যবসায়ের সিস্টেম

- পরিমাণগত লেনদেনের তিনটি সম্ভাব্য মডেল

- র্যাঞ্জব্রেক কৌশল এবং ভেরিয়েবল রেটগুলির সাথে বাস্তব যুদ্ধের অ্যাপ্লিকেশন

- নিউরাল নেটওয়ার্ক এবং ডিজিটাল মুদ্রা পরিমাণগত লেনদেন সিরিজ ((1)

LSTM বিটকয়েন মূল্য পূর্বাভাস - স্টপ-ড্যামেজ মডেলের মূলনীতি এবং রচনা

- ভিজ্যুয়ালাইজেশন মডিউল ট্রেডিং কৌশল নির্মাণ - প্রাথমিক ধারণা

- ডিজিটাল মুদ্রা স্বয়ংক্রিয় সমতল লেনদেনের সিস্টেম এবং KAMA অ্যালগরিদম বিশ্লেষণ প্যাড উদ্ভাবক ভিত্তিক পরিমাণগত লেনদেন সফ্টওয়্যার

- এফএমজেড ইনভেন্টর কোয়ালিফাইড প্ল্যাটফর্মের পুনরায় পরীক্ষার বিবরণ

- সঞ্চালিত গড় রেখা সঞ্চালনের একটি সহজ বিক্ষোভ (My language version)

- ডিএমআই সূচক গণনা ও প্রয়োগ

- এসপিওয়াই এবং আইডব্লিউএম এর মধ্যে সমতুল্য প্রত্যাবর্তন ব্যবহার করে একটি দিনের ব্যবসায়ের কৌশল

- পরিমাণগত লেনদেনের ক্ষেত্রে অ্যারন প্রযুক্তিগত সূচকগুলির ব্যবহার

- জাভাস্ক্রিপ্টের সাহায্যে কোয়ালিফাই করার কৌশলগুলি একযোগে চালানো হয়

- ডিজিটাল মুদ্রা ব্যবসায়ের জন্য 19 জন পেশাদার তাদের পরামর্শ শেয়ার করেছেন

- ডিজিটাল মুদ্রায় ভ্যান শ্যানননের প্রয়োগ

- বিটকয়েন ট্রেডিং রোবট তৈরি করা যা টাকা হারায় না

- পরিমাণগত লেনদেন থেকে শুরু করে সম্পদ পরিচালনার জন্য নিখুঁত উপার্জনের জন্য সিটিএ কৌশল বিকাশ

- ৯ টি ট্রেডিং নিয়ম যা একজন ট্রেডারকে ১ হাজার ডলার থেকে ৪৬ হাজার ডলার পর্যন্ত এক বছরেরও কম সময়ে বাড়তে সাহায্য করে

- ইনভেন্টররা কোয়ালিফাইড ট্রেডিং এর সূচনা - মৌলিক থেকে বাস্তব যুদ্ধ পর্যন্ত

উপদেশএটা খুব ভালো কাজ।