ক্যান্ডেলস্টিক বডি ভিত্তিক ডুয়াল থ্রাস্ট কৌশল

লেখক:চাওঝাং, তারিখঃ ২০২৩-১১-১৬ ১৭ঃ১৪ঃ৪৮ট্যাগঃ

সারসংক্ষেপ

এই কৌশলটি দীর্ঘ এবং সংক্ষিপ্ত দিক নির্ধারণের জন্য মোমবাতি দেহের দৈর্ঘ্য ব্যবহার করে। এটি সাম্প্রতিক 30 মোমবাতিগুলির গড় দেহের দৈর্ঘ্য গণনা করে। যখন বুলিশ মোমবাতি দেহের দৈর্ঘ্য গড়ের চেয়ে বেশি হয়, তখন এটি দীর্ঘ হয়। যখন bearish মোমবাতি দেহের দৈর্ঘ্য গড়ের চেয়ে বেশি হয়, তখন এটি সংক্ষিপ্ত হয়।

কৌশলগত যুক্তি

এই কৌশলটি প্রথমে মোমবাতি শরীরের দৈর্ঘ্য এবং সাম্প্রতিক 30 মোমবাতি শরীরের গড় দৈর্ঘ্য গণনা করে।

যখন আজকের মোমবাতিটি হ্রাস (বার== -1) হয় এবং শরীরের দৈর্ঘ্য গড় শরীরের দৈর্ঘ্যের চেয়ে বেশি হয়, তখন এটি লং পজিশন (উপরে) খোলে।

যখন আজকের মোমবাতিটি উত্থানমুখী হয় (বার==1) এবং শরীরের দৈর্ঘ্য গড় শরীরের দৈর্ঘ্যের চেয়ে বড় হয়, তখন এটি শর্ট পজিশন (ডন1) খোলে।

লং পজিশন খোলার পর, যদি আজকের মোমবাতিটি উর্ধ্বমুখী হয় (বার==1) এবং বর্তমান পজিশনটি লাভজনক হয়, তাহলে লং পজিশনটি বন্ধ করা হয়।

শর্ট পজিশন খোলার পর, যদি আজকের মোমবাতিটি হ্রাস (বার==-১) হয় এবং বর্তমান পজিশনটি লাভজনক হয়, তাহলে শর্ট পজিশনটি বন্ধ করা হয়।

কৌশলটি সহজ এবং কার্যকরভাবে বাজার প্রবণতা নির্ধারণ করতে মোমবাতি শরীরের দৈর্ঘ্য ব্যবহার করে। শরীর যত দীর্ঘ, প্রবণতা তত শক্তিশালী। সুতরাং এটি দীর্ঘ এবং সংক্ষিপ্ত জন্য মানদণ্ড হিসাবে শরীরের দৈর্ঘ্য ব্যবহার করে।

সুবিধা বিশ্লেষণ

এই কৌশলটির সুবিধাঃ

-

যুক্তিটি সহজ এবং স্পষ্ট, সহজেই বোঝা যায় এবং বাস্তবায়িত হয়।

-

প্রবণতা নির্ধারণের জন্য মোমবাতি শরীরের দৈর্ঘ্য ব্যবহার করে, শব্দ হস্তক্ষেপ এড়াতে।

-

গতিশীল গড় গণনা গ্রহণ করুন, বাজারের পরিবর্তনের সাথে মানিয়ে নিতে পারেন।

-

লাভজনকতা বাড়ানোর জন্য লাভজনক প্রস্থান শর্ত সেট করুন।

-

কনফিগারযোগ্য প্যারামিটার, বিভিন্ন বাজারের পরিবেশে অভিযোজিত।

ঝুঁকি বিশ্লেষণ

এই কৌশলের ঝুঁকি:

-

লম্বা শরীরের মানে এই নয় যে, এটি একটি শক্তিশালী প্রবণতা, এটি স্বাভাবিক ওঠানামা হতে পারে।

-

শরীরের দৈর্ঘ্যের অনুপযুক্ত গড় সময় উইন্ডো ট্রেডিং সুযোগ মিস করতে পারে।

-

ব্ল্যাক সোয়ান ইভেন্ট ক্ষতি হতে পারে।

-

খুব বেশি সময় ধরে পজিশন ধরে রাখা ক্ষতি বাড়িয়ে তুলতে পারে।

সমাধান:

-

অন্য সূচকগুলির সাথে মিলিয়ে প্রবণতা নির্ধারণ করুন, ভুল ট্রেড এড়ান।

-

বিভিন্ন পরামিতি মান পরীক্ষা, গড় শরীরের দৈর্ঘ্য গণনা অপ্টিমাইজ।

-

একক ক্ষতি নিয়ন্ত্রণে স্টপ লস সেট করুন।

-

প্রবেশ এবং প্রস্থান যুক্তি অপ্টিমাইজ করুন খুব বেশি সময় ধরে রাখা এড়ানোর জন্য।

অপ্টিমাইজেশান নির্দেশাবলী

কৌশলটি নিম্নলিখিত দিকগুলিতে অপ্টিমাইজ করা যেতে পারেঃ

-

ট্রেন্ড নির্ধারণের জন্য ম্যাকডি, আরএসআই একত্রিত করুন, স্বাভাবিক ওঠানামা থেকে ভুল সংকেত এড়ান।

-

সর্বোত্তম প্যারামিটার সেট খুঁজে পেতে বিভিন্ন গড় শরীরের দৈর্ঘ্য সময় উইন্ডো পরামিতি পরীক্ষা করুন।

-

পজিশন সাইজিং কন্ট্রোল লজিক যোগ করুন, ধীরে ধীরে পজিশন সাইজ হ্রাস করুন যখন ক্ষতি হয়।

-

একক ক্ষতির শতাংশ নিয়ন্ত্রণের জন্য স্টপ লস বা লাভের লক্ষ্য নির্ধারণ করুন।

-

অনুপযুক্ত ট্রেড এড়াতে প্রবেশ এবং প্রস্থান শর্তগুলি অনুকূল করুন। উদাহরণস্বরূপ, প্রবেশের আগে পরপর 3 টি দীর্ঘ মোমবাতি অপেক্ষা করুন।

-

অস্থিরতা থেকে ক্ষতি নিয়ন্ত্রণের জন্য নির্দিষ্ট সময় বা গুরুত্বপূর্ণ তথ্য প্রকাশের সময় ট্রেডিং এড়ানো উচিত।

সিদ্ধান্ত

কৌশলটি প্রবেশের সময়কালের জন্য তার গড় দৈর্ঘ্যের সাথে মোমবাতি দেহের তুলনা করার স্পষ্ট এবং সহজেই বোঝার যৌক্তিকতা রয়েছে। বিভিন্ন বাজারের পরিবেশের জন্য এটি আরও ভালভাবে খাপ খাইয়ে নেওয়ার জন্য একাধিক মাত্রা থেকে অপ্টিমাইজেশনের জন্য বড় জায়গা। সামগ্রিকভাবে একটি সহজ এবং নির্ভরযোগ্য প্রারম্ভিক পরিমাণ ট্রেডিং কৌশল যা শিক্ষানবিস ব্যবসায়ীদের ব্যবহার এবং শেখার জন্য উপযুক্ত। আরও সূচক একত্রিত করুন এবং লাভজনকতা এবং দৃust়তা উন্নত করতে অপ্টিমাইজ করুন।

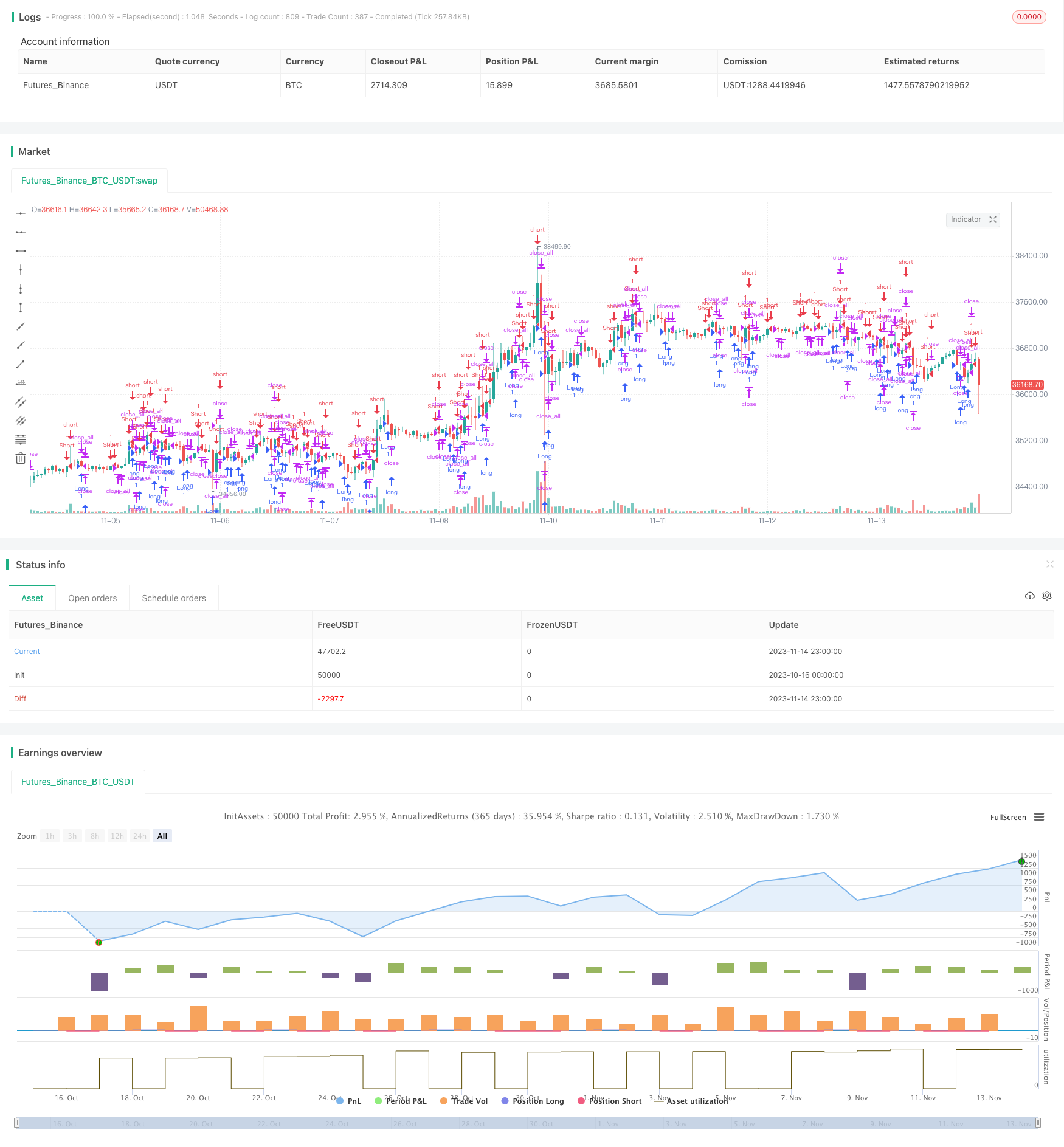

/*backtest

start: 2023-10-16 00:00:00

end: 2023-11-15 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2018

//@version=3

strategy(title = "Noro's ColorBar Strategy v1.0", shorttitle = "ColorBar str v1.0", overlay = true, default_qty_type = strategy.percent_of_equity, default_qty_value = 100.0, pyramiding = 0)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(true, defval = true, title = "Short")

usebody = input(true, defval = true, title = "Use body")

fromyear = input(1900, defval = 1900, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

//Signals

bar = close > open ? 1 : close < open ? - 1 : 0

body = abs(close - open)

sbody = ema(body, 30)

up1 = bar == -1 and (body > sbody or usebody == false)

dn1 = bar == 1 and (body > sbody or usebody == false)

plus = (close > strategy.position_avg_price and strategy.position_size > 0) or (close < strategy.position_avg_price and strategy.position_size < 0)

exit = ((strategy.position_size > 0 and bar == 1) or (strategy.position_size < 0 and bar == -1)) and plus

if up1

strategy.entry("Long", strategy.long, needlong == false ? 0 : na, when=(time > timestamp(fromyear, frommonth, 01, 00, 00) and time < timestamp(toyear, tomonth, 31, 00, 00)))

if dn1

strategy.entry("Short", strategy.short, needshort == false ? 0 : na, when=(time > timestamp(fromyear, frommonth, 01, 00, 00) and time < timestamp(toyear, tomonth, 31, 00, 00)))

if time > timestamp(toyear, tomonth, 31, 00, 00) or exit

strategy.close_all()

- দ্বিপাক্ষিক ব্রেকআউট বিপরীত কৌশল

- গতির ক্লান্তি কৌশল

- ডাবল মুভিং এভারেজ ক্রসওভার কৌশল

- মাল্টি-টাইমফ্রেম ট্রেন্ড ট্র্যাকিং ইনট্রা-ডে স্কেলপিং কৌশল

- ম্যাকডি ট্রেন্ড অনুসরণকারী কৌশল

- ডাবল-ট্র্যাক বোলিংজার ব্যান্ড মোমেন্টাম ট্রেডিং কৌশল

- ইচিমোকু কিঙ্কো হিও ট্রেডিং কৌশল

- MZ MA ক্রস মাল্টিপল টাইমফ্রেম কৌশল

- ডাবল মুভিং এভারেজ ক্রসওভার মম্পটম কৌশল

- ডাবল মুভিং এভারেজ ট্র্যাকিং স্টপ লস স্ট্র্যাটেজি

- ফিক্সড গ্রিড ট্রেডিং কৌশল

- আপেক্ষিক শক্তি সূচক দীর্ঘ/স্বল্প কৌশল

- ডাবল ইমপুটাম ব্রেকআউট কৌশল

- বোলিংজার ব্যান্ড এবং গোল্ডেন রেসিওর উপর ভিত্তি করে গড় রিভার্সন ট্রেডিং কৌশল

- ওসিলেশন কৌশল অনুসরণ করে গতির প্রবণতা

- WaveTrend এবং CMF ভিত্তিক ট্রেন্ড অনুসরণকারী কৌশল

- অ্যাডাপ্টিভ বোলিংজার ট্রেন্ড ট্র্যাকিং কৌশল

- মাল্টি-টাইমফ্রেম আরএসআই মুভিং এভারেজ ক্রসওভার কৌশল

- বোলিংজার ব্যান্ডের উপর ভিত্তি করে ট্রেন্ড ব্রেকআউট কৌশল

- অ্যাডাপ্টিভ রেগুলারাইজড মুভিং এভারেজ ক্রস মার্কেট আর্বিট্রেজ স্ট্র্যাটেজি