চলমান গড় এবং আপেক্ষিক শক্তি সূচক কৌশল

ওভারভিউ

মুভিং এভারেজ রিলেটিভ স্ট্রেনথ ইনডেক্স স্ট্র্যাটেজি হল একটি পরিমাণগত ট্রেডিং কৌশল যা মুভিং এভারেজ এবং রিলেটিভ স্ট্রেনথ ইনডেক্সকে ট্রেডিং সিগন্যাল হিসাবে ব্যবহার করে। এই কৌশলটি মুভিং এভারেজ এবং রিলেটিভ স্ট্রেনথ ইনডেক্সের মানের সাথে দামের তুলনা করে ট্রেডিং সিগন্যাল তৈরি করে যাতে বাজারের প্রবণতাগুলিতে সুযোগগুলি ধরা যায়।

কৌশল নীতি

এই কৌশলটি মূলত দুটি সূচকের উপর ভিত্তি করে তৈরি করা হয়েছেঃ

- সরল চলমান গড় (SMA): দামের গড় প্রবণতা প্রতিফলিত করে।

- তুলনামূলকভাবে দুর্বল সূচক (আরএসআই): দামের দুর্বলতা প্রতিফলিত করে।

এই কৌশলটির মূল যুক্তি হলঃ

যখন RSI সূচক লাইনটি চলমান গড়ের নীচে থাকে তখন এটি একটি ওভারসোল অঞ্চল হিসাবে বিবেচিত হয় এবং একটি ক্রয় সংকেত উত্পন্ন করে। যখন RSI সূচক লাইনটি চলমান গড়ের উপরে থাকে তখন এটি একটি ওভারসোল অঞ্চল হিসাবে বিবেচিত হয় এবং একটি বিক্রয় সংকেত উত্পন্ন করে।

অর্থাৎ, চলমান গড়টি শেয়ারের ন্যায্য মূল্যকে কিছুটা প্রতিফলিত করে, আরএসআই সূচকটি শেয়ারের বর্তমান দুর্বলতাকে উপস্থাপন করে। আরএসআই সূচকটি চলমান গড়ের চেয়ে বেশি বা কম হওয়ার অর্থ হল বিপরীত হওয়ার সম্ভাবনা রয়েছে।

বিশেষ করে, এই কৌশলটি নিম্নলিখিত ধাপের মাধ্যমে ট্রেডিং সিগন্যাল তৈরি করেঃ

- শেয়ারের আরএসআই এবং সরল মুভিং এভারেজ গণনা করুন

- আরএসআই এর সাথে চলমান গড়ের তুলনা

- যখন RSI সূচকটি চলমান গড় অতিক্রম করে, তখন একটি বিক্রয় সংকেত তৈরি হয়

- আরএসআই সূচক যখন চলমান গড়ের নীচে চলে যায় তখন একটি ক্রয় সংকেত তৈরি হয়

- ঝুঁকি নিয়ন্ত্রণের জন্য স্টপ পয়েন্ট এবং মুভিং স্টপ সেট করুন

কৌশলগত সুবিধা

এই কৌশলটি চলমান গড়ের প্রবণতা বিচার এবং আরএসআই সূচকের ওভার-বিক্রয় ও ওভার-বিক্রয় বিচারকে একত্রিত করে, বিভিন্ন সূচকের সুবিধাগুলিকে সমন্বিত করে, যা বাজারের বিপরীত দিকগুলি কার্যকরভাবে নির্ধারণ করতে পারে।

প্রধান সুবিধাঃ

- মুভিং এভারেজ কার্যকরভাবে মূল্যের প্রবণতা নির্দেশ করে

- আরএসআই সূচকগুলি ওভারবয় ওভারসোলের প্রতিফলন করতে পারে

- ডাবল ইন্ডিকেটর মার্কেট টার্নপয়েন্টের সঠিকতা নির্ধারণে সহায়ক

- স্টপ লস সেট করুন এবং ঝুঁকি নিয়ন্ত্রণ করুন

কৌশলগত ঝুঁকি

এই কৌশলটির কিছু ঝুঁকিও রয়েছেঃ

- একটি সূচক একটি ভুল সংকেত উত্পন্ন করার সম্ভাবনা রয়েছে যা অপ্রয়োজনীয় ক্ষতির কারণ হতে পারে

- স্টপ লস (Stop Loss) -এর অর্থ হল যে, যদি কোন পরিস্থিতিতে কোন বড় ধরনের ঝড় আসে, তাহলে স্টপ লস (Stop Loss) অতিক্রম করা যেতে পারে, যার ফলে বড় ধরনের ক্ষতি হতে পারে।

- ভুল প্যারামিটার সেট করাও পলিসির পারফরম্যান্সকে প্রভাবিত করে

ঝুঁকি নিয়ন্ত্রণের জন্য, নিম্নলিখিত উপায়ে অপ্টিমাইজ করা যেতে পারেঃ

- পরিমাপকারী সংকেতকে আরও নির্ভরযোগ্য করার জন্য চলমান গড় এবং RSI এর প্যারামিটারগুলি সামঞ্জস্য করুন

- স্টপ পয়েন্টগুলি যথাযথভাবে শিথিল করুন যাতে স্টপ পয়েন্টগুলি খুব ঘন ঘন ট্রিগার না হয়

- DYNAMIC স্টপিং এবং অন্যান্য পদ্ধতির মাধ্যমে স্টপিংকে আরও নমনীয় করে তোলা

কৌশল অপ্টিমাইজেশনের দিকনির্দেশনা

এই কৌশলটি আরও উন্নত করা যেতে পারেঃ

- সর্বোত্তম প্যারামিটার খুঁজতে বিভিন্ন পিরিয়ডের প্যারামিটার সমন্বয় পরীক্ষা করুন

- সংকেতের নির্ভরযোগ্যতা বাড়ানোর জন্য অন্যান্য সূচক ফিল্টার যুক্ত করা হয়েছে, যেমন ক্রয়-বিক্রয় সূচক

- অপ্টিমাইজড স্টপ লস স্ট্র্যাটেজি যা স্টপ লসকে আরও গতিশীল এবং যুক্তিসঙ্গত করে তোলে

- ডিপ লার্নিং এবং অন্যান্য প্রযুক্তির সাথে একত্রিত হয়ে একটি স্বনির্ধারিত প্যারামিটার অপ্টিমাইজেশান ব্যবস্থা স্থাপন করা

- পজিশন ম্যানেজমেন্ট মডিউল যোগ করা হয়েছে, বাজারের অবস্থার উপর ভিত্তি করে পজিশনের গতিশীল পরিবর্তন

প্যারামিটার অপ্টিমাইজেশন, সূচক অপ্টিমাইজেশন, ঝুঁকি ব্যবস্থাপনা অপ্টিমাইজেশান ইত্যাদির মাধ্যমে এই কৌশলটির স্থিতিশীলতা এবং লাভজনকতা ক্রমাগত উন্নত করা যেতে পারে।

সারসংক্ষেপ

চলমান গড় এবং অপেক্ষাকৃত দুর্বল সূচক কৌশল একই সাথে মূল্য প্রবণতা বিচার এবং ওভারবয় ওভারসেল বিচার ব্যবহার করে, কার্যকরভাবে বাজার টার্নপয়েন্ট বিচার করতে পারে, বিপরীত সুযোগ দখল। এই কৌশলটি সহজ ব্যবহারিক, ঝুঁকি নিয়ন্ত্রণযোগ্য, একটি ব্যবহারিক পরিমাণযুক্ত ট্রেডিং কৌশল। ক্রমাগত অপ্টিমাইজেশনের মাধ্যমে আরও ভাল ফলাফল পাওয়া যায়।

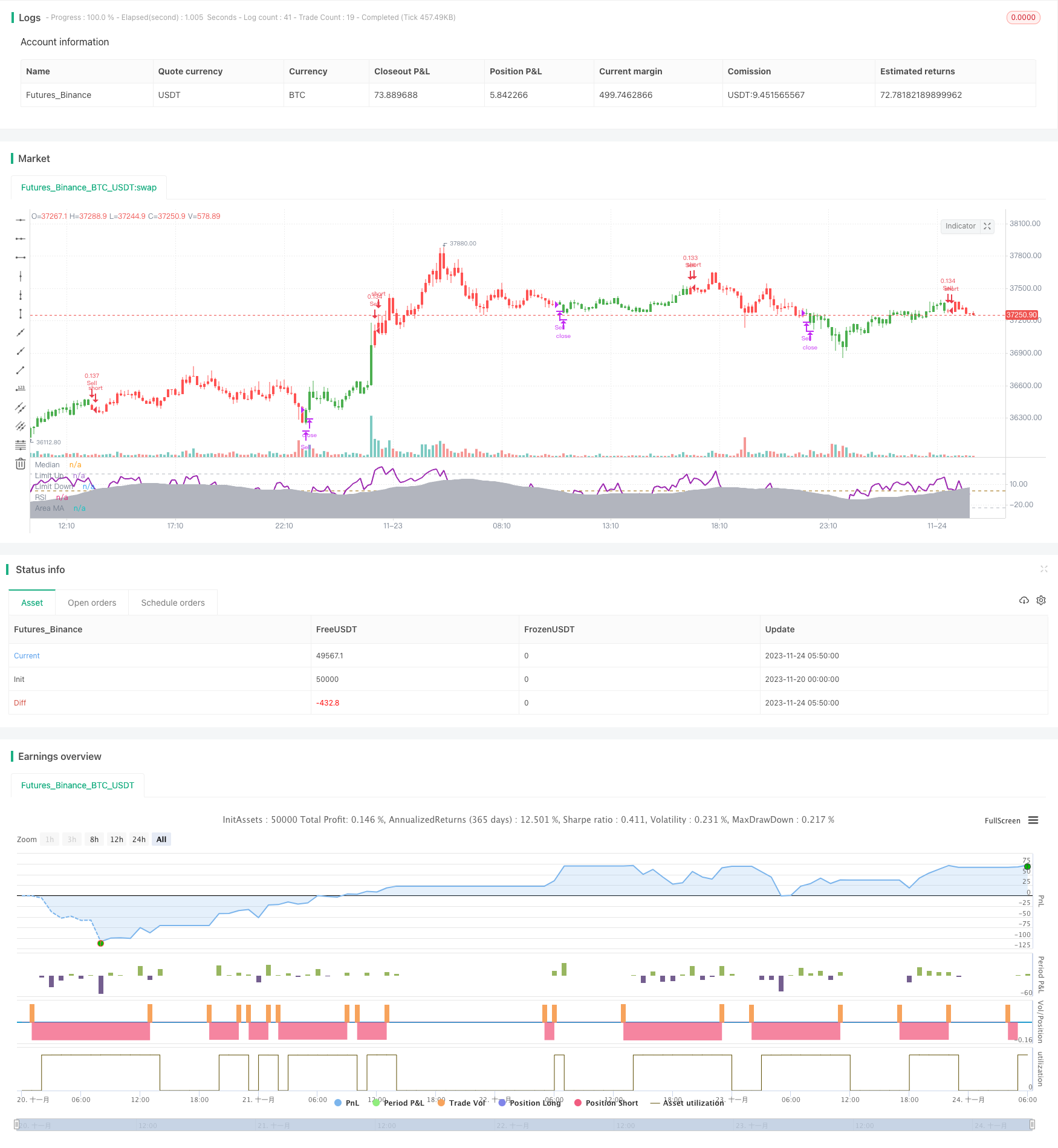

/*backtest

start: 2023-11-20 00:00:00

end: 2023-11-24 06:00:00

period: 10m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy(title = "RSI versus SMA", shorttitle = "RSI vs SMA", overlay = false, pyramiding = 0, default_qty_type = strategy.percent_of_equity, default_qty_value = 10, currency = currency.GBP)

// Revision: 1

// Author: @JayRogers

//

// *** USE AT YOUR OWN RISK ***

// - Nothing is perfect, and all decisions by you are on your own head. And stuff.

//

// Description:

// - It's RSI versus a Simple Moving Average.. Not sure it really needs much more description.

// - Should not repaint - Automatically offsets by 1 bar if anything other than "open" selected as RSI source.

// === INPUTS ===

// rsi

rsiSource = input(defval = open, title = "RSI Source")

rsiLength = input(defval = 8, title = "RSI Length", minval = 1)

// sma

maLength = input(defval = 34, title = "MA Period", minval = 1)

// invert trade direction

tradeInvert = input(defval = false, title = "Invert Trade Direction?")

// risk management

useStop = input(defval = false, title = "Use Initial Stop Loss?")

slPoints = input(defval = 25, title = "Initial Stop Loss Points", minval = 1)

useTS = input(defval = true, title = "Use Trailing Stop?")

tslPoints = input(defval = 120, title = "Trail Points", minval = 1)

useTSO = input(defval = false, title = "Use Offset For Trailing Stop?")

tslOffset = input(defval = 20, title = "Trail Offset Points", minval = 1)

// === /INPUTS ===

// === BASE FUNCTIONS ===

// delay for direction change actions

switchDelay(exp, len) =>

average = len >= 2 ? sum(exp, len) / len : exp[1]

up = exp > average

down = exp < average

state = up ? true : down ? false : up[1]

// === /BASE FUNCTIONS ===

// === SERIES and VAR ===

// rsi

shunt = rsiSource == open ? 0 : 1

rsiUp = rma(max(change(rsiSource[shunt]), 0), rsiLength)

rsiDown = rma(-min(change(rsiSource[shunt]), 0), rsiLength)

rsi = (rsiDown == 0 ? 100 : rsiUp == 0 ? 0 : 100 - (100 / (1 + rsiUp / rsiDown))) - 50 // shifted 50 points to make 0 median

// sma of rsi

rsiMa = sma(rsi, maLength)

// self explanatory..

tradeDirection = tradeInvert ? 0 <= rsiMa ? true : false : 0 >= rsiMa ? true : false

// === /SERIES ===

// === PLOTTING ===

barcolor(color = tradeDirection ? green : red, title = "Bar Colours")

// hlines

medianLine = hline(0, title = 'Median', color = #996600, linewidth = 1)

limitUp = hline(25, title = 'Limit Up', color = silver, linewidth = 1)

limitDown = hline(-25, title = 'Limit Down', color = silver, linewidth = 1)

// rsi and ma

rsiLine = plot(rsi, title = 'RSI', color = purple, linewidth = 2, style = line, transp = 50)

areaLine = plot(rsiMa, title = 'Area MA', color = silver, linewidth = 1, style = area, transp = 70)

// === /PLOTTING ===

goLong() => not tradeDirection[1] and tradeDirection

killLong() => tradeDirection[1] and not tradeDirection

strategy.entry(id = "Buy", long = true, when = goLong())

strategy.close(id = "Buy", when = killLong())

goShort() => tradeDirection[1] and not tradeDirection

killShort() => not tradeDirection[1] and tradeDirection

strategy.entry(id = "Sell", long = false, when = goShort())

strategy.close(id = "Sell", when = killShort())

if (useStop)

strategy.exit("XSL", from_entry = "Buy", loss = slPoints)

strategy.exit("XSS", from_entry = "Sell", loss = slPoints)

// if we're using the trailing stop

if (useTS and useTSO) // with offset

strategy.exit("XSL", from_entry = "Buy", trail_points = tslPoints, trail_offset = tslOffset)

strategy.exit("XSS", from_entry = "Sell", trail_points = tslPoints, trail_offset = tslOffset)

if (useTS and not useTSO) // without offset

strategy.exit("XSL", from_entry = "Buy", trail_points = tslPoints)

strategy.exit("XSS", from_entry = "Sell", trail_points = tslPoints)