গ্রেট ডিলেকশন মাল্টিফ্যাক্টর পরিমাণগত কৌশল

লেখক:চাওঝাং, তারিখ: ২০২৩-১২-০৪ ১৩ঃ০৪:০৩ট্যাগঃ

সারসংক্ষেপ

গ্রেট ডিলাইট মাল্টিফ্যাক্টর পরিমাণগত কৌশলটি একাধিক প্রযুক্তিগত সূচককে একত্রিত করে, যার মধ্যে চলমান গড়, এমএসিডি এবং ইচিমোকু মেঘ রয়েছে, একটি প্রবণতা অনুসরণকারী দীর্ঘমেয়াদী কৌশল হিসাবে। এটি মূলত 200 দিনের সাধারণ চলমান গড় ব্যবহার করে সামগ্রিক প্রবণতা নির্ধারণ করে এবং নির্দিষ্ট প্রবেশ এবং প্রস্থান পয়েন্টগুলি নির্ধারণ করতে 20 দিনের এক্সপোনেন্সিয়াল চলমান গড়, এমএসিডি সূচক এবং ইচিমোকু মেঘ থেকে অতিরিক্ত বিশদ ব্যবহার করে।

দীর্ঘমেয়াদী এবং স্বল্পমেয়াদী প্রবণতা উভয়ই বিবেচনা করে, পাশাপাশি মাল্টি-ফ্যাক্টর যাচাইকরণের মাধ্যমে, এই কৌশলটি মিথ্যা ব্রেকআউট দ্বারা সৃষ্ট গোলমালের ব্যবসায়কে কার্যকরভাবে ফিল্টার করতে পারে। উচ্চমানের সুযোগগুলি অনুসরণ করার সময়, এটি ঝুঁকিগুলিও নিয়ন্ত্রণ করে, এটিকে অভিজ্ঞ বিনিয়োগকারীদের জন্য মাঝারি থেকে দীর্ঘমেয়াদী হোল্ডিংয়ের জন্য উপযুক্ত করে তোলে।

কৌশলগত নীতি

যখন মূল্য 200 দিনের এমএ এর উপরে থাকে, তখন কৌশলটি বিশ্বাস করে যে বাজারটি একটি ষাঁড়ের প্রবণতায় রয়েছে। যতক্ষণ 20 দিনের এমএ এবং এমএসিডি সূচকগুলি একই সাথে একটি ক্রয় সংকেত উত্পন্ন করে এবং দাম সর্বোচ্চ ইচিমোকু ক্লাউডের দামের চেয়ে বেশি হয় বা ক্লাউডের ভিতরে, একটি ক্রয় সংকেত উত্পন্ন হয়।

যখন মূল্য 200 দিনের এমএ এর নীচে ভেঙে যায়, তখন কৌশলটি নির্ধারণ করে যে একটি ভালুকের প্রবণতা শুরু হয়েছে। সংকেত প্রয়োজনীয়তা এখন আরও কঠোর হয়ে যায়ঃ 20 দিনের এমএ এবং এমএসিডি কেনার সংকেত ছাড়াও, ইচিমোকু মেঘটি একটি কেনার আগে একটি কেনার সংকেত (সবুজ মেঘ বা মেঘের উপরে দাম) দিতে হবে।

বিক্রয় সংকেত লজিক অনুরূপ কিন্তু বিপরীতঃ একটি ষাঁড় বাজারে, একটি মোমবাতি নীচে বন্ধ বা মেঘ ফ্লিপ ট্রিগার বিক্রি; একটি ভালুক বাজারে, লাল মেঘ বা 20 দিনের এমএ এবং এমএসিডি বিক্রয় সংকেত ট্রিগার বিক্রি প্রবেশ করুন।

সুবিধা বিশ্লেষণ

এই কৌশলটির সবচেয়ে বড় সুবিধা হল বাজারের পরিস্থিতি নির্ধারণের জন্য একাধিক দীর্ঘ ও স্বল্পমেয়াদী সূচক একত্রিত করা, যা কার্যকরভাবে মিথ্যা সংকেতগুলি ফিল্টার করতে পারে। বিশেষতঃ

- 200 দিনের ম্যানেজমেন্ট ম্যানেজমেন্ট ট্রেডিংয়ের সামগ্রিক প্রবণতা নির্ধারণ করে যাতে বিপরীত প্রবণতা থেকে বিরত থাকতে পারে।

- ২০ দিনের এমএ-তে স্বল্পমেয়াদী গতিশীলতার উপর দৃষ্টি নিবদ্ধ করা হয়।

- এমএসিডি ট্রেন্ড পরিবর্তন যাচাই করে।

- ইচিমোকু মেঘ ভুল সংকেত প্রতিরোধ করার জন্য ডাবল চেক করে।

মাল্টি-লেয়ার যাচাইকরণের মাধ্যমে লাভজনকতার হার উল্লেখযোগ্যভাবে উন্নত হতে পারে। উপরন্তু, দীর্ঘ ও স্বল্পমেয়াদী সূচকগুলির মধ্যে সমন্বয়ও কৌশলটিকে স্বল্পমেয়াদী এবং মধ্যমেয়াদী উভয় ক্রিয়াকলাপের জন্য উপযুক্ত করে তোলে।

ঝুঁকি বিশ্লেষণ

এই কৌশলটির প্রধান ঝুঁকি হ'ল একাধিক সূচক একই সাথে ভুল সংকেত দেওয়ার সম্ভাবনা। যদিও চরম পরিস্থিতিতে এটি খুব অসম্ভব, তবে এটি দীর্ঘমেয়াদী ব্যবহারে ঘটতে পারে। প্রধান প্রতিরোধ ব্যবস্থাগুলি হ'লঃ

- সর্বোত্তম সমন্বয় খুঁজে পেতে যথাযথভাবে পরামিতিগুলি সামঞ্জস্য করুন।

- ভুল সংকেত পাওয়ার পর দ্রুত গতি ফিরিয়ে আনতে স্টপ লস ব্যবহার করুন।

- লাভের জন্য ফিউচার হেজিং পদ্ধতি ব্যবহার করুন।

- প্রধান সমর্থন এলাকায় অনুযায়ী অবস্থান আকার সমন্বয়.

অপ্টিমাইজেশান নির্দেশাবলী

কৌশলটি নিম্নলিখিত দিক থেকে অপ্টিমাইজ করা যেতে পারেঃ

- সর্বোত্তম খুঁজে পেতে বিভিন্ন পরামিতি সমন্বয় পরীক্ষা করুন।

- ঝুঁকি নিয়ন্ত্রণের জন্য একটি স্টপ লস মডিউল যোগ করুন।

- শীর্ষ এবং নীচে তাড়া এড়ানোর জন্য পরিবর্তনের হারের মতো সম্পর্ক নির্দেশক অন্তর্ভুক্ত করুন।

- মেশিন লার্নিং পদ্ধতি যেমন নিউরাল নেটওয়ার্ককে নির্দেশক ওজন প্রশিক্ষণের জন্য প্রবর্তন করুন।

- বিভিন্ন বাজারে স্থিতিশীলতা যাচাই করা।

সিদ্ধান্ত

গ্রেট ডিলেট কৌশলটি সূচকগুলির বৈজ্ঞানিক সংমিশ্রণের মাধ্যমে গোলমাল ফিল্টার করে, ঝুঁকি নিয়ন্ত্রণের সময় স্থায়ী মুনাফা অর্জন করতে সক্ষম করে। দীর্ঘমেয়াদী প্রবণতা এবং স্বল্পমেয়াদী সুযোগ উভয়ই বিবেচনা করে এটি মাঝারি-দীর্ঘমেয়াদী বিনিয়োগে ব্যাপকভাবে প্রযোজ্য। পরামিতিগুলি টিউনিং, স্টপ লস সংযোজন এবং মেশিন লার্নিং প্রবর্তনের মতো অপ্টিমাইজেশানগুলির মাধ্যমে আরও পারফরম্যান্সের উন্নতি আশা করা যেতে পারে।

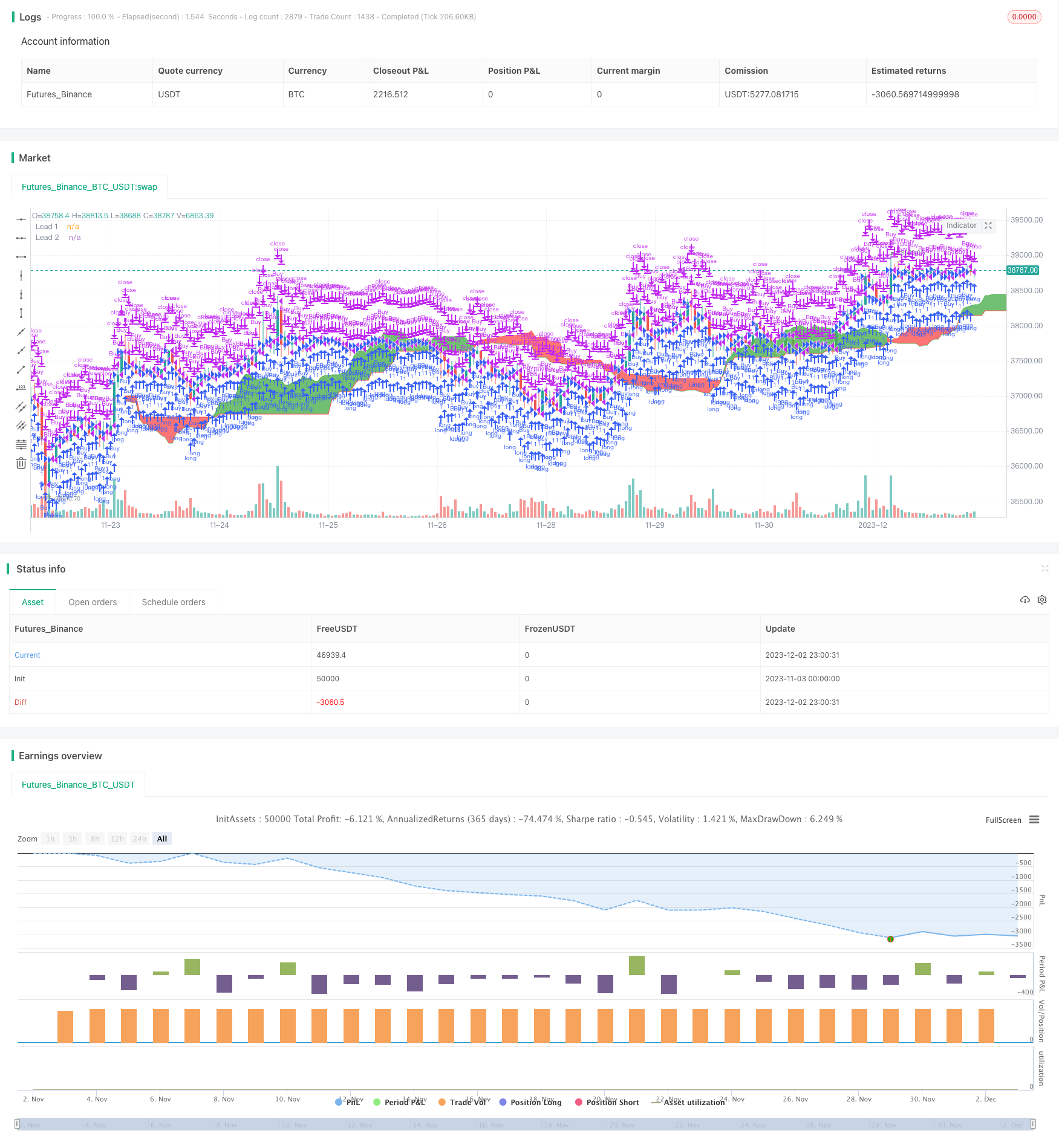

/*backtest

start: 2023-11-03 00:00:00

end: 2023-12-03 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy(title="MACD/EMA/SMA/Ichimoku Long Strategy",overlay=true)

// Ichimoku

conversionPeriods = input(9, minval=1, title="Conversion Line Periods"),

basePeriods = input(26, minval=1, title="Base Line Periods")

laggingSpan2Periods = input(52, minval=1, title="Lagging Span 2 Periods"),

displacement = input(26, minval=1, title="Displacement")

donchian(len) => avg(lowest(len), highest(len))

conversionLine = donchian(conversionPeriods)

baseLine = donchian(basePeriods)

leadLine1 = avg(conversionLine, baseLine)

leadLine2 = donchian(laggingSpan2Periods)

p1 = plot(leadLine1, offset = displacement, color=green,

title="Lead 1")

p2 = plot(leadLine2, offset = displacement, color=red,

title="Lead 2")

fill(p1, p2, color = leadLine1 > leadLine2 ? color(green,50) : color(red,50))

bottomcloud=leadLine2[displacement-1]

uppercloud=leadLine1[displacement-1]

// SMA Indicator - Are we in a Bull or Bear market according to 200 SMA?

SMA200 = sma(close, input(200))

EMA = ema(close,input(20))

//MACD Indicator - Is the MACD bullish or bearish?

fastLength = input(12)

slowlength = input(26)

MACDLength = input(9)

MACD = ema(close, fastLength) - ema(close, slowlength)

aMACD = ema(MACD, MACDLength)

delta = MACD - aMACD

// Set Buy/Sell conditions

[main,signal,histo]=macd(close,fastLength,slowlength,MACDLength)

buy_entry = if ((uppercloud>bottomcloud or close>max(uppercloud,bottomcloud)) and close>EMA and (delta>0 and close>min(uppercloud,bottomcloud))) or (close<SMA200 and delta>0 and close>EMA and (uppercloud>bottomcloud or close>max(uppercloud,bottomcloud)))

true

if close<EMA and ((delta<0 and close<min(uppercloud,bottomcloud)) or (uppercloud<bottomcloud and close>max(uppercloud,bottomcloud)))

buy_entry = false

strategy.entry("Buy",true , when=buy_entry)

alertcondition(buy_entry, title='Long', message='Chart Bullish')

sell_entry = if ((uppercloud<bottomcloud or close<min(uppercloud,bottomcloud)) and close<EMA and (delta<0 and close<max(uppercloud,bottomcloud))) or (close>SMA200 and delta<0 and close<EMA and (uppercloud<bottomcloud or close<min(uppercloud,bottomcloud)))

true

if close>EMA and ((delta>0 and close>max(uppercloud,bottomcloud)) or (uppercloud>bottomcloud and close<min(uppercloud,bottomcloud)))

sell_entry = false

strategy.close("Buy",when= sell_entry)

alertcondition(sell_entry, title='Short', message='Chart Bearish')

//plot(delta, title="Delta", style=cross, color=delta>=0 ? green : red )

- ডাবল মুভিং এভারেজ ওসিলেশন ট্রেডিং কৌশল

- কৌশল অনুসরণ করে EMA ব্যান্ড + Leledc + Bollinger ব্যান্ড ট্রেন্ড

- দ্রুত আরএসআই কৌশল বিশ্লেষণ

- এডাপ্টিভ ভোলটাইলিটি ব্রেকআউট ট্রেডিং কৌশল

- উচ্চ বিয়োগ এক্সপোনেনশিয়াল মুভিং গড় স্টক কৌশল

- ডনচিয়ান চ্যানেলের বাইরে বেরিয়ে আসার কৌশল

- বিটকয়েন - এমএ ক্রসওভার কৌশল

- ফিসার ট্রান্সফর্ম ব্যাকটেস্ট কৌশল

- 123 বিপরীতমুখী এবং STARC ব্যান্ডস কম্বো কৌশল

- TFO এবং ATR ভিত্তিক ট্রেন্ড ট্র্যাকিং স্টপ লস কৌশল

- লাইন কৌশল অনুসরণ করুন

- চতুর্গুণ এক্সপোনেনশিয়াল মুভিং এভারেজ ট্রেডিং কৌশল

- ইম্পোমেন্টাম এক্সপোনেনশিয়াল মুভিং এভারেজ ক্রসওভার ট্রেডিং কৌশল

- ডাবল মুভিং এভারেজ ক্রসওভার কৌশল

- গতি দ্বিগুণ চলমান গড় ট্রেডিং কৌশল

- মাল্টি-টেক লাভ এবং স্টপ লস ওয়েভট্রেন্ড ট্রেন্ড অনুসরণকারী কৌশল

- RSI এবং STOCH RSI এর উপর ভিত্তি করে দ্বিমুখী ট্রেডিং কৌশল

- দ্রুত এবং ধীর EMA গোল্ডেন ক্রস অগ্রগতি কৌশল

- আরএসআই এবং চলমান গড়ের সমন্বয় MT5 মার্টিনগেল স্কেলপিং কৌশল

- ভোলাটিলিটি স্টপ ট্র্যাকিং কৌশল