MACD এবং RSI সূচকের উপর ভিত্তি করে ক্রসওভার সিগন্যাল কৌশল

ওভারভিউ

এই কৌশলটি MACD সূচক ব্যবহার করে বাজার প্রবণতা এবং সম্ভাব্য ক্রয়-বিক্রয় পয়েন্টগুলি সন্ধান করে এবং RSI সূচকের সাথে মিলিত হয়ে ওভারসোলের ওভারসোলের বিষয়টি নিশ্চিত করে। যখন MACD সূচকটি একটি ক্রয়/বিক্রয় সংকেত দেয়, তখন কেবলমাত্র যখন RSI একই সাথে নিশ্চিত করে যে বাজারটি ওভারসোল/ওভারসোল অবস্থায় রয়েছে তখনই একটি লেনদেনের সংকেত তৈরি করা হয়। এই কৌশলটি কার্যকরভাবে মিথ্যা সংকেতগুলি ফিল্টার করতে পারে এবং কৌশলটির স্থিতিশীলতা বাড়িয়ে তুলতে পারে।

কৌশল নীতি

MACD সূচক গণনা

MACD সূচকটি দ্রুত চলমান গড় ((EMA) এবং ধীর চলমান গড়ের পার্থক্য দ্বারা গঠিত, যা স্বল্পমেয়াদী এবং দীর্ঘমেয়াদী গড় মূল্য পরিবর্তনের প্রবণতাগুলির পার্থক্যকে প্রতিফলিত করে। এই কৌশলটিতে, দ্রুত লাইনের সময়কাল 12 দিন এবং ধীর লাইনের সময়কাল 26 দিন।

যখন দ্রুত লাইনটি ধীর গতির লাইনটি অতিক্রম করে তখন এটি একটি গোল্ডেন ফর্ক সংকেত, যা বাজারকে একটি উচ্চতর প্রবণতার দিকে নিয়ে যায়; যখন দ্রুত লাইনটি ধীর গতির লাইনটি অতিক্রম করে তখন এটি একটি মৃত ফর্ক সংকেত, যা বাজারকে একটি নিম্নমুখী প্রবণতার দিকে নিয়ে যায়।

RSI সূচক গণনা

RSI সূচকটি বাজারের ওভার-বই ওভার-সেলের ঘটনাকে প্রতিফলিত করে। এই কৌশলটিতে, RSI এর প্যারামিটারটি 14 এর জন্য সেট করা হয়েছে।

RSI BELOW 30 when buyers outpaced sellers for an extended period suggests ASSET was OVERSOLD.

RSI ABOVE 70 when selling pressure outpaced buying pressure over the tracked timeline suggests ASSET was OVERBOUGHT.

যখন RSI ৩০ এর নিচে থাকে, তখন বাজার ওভারসোল্ড অবস্থায় থাকে; যখন RSI ৭০ এর উপরে থাকে, তখন বাজার ওভারবাইট অবস্থায় থাকে।

কৌশলগত সংকেত

শুধুমাত্র MACD সূচকের উপর নির্ভর করে ট্রেডিং সিগন্যাল তৈরি করার সময়, কিছু মিথ্যা সংকেত দেখা দিতে পারে। এই কৌশলটি RSI সূচক ফিল্টারিং সংকেত ব্যবহার করে। কেবলমাত্র যখন MACD সংকেত জারি করে, তখন RSIও বাজারের ওভারবোর ওভারসোলের অবস্থা নিশ্চিত করে, তখন প্রকৃত ট্রেডিং সংকেত তৈরি করা হবে।

বিশেষত, যখন MACD একটি গোল্ড ফর্ক সিগন্যাল গঠন করে, যদি RSI <= 34 হয়, বাজারটি ওভারসোল অবস্থায় রয়েছে তা নিশ্চিত করার জন্য, একটি কেনার সংকেত উত্পন্ন হয়; যখন MACD একটি ডেড ফর্ক সিগন্যাল গঠন করে, যদি RSI> = 75 হয়, বাজারটি ওভারসোল অবস্থায় রয়েছে তা নিশ্চিত করার জন্য, একটি বিক্রয় সংকেত উত্পন্ন হয়।

ডাবল কনফার্মেশন সিস্টেমটি অনেকগুলি অ-নির্ভরযোগ্য ট্রেডিং সিগন্যালগুলিকে ফিল্টার করে, যার ফলে কৌশলটির স্থায়িত্ব এবং নির্ভরযোগ্যতা বৃদ্ধি পায়।

সামর্থ্য বিশ্লেষণ

দ্বৈত-নির্দেশক ফিল্টারিং সংকেত নির্ভরযোগ্যতা উন্নত করে

এই কৌশলটি MACD এবং RSI দুটি সূচকের সাথে একত্রিত করে দ্বৈত নিশ্চিতকরণের জন্য ব্যবহার করে। এটি কার্যকরভাবে মিথ্যা সংকেতের হস্তক্ষেপকে হ্রাস করতে পারে এবং কিছু অবিশ্বস্ত ট্রেডিং সংকেতগুলিকে ফিল্টার করতে পারে, যার ফলে সংকেতের নির্ভরযোগ্যতা এবং স্থায়িত্ব বৃদ্ধি পায়।

প্রবণতা সম্পর্কে পরিষ্কার ধারণা

একটি পরিমাপ মূল্য সূচক হিসাবে, এমএসিডি বাজারের উত্থান-পতনের প্রবণতা সম্পর্কে পরিষ্কারভাবে বিচার করতে পারে। আরএসআই সূচকের সাথে যুক্ত ওভার-বিক্রয় ওভার-বিক্রয় বিচার, বাজারের গুরুত্বপূর্ণ বিপরীত পয়েন্টগুলি সঠিকভাবে ধরতে পারে, পজিশনে প্রবেশের সংকেত স্পষ্ট।

প্যারামিটার অপ্টিমাইজেশান স্থান বড়

এই কৌশলটির MACD এবং RSI এর প্যারামিটারগুলি বিভিন্ন সময়কাল এবং বিভিন্ন জাতের সাথে খাপ খাইয়ে নিতে পারে। অপ্টিমাইজেশনের জন্য আরও জায়গা রয়েছে। প্যারামিটারগুলিকে সামঞ্জস্য করার মাধ্যমে লক্ষ্যবস্তু ভূগোলের জন্য আরও ভাল কৌশলগত প্রভাব অর্জন করা যায়।

সহজে বোঝা যায়

এই কৌশলটি এমএসিডি এবং আরএসআই এর মতো সূচকগুলি খুব সাধারণ এবং সাধারণ প্রযুক্তিগত সূচকগুলি ব্যবহার করে, যা সহজেই বোঝা যায় এবং কোড বাস্তবায়ন খুব সহজ এবং স্বজ্ঞাত। এটি প্যারামিটার সামঞ্জস্য এবং অপ্টিমাইজেশনের জন্য সুবিধা দেয়।

ঝুঁকি বিশ্লেষণ

কিছু ব্যবসায়িক সুযোগ মিস হতে পারে

এই কৌশলটি একটি সংযত দ্বিগুণ নিশ্চিতকরণ কৌশল ব্যবহার করে, যা মিথ্যা সংকেতগুলিকে ফিল্টার করার জন্য কিছু ট্রেডিং সুযোগগুলি মিস করতে পারে যা একক সূচক শর্তে লাভজনক হতে পারে।

- সমাধানঃ যথাযথভাবে আরএসআই-এর থ্রেশহোল্ড প্রশস্ত করা, নিশ্চিতকরণের কঠোরতা হ্রাস করা এবং কৌশলকে আরও বেশি ব্যবসায়ের সুযোগ দেওয়ার অনুমতি দেওয়া।

পরিস্থিতির তীব্র পরিবর্তনের ফলে ক্ষতিগ্রস্ত হয়েছে

মার্কেটের পরিস্থিতিতে তীব্র পরিবর্তন ঘটলে, MACD এবং RSI উভয়ই সিদ্ধান্ত নিতে বিলম্ব করতে পারে, যার ফলে কৌশলগতভাবে ভুল ট্রেডিং সংকেত তৈরি করে ক্ষতিগ্রস্ত হয়।

- সমাধানঃ স্টপ-ডাউন ব্যবস্থা যোগ করা, একক ক্ষতির পরিমাণকে এড়ানো; প্যারামিটারগুলি সামঞ্জস্য করা যাতে সূচকটি তীব্র পরিবর্তনের জন্য সংবেদনশীল হয়।

প্রভাবটি প্যারামিটার সেটিংয়ের মানের সাথে অত্যন্ত সম্পর্কিত

এই কৌশলটির কার্যকারিতা মূলত MACD এবং RSI এর মতো প্যারামিটারগুলির সেটিংয়ের উপর নির্ভর করে। যদি প্যারামিটারগুলি ভুলভাবে সেট করা হয় তবে বিপরীত ট্রেডিং সিগন্যাল পাওয়া সহজ।

- সমাধানঃ সর্বোত্তম প্যারামিটার সেটিং খুঁজতে, প্যারামিটার সমন্বয়কে অনুকূলিতকরণ করে।

অপ্টিমাইজেশান দিক

ঝুঁকি ব্যবস্থাপনার জন্য স্টপ-অফ-মেকানিজম যোগদান

আপনি মূল্য স্টপ বা সূচক স্টপ নিয়ম সেট করতে পারেন, যখন ক্ষতি একটি নির্দিষ্ট পরিমাণে প্রসারিত হয় তখন ক্ষতি বন্ধ করে দেয় এবং কার্যকরভাবে একক ক্ষতি নিয়ন্ত্রণ করে।

প্যারামিটারগুলিকে পরিস্থিতির সাথে সামঞ্জস্য করুন

MACD এর দ্রুত এবং ধীর লাইন চক্র এবং RSI এর ওভার-বই ওভার-বিক্রয় থ্রেশহোল্ডের মতো প্যারামিটারগুলিকে সামঞ্জস্য করে প্যারামিটার সেটিংগুলিকে আরও উপযুক্ত করে তুলতে পারে, যাতে এটি বিভিন্ন সময়কাল এবং জাতের বাজারের বৈশিষ্ট্যগুলির জন্য উপযুক্ত হয়।

বিভিন্ন প্রজাতির পরীক্ষা করে দেখা হচ্ছে কোনটি সবচেয়ে উপযুক্ত

বিভিন্ন জাতের যেমন স্টক সূচক, ডিজিটাল মুদ্রা, বৈদেশিক মুদ্রা, পণ্য ইত্যাদির উপর ব্যাক-টেস্টিং করা যেতে পারে।

অন্যান্য সূচক যোগ করে মাল্টি-ডাইমেনশনাল নিশ্চিতকরণ

বিদ্যমান MACD এবং RSI এর উপর ভিত্তি করে, স্টোক, ওবিভি, সিসিআই ইত্যাদির মতো অন্যান্য সূচকগুলি প্রবর্তন করা যেতে পারে, একাধিক সূচক যাচাইকরণের জন্য, সংকেতের গুণমান আরও উন্নত করা যায়।

সারসংক্ষেপ

এই কৌশলটি বাজারের প্রবণতা দিক এবং ট্রেডিং সংকেত নির্ধারণের জন্য MACD সূচকের উপর ভিত্তি করে। মিথ্যা সংকেতগুলি ফিল্টার করার জন্য, RSI সূচকটি ওভার-বই ওভার-সেলিংয়ের বিষয়টি নিশ্চিত করে। কেবলমাত্র যখন উভয়ই একই সাথে শর্ত পূরণ করে তখনই একটি ট্রেডিং সংকেত তৈরি হয়। এই দ্বৈত সূচক নিশ্চিতকরণ প্রক্রিয়াটি সংকেতের গুণমান এবং স্থায়িত্বকে কার্যকরভাবে উন্নত করতে পারে।

প্যারামিটার অপ্টিমাইজেশান, স্টপ লস মেকানিজমের প্রয়োগ, মাল্টি-মেট্রিকাল কনফার্মেশন ইত্যাদির মতো উন্নত পদ্ধতির মাধ্যমে কৌশলটির কার্যকারিতা আরও বাড়ানো যেতে পারে। এই কৌশলটি পরিচালনা করা সহজ, স্থিতিশীলতা আরও ভাল, এটি একটি পরিমাণগত ট্রেডিং কৌশল যা প্রাথমিকভাবে অনুশীলন এবং অপ্টিমাইজেশনের জন্য উপযুক্ত।

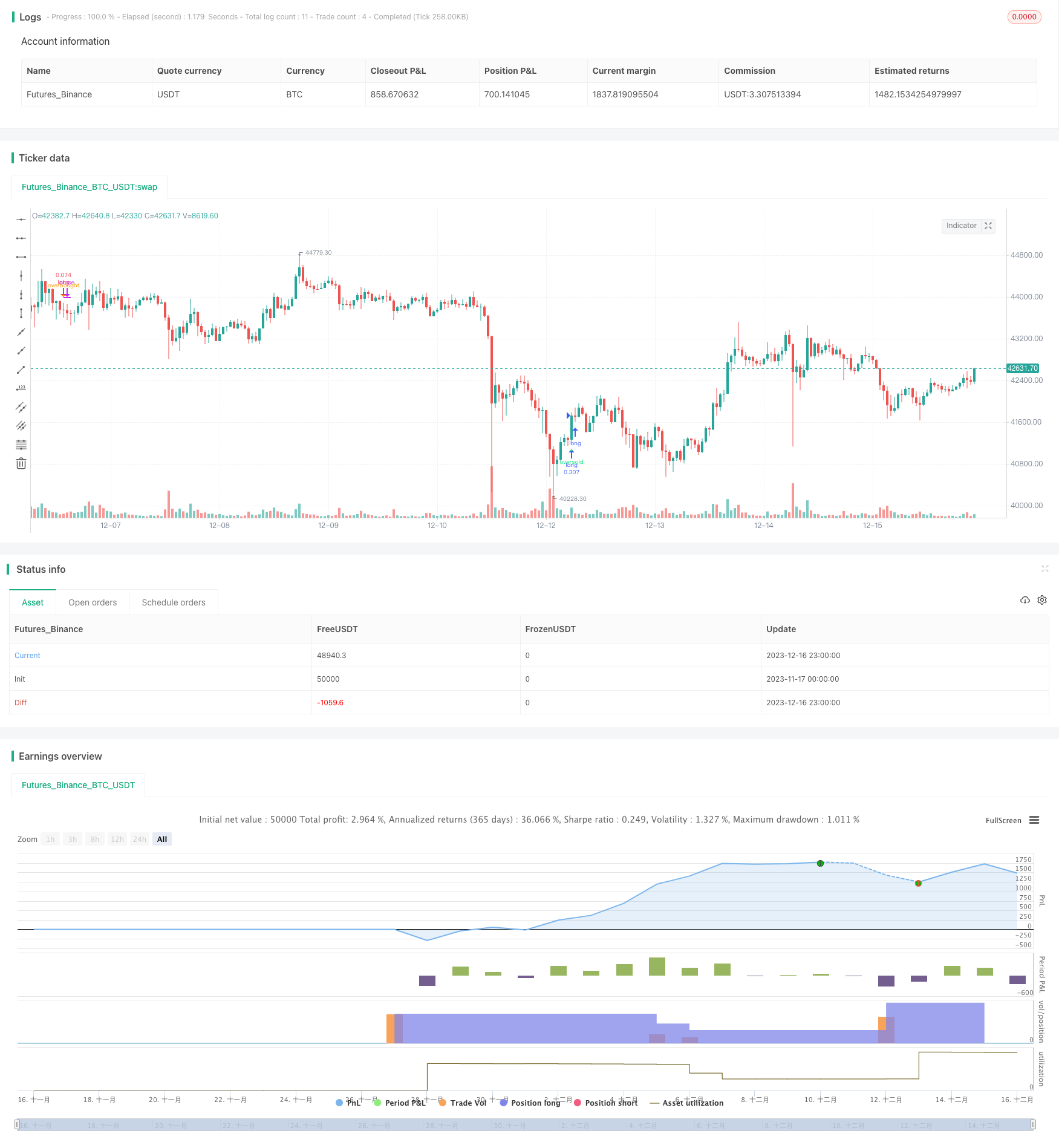

/*backtest

start: 2023-11-17 00:00:00

end: 2023-12-17 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy(default_qty_type = strategy.percent_of_equity, default_qty_value = 25, pyramiding = 10, title="MACD crossover while RSI Oversold/Overbought", overlay=true, shorttitle="MACD Cross + RSI Oversold Overbought", initial_capital = 1000)

//MACD Settings

fastMA = input(title="Fast moving average", defval = 12, minval = 7) //7 16

slowMA = input(title="Slow moving average", defval = 26, minval = 7) //24 26

signalLength = input(9,minval=1) //9 6

//RSI settings

RSIOverSold = input(34 ,minval=1) //26

RSIOverBought = input(75 ,minval=1) //77

src = close, len = input(14, minval=1, title="Length")

up = rma(max(change(src), 0), len)

down = rma(-min(change(src), 0), len)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - (100 / (1 + up / down))

wasOversold = rsi[0] <= RSIOverSold or rsi[1] <= RSIOverSold or rsi[2] <= RSIOverSold or rsi[3] <= RSIOverSold or rsi[4] <= RSIOverSold or rsi[5] <= RSIOverSold

wasOverbought = rsi[0] >= RSIOverBought or rsi[1] >= RSIOverBought or rsi[2] >= RSIOverBought or rsi[3] >= RSIOverBought or rsi[4] >= RSIOverBought or rsi[5] >= RSIOverBought

[currMacd,_,_] = macd(close[0], fastMA, slowMA, signalLength)

[prevMacd,_,_] = macd(close[1], fastMA, slowMA, signalLength)

signal = ema(currMacd, signalLength)

crossoverBear = cross(currMacd, signal) and currMacd < signal ? avg(currMacd, signal) : na

crossoverBull = cross(currMacd, signal) and currMacd > signal ? avg(currMacd, signal) : na

plotshape(crossoverBear and wasOverbought , title='MACD-BEAR', style=shape.triangledown, text='overbought', location=location.abovebar, color=orange, textcolor=orange, size=size.tiny)

plotshape(crossoverBull and wasOversold, title='MACD-BULL', style=shape.triangleup, text='oversold', location=location.belowbar, color=lime, textcolor=lime, size=size.tiny)

// Configure backtest start date with inputs

startDate = input(title="Start Date",

defval=8, minval=1, maxval=31)

startMonth = input(title="Start Month",

defval=3, minval=1, maxval=12)

startYear = input(title="Start Year",

defval=2021, minval=1800, maxval=2100)

afterStartDate = (time >= timestamp(syminfo.timezone,

startYear, startMonth, startDate, 0, 0))

if (afterStartDate==true)

posSize = abs(strategy.position_size)

strategy.order("long", strategy.long, when = crossoverBull and wasOversold)

strategy.order("long", long=false, qty=posSize/3, when = crossoverBear and wasOverbought)