মাল্টি-টাইমফ্রেম মুভিং মিডিয়ার সাথে ট্রেডিং ঘন্টা মিশ্রিত পরিমাণগত ট্রেডিং কৌশল

লেখক:চাওঝাং, তারিখঃ ২০২৪-০১-১২ ১১ঃ৫০ঃ৩৭ট্যাগঃ

সারসংক্ষেপ

এই কৌশলটি একাধিক চলমান গড় সূচক ব্যবহার করে এবং পরিমাণগত ট্রেডিং বাস্তবায়নের জন্য ট্রেডিং ঘন্টাগুলির উপর ভিত্তি করে প্রবেশ এবং প্রস্থান সময়কে একত্রিত করে।

কৌশলগত যুক্তি

এই কৌশলটি এসএমএ, ইএমএ, ডাব্লুএমএ ইত্যাদি সহ 9 ধরণের চলমান গড়কে অন্তর্ভুক্ত করে। দীর্ঘ প্রবেশের জন্য, বন্ধের দাম নির্বাচিত চলমান গড়ের উপরে ক্রস করে যখন পূর্ববর্তী বন্ধটি চলমান গড়ের নীচে ছিল। সংক্ষিপ্ত প্রবেশের জন্য, বন্ধের দাম চলমান গড়ের নীচে ক্রস করে যখন পূর্ববর্তী বন্ধটি উপরে ছিল। সমস্ত ট্রেড কেবল সোমবার খোলা প্রবেশ করা হয়। প্রস্থান নিয়মগুলি স্থির হয় লাভ / স্টপ লস নিন বা রবিবার বন্ধের আগে সমস্ত অবস্থান বন্ধ করুন।

সুবিধা বিশ্লেষণ

এই কৌশলটি একাধিক চলমান গড়ের সারমর্মকে একত্রিত করে এবং ব্যবহারকারীরা পরিবর্তিত বাজারের অবস্থার উপর ভিত্তি করে বিভিন্ন পরামিতি চয়ন করতে পারে। এটি কেবলমাত্র যখন একটি প্রবণতা নিশ্চিত হয় তখনই প্রবেশ করে, উইপস এড়ানো। এছাড়াও, এটি সোমবার কেবলমাত্র এন্ট্রিগুলি সীমাবদ্ধ করে এবং রবিবার বন্ধের সাথে বন্ধ করুন / লাভ নিন, প্রতি সপ্তাহে সর্বাধিক বাণিজ্যকে সীমাবদ্ধ করে এবং ট্রেডিং ঝুঁকি নিয়ন্ত্রণ করে।

ঝুঁকি বিশ্লেষণ

এই কৌশলটি মূলত প্রবণতা নির্ধারণের জন্য চলমান গড়ের উপর নির্ভর করে, তাই বিপরীতমুখী অবস্থায় ধরা পড়ার ঝুঁকি রয়েছে। এছাড়াও, সোমবারের মধ্যে এন্ট্রি সীমাবদ্ধ করা কেবলমাত্র সপ্তাহের শেষের দিকে একটি ভাল সেটআপ উপস্থিত হলে লাভজনক সুযোগগুলি মিস করার অর্থ।

এই ঝুঁকিগুলি মোকাবেলা করার জন্য, গতিশীল গড় পরামিতিগুলি পরিসীমা সময়কালে দৈর্ঘ্য সংক্ষিপ্ত করতে ব্যবহার করা যেতে পারে। এছাড়াও অতিরিক্ত প্রবেশের দিনগুলি যেমন বুধবার বা বৃহস্পতিবার অনুমোদিত হতে পারে।

অপ্টিমাইজেশান নির্দেশাবলী

কৌশলটি নিম্নলিখিত উপায়ে উন্নত করা যেতে পারেঃ

-

গতিশীলভাবে স্তরগুলি সামঞ্জস্য করার জন্য অভিযোজিত স্টপ লস / লাভ গ্রহণের অ্যালগরিদম যুক্ত করুন।

-

মেশিন লার্নিং মডেলকে অন্তর্ভুক্ত করা যাতে বিপজ্জনক বাজারের প্রবণতা আরও ভালভাবে পরিমাপ করা যায়।

-

আরো ট্রেডিং সুযোগ ক্যাপচার করার জন্য এন্ট্রি এবং আউটপুট লজিককে পরিমার্জন করুন।

সংক্ষিপ্তসার

এই কৌশলটি ট্রেন্ডের দিকনির্দেশ নির্ধারণের জন্য একাধিক চলমান গড় সূচককে একত্রিত করে এবং সোমবার প্রবেশ এবং রবিবার প্রস্থান নিয়মের সাথে সর্বাধিক সাপ্তাহিক ব্যবসায়কে সীমাবদ্ধ করে। কঠোর স্টপ লস / লাভ গ্রহণ প্রতি ব্যবসায়ের সর্বাধিক ক্ষতিকে আরও সীমাবদ্ধ করে। সংক্ষেপে, এটি পরিমাণগত ব্যবসায়ের জন্য প্রবণতা নির্ধারণ এবং ঝুঁকি নিয়ন্ত্রণ উভয় মাত্রায় শক্তিশালী উন্নতি সরবরাহ করে।

/*backtest

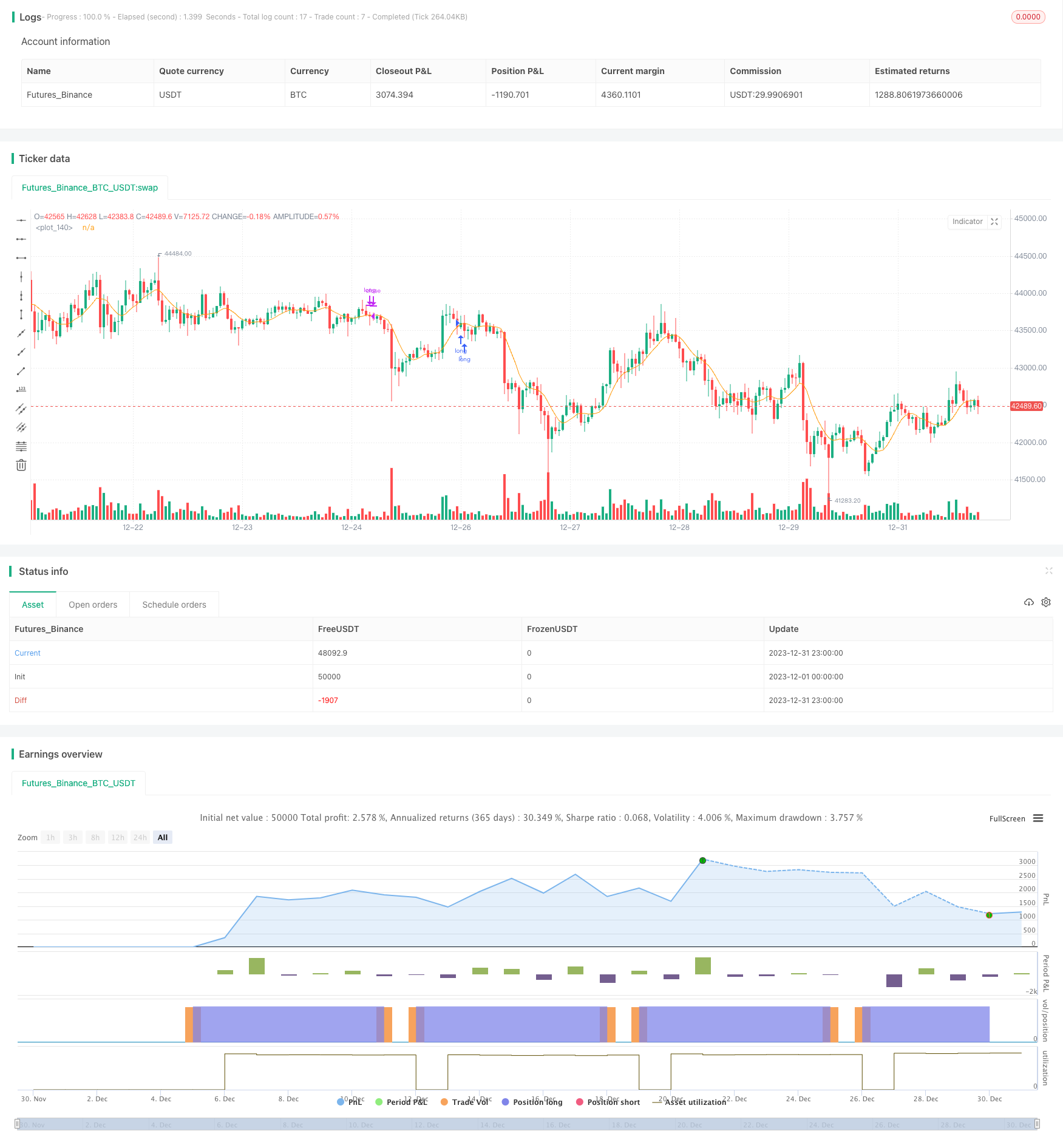

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © exlux99

//@version=5

strategy('Time MA strategy ', overlay=true)

longEntry = input.bool(true, group="Type of Entries")

shortEntry = input.bool(false, group="Type of Entries")

//==========DEMA

getDEMA(src, len) =>

dema = 2 * ta.ema(src, len) - ta.ema(ta.ema(src, len), len)

dema

//==========HMA

getHULLMA(src, len) =>

hullma = ta.wma(2 * ta.wma(src, len / 2) - ta.wma(src, len), math.round(math.sqrt(len)))

hullma

//==========KAMA

getKAMA(src, len, k1, k2) =>

change = math.abs(ta.change(src, len))

volatility = math.sum(math.abs(ta.change(src)), len)

efficiency_ratio = volatility != 0 ? change / volatility : 0

kama = 0.0

fast = 2 / (k1 + 1)

slow = 2 / (k2 + 1)

smooth_const = math.pow(efficiency_ratio * (fast - slow) + slow, 2)

kama := nz(kama[1]) + smooth_const * (src - nz(kama[1]))

kama

//==========TEMA

getTEMA(src, len) =>

e = ta.ema(src, len)

tema = 3 * (e - ta.ema(e, len)) + ta.ema(ta.ema(e, len), len)

tema

//==========ZLEMA

getZLEMA(src, len) =>

zlemalag_1 = (len - 1) / 2

zlemadata_1 = src + src - src[zlemalag_1]

zlema = ta.ema(zlemadata_1, len)

zlema

//==========FRAMA

getFRAMA(src, len) =>

Price = src

N = len

if N % 2 != 0

N := N + 1

N

N1 = 0.0

N2 = 0.0

N3 = 0.0

HH = 0.0

LL = 0.0

Dimen = 0.0

alpha = 0.0

Filt = 0.0

N3 := (ta.highest(N) - ta.lowest(N)) / N

HH := ta.highest(N / 2 - 1)

LL := ta.lowest(N / 2 - 1)

N1 := (HH - LL) / (N / 2)

HH := high[N / 2]

LL := low[N / 2]

for i = N / 2 to N - 1 by 1

if high[i] > HH

HH := high[i]

HH

if low[i] < LL

LL := low[i]

LL

N2 := (HH - LL) / (N / 2)

if N1 > 0 and N2 > 0 and N3 > 0

Dimen := (math.log(N1 + N2) - math.log(N3)) / math.log(2)

Dimen

alpha := math.exp(-4.6 * (Dimen - 1))

if alpha < .01

alpha := .01

alpha

if alpha > 1

alpha := 1

alpha

Filt := alpha * Price + (1 - alpha) * nz(Filt[1], 1)

if bar_index < N + 1

Filt := Price

Filt

Filt

//==========VIDYA

getVIDYA(src, len) =>

mom = ta.change(src)

upSum = math.sum(math.max(mom, 0), len)

downSum = math.sum(-math.min(mom, 0), len)

out = (upSum - downSum) / (upSum + downSum)

cmo = math.abs(out)

alpha = 2 / (len + 1)

vidya = 0.0

vidya := src * alpha * cmo + nz(vidya[1]) * (1 - alpha * cmo)

vidya

//==========JMA

getJMA(src, len, power, phase) =>

phase_ratio = phase < -100 ? 0.5 : phase > 100 ? 2.5 : phase / 100 + 1.5

beta = 0.45 * (len - 1) / (0.45 * (len - 1) + 2)

alpha = math.pow(beta, power)

MA1 = 0.0

Det0 = 0.0

MA2 = 0.0

Det1 = 0.0

JMA = 0.0

MA1 := (1 - alpha) * src + alpha * nz(MA1[1])

Det0 := (src - MA1) * (1 - beta) + beta * nz(Det0[1])

MA2 := MA1 + phase_ratio * Det0

Det1 := (MA2 - nz(JMA[1])) * math.pow(1 - alpha, 2) + math.pow(alpha, 2) * nz(Det1[1])

JMA := nz(JMA[1]) + Det1

JMA

//==========T3

getT3(src, len, vFactor) =>

ema1 = ta.ema(src, len)

ema2 = ta.ema(ema1, len)

ema3 = ta.ema(ema2, len)

ema4 = ta.ema(ema3, len)

ema5 = ta.ema(ema4, len)

ema6 = ta.ema(ema5, len)

c1 = -1 * math.pow(vFactor, 3)

c2 = 3 * math.pow(vFactor, 2) + 3 * math.pow(vFactor, 3)

c3 = -6 * math.pow(vFactor, 2) - 3 * vFactor - 3 * math.pow(vFactor, 3)

c4 = 1 + 3 * vFactor + math.pow(vFactor, 3) + 3 * math.pow(vFactor, 2)

T3 = c1 * ema6 + c2 * ema5 + c3 * ema4 + c4 * ema3

T3

//==========TRIMA

getTRIMA(src, len) =>

N = len + 1

Nm = math.round(N / 2)

TRIMA = ta.sma(ta.sma(src, Nm), Nm)

TRIMA

src = input.source(close, title='Source', group='Parameters')

len = input.int(17, minval=1, title='Moving Averages', group='Parameters')

out_ma_source = input.string(title='MA Type', defval='ALMA', options=['SMA', 'EMA', 'WMA', 'ALMA', 'SMMA', 'LSMA', 'VWMA', 'DEMA', 'HULL', 'KAMA', 'FRAMA', 'VIDYA', 'JMA', 'TEMA', 'ZLEMA', 'T3', 'TRIM'], group='Parameters')

out_ma = out_ma_source == 'SMA' ? ta.sma(src, len) : out_ma_source == 'EMA' ? ta.ema(src, len) : out_ma_source == 'WMA' ? ta.wma(src, len) : out_ma_source == 'ALMA' ? ta.alma(src, len, 0.85, 6) : out_ma_source == 'SMMA' ? ta.rma(src, len) : out_ma_source == 'LSMA' ? ta.linreg(src, len, 0) : out_ma_source == 'VWMA' ? ta.vwma(src, len) : out_ma_source == 'DEMA' ? getDEMA(src, len) : out_ma_source == 'HULL' ? ta.hma(src, len) : out_ma_source == 'KAMA' ? getKAMA(src, len, 2, 30) : out_ma_source == 'FRAMA' ? getFRAMA(src, len) : out_ma_source == 'VIDYA' ? getVIDYA(src, len) : out_ma_source == 'JMA' ? getJMA(src, len, 2, 50) : out_ma_source == 'TEMA' ? getTEMA(src, len) : out_ma_source == 'ZLEMA' ? getZLEMA(src, len) : out_ma_source == 'T3' ? getT3(src, len, 0.7) : out_ma_source == 'TRIM' ? getTRIMA(src, len) : na

plot(out_ma)

long = close> out_ma and close[1] < out_ma and dayofweek==dayofweek.monday

short = close< out_ma and close[1] > out_ma and dayofweek==dayofweek.monday

stopPer = input.float(10.0, title='LONG Stop Loss % ', group='Fixed Risk Management') / 100

takePer = input.float(30.0, title='LONG Take Profit %', group='Fixed Risk Management') / 100

stopPerShort = input.float(5.0, title='SHORT Stop Loss % ', group='Fixed Risk Management') / 100

takePerShort = input.float(10.0, title='SHORT Take Profit %', group='Fixed Risk Management') / 100

longStop = strategy.position_avg_price * (1 - stopPer)

longTake = strategy.position_avg_price * (1 + takePer)

shortStop = strategy.position_avg_price * (1 + stopPerShort)

shortTake = strategy.position_avg_price * (1 - takePerShort)

// strategy.risk.max_intraday_filled_orders(2) // After 10 orders are filled, no more strategy orders will be placed (except for a market order to exit current open market position, if there is any).

if(longEntry)

strategy.entry("long",strategy.long,when=long )

strategy.exit('LONG EXIT', "long", limit=longTake, stop=longStop)

strategy.close("long",when=dayofweek==dayofweek.sunday)

if(shortEntry)

strategy.entry("short",strategy.short,when=short )

strategy.exit('SHORT EXIT', "short", limit=shortTake, stop=shortStop)

strategy.close("short",when=dayofweek==dayofweek.sunday)

- আরএসআই-ভিন আকৃতির প্যাটার্ন সুইং ট্রেডিং কৌশল

- ইম্পেন্টাম ব্রুকওয়েথ এটিআর ভোলাটিলিটি স্ট্র্যাটেজি

- পলিনোমিয়াল ইন্টারপোলেশন ভিত্তিক আরএসআই মম্পটম কৌশল

- গতি বিপরীতকরণ কম্বো কৌশল

- বিটিসি হ্যাশ রিবন কৌশল

- কোয়ান্টাম মাস্টারদের জন্য মাল্টি-লেভেল মুভিং এভারেজ ক্রসিং কৌশল

- ভলিউম রেসিও রিভার্সাল ট্রেডিং কৌশল

- ডায়নামিক ইম্পোমেন্টাম ওয়েটেড মুভিং এভারেজ ক্রসওভার স্ট্র্যাটেজি

- বুল পাওয়ার ট্রেডিং কৌশল

- সোনার মূল্যের জন্য দৈনিক চলমান গড় ট্র্যাকিং কৌশল

- এমএসিডি ভিত্তিক মাল্টি-টাইমফ্রেম ট্রেডিং কৌশল

- বিয়ার পাওয়ার ট্র্যাকিং কৌশল

- একাধিক সূচকের উপর ভিত্তি করে ট্রেডিং কৌশল অনুসরণ করে প্রবণতা

- 20/50 EMA ক্রস সহ সুইং ট্রেডিং কৌশল

- ডায়নামিক ট্রেন্ড ট্র্যাকিং অপ্টিমাইজড কৌশল

- স্টোকাস্টিক সূচক সহ দ্বৈত চলমান গড় কৌশল

- চলমান গড় এবং প্রকৃত গড় পরিসরের উপর ভিত্তি করে ট্রেন্ড ট্র্যাকিং কৌশল

- মাল্টি-ফ্যাক্টর ভিত্তিক পরিমাণগত প্রবণতা কৌশল

- ডেরিভেটিভ-ভিত্তিক ট্রেডিং কৌশল

- এমএসিডি লং-ওনলি স্ট্র্যাটেজি