RSI ডিভার্জেন্স ট্রেডিং কৌশল

লেখক:চাওঝাংট্যাগঃ

সারসংক্ষেপ

কৌশলগত যুক্তি

এই কৌশলটি মূল্য-মূল্য বিচ্যুতির উপর ভিত্তি করে তৈরি করা হয় যখন আরএসআই মূল্য থেকে বিচ্যুতি পায়। আরএসআই শক্তিকে প্রতিফলিত করে যখন দাম সরবরাহ-চাহিদা সম্পর্ককে প্রতিফলিত করে। যখন দুটি বিচ্যুতি হয়, তখন এটি সালিশের জন্য বাজারের ভুল মূল্য নির্ধারণের ইঙ্গিত দেয়।

বিশেষত, একটি নিয়মিত বুলিশ বিচ্যুতি ঘটে যখন আরএসআই একটি উচ্চতর সর্বনিম্ন গঠন করে যখন মূল্য একটি নিম্ন নিম্ন ছাপে। এটি দেখায় যে যদিও বাজারটি পৃষ্ঠের উপর দুর্বল দেখায়, এটি আসলে একটি বাউন্সের জন্য অভ্যন্তরীণভাবে শক্তি সংগ্রহ করছে। যখন আরএসআই মূল্য থেকে বিচ্যুত হয় এবং 50-লাইনের উপরে ভেঙে যায়, তখন এটি বাউন্স ধরার সুযোগ উপস্থাপন করে।

একটি নিয়মিত হ্রাসকারী বিচ্যুতি ঘটে যখন আরএসআই একটি নিম্ন উচ্চতা তৈরি করে যখন মূল্য একটি উচ্চতর উচ্চতা গঠন করে। এটি পরামর্শ দেয় যে যদিও বাজারটি বাহ্যিকভাবে শক্তিশালী দেখায়, এটি অভ্যন্তরীণভাবে দুর্বলতার সংকেত দেখায়। যখন আরএসআই মূল্য থেকে বিচ্যুত হয় এবং 50-লাইনের নীচে ভেঙে যায়, এটি শর্ট সাইড থেকে মুনাফা করার অনুমতি দেয়।

এছাড়া লুকানো বাউলিশ এবং বিয়ারিশ ডিভার্জেন্সও রয়েছে যেখানে আরএসআই এবং দামের মধ্যে সম্পর্ক নিয়মিত ডিভার্জেন্সের বিপরীত, কিন্তু মুনাফা নেওয়ার যুক্তি একই থাকে।

সুবিধা

- মূল্য-মূল্য বৈষম্য থেকে বাজার ভুল মূল্য ধরা

- ইন্ডিকেটর এবং দামের বৈষম্যকে একত্রিত করে জয়ের হার উন্নত করে

- সব ধরনের বৈষম্যকে আলাদা করার জন্য আরও সুযোগ রয়েছে

ঝুঁকি বিশ্লেষণ

- বিশেষ বাজার অবস্থার অধীনে মিথ্যা বৈষম্য ঘটতে পারে

- 50 লাইন ভাঙ্গার তুলনামূলকভাবে কম সাফল্যের হার আছে, অপ্টিমাইজ করতে পারেন

- ভুল পথ বেছে নেওয়া বড় ক্ষতির কারণ হতে পারে

অপ্টিমাইজেশান নির্দেশাবলী

- উচ্চতর নির্ভুলতার জন্য আরএসআই পরামিতিগুলি অপ্টিমাইজ করুন

- প্রতি ট্রেড ক্ষতির জন্য নিয়ন্ত্রণ করার জন্য লং এবং শর্টগুলির জন্য ঝুঁকি-প্রতিদান মূল্যায়ন করুন

সংক্ষিপ্তসার

/*backtest

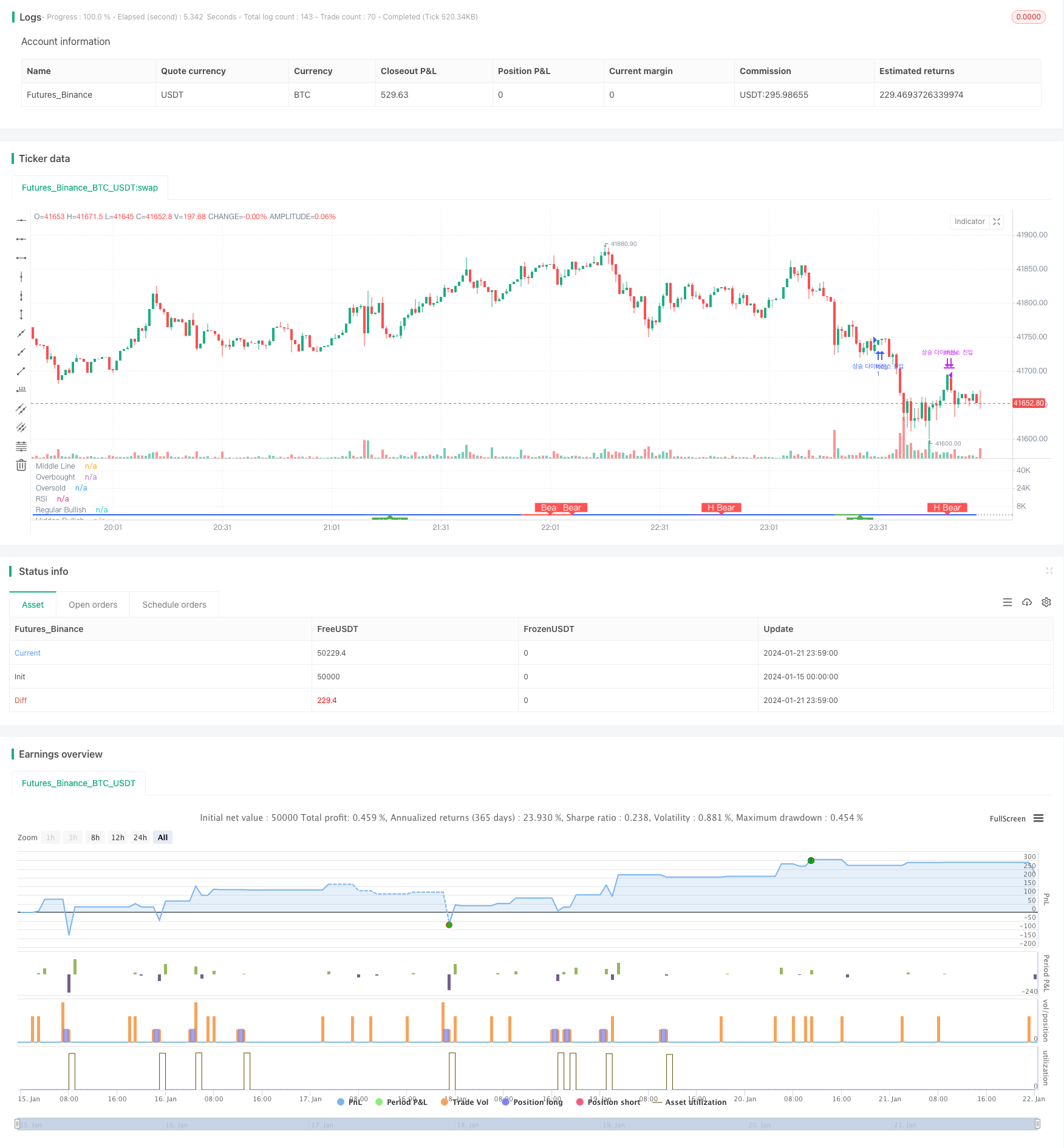

start: 2024-01-15 00:00:00

end: 2024-01-22 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy(title="Divergence Indicator")

len = input.int(title="RSI Period", minval=1, defval=14)

src = input(title="RSI Source", defval=close)

lbR = input(title="Pivot Lookback Right", defval=5)

lbL = input(title="Pivot Lookback Left", defval=5)

rangeUpper = input(title="Max of Lookback Range", defval=60)

rangeLower = input(title="Min of Lookback Range", defval=5)

plotBull = input(title="Plot Bullish", defval=true)

plotHiddenBull = input(title="Plot Hidden Bullish", defval=true)

plotBear = input(title="Plot Bearish", defval=true)

plotHiddenBear = input(title="Plot Hidden Bearish", defval=true)

bearColor = color.red

bullColor = color.green

hiddenBullColor = color.new(color.green, 80)

hiddenBearColor = color.new(color.red, 80)

textColor = color.white

noneColor = color.new(color.white, 100)

osc = ta.rsi(src, len)

plot(osc, title="RSI", linewidth=2, color=#2962FF)

hline(50, title="Middle Line", color=#787B86, linestyle=hline.style_dotted)

obLevel = hline(70, title="Overbought", color=#787B86, linestyle=hline.style_dotted)

osLevel = hline(30, title="Oversold", color=#787B86, linestyle=hline.style_dotted)

fill(obLevel, osLevel, title="Background", color=color.rgb(33, 150, 243, 90))

plFound = na(ta.pivotlow(osc, lbL, lbR)) ? false : true

phFound = na(ta.pivothigh(osc, lbL, lbR)) ? false : true

_inRange(cond) =>

bars = ta.barssince(cond == true)

rangeLower <= bars and bars <= rangeUpper

//------------------------------------------------------------------------------

// Regular Bullish

// Osc: Higher Low

oscHL = osc[lbR] > ta.valuewhen(plFound, osc[lbR], 1) and _inRange(plFound[1])

// Price: Lower Low

priceLL = low[lbR] < ta.valuewhen(plFound, low[lbR], 1)

// bull : 상승 Condition : 조건

bullCond = plotBull and priceLL and oscHL and plFound // 상승다이버전스?

strategy.entry("상승 다이버전스 진입", strategy.long, when = bullCond)

strategy.close("상승 다이버전스 진입", when = ta.crossover(osc, 50))

plot(

plFound ? osc[lbR] : na,

offset=-lbR,

title="Regular Bullish",

linewidth=2,

color=(bullCond ? bullColor : noneColor)

)

plotshape(

bullCond ? osc[lbR] : na,

offset=-lbR,

title="Regular Bullish Label",

text=" Bull ",

style=shape.labelup,

location=location.absolute,

color=bullColor,

textcolor=textColor

)

//------------------------------------------------------------------------------

// Hidden Bullish

// Osc: Lower Low

oscLL = osc[lbR] < ta.valuewhen(plFound, osc[lbR], 1) and _inRange(plFound[1])

// Price: Higher Low

priceHL = low[lbR] > ta.valuewhen(plFound, low[lbR], 1)

hiddenBullCond = plotHiddenBull and priceHL and oscLL and plFound

// strategy.entry("히든 상승 다이버전스 진입", strategy.long, when = hiddenBullCond)

// strategy.close("히든 상승 다이버전스 진입", when = ta.crossover(osc, 50))

plot(

plFound ? osc[lbR] : na,

offset=-lbR,

title="Hidden Bullish",

linewidth=2,

color=(hiddenBullCond ? hiddenBullColor : noneColor)

)

plotshape(

hiddenBullCond ? osc[lbR] : na,

offset=-lbR,

title="Hidden Bullish Label",

text=" H Bull ",

style=shape.labelup,

location=location.absolute,

color=bullColor,

textcolor=textColor

)

//------------------------------------------------------------------------------

// Regular Bearish

// Osc: Lower High

oscLH = osc[lbR] < ta.valuewhen(phFound, osc[lbR], 1) and _inRange(phFound[1])

// Price: Higher High

priceHH = high[lbR] > ta.valuewhen(phFound, high[lbR], 1)

// bear : 하락

bearCond = plotBear and priceHH and oscLH and phFound

// strategy.entry("하락 다이버전스 진입", strategy.short, when = bearCond)

// strategy.close("하락 다이버전스 진입", when = ta.crossunder(osc, 50))

plot(

phFound ? osc[lbR] : na,

offset=-lbR,

title="Regular Bearish",

linewidth=2,

color=(bearCond ? bearColor : noneColor)

)

plotshape(

bearCond ? osc[lbR] : na,

offset=-lbR,

title="Regular Bearish Label",

text=" Bear ",

style=shape.labeldown,

location=location.absolute,

color=bearColor,

textcolor=textColor

)

//------------------------------------------------------------------------------

// Hidden Bearish

// Osc: Higher High

oscHH = osc[lbR] > ta.valuewhen(phFound, osc[lbR], 1) and _inRange(phFound[1])

// Price: Lower High

priceLH = high[lbR] < ta.valuewhen(phFound, high[lbR], 1)

hiddenBearCond = plotHiddenBear and priceLH and oscHH and phFound

// strategy.entry("히든 하락 다이버전스 진입", strategy.short, when = hiddenBearCond)

// strategy.close("히든 하락 다이버전스 진입", when = ta.crossunder(osc, 50))

plot(

phFound ? osc[lbR] : na,

offset=-lbR,

title="Hidden Bearish",

linewidth=2,

color=(hiddenBearCond ? hiddenBearColor : noneColor)

)

plotshape(

hiddenBearCond ? osc[lbR] : na,

offset=-lbR,

title="Hidden Bearish Label",

text=" H Bear ",

style=shape.labeldown,

location=location.absolute,

color=bearColor,

textcolor=textColor

)

- সমষ্টিগত মাল্টি-টাইমফ্রেম MACD RSI CCI StochRSI MA লিনিয়ার ট্রেডিং কৌশল

- মাল্টি-টাইমফ্রেম এমএসিডি ট্রেন্ড অনুসরণকারী কৌশল

- এমএসিডি এবং আরএসআই ভিত্তিক ট্রেডিং কৌশল অনুসরণ করে প্রবণতা

- একটি এটিআর চ্যানেল ব্রেকআউট পরিমাণগত ট্রেডিং কৌশল

- অনুকূলিত ATR এবং RSI ট্রেন্ড ট্রেজিং স্টপ লস সহ কৌশল অনুসরণ করে

- টিএসআই এবং এইচএমএসিসিআই সূচকগুলির উপর ভিত্তি করে ট্রেন্ড সার্ফিং হেজিং কৌশল

- দ্বৈত চলমান গড় গোল্ডেন ক্রস অ্যালগরিদম

- কৌশল অনুসরণ করে মাল্টি টাইমফ্রেম ট্রেন্ড

- গতিশীল গ্রিড ট্রেডিং কৌশল

- একটি দ্বৈত চলমান গড় নিশ্চিতকরণ সুবিধা লাইন কৌশল

- ক্রিপ্টো আরএসআই মিনি-স্নাইপার দ্রুত প্রতিক্রিয়া ট্রেন্ড অনুসরণ কৌশল

- এই কৌশলটি গতিশীল গড় রেখার উপর ভিত্তি করে একটি গতিশীল কৌশল

- ডায়নামিক ইমপুটম অ্যাসিললেটর ট্রেডিং স্ট্র্যাটেজি

- চলমান গড়ের উপর ভিত্তি করে কৌশল অনুসরণ করে প্রবণতা

- ট্রেন্ড ট্র্যাকিং ব্রেকআউট কৌশল