Eine kurze Diskussion über den Bestand an Auftragsbüchern an zentralisierten Börsen

0

0

1677

1677

Ich habe vor Kurzem die wichtigsten Erkenntnisse aus einer Reihe von Aufsätzen zur Untersuchung von Limit-Order-Büchern zusammengefasst. Sie erfahren, wie Sie Volumenungleichgewichte im Auftragsbuch messen und welche Aussagekraft diese für die Preisentwicklung haben. Dieser Artikel untersucht Methoden zur Verwendung von Orderbuchdaten zur Modellierung von Preisbewegungen.

Lassen Sie uns zuerst über das Auftragsbuch sprechen

Unter dem Börsenorderbuchsaldo versteht man die relative Bilanz zwischen Kauf- und Verkaufsaufträgen an der Börse. Das Auftragsbuch ist eine Echtzeitaufzeichnung aller ausstehenden Kauf- und Verkaufsaufträge auf dem Markt. Hierzu zählen Aufträge von Käufern und Verkäufern, die jeweils zu unterschiedlichen Preisen zum Handel bereit sind.

Hier sind einige wichtige Konzepte im Zusammenhang mit dem Orderbuchbestand an der Börse:

Käufer- und Verkäuferaufträge: Käuferaufträge im Auftragsbuch stellen Anleger dar, die einen Vermögenswert zu einem bestimmten Preis kaufen möchten, während Verkaufsaufträge Anleger darstellen, die einen Vermögenswert zu einem bestimmten Preis verkaufen möchten.

Orderbuchtiefe: Die Orderbuchtiefe bezieht sich auf die Anzahl der Aufträge auf der Kauf- und Verkaufsseite. Eine größere Tiefe bedeutet, dass es mehr Kauf- und Verkaufsaufträge auf dem Markt gibt und dieser möglicherweise liquider ist.

Transaktionspreis und Transaktionsvolumen: Der Transaktionspreis ist der Preis der letzten Transaktion und das Transaktionsvolumen ist die Anzahl der zu diesem Preis gehandelten Vermögenswerte. Der Transaktionspreis und das Transaktionsvolumen werden durch den Wettbewerb zwischen Käufern und Verkäufern im Orderbuch bestimmt.

Ungleichgewicht im Auftragsbuch: Unter Ungleichgewicht im Auftragsbuch versteht man die Differenz zwischen der Anzahl der Kauf- und Verkaufsaufträge oder dem Gesamtvolumen. Dies lässt sich anhand der Orderbuchtiefe feststellen; liegen auf einer Seite deutlich mehr Aufträge vor als auf der anderen, kann ein Ungleichgewicht im Orderbuch vorliegen.

Markttiefendiagramm: Das Markttiefendiagramm stellt die Tiefe und den Bestand des Auftragsbuchs grafisch dar. Normalerweise wird die Anzahl der Käufer- und Verkäuferaufträge auf Preisniveau in einem Balkendiagramm oder einem anderen visuellen Format angezeigt.

Preisbeeinflussende Faktoren: Der Orderbestand hat direkte Auswirkungen auf die Marktpreise. Wenn es mehr Käuferaufträge gibt, kann das den Preis nach oben treiben; umgekehrt, wenn es mehr Verkäuferaufträge gibt, kann das den Preis fallen lassen.

Hochfrequenzhandel und algorithmischer Handel: Der Ausgleich des Orderbuchs ist für den Hochfrequenzhandel und den algorithmischen Handel von entscheidender Bedeutung, da sie sich bei der Entscheidungsfindung auf Orderbuchdaten in Echtzeit verlassen, um Marktchancen schnell zu nutzen.

Das Verständnis des Orderbuchsaldos ist für Anleger, Händler und Marktanalysten wichtig, da es nützliche Informationen über die Marktliquidität, die mögliche Preisrichtung und Markttrends liefert.

Lautstärkeungleichgewicht

Der Kerngedanke bei der Analyse eines Limit-Orderbuchs besteht darin, festzustellen, ob der Markt insgesamt eher zum Kaufen oder Verkaufen neigt. Dieses Konzept wird als Volumenungleichgewicht bezeichnet.

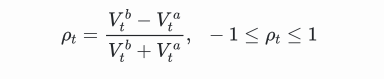

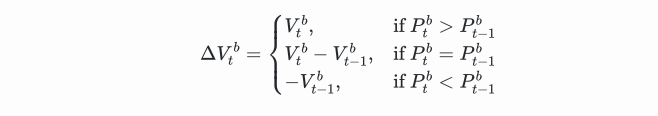

Das Volumenungleichgewicht zum Zeitpunkt t wird wie folgt definiert:

Darunter ist \(V_{t}^{b}\) das Transaktionsvolumen der besten Gebotsorder zum Zeitpunkt t und \(V_{t}^{a}\) das Transaktionsvolumen der besten Brieforder zum Zeitpunkt t. Wir können \(ρ_{t}\) nahe 1 als starken Kaufdruck und \(ρ_{t}\) nahe -1 als starken Verkaufsdruck interpretieren. Dabei wird nur das Volumen beim besten Gebot und besten Angebot berücksichtigt, also das L1-Orderbuch.

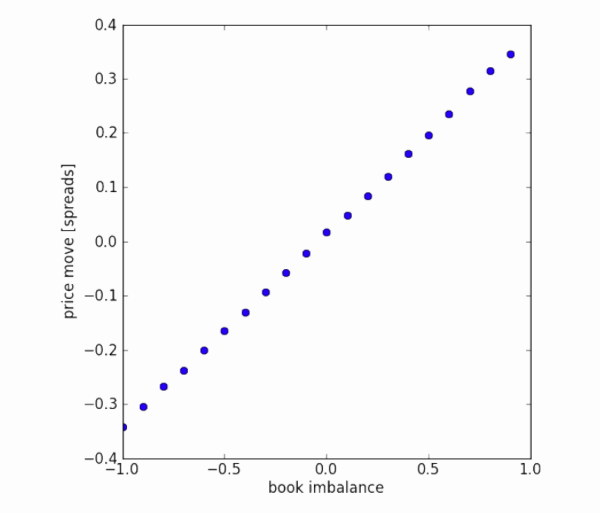

Volumenungleichgewicht und Preisbewegung. Die Grafik zeigt das Volumenungleichgewicht der Tranchen (x-Achse) im Vergleich zum Durchschnitt zukünftiger Preisbewegungen, normalisiert durch den Spread (y-Achse). Der Datensatz stellt den Auftragsfluss eines Marktes für ein Quartal dar. Es scheint eine lineare Beziehung zwischen dem Ungleichgewicht des Auftragsbuchs der ersten Ebene und zukünftigen Preisbewegungen zu geben. Im Durchschnitt liegen zukünftige Preisbewegungen jedoch innerhalb der Geld-Brief-Spanne.

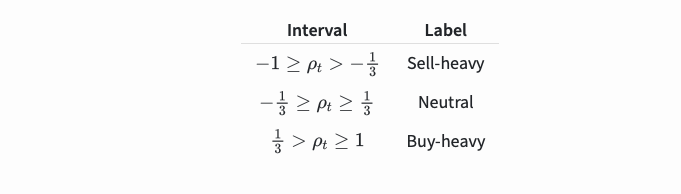

Das Volumenungleichgewicht \(ρ_{t}\) gliedert sich in folgende drei Abschnitte:

Es zeigte sich, dass diese Segmente in der Lage sind, zukünftige Preisbewegungen vorherzusagen:

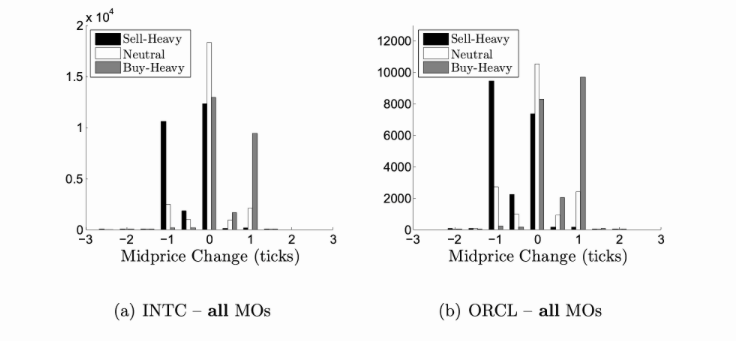

Im Hinblick auf die Vorhersagekraft von Volumenungleichgewichten wurde das Orderbuch eines bestimmten Symbols Tick für Tick von Januar bis Dezember 2014 analysiert. Für jede eingehende Marktorder (MO) wird das Volumenungleichgewicht aufgezeichnet und entsprechend der Anzahl der Ticks der Mittelpreisänderung innerhalb der nächsten 10 Millisekunden segmentiert. Das Diagramm zeigt die Verteilung jedes Segments und die mittlere Preisänderung. Wir können erkennen, dass positive Preisbewegungen eher vor Auftragsbüchern mit höherem Kaufdruck auftreten. Ebenso ist die Wahrscheinlichkeit negativer Bewegungen vor einem Auftragsbuch mit starkem Verkaufsdruck höher.

Ungleichgewicht im Auftragsfluss

Bei Volumenungleichgewichten wird das Gesamtvolumen im Limit-Orderbuch betrachtet. Ein Nachteil besteht darin, dass ein Teil dieses Datenbestands aus alten Bestellungen stammen kann und daher weniger relevante Informationen enthält. Wir können uns stattdessen auf das Volumen der jüngsten Bestellungen konzentrieren. Dieses Konzept wird als Auftragsflussungleichgewicht bezeichnet. Sie können dies tun, indem Sie einzelne Markt- und Limit-Orders verfolgen (erfordert Daten der Stufe 3) oder indem Sie sich Änderungen im Limit-Orderbuch ansehen.

Da Level-3-Daten teuer sind und normalerweise nur institutionellen Händlern zur Verfügung stehen, konzentrieren wir uns auf Änderungen im Limit-Orderbuch.

Wir können das Ungleichgewicht des Auftragsflusses berechnen, indem wir herausfinden, wie viel Volumen zum besten Gebots- und besten Briefkurs bewegt wurde. Die Volumenänderung zum besten Gebotspreis beträgt:

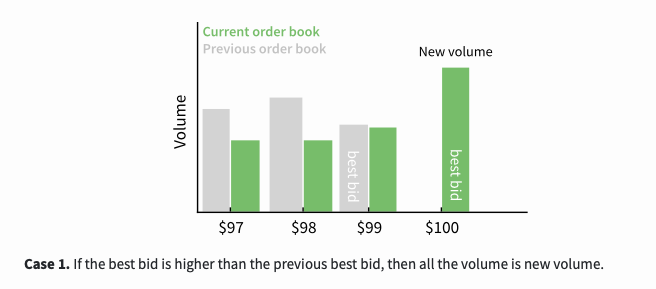

Dies ist eine Funktion, die drei Fälle umfasst. Der erste Fall ist, dass das beste Gebot höher ist als das vorherige beste Gebot. Dann ist das gesamte Volumen neues Volumen:

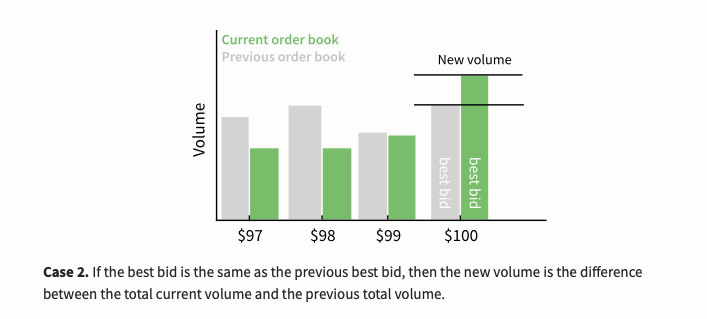

Im zweiten Fall gilt: Wenn das beste Gebot mit dem vorherigen besten Gebot übereinstimmt, dann ist das neue Volumen die Differenz zwischen dem aktuellen Gesamtvolumen und dem vorherigen Gesamtvolumen.

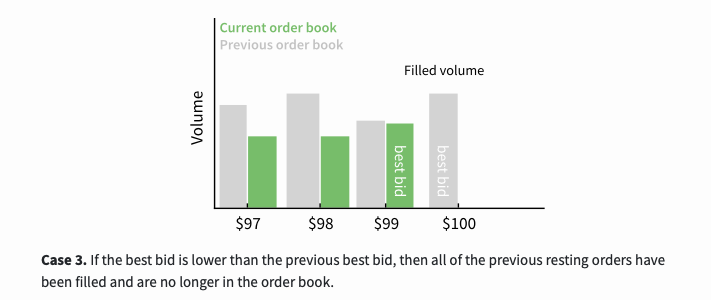

Der dritte Fall ist, dass, wenn der beste Gebotspreis niedriger ist als der vorherige beste Gebotspreis, alle vorherigen ausstehenden Aufträge ausgeführt wurden und sich nicht mehr im Auftragsbuch befinden.

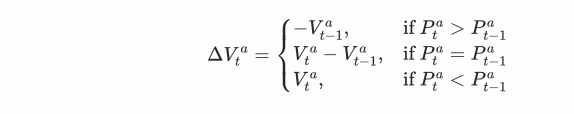

Für die Volumenänderung zum besten Briefkurs ist die Berechnung ähnlich:

Das Netto-Auftragsflussungleichgewicht (OFI) zum Zeitpunkt t ergibt sich aus der folgenden Formel:

\(OFI_{t} = \Delta V_{t}^{b,1} - \Delta V_{t}^{a,1}\)

Dieser ist positiv, wenn es mehr Kaufaufträge gibt und negativ, wenn es mehr Verkaufsaufträge gibt. Dadurch werden sowohl die Lautstärke als auch die Richtung gemessen. Im vorherigen Abschnitt wurde beim Lautstärkeungleichgewicht nur die Richtung gemessen, nicht die Lautstärke.

Sie können diese Werte addieren, um das Netto-Auftragsflussungleichgewicht (OFI) im Zeitverlauf zu erhalten:

\(\sum_{i=t-n}^{t} OFI_i\)

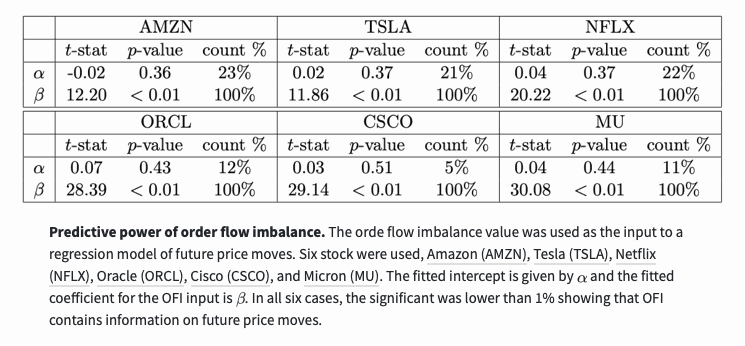

Verwenden Sie ein Regressionsmodell, um zu testen, ob Auftragsflussungleichgewichte Informationen über zukünftige Preisbewegungen enthalten:

Die oben berechneten OFI-Werte konzentrieren sich auf die besten Gebots- und Briefkurse. In Teil 4 werden außerdem die Werte der 5 besten Preise berechnet, wobei 5 Eingaben statt nur 1 bereitgestellt werden. Sie kamen zu dem Schluss, dass ein tieferer Blick in das Auftragsbuch neue Informationen über zukünftige Preisbewegungen liefern könnte.

Zusammenfassen

Hier fasse ich die wichtigsten Erkenntnisse aus einigen Aufsätzen zusammen, die sich mit dem Auftragsvolumen in Limit-Orderbüchern befassen. Aus diesen Unterlagen geht hervor, dass Auftragsbücher Informationen enthalten, die einen hohen Aufschluss über zukünftige Preisbewegungen geben. Diese Bewegungen können die Geld-Brief-Spanne allerdings nicht überwinden.

Ich habe den Link zum Dokument im Abschnitt „Referenzen“ hinzugefügt. Weitere Einzelheiten entnehmen Sie bitte dem Dokument.

References & Notes

- Álvaro Cartea, Ryan Francis Donnelly, and Sebastian Jaimungal: “Enhancing Trading Strategies with Order Book Signals” Applied Mathematical Finance 25(1) pp. 1–35 (2018)

- Alexander Lipton, Umberto Pesavento, and Michael G Sotiropoulos: “Trade arrival dynamics and quote imbalance in a limit order book” arXiv (2013)

- Álvaro Cartea, Sebastian Jaimungal, and J. Penalva: “Algorithmic and high-frequency trading.” Cambridge University Press

- Ke Xu, Martin D. Gould, and Sam D. Howison: “Multi-Level Order-Flow Imbalance in a Limit Order Book” arXiv (2019)

Nachdruck von: Autor ~ {Litchford, Adrian}.