Auf der Grundlage der Verwendung eines neuen relativen Stärkenindex in Intraday-Strategien

Schriftsteller:Gutes, Erstellt: 2020-05-16 08:47:50, Aktualisiert: 2023-11-04 19:52:35

Zusammenfassung

Der traditionelle Relative Strength Index (RSI) verwendet zwei Linien, um die Stärke der Kursentwicklung zu reflektieren.

Auf der Grundlage des Grundsatzes des Gleichgewichts zwischen Angebot und Nachfrage auf dem Markt beurteilt der RSI die Stärke der Kauf- und Verkaufskraft der Long- und Short-Seiten des Marktes, indem er den Preisanstieg und -verfall im vergangenen Zeitraum vergleicht und somit die zukünftige Marktentwicklung beurteilt.

Die Rolle der RSI

Im tatsächlichen Handel wird der RSI im Allgemeinen nur als Referenz verwendet, um den Preistrend zu beurteilen, und es ist schwierig, selbst genaue Handelssignale auszugeben. Es ist nur ein unterstützender Beweis, der durch andere technische Analysen ergänzt wird.

Das mathematische Prinzip lautet, dass der Machtvergleich zwischen Käufern und Verkäufern in einfachen Worten durch numerische Berechnungen erzielt wird. Zum Beispiel, wenn 100 Menschen ein Produkt sehen, wenn mehr als 50 Menschen kaufen wollen, und sie konkurrieren, um die Preise zu erhöhen, wird der Preis des Produkts steigen. Im Gegenteil, wenn mehr als 50 Menschen um den Verkauf konkurrieren, wird der Preis natürlich sinken.

Definition von RSI

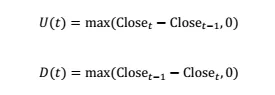

Zuerst definieren Sie den steigenden Bereich U und den fallenden Bereich D:

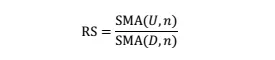

Dann definieren Sie die relative Stärke

Unter ihnen ist der SMA (x, n) der einfache gleitende Durchschnitt von x mit Periode n. Nach der Normalisierung von RS erhalten wir RSI:

Nach der Normalisierung ist der Wertbereich des RSI garantiert zwischen 0 und 100, was den RSI zu verschiedenen Zeiten vergleichbar macht.

Der RSI misst daher die Größe des durchschnittlichen Anstiegs in den vergangenen n Zyklen relativ zum durchschnittlichen Rückgang, d. h. die Stärke der Bullen im Verhältnis zu den Bären in den vergangenen n Zyklen. Je größer der Wert, desto stärker die Bullen in der vergangenen Periode; je kleiner der Wert, desto stärker die Bullen in der Vergangenheit.

RSI-Strategie

Die traditionelle RSI-Timing-Strategie gliedert sich hauptsächlich in zwei Kategorien. Eine Art ist eine Umkehrstrategie, d. h. wenn der RSI größer (weniger) als ein größerer (kleinerer) Wert ist, ändert sich die Situation, in der die Macht der Kaufparteien (Verkaufparteien) dominiert.

Die andere Art der Strategie ist genau das Gegenteil, d.h. wenn sich der RSI von klein auf groß (von groß auf klein) ändert, zeigt er, dass die Kaufparteien (Verkaufparteien) dominieren und dass sich dieser Trend fortsetzen wird.

RSI-Umkehrstrategie:

Wenn der obere Schwellenwert des RSI M ist, ist der untere Schwellenwert 100-M. Der Bereich, in dem M < RSI < 100 definiert wird, ist der Überkaufsbereich, d. h. zu diesem Zeitpunkt sind die Kaufparteien in der Vergangenheit für eine gewisse Zeit gestiegen, und dann ist die Wahrscheinlichkeit, dass die Verkaufsseite vorherrscht, größer; ansonsten ist der Bereich, in dem 0 < RSI < 100-M definiert wird, der Überkaufsbereich, zu diesem Zeitpunkt hat die Verkaufsseite den Preis für eine gewisse Zeit gedrückt, woraufhin die Wahrscheinlichkeit, dass die Kaufparteien vorherrschen, größer ist.

Daher wird die Position geschlossen und kurz gehalten, wenn der RSI > M, und wenn der RSI < 100-M, wird die Position geschlossen und lang gehalten, wie in der folgenden Abbildung dargestellt.

RSI-Trendstrategie:

Die RSI-Trendstrategie ist ähnlich der gleitenden Durchschnittstrendstrategie. Wenn der kurzfristige RSI den langfristigen RSI nach oben (nach unten) kreuzt, wird davon ausgegangen, dass die Kaufparteien (Verkaufsparteien) begonnen haben, zu drücken, und der Trend der Preissteigerungen (Abnahmen) wird für eine gewisse Zeit andauern. Ein kurzfristiger RSI, der den langfristigen RSI überschreitet, wird als goldenes Kreuz bezeichnet, das die Kaufmöglichkeit ist; ein kurzfristiger RSI, der einen langfristigen RSI überschreitet, wird als Todeskreuz bezeichnet, was eine Verkaufsmöglichkeit ist, wie in der folgenden Abbildung dargestellt.

Traditionelle RSI-Timing-Strategie für Aktienindex-Futures

Wie effektiv ist der RSI im quantitativen Handel? Lassen Sie uns die traditionelle RSI-Timing-Strategie auf IF300 testen. Um das Wesentliche hervorzuheben, haben wir die einfachste RSI-Timing-Strategie angenommen, ohne Gewinn und Stop-Loss festzulegen.

Code:

/*backtest

start: 2015-02-22 00:00:00

end: 2020-04-09 00:00:00

period: 1d

exchanges: [{"eid":"Futures_CTP","currency":"FUTURES"}]

*/

function main() {

$.CTA('IF000', function (st) {

var r = st.records;

if (r.length < 14) {

return;

}

var rsi = talib.RSI(r, 14);

var rsi1 = rsi[rsi.length - 2];

var mp = st.position.amount;

if (mp != 1 && rsi1 < N) {

return 1;

}

if (mp != -1 && rsi1 > 100 - N) {

return -1;

}

});

}

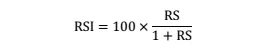

Ergebnisse der Backtests

Es kann festgestellt werden, dass die Rendite der RSI-Umkehrstrategie unabhängig davon, ob sie kurz- oder langfristig angewendet wird, negativ ist.

Strategische Nachteile

Es gibt also eine bessere RSI-Zeitstrategie für Aktienindex-Futures oder Rohstoff-Futures? Wir beginnen mit den Mängeln traditioneller RSI-Zeitstrategien. Der Nachteil der traditionellen RSI-Umkehrstrategie ist, dass sie nur den RSI-Indikator einer einzigen Periode verwendet. Obwohl der kurzfristige RSI in der Überverkaufszone liegt, kann der RSI langfristig in der Überkaufszone sein. Zu diesem Zeitpunkt kann der Leerverkauf nur kurzfristig wenig Gewinn machen, und er ist wahrscheinlich längerfristig Geld verlieren.

Die traditionelle RSI-Trendstrategie ist die Verzögerung des Crossovers, die oft nach einer Periode des Anstiegs auftritt. Zu diesem Zeitpunkt bleibt nicht viel Zeit bis zur nächsten Umkehrung, so dass die Gewinnspanne klein ist. Gleichzeitig berücksichtigt der Crossover nur die relative Größe der langen und kurzen Perioden des RSI und berücksichtigt nicht die absolute Größe des RSI selbst. Durch die Kombination der Vorteile der beiden traditionellen Strategien kann daher eine neue langfristige und kurzfristige RSI-Timing-Strategie erzielt werden.

Strategieentwicklung

Um die Nachteile der Verwendung eines einzigen RSI zu überwinden, verwenden wir die gleiche Parameterperiode N auf zwei K-Linien mit unterschiedlichen Perioden, um den kurzfristigen und langfristigen RSI zu berechnen. Auf diese Weise kann er die Stärke der langen und kurzen Leistung auf mittlere und lange Sicht besser widerspiegeln.

Um die Nachteile der Verwendung des relativen RSI-Größen zu überwinden, haben wir zwei Schwellenwerte L und S für den langfristigen bzw. den kurzfristigen RSI festgelegt. Wenn der langfristige RSI > L ist, gilt die langfristige Perspektive als dominant, und wenn der kurzfristige RSI > S ist, beginnt die lange Partei zu drücken, und der Trend wird sich fortsetzen; und umgekehrt.

Da der kurzfristige RSI empfindlicher ist als der langfristige RSI, sollte der Wertbereich von L etwa 50 und der Trendbereich von S etwa 80 betragen. Auf diese Weise kann der Screening-Effekt des langfristigen RSI garantiert werden.

Strategie Logik

- Langfristige Positionsbedingungen: langfristiger RSI> L und kurzfristiger RSI> S.

- Kurzfristige Bedingungen: langfristiger RSI < 100-L und kurzfristiger RSI < 100-S.

- Schließungsbedingungen: Schwankende Gewinne und Verluste erreichen ein bestimmtes Niveau oder die Zeit beträgt 5 Minuten vor dem Marktschluss.

Die verbesserte RSI-Handelsstrategie berechnet die RSI-Indikatoren auf der K-Linie verschiedener Perioden separat. Wenn der RSI der Niederfrequenz-K-Linie stark ist und der RSI der Hochfrequenz-K-Linie sehr stark ist, kaufen Sie lang; wenn der RSI der Niederfrequenz-K-Linie schwach ist, ist der Hochfrequenz-K-Linie-RSI-Indikator schwach, verkaufen Sie kurz; und schließen Sie auch alle Positionen vor dem Marktschluss.

- DEX-Börsen Quantitative Praxis ((1)-- dYdX v4 Benutzerhandbuch

- Einführung der Lead-Lag-Suite in der Kryptowährung (3)

- Einführung in Lead-Lag-Arbitrage in Kryptowährungen (2)

- Einführung der Lead-Lag-Suite in der digitalen Währung (2)

- Diskussion über den externen Signalempfang der FMZ-Plattform: Eine Komplettlösung für den Empfang von Signalen mit integriertem Http-Service in der Strategie

- FMZ-Plattform: Erforschung von Signalempfangsstrategien für externe Netzwerke

- Einführung in Lead-Lag-Arbitrage in Kryptowährungen (1)

- Einführung der Lead-Lag-Suite in der Kryptowährung (1)

- Diskussion über den externen Signalempfang der FMZ-Plattform: Erweiterte API VS Strategie eingebauter HTTP-Service

- FMZ-Plattform-External Signal Reception: Erweiterung der API vs. Strategien für den eingebauten HTTP-Dienst

- Diskussion über die Strategie-Testmethode auf Basis eines Zufalls-Ticker-Generators

- Der beste Weg zum Installieren und Upgrade von FMZ Docker auf Linux VPS

- Strategie für Rohstoff-Futures

- Ein Gedanke an die Logik des digitalen Futures-Handels

- Ich zeige Ihnen, wie man einen Marktzins-Sammler implementiert.

- Strategie für Rohstofffutures mit gleitendem Durchschnitt in Python-Version

- Marktnoten-Sammler erneut aktualisieren

- Upgrade des Datenerfassers - Unterstützung für CSV-Dateien, um eine benutzerdefinierte Datenquelle zu erhalten

- Strategie für den Hochfrequenzhandel mit Rohstofffutures, geschrieben in C++

- Larry Connors RSI2 Mittelumkehrstrategie

- OK Handshake lehrt Sie, wie man FMZ mit der JS-Pairing-API erweitert

- Forschung über Binance Futures Multi-Währung Hedging Strategie Teil 4

- Larry Connors Larry Connors RSI2 Mittelwert-Rückkehr-Strategie

- Forschung über Binance Futures Multi-Währung Hedging Strategie Teil 3

- Forschung über Binance Futures Multi-Währung Hedging Strategie Teil 2

- Forschung über Binance Futures Multi-Währung Hedging Strategie Teil 1

- Die Hand zeigt Ihnen, wie Sie die Funktionen für die Anpassung von Datenquellen an den Rechner aktualisieren können.

- Handelssystem für Krokodillinien Python-Version

- Erweiterte API für den Handel mit Alarmsignalen in TradingView (empfohlen)

- JavaScript-Version der SuperTrend-Strategie

- SuperTrend V.1 - Super Trendlinie-System