Breakout-Handelsstrategien

Überblick

Die Strategie basiert auf der Breakout-Theorie und beurteilt, ob ein Trend umgekehrt ist, indem man die höchsten und niedrigsten Preise vergleicht, um potenzielle Breakouts zu entdecken. Die Strategie ist einfach und direkt und eignet sich für die Beobachtung von dramatischen Trendwechseln.

Strategieprinzip

Die Strategie berechnet zunächst den Moving Average der höchsten und niedrigsten Preise innerhalb eines bestimmten Zeitraums, basierend auf den Einstellungen des Benutzers. Der höchste Preis bewegt sich im Durchschnitt nach oben und der niedrigste Preis bewegt sich im Durchschnitt nach unten.

Die Strategie bietet auch eine optional Stop-Loss-Einstellung. Wenn Sie zu viel tun, ist der Stop-Loss-Punkt auf der Schiene; Wenn Sie zu viel tun, ist der Stop-Loss-Punkt unter der Schiene. Dies kann den Verlust verringern.

Strategische Vorteile

Diese Strategie hat folgende Vorteile:

Die Strategie ist einfach, unkompliziert, leicht zu verstehen und umzusetzen.

Die Kurse werden in der Lage sein, die Wendepunkte der Preisentwicklung schnell zu erfassen und die Positionen rechtzeitig zu korrigieren.

Optionale Stop-Loss-Methoden sind verfügbar, die je nach individuellen Risikopräferenzen eingestellt werden können.

Die Handelssignale werden eindeutig erzeugt, ohne häufige Falschsignale.

Weniger konfigurierbare Parameter und einfacher zu bedienen.

Flexible Konfiguration für nur mehr oder nur weniger.

Strategisches Risiko

Die Strategie birgt auch einige Risiken:

Das Durchbruchsignal könnte ein falscher Durchbruch sein, der nicht andauern kann.

Ein falsches Durchbruchsprozess könnte die Tendenz zu längeren Linien übersehen.

Der Durchbruch wurde ohne Berücksichtigung des Handelsvolumens vorgenommen, was zu einem weiteren Auf- und Absturz führen könnte.

Es gibt eine gewisse Verzögerung, die den besseren Teil des Geschehens verpassen könnte.

Wenn die Situation stark schwankt, besteht die Gefahr, dass die Stopps überschritten werden.

Wenn man nur auf Basis von Breakpoints handelt, ist der Ertrag unsicher.

Strategieoptimierung

Diese Strategie kann in folgenden Bereichen optimiert werden:

In Kombination mit dem Handelsvolumen-Indikator vermeiden Sie falsche Durchbrüche. Zum Beispiel wird der Handelsvolumen beim Durchbruch vergrößert, um zu zeigen, dass der Durchbruch möglicherweise echt und effektiv ist.

Optimierung der Periodenparameter des Moving Averages, damit sie mit den Trendänderungen in den verschiedenen Perioden übereinstimmen können. Es ist auch möglich, verschiedene Arten von Moving Averages auszuprobieren.

Es kann eine Rückschaltung eingestellt werden, um eine weitere Bestätigung nach dem Auftreten eines Durchbruchs zu ermöglichen, um einen falschen Durchbruch zu vermeiden.

Bei einem Breakout-Basis können Index-Moving-Average-Tools wie Bollinger-Kanäle hinzugefügt werden, um weitere Richtungsangaben zu erhalten.

Es ist möglich, die RSI, MACD und andere INDICATORS zu kombinieren, um zusätzliche Handelssignale zu erhalten und die Genauigkeit der Entscheidungen zu verbessern.

Optimierung der Stop-Loss-Strategie, um sie besser an die Schwankungen der Marktlage anzupassen und gleichzeitig das Risiko zu kontrollieren.

Zusammenfassen

Die brechende Handelsstrategie ist klar und verständlich, um die Ein- und Ausstiegszeit zu bestimmen. Die Strategie kann durch die Integration von mehr Kennzahlen und Parameteroptimierungen optimiert werden.

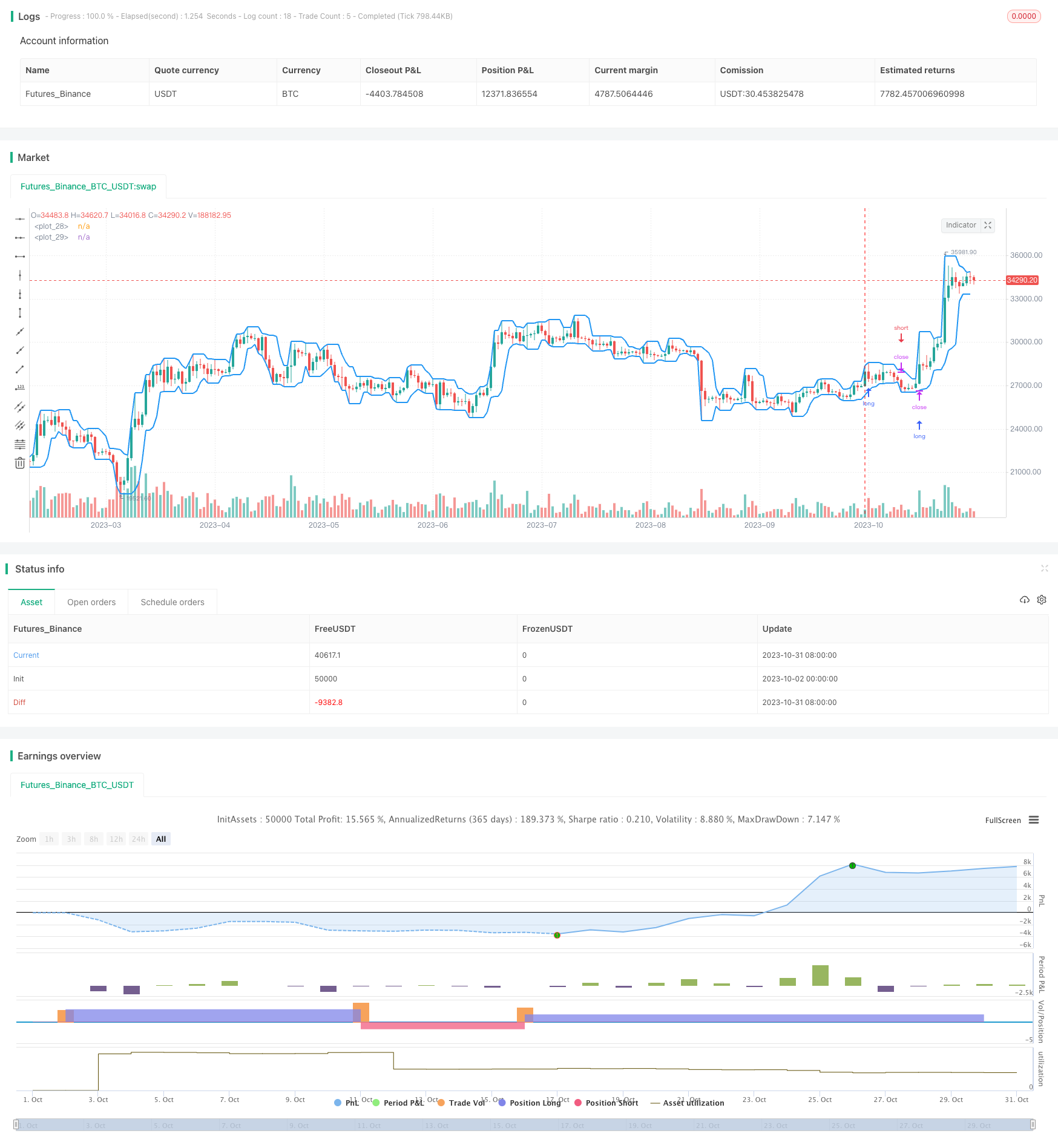

/*backtest

start: 2023-10-02 00:00:00

end: 2023-11-01 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2018

//@version=3

strategy(title = "Noro's Brakeout Strategy v2.0", shorttitle = "Brakeout str 2.0", overlay = true, default_qty_type = strategy.percent_of_equity, default_qty_value = 100, pyramiding = 0)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(true, defval = true, title = "Short")

capital = input(100, defval = 100, minval = 1, maxval = 10000, title = "Capital, %")

len = input(4, defval = 4, minval = 1, maxval = 1000, title = "Length")

bod = input(false, defval = false, title = "Body mode")

rev = input(false, defval = false, title = "Revers")

showlines = input(true, defval = true, title = "Show Lines?")

fromyear = input(1900, defval = 1900, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

//Extremums

min = bod ? min(open, close) : low

max = bod ? max(open, close) : high

upex = highest(max, len) + syminfo.mintick * 10

dnex = lowest(min, len) - syminfo.mintick * 10

col = showlines ? blue : na

plot(upex, color = col, linewidth = 2)

plot(dnex, color = col, linewidth = 2)

//Trading

lot = 0.0

lot := strategy.position_size != strategy.position_size[1] ? strategy.equity / close * capital / 100 : lot[1]

if (not na(close[len])) and rev == false

strategy.entry("Long", strategy.long, needlong == false ? 0 : lot, stop = upex)

strategy.entry("Short", strategy.short, needshort == false ? 0 : lot, stop = dnex)

if (not na(close[len])) and rev == true

strategy.entry("Long", strategy.long, needlong == false ? 0 : lot, limit = dnex)

strategy.entry("Short", strategy.short, needshort == false ? 0 : lot, limit = upex)

if time > timestamp(toyear, tomonth, today, 23, 59)

strategy.close_all()