Handelsstrategie mit Gaussian-Rückgängigmachung

Schriftsteller:ChaoZhang, Datum: 2023-11-07 15:01:19Tags:

Übersicht

Dies ist eine Strategie, die potenzielle Preisumkehrungen mit einem angepassten Gaussian Detrended Price Oscillator (GDPO) in Kombination mit glätteten Preiszyklen identifiziert.

Strategie Logik

Die Strategie berechnet zunächst den Detrended Price Oscillator (DPO), indem der Schlusskurs über einen bestimmten Zeitraum mit einem exponentiellen gleitenden Durchschnitt (EMA) verglichen wird, um kurzfristige Preiszyklen zu identifizieren.

Die Ein- und Ausstiegsregeln werden auf der Grundlage von Crossover-Ereignissen zwischen dem glätteten GDPO und seiner verzögerten Version definiert. Eine Long-Position wird eingegeben, wenn das glättete GDPO über die Verzögerung überschreitet und negativ ist. Die Long-Position wird verlassen, wenn das glättete GDPO unter die Verzögerung oder die Nulllinie überschreitet. Eine Short-Position wird eingegeben, wenn das glättete GDPO unter die Verzögerung überschreitet und positiv ist. Die Short-Position wird verlassen, wenn das glättete GDPO über die Verzögerung oder die Nulllinie überschreitet.

Der glatte GDPO und seine Verzögerung werden in unterschiedlichen Farben dargestellt. Die Nulllinie wird auch als Referenz angezeigt. Die Hintergrundfarbe des Diagramms ändert sich, wenn die Strategie in eine Position eintritt. Kreuzmarker werden an den Crossover-Punkten als Ausstiegssignale dargestellt.

Analyse der Vorteile

Die Strategie kombiniert Detrending-Techniken und Gaussian-Gleichung, um Umkehrchancen im Vergleich zu anderen Oszillatoren klarer zu identifizieren.

Risikoanalyse

Die Strategie ist empfindlich gegenüber Parameter-Tuning wie Periodenlängen und Glättungsparametern. Um optimale Parameter zu bestimmen, ist umfangreiches Backtesting erforderlich, da sonst übermäßige falsche Signale auftreten können. Die Strategie kann in Trending-Märkten aufeinanderfolgende Verluste hervorrufen. Stop-Loss sollte verwendet werden, um Einzelhandelsverluste zu kontrollieren. Fehlgeschlagene Umkehrungen sind ebenfalls ein großes Risiko. Die Umkehrwahrscheinlichkeit sollte anhand von Chartmustern und Trendstärke bestätigt werden.

Die Optimierung kann durch dynamische Anpassung von Parametern und die Einbeziehung von Trendindikatoren zur Verbesserung der Robustheit erfolgen.

Optimierungsrichtlinien

Die Strategie kann in mehreren Aspekten optimiert werden:

-

Dynamische Anpassung der Glättungsparameter, um die Glättung der Trends zu erhöhen und falsche Signale zu reduzieren.

-

Verwenden Sie Trendindikatoren wie ADX, um Verluste in Trendmärkten zu vermeiden.

-

Hinzufügen von Stop-Loss-Mechanismen wie dynamischen oder Trailing-Stops.

-

Optimieren Sie die Einstiegsbedingungen mit zusätzlichen Indikatoren oder Mustern für eine höhere Einstiegsgenauigkeit.

-

Optimierung der Kapitalverwaltung durch Anpassung der Positionsgröße und der Stopps anhand der Marktbedingungen.

-

Testen Sie die Strategie über verschiedene Zeitrahmen wie tägliche oder wöchentliche Daten.

Zusammenfassung

Die Gaussian Detrended Reverssion Strategie identifiziert kurzfristige Zyklen mit Hilfe des GDPO und extrahiert Signale mit Gaussian Filtern, um Umkehrungen unter definierten Ein- und Ausstiegsregeln zu erfassen.

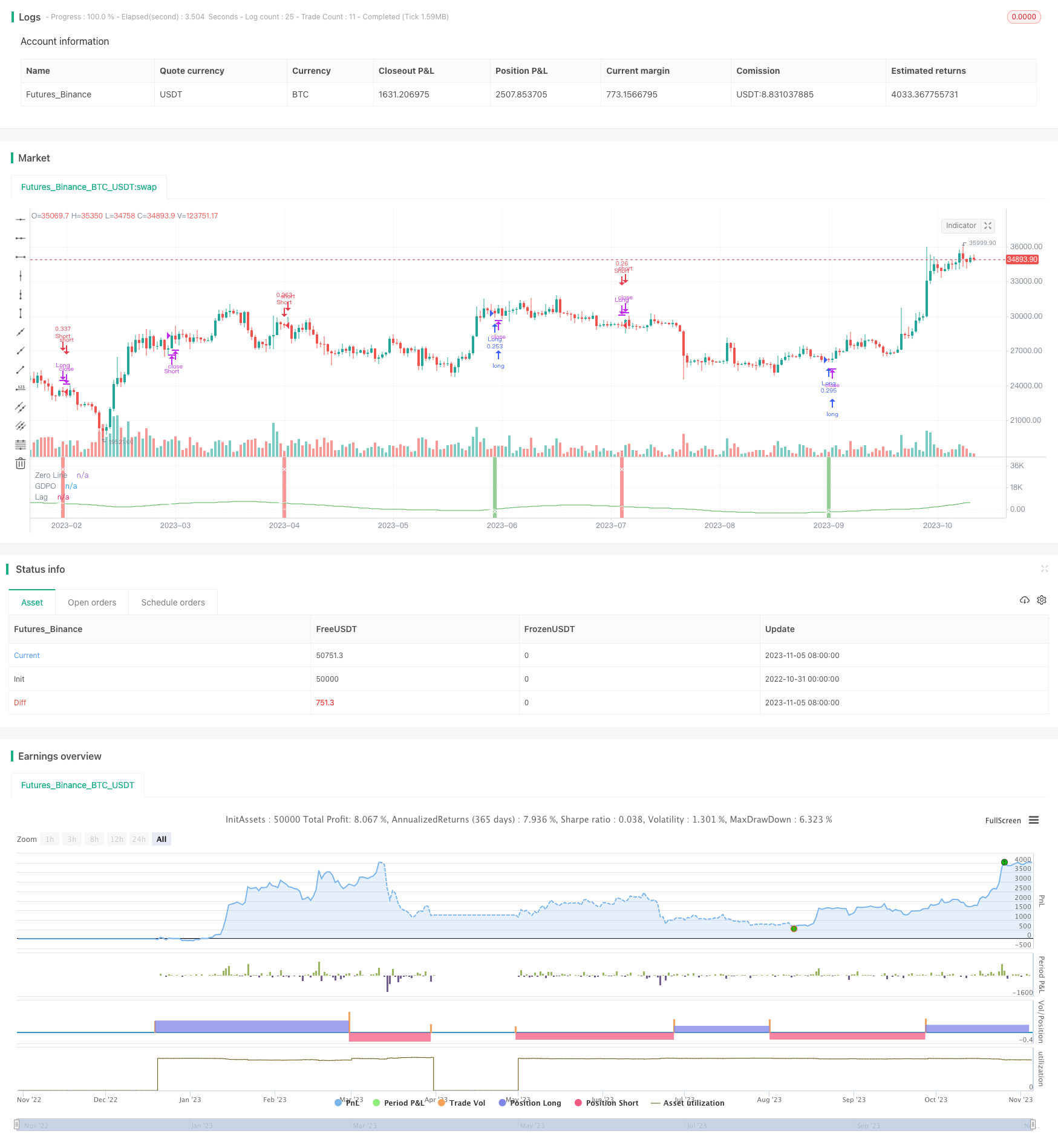

/*backtest

start: 2022-10-31 00:00:00

end: 2023-11-06 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0

// © DraftVenture

//@version=5

strategy(title="Gaussian Detrended Reversion Strategy", overlay=false, default_qty_type=strategy.percent_of_equity, default_qty_value=15)

//Detrended Price Oscillator for price cycles

period_ = input.int(50, title="Price Length", minval=1)

barsback = period_/2 + 1

ma = ta.ema(close, period_)

dpo = close - ma[barsback]

// Rounded ALMA Calculations for gaussian smoothing

almaSource = dpo

almaWindowSize = input(title="Smoothing Length", defval=50)

lagLength = input(title="Lag Length", defval=25)

almaSmoothed = ta.alma(almaSource, almaWindowSize, 0.85, 6)

almaLag = almaSmoothed[lagLength]

// Reversion entry conditions

entryL = ta.crossover(almaSmoothed, almaLag) and almaSmoothed < 0

exitL = ta.crossunder(almaSmoothed, almaLag) or ta.crossunder(almaSmoothed, 0)

entryS = ta.crossunder(almaSmoothed, almaLag) and almaSmoothed > 0

exitS = ta.crossover(almaSmoothed, almaLag) or ta.crossover(almaSmoothed, 0)

// Long entry and exit

if entryL

strategy.entry("Long", strategy.long)

if exitL

strategy.close("Long")

// Short entry and exit

if entryS

strategy.entry("Short", strategy.short)

if exitS

strategy.close("Short")

// Plot the oscillator

plot(almaSmoothed, title="GDPO", color=color.green)

plot(almaLag, title="Lag", color=color.white)

hline(0, title="Zero Line", color=color.white)

bgcolor(entryL ? color.new(color.green, 40) : na)

bgcolor(entryS ? color.new(color.red, 40) : na)

plotshape(series=ta.crossunder(almaSmoothed, almaLag) or ta.crossunder(almaSmoothed, 0), style=shape.xcross, location=location.top, color=color.white, size=size.tiny)

plotshape(series=ta.crossover(almaSmoothed, almaLag) or ta.crossover(almaSmoothed, 0), style=shape.xcross, location=location.bottom, color=color.white, size=size.tiny)

//Strategy by KP

- Trendumkehrung und Ehlers führende Indikator-Kombi-Strategie

- Doppel bewegliche Durchschnittsumkehrverfolgung

- Strategie für die Verlagerung des gleitenden Durchschnitts

- RSI-Impulsumkehrstrategie

- Turtle Breakout EMA Kreuzstrategie

- RSI-Durchschnittsstrategie

- Keine Offset Ichimoku Cloud mit RSI-Filterstrategie

- Strategie der doppelten Stochastik

- EMAC Exponential Moving Average Kreuzoptimierte Strategie

- Bollinger Band Breakout-Strategie

- Flugende Drachen-Trendstrategie

- Kreuzung des gleitenden Durchschnitts

- Dreifach gleitender Durchschnittskanaltrend nach Strategie

- Doppel SSL-Strategie mit EMA-Stop Loss

- Strategie für den Kijun Loopback

- Strategie für den Crossover-Handel mit gleitendem Durchschnitt

- Super Ichi Strategie

- CBMA Bollinger Bands Breaker Strategie

- Strategie für eine bidirektionale Umkehrung und einen dynamischen gleitenden Durchschnitt

- RSI-Bereich Handelsstrategie