Statistische Volatilitäts-Backtesting-Strategie basierend auf der Extremwertmethode

Überblick

Die Strategie berechnet die statistische Schwankungsrate, die auch als historische Schwankungsrate bezeichnet wird. Die Strategie berechnet die statistische Schwankungsrate, die auf den Höchst-, Tief- und Schlusskurs basiert, kombiniert mit dem Zeitfaktor. Diese Schwankungsrate spiegelt die Volatilität der Assetpreise wider. Die Strategie führt entsprechende Mehrkopf- oder Leerkopfgeschäfte durch, wenn die Schwankungsrate höher oder niedriger als die festgelegte Schwelle ist.

Strategieprinzip

Berechnung der Höchstwerte für Höchst-, Tiefst- und Schlusskosten innerhalb eines bestimmten Zeitraums

Verwenden Sie die Extreme-Wert-Formel, um die statistische Volatilität zu berechnen

SqrTime = sqrt(253 / Length) Vol = ((0.6 * log(xMaxC / xMinC) * SqrTime) + (0.6 * log(xMaxH / xMinL) * SqrTime)) * 0.5Vergleiche der Volatilität mit den festgelegten Auf- und Abwertungen, um ein Handelssignal zu erzeugen

pos = iff(nRes > TopBand, 1, iff(nRes < LowBand, -1, nz(pos[1], 0)))Sie können nach dem Signal über oder unter gehen.

Analyse der Stärken

Die wichtigsten Vorteile dieser Strategie sind:

- Die Verwendung statistischer Volatilitätsindikatoren ermöglicht eine effektive Erfassung von Markt-Hotspots und Umkehrmöglichkeiten.

- Extreme Werte berechnen die Schwankungen, sind nicht empfindlich für Extrempreise und sind stabiler und zuverlässiger

- Der Handel kann an unterschiedliche Volatilitätsumgebungen angepasst werden, indem Parameter angepasst werden

Risikoanalyse

Diese Strategie birgt folgende Risiken:

- Die statistische Volatilität selbst ist etwas zurückgeblieben und kann die Wendepunkte des Marktes nicht genau erfassen.

- Der Volatilitätsindikator reagiert langsam auf Ereignisse und kann kurzfristige Handelschancen verpassen

- Es besteht ein gewisses Risiko für Fehltransaktionen und ein Stop-Loss-Risiko.

Gegenmaßnahmen und Lösungen:

- Angemessene Verkürzung der statistischen Perioden und erhöhte Sensibilität für Marktveränderungen

- In Kombination mit anderen Indikatoren zur Verbesserung der Signalgenauigkeit

- Setzen Sie einen Stop-Loss und kontrollieren Sie Ihre Einzelschäden

Optimierungsrichtung

Die Optimierung der Strategie:

- Verschiedene statistische Periodenparameter testen, um die optimalen Parameter zu finden

- Positionsmanagement-Modul hinzugefügt, um Positionen nach Schwankungen anzupassen

- In Kombination mit Moving Averages und anderen Indikatoren werden Filterbedingungen gesetzt, um Fehlhandlungen zu reduzieren.

Zusammenfassen

Die Strategie nutzt die Extreme-Wert-Algorithmen zur Berechnung der statistischen Volatilität und erzeugt Handelssignale durch die Erfassung von Volatilitätsdynamik. Im Vergleich zu Indikatoren wie einfachen Moving Averages ist sie besser in der Lage, die Marktvolatilität zu reflektieren und Rückschlüsse zu erfassen. Gleichzeitig macht die Extreme-Wert-Algorithmen die Ergebnisse stabiler und zuverlässiger. Durch die Anpassung und Optimierung der Parameter kann die Strategie an verschiedene Marktbedingungen angepasst werden.

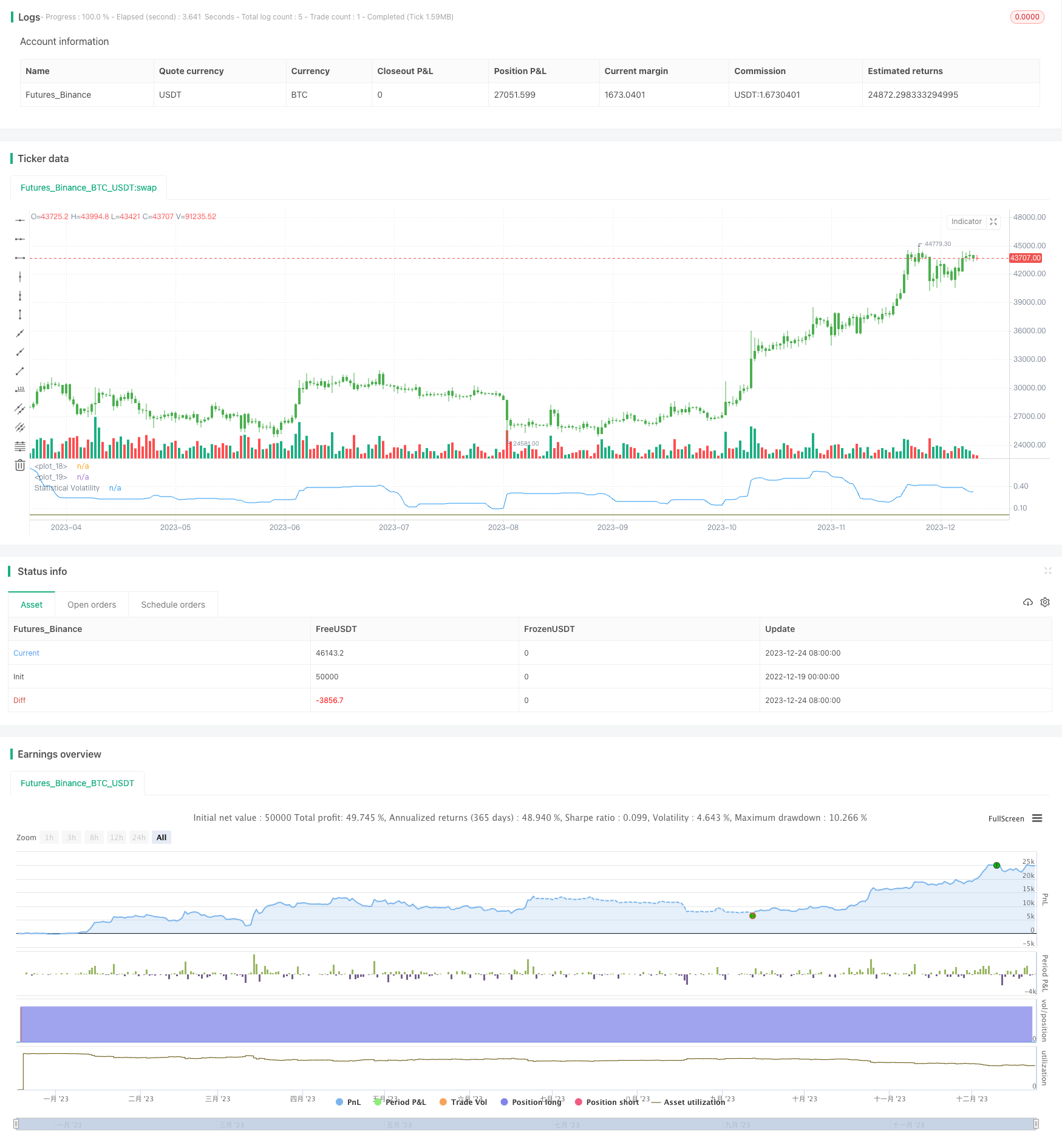

/*backtest

start: 2022-12-19 00:00:00

end: 2023-12-25 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 22/11/2014

// This indicator used to calculate the statistical volatility, sometime

// called historical volatility, based on the Extreme Value Method.

// Please use this link to get more information about Volatility.

//

// You can change long to short in the Input Settings

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

strategy(title="Statistical Volatility - Extreme Value Method ", shorttitle="Statistical Volatility Backtest")

Length = input(30, minval=1)

TopBand = input(0.005, step=0.001)

LowBand = input(0.0016, step=0.001)

reverse = input(false, title="Trade reverse")

hline(TopBand, color=red, linestyle=line)

hline(LowBand, color=green, linestyle=line)

xMaxC = highest(close, Length)

xMaxH = highest(high, Length)

xMinC = lowest(close, Length)

xMinL = lowest(low, Length)

SqrTime = sqrt(253 / Length)

Vol = ((0.6 * log(xMaxC / xMinC) * SqrTime) + (0.6 * log(xMaxH / xMinL) * SqrTime)) * 0.5

nRes = iff(Vol < 0, 0, iff(Vol > 2.99, 2.99, Vol))

pos = iff(nRes > TopBand, 1,

iff(nRes < LowBand, -1, nz(pos[1], 0)))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1, 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

barcolor(possig == -1 ? red: possig == 1 ? green : blue )

plot(nRes, color=blue, title="Statistical Volatility")