Drei Inside-Down-Umkehrstrategie

Überblick

Die drei-in-nieder-umkehr-Strategie ist eine technische Analyse-Strategie zur Identifizierung von Aktienpreis-Umkehrsignalen. Sie besteht aus drei K-Linien, zuerst eine Y-Line mit einer längeren oberen Schattenlinie, gefolgt von einer Unterlinie, die die vorherige K-Line vollständig enthält. Die letzte K-Line öffnet den Schlusskurs unter dem Schlusskurs der vorherigen K-Line.

Strategieprinzip

Die drei Richtlinien für die Strategie der Inversion sind:

- K-Linie 1: Die langere Aufschlaglinie, bei der die Differenz zwischen dem Höchstpreis und dem Eröffnungspreis relativ groß ist

- K-Linie 2: enthält vollständig die negative Linie der vorherigen K-Linie, deren Minimalwert niedriger sein muss als der Minimalwert der vorherigen Sonnenlinie

- K-Linie 3: Der Eröffnungspreis ist niedriger als der Schlusskurs von K-Linie 2 und der Schlusskurs ist niedriger als der Mindestpreis von K-Linie 2

Wenn die drei oben genannten Bedingungen erfüllt sind, zeigt dies, dass der Preis während des Anstiegs starken Verkaufsdruck erlebt hat, und es kann eine Abwärtsumkehr geben. In diesem Fall wird die Strategie beim K-Linie-3-Off-Handel einen Mehrbetrag eröffnen und einen Stop-Loss- und Stop-Stop-Bereich einrichten. Die spezifische Positionsöffnung, Stop-Loss und Stop-Stop-Logik ist wie folgt:

Die Logik der Börsenöffnung: Wenn die drei K-Linien die oben genannten Beurteilungsregeln erfüllen, eröffnen Sie mehrere Optionen zum Eröffnungspreis der dritten K-Linie (K-Linie 3)

Stop-loss-Logik Wenn der Preis der Position auf die Stop-Loss-Marke fällt, wird der Stop-Loss ausgeglichen.

Die Logik des Stopps: Wenn der Preis für eine Position steigt, wird die Position ausgeglichen.

Analyse der Stärken

Die drei wichtigsten Vorteile einer In-Down-Umkehrung sind:

Die Handelssignale sind klar und leicht zu beurteilen. Die Formen der drei Innenseiten sind sehr deutlich und leicht zu erkennen, um Fehlzettel zu vermeiden.

Erfolgsrate höher. Diese Preisform ist oft ein Hinweis auf eine Veränderung der Marktmotivation und der Mainstream-Richtung, was zu einer höheren Erfolgsrate bei der Eröffnung einer Position führt.

Risikokontrolle. Es gibt eine klare Stop-Loss-Logik, mit der einzelne Verluste in einem bestimmten Bereich kontrolliert werden können, um einen Ausbruch zu vermeiden.

Sie sind sehr anpassungsfähig. Sie sind für die meisten Sorten und Zeitspannen geeignet, insbesondere für mittelschnelle Operationen.

Risikoanalyse

Die drei Inner-und-Unter-Rückwärts-Strategien haben ihre Risiken, hauptsächlich:

Es ist möglich, dass ein Stoppschaden auftritt. Es ist auch möglich, dass ein Rückschlagsignal ausfällt, was den Stoppschaden auslöst.

Das Risiko einer Verzögerung. Wenn die Umkehrung zu lange dauert, werden Sie mit höheren finanziellen Kosten konfrontiert.

Die Einstellung von Stop-Loss- und Stop-Out-Sets beeinflusst die tatsächlichen Gewinne und Verluste und muss sorgfältig bewertet werden.

Es ist ein Risiko, wenn man häufig handelt. Mehr Umkehrungen erhöhen die Kosten und den Stress.

Optimierungsrichtung

Die drei Inner-Unter-Umkehr-Strategien können in folgenden Bereichen optimiert werden:

In Kombination mit dem Volumenindikator soll die Beurteilung des Volumens erhöht und falsche Signale vermieden werden.

Anpassung der Parameter-Einstellungen. Beurteilung der optimalen Stop-Loss- und Stop-Stop-Parameter für verschiedene Sorten und Perioden.

Zusätzliche Filterbedingungen. In Kombination mit anderen Indikatoren verhindern Sie den Ausfall von Transaktionen während der Berechnung.

Optimieren Sie die Zeit der Börsengründung. Beurteilen Sie die Preisentwicklung nach der Eröffnung der dritten K-Linie und suchen Sie nach besseren Einstiegspunkten.

Zusammenfassen

Die K-Linien-Strategie, die durch die Identifizierung von K-Linien-Formen möglich ist, die bei steigenden Preisen mit Verkaufsdruck konfrontiert sind, eröffnet Positionen in den frühen Phasen der Umkehrung und ermöglicht die Erfassung von Aktienkursen. Es ist eine risikokontrollierbare, einfache und praktische Technische Analyse-Strategie, die als eine der ausgerichteten Menütaschen für quantifizierte Geschäfte bezeichnet werden kann.

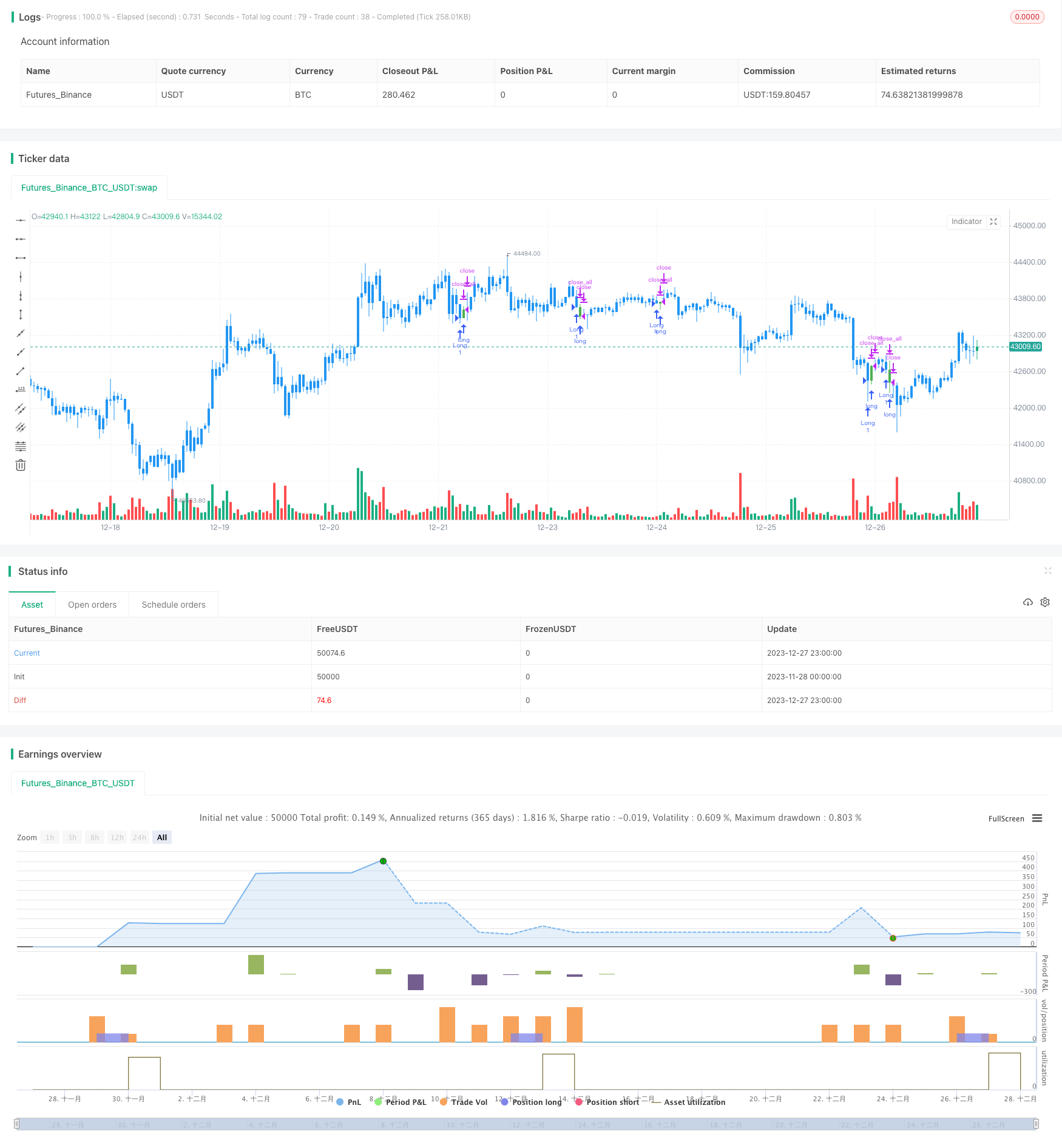

/*backtest

start: 2023-11-28 00:00:00

end: 2023-12-28 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 06/02/2019

// This is a three candlestick bearish reversal pattern consisting of a bearish

// harami pattern formed by the first 2 candlesticks then followed by down

// candlestick with a lower close than the prior candlestick.

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

strategy(title = "Three Inside Down Backtest", overlay = true)

input_takeprofit = input(40, title="Take Profit pip", step=0.01)

input_stoploss = input(20, title="Stop Loss pip", step=0.01)

barcolor(close[2] > open[2] ? open[1] > close[1] ? open[1] <= close[2] ? open[2] <= close[1] ? open[1] - close[1]< close[2] - open[2] ? close < open ? close < close[1] ? open < open[1] ? close < open[2] ? yellow :na :na : na : na : na:na : na : na : na)

posprice = 0.0

pos = 0.0

barcolor(nz(pos[1], 0) == -1 ? red: nz(pos[1], 0) == 1 ? green : blue )

posprice := close[2] > open[2] ? open[1] > close[1] ? open[1] <= close[2] ? open[2] <= close[1] ? open[1] - close[1]< close[2] - open[2] ? close < open ? close < close[1] ? open < open[1] ? close < open[2] ? close :nz(posprice[1], 0) :nz(posprice[1], 0) : nz(posprice[1], 0) : nz(posprice[1], 0) :nz(posprice[1], 0):nz(posprice[1], 0):nz(posprice[1], 0):nz(posprice[1], 0):nz(posprice[1], 0)

pos := iff(posprice > 0, 1, 0)

if (pos == 0)

strategy.close_all()

if (pos == 1)

strategy.entry("Long", strategy.long)

posprice := iff(high >= posprice + input_takeprofit and posprice > 0, 0 , nz(posprice, 0))

posprice := iff(low <= posprice - input_stoploss and posprice > 0, 0 , nz(posprice, 0))