Eine echte SchildkröteStrategie, die so standhaft wie eine Felschildkröte ist

Schriftsteller:ChaoZhang, Datum: 2024-02-18 14:34:40Tags:

Übersicht

Steadfast as a Rock Turtle ist eine quantitative Handelsstrategie, die den Regeln der Brady-Schildkröten-Handelsmethode folgt. Sie verwendet Preis-Breakout, um Positionen einzugeben und Stops für den Ausstieg zu verfolgen. Sie berechnet die Positionsgröße basierend auf der wahren Volatilität und kontrolliert die Verluste pro Handel streng.

Grundsätze

Eintrittsregel

Steadfast as a Rock Turtle Strategie geht auf Breakouts ein. Insbesondere berechnet es den höchsten Höchststand und das niedrigste Tief über den angegebenen Lookback-Zeitraum. Wenn der Preis über dem höchsten Höchststand bricht, geht es lang. Wenn der Preis unter dem niedrigsten Tief bricht, geht er kurz.

Wenn der Abschluss der aktuellen Bar den höchsten Höchststand der letzten 20 Bars überschreitet, wird die Strategie einen Long Stop-Auftrag zu diesem Schlusskurs platzieren, um sich auf einen Ausbruch über dem höchsten Höchststand vorzubereiten.

Ausstiegsregel

Die Steadfast as a Rock Turtle-Strategie geht mit Stops-Tracking-Stops aus. Sie berechnet dynamisch den höchsten Höchststand und den niedrigsten Tiefstand über den angegebenen Ausgangszeitraum und verwendet sie, um den Ausgangskanal zu bestimmen.

Wenn man lang hält, wenn der Preis unter den untersten Tiefpunkt des Exit-Kanals fällt, stoppt die Position. Umgekehrt für die Short-Position.

Darüber hinaus berechnet die Strategie eine Stop-Loss-Ebene, die auf der wahren Volatilität basiert und als letzter Stopp dient. Solange der Preis über dem Exit-Kanal bleibt, wird der Stop-Loss weiter verfolgt und angepasst, um sicherzustellen, dass die Stops auf geeignete Entfernungen gesetzt werden

Positionsgröße

Steadfast as a Rock Turtle-Strategie misst seine Positionen basierend auf der wahren Volatilität. Insbesondere schätzt sie zuerst den potenziellen Verlustprozentsatz in der Nähe des Einstiegspreises, berechnet dann umgekehrt die Positionsgröße aus dem erwarteten Risikoparameter. Dies steuert effektiv den maximalen Verlust pro Handel.

Analyse der Vorteile

Stetiger Betrieb

Die Strategie steadfast as a Rock Turtle hält sich streng an die klassischen Schildkrötenhandelsregeln für Ein- und Ausgänge ohne willkürliche Änderungen. Dies ermöglicht es der Strategie, langfristig stabil zu laufen, ohne dass das System aufgrund vorübergehender schlechtes Urteilsvermögen versagt.

Abbauvermögen

Durch den Eintritt auf Breakouts vermeidet die Strategie überbewertete Eintritte effektiv und reduziert die Wahrscheinlichkeit von Systemverlusten.

Risikobegrenzbarkeit

Durch die Größe basierend auf der wahren Volatilität kontrolliert die Strategie streng den maximalen Verlust pro Handel innerhalb der Toleranz.

Risikoanalyse

Ausfallrisiko

Wenn der Preis mit geringer Dynamik ausbricht, kann sich herausstellen, dass es sich um ein falsches Signal handelt, das falsche Einstiegsverluste verursacht.

Parameteroptimierungsrisiko

Statische Strategieparameter wie Eintritts-/Austrittszeiten könnten ungültig werden, wenn sich das Marktregime drastisch ändert.

Risiko eines Ausfalls des technischen Indikators

Indikatoren, die wie Preisbreakout-Flagges verwendet werden, könnten fehlschlagen, wenn sich der Trend oder die Volatilität signifikant ändern.

Optimierungsrichtlinien

Trendfilter hinzufügen

Es können auch allgemeine Trendindikatoren wie MA, MACD hinzugefügt werden, wobei man nur bei Aufwärtstrend lang und nur bei Abwärtstrend kurz geht, um Gegentrend-Whipsaws zu vermeiden.

Zeitrahmensynthese

Höhere Zeitrahmenindikatoren, z. B. Tages-MA-Werte, können dazu beitragen, die allgemeine Richtung zu bestätigen, um die Signalen mit niedrigeren Zeitrahmen zu ergänzen.

Dynamisches Parameter-Tuning

Maschinelles Lernen kann die Strategieparameter automatisch kontinuierlich auf Basis der neuesten Daten aktualisieren, um die Wirksamkeit bei sich ändernden Marktdynamiken zu erhalten.

Zusammenfassung

Steadfast as a Rock Turtle Strategie folgt der klassischen Schildkröten-Handelsmethodik streng

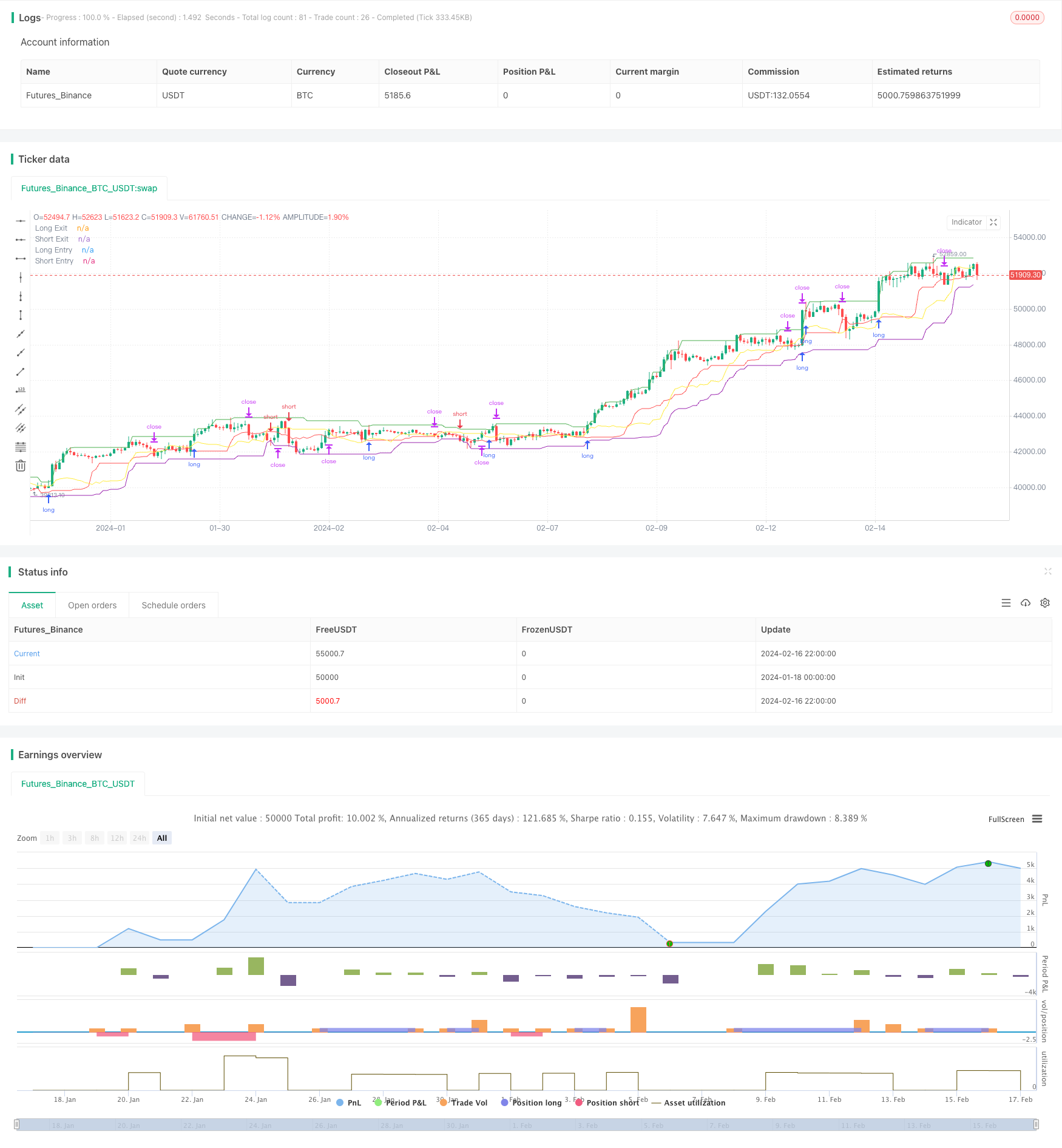

/*backtest

start: 2024-01-18 00:00:00

end: 2024-02-17 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("Real Turtle", shorttitle = "Real Turtle", overlay=true, pyramiding=1, default_qty_type= strategy.percent_of_equity,calc_on_order_fills=false, slippage=25,commission_type=strategy.commission.percent,commission_value=0.075)

//////////////////////////////////////////////////////////////////////

// Testing Start dates

testStartYear = input(2016, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(1, "Backtest Start Day")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay,0,0)

//Stop date if you want to use a specific range of dates

testStopYear = input(2030, "Backtest Stop Year")

testStopMonth = input(12, "Backtest Stop Month")

testStopDay = input(30, "Backtest Stop Day")

testPeriodStop = timestamp(testStopYear,testStopMonth,testStopDay,0,0)

// A switch to control background coloring of the test period

// Use if using a specific date range

testPeriodBackground = input(title="Color Background?", type=bool, defval=false)

testPeriodBackgroundColor = testPeriodBackground and (time >= testPeriodStart) and (time <= testPeriodStop) ? #00FF00 : na

bgcolor(testPeriodBackgroundColor, transp=97)

testPeriod() => true

// Component Code Stop

//////////////////////////////////////////////////////////////////////

//How many candles we want to determine our position entry

enterTrade = input(20, minval=1, title="Entry Channel Length")

//How many candles we want ot determine our position exit

exitTrade = input(10, minval=1, title="Exit Channel Length")

//True Range EMA Length

trLength = input(13, minval=1, title="True Range Length")

//Go all in on every trade

allIn = input(false, title="Use whole position on every trade")

dRisk = input(2, "Use Desired Risk %")

//How much of emaTR to use for TS offset

multiEmaTR = input(2, "Desired multiple of ema Tr (N)")

//absolute value (highest high of of this many candles - lowest high of this many candles) . This is used if we want to change our timeframe to a higher timeframe otherwise just works like grabbing high o r low of a candle

//True range is calculated as just high - low. Technically this should be a little more complicated but with 24/7 nature of crypto markets high-low is fine.

trueRange = max(high - low, max(high - close[1], close[1] - low))

//Creates an EMA of the true range by our custom length

emaTR = ema(trueRange, trLength)

//Highest high of how many candles back we want to look as specified in entry channel for long

longEntry = highest(enterTrade)

//loweest low of how many candles back we want to look as specified in exit channel for long

exitLong = lowest(exitTrade)

//lowest low of how many candles back want to look as specified in entry channel for short

shortEntry = lowest(enterTrade)

//lowest low of how many candles back want to look as specified in exit channel for short

exitShort = highest(exitTrade)

//plots the longEntry as a green line

plot(longEntry[1], title="Long Entry",color=green)

//plots the short entry as a purple line

plot(shortEntry[1], title="Short Entry",color=purple)

howFar = barssince(strategy.position_size == 0)

actualLExit = strategy.position_size > 0 ? strategy.position_avg_price - (emaTR[howFar] * multiEmaTR) : longEntry - (emaTR * multiEmaTR)

actualLExit2 = actualLExit > exitLong ? actualLExit : exitLong

actualSExit = strategy.position_size < 0 ? strategy.position_avg_price + (emaTR[howFar] * multiEmaTR) : shortEntry + (emaTR * multiEmaTR)

actualSExit2 = actualSExit < exitShort ? actualSExit : exitShort

//plots the long exit as a red line

plot(actualLExit2[1], title="Long Exit",color=red)

//plots the short exit as a blue line

plot(actualSExit2[1], title="Short Exit",color=yellow)

//Stop loss in ticks

SLLong =(emaTR * multiEmaTR)/ syminfo.mintick

SLShort = (emaTR * multiEmaTR)/ syminfo.mintick

//Calculate our potential loss as a whole percentage number. Example 1 instead of 0.01 for 1% loss. We have to convert back from ticks to whole value, then divided by close

PLLong = ((SLLong * syminfo.mintick) * 100) / longEntry

PLShort = ((SLShort * syminfo.mintick) * 100) / shortEntry

//Calculate our risk by taking our desired risk / potential loss. Then multiple by our equity to get position size. we divide by close because we are using percentage size of equity for quantity in this script as not actual size.

//we then floor the value. which is just to say we round down so instead of say 201.54 we would just input 201 as TV only supports whole integers for quantity.

qtyLong = floor(((dRisk / PLLong) * strategy.equity) /longEntry )

qtyShort = floor(((dRisk / PLShort) * strategy.equity) /shortEntry )

qtyLong2 = allIn ? 100 : qtyLong

qtyShort2 = allIn ? 100 : qtyShort

//Only open long or short positions if we are inside the test period specified earlier

if testPeriod()

//Open a stop market order at our long entry price and keep it there at the quantity specified. This order is updated/changed on each new candlestick until a position is opened

strategy.entry("long", strategy.long, stop = longEntry, qty = qtyLong2)

//sets up or stop loss order by price specified in our actualLExit2 variable

strategy.exit("Stoploss-Long", "long", stop=actualLExit2)

//Open a stop market order at our short entry price and keep it there at the quantity specified. This order is updated/changed on each new candlestick until a position is opened

strategy.entry("short", strategy.short, stop = shortEntry, qty = qtyShort2)

//sets up or stop loss order by price specified in our actualLExit2 variable

strategy.exit("Stoploss-Short", "short", stop=actualSExit2)

- Bitcoin-Dollar-Kostendurchschnitt auf Basis von BEAM-Bändern

- Byron Serpent Cloud Quant Strategie

- Handelsstrategie für den Handel mit Volatilitätsspreads in zwei Zeiträumen

- Scillator-Profilumkehrstrategie auf der Grundlage von Multi-Timeframe MACD-Null-Crossing

- MACD EMA-Kreuzungstrendverfolgungsstrategie

- Handelsstrategie mit doppelten gleitenden Durchschnitten

- Handelsstrategie für den Trend des doppelten gleitenden Durchschnitts

- V-Umkehrung der SMA-Strategie

- Strategie für den Ausbruch von Handelsgeschäften mit linearem Regressionskanal

- Trend auf der Grundlage von Dual-EMA-Indikatoren nach Strategie

- Strategie zur Verfolgung von Stop-Loss-Verlusten mit offener, hoher und niedriger Stop-Loss-Verlustrate

- Umfassende automatisierte Futures-Handelsstrategie für Long und Short

- Handelsstrategie für den Supertrend-Ausbruch

- 3 Strategie zur Umkehrung des gleitenden Durchschnitts-Swing-Intervalls

- Momentumdurchschnittliche Umkehrung der Pullback-Strategie

- Mehrzeitrahmen-Trendjäger-Strategie

- DCCI-Ausbruchstrategie

- Zweimal zuverlässige Preisschwankung Quant Strategie

- Strategie zur Verfolgung von Volatilitätstrends

- Quantifizierte Umkehrverfolgungsstrategie mit zwei Treibern