Estrategia de súper impulso

El autor:¿ Qué pasa?, Fecha: 2023-11-06 09:24:02Las etiquetas:

Resumen general

La estrategia Super Momentum combina múltiples indicadores de impulso. Compra cuando múltiples indicadores de impulso son alcistas al mismo tiempo, y vende cuando son bajistas al mismo tiempo. Al integrar múltiples indicadores de impulso, tiene como objetivo capturar las tendencias de precios con mayor precisión y evitar señales falsas de indicadores individuales.

Estrategia lógica

La estrategia utiliza 4 indicadores RMI de Everget y 1 Oscilador de Momento Chande. RMI mide el impulso del precio para medir la fuerza alcista y bajista. Chande MO calcula el cambio de precio para identificar las condiciones de sobrecompra y sobreventa.

Se hace largo cuando RMI5 cruza por encima de su línea de compra, RMI4 cruza por debajo de su línea de compra, RMI3 cruza por debajo de su línea de compra, RMI2 cruza por debajo de su línea de compra, RMI1 cruza por debajo de su línea de compra y Chande MO cruza por encima de su línea de compra.

Se corta cuando RMI5 cruza por debajo de su línea de venta, RMI4 cruza por encima de su línea de venta, RMI3 cruza por encima de su línea de venta, RMI2 cruza por encima de su línea de venta, RMI1 cruza por encima de su línea de venta y Chande MO cruza por debajo de su línea de venta.

El RMI5 se sitúa frente a otros RMI para identificar mejor las tendencias del trading piramidal.

Análisis de ventajas

-

La combinación de múltiples indicadores mejora la precisión de la tendencia y evita señales falsas

-

Los indicadores a lo largo de los plazos detectan tendencias más amplias

-

Las ayudas del RMI inverso en la identificación de tendencias y la pirámide

-

El MO de Chande evita malas operaciones en condiciones de sobrecompra/sobreventa

Análisis de riesgos

-

Los parámetros complejos con múltiples indicadores necesitan una optimización exhaustiva

-

Los movimientos simultáneos del indicador pueden generar señales falsas

-

Menor frecuencia de negociación con filtros múltiples

-

Los parámetros pueden no adaptarse a diferentes productos y regímenes de mercado

Direcciones de optimización

-

Prueba y optimización de parámetros para la solidez de la estrategia

-

Añadir/eliminar indicadores para evaluar el impacto en la calidad de la señal

-

Introducir filtros para evitar señales falsas en determinados mercados

-

Ajustar las líneas de compra/venta del indicador para encontrar las combinaciones óptimas

-

Considerar la posibilidad de añadir un stop loss para el control del riesgo

Conclusión

Esta estrategia mejora el juicio de tendencia mediante la integración de indicadores de impulso. Pero la optimización de parámetros es crucial debido a la complejidad. Si está bien sintonizada, puede generar señales de calidad y tiene una ventaja en el seguimiento de tendencias. Pero los operadores deben estar atentos a los riesgos, encontrar parámetros óptimos e incorporar controles de riesgo para una negociación estable.

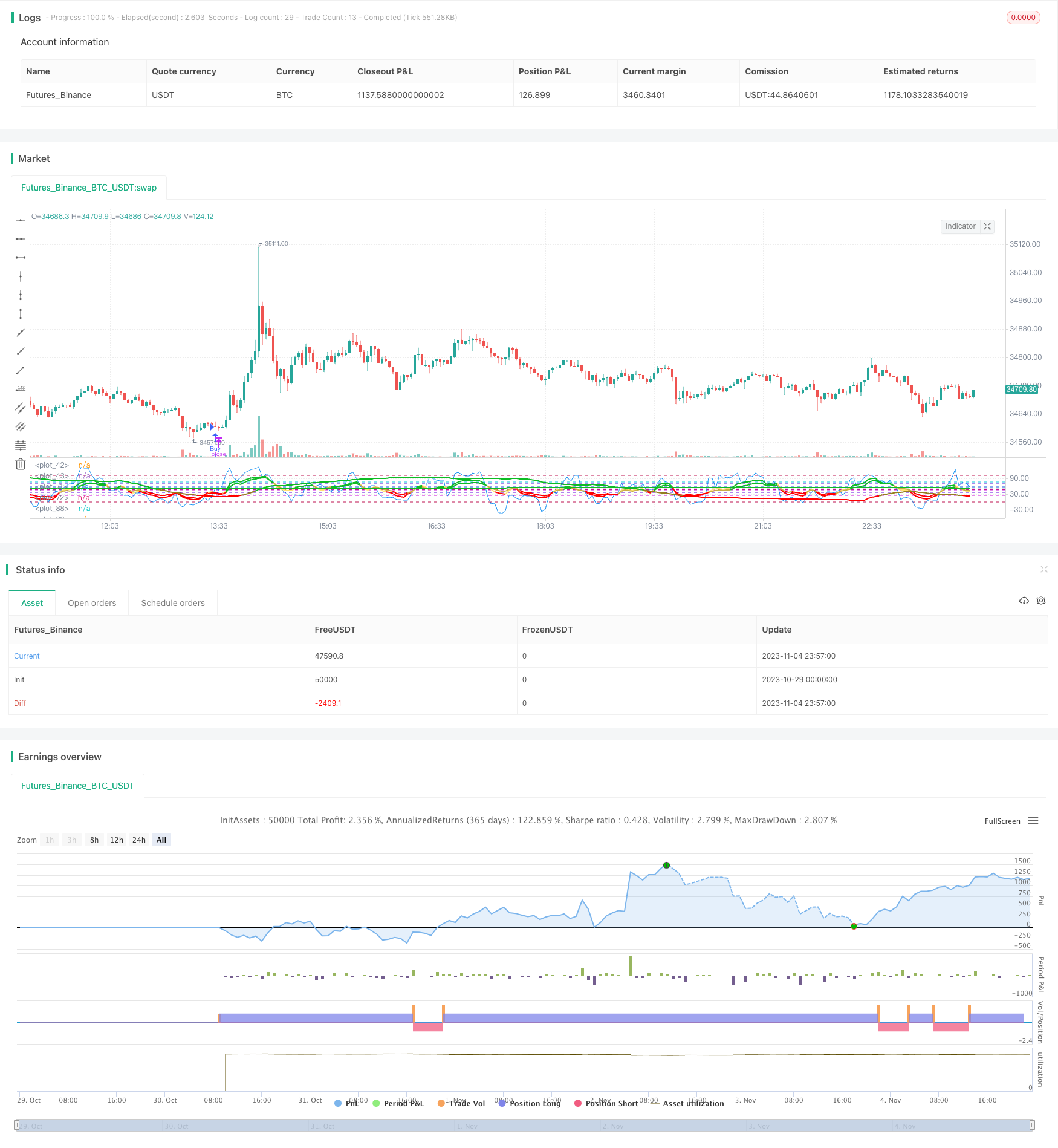

/*backtest

start: 2023-10-29 00:00:00

end: 2023-11-05 00:00:00

period: 3m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="Super Momentum Strat", shorttitle="SMS", format=format.price, precision=2)

//* Backtesting Period Selector | Component *//

//* https://www.tradingview.com/script/eCC1cvxQ-Backtesting-Period-Selector-Component *//

//* https://www.tradingview.com/u/pbergden/ *//

//* Modifications made *//

testStartYear = input(2021, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(1, "Backtest Start Day")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay,0,0)

testStopYear = input(999999, "Backtest Stop Year")

testStopMonth = input(9, "Backtest Stop Month")

testStopDay = input(26, "Backtest Stop Day")

testPeriodStop = timestamp(testStopYear,testStopMonth,testStopDay,0,0)

testPeriod() => true

/////////////// END - Backtesting Period Selector | Component ///////////////

src = input(close, "Price", type = input.source)

highlightBreakouts = input(title="Highlight Overbought/Oversold Breakouts ?", type=input.bool, defval=true)

CMOlength = input(9, minval=1, title="Alpha Chande Momentum Length")

//CMO

momm = change(src)

f1(m) => m >= 0.0 ? m : 0.0

f2(m) => m >= 0.0 ? 0.0 : -m

m1 = f1(momm)

m2 = f2(momm)

sm1 = sum(m1, CMOlength)

sm2 = sum(m2, CMOlength)

percent(nom, div) => 100 * nom / div

chandeMO = percent(sm1-sm2, sm1+sm2)+50

plot(chandeMO, "Chande MO", color=color.blue)

obLevel = input(75, title="Chande Sellline")

osLevel = input(25, title="Chande Buyline")

hline(obLevel, color=#0bc4d9)

hline(osLevel, color=#0bc4d9)

///

///RMIS

//

// Copyright (c) 2018-present, Alex Orekhov (everget)

// Relative Momentum Index script may be freely distributed under the MIT license.

//

///

///

//RMI1

length1 = input(title="RMI1 Length", type=input.integer, minval=1, defval=8)

momentumLength1 = input(title="RMI1 Momentum ", type=input.integer, minval=1, defval=3)

up1 = rma(max(change(src, momentumLength1), 0), length1)

down1 = rma(-min(change(src, momentumLength1), 0), length1)

rmi1 = down1 == 0 ? 100 : up1 == 0 ? 0 : 100 - (100 / (1 + up1 / down1))

obLevel1 = input(57, title="RMI1 Sellline")

osLevel1 = input(37, title="RMI1 Buyline")

rmiColor1 = rmi1 > obLevel1 ? #0ebb23 : rmi1 < osLevel1 ? #ff0000 : #ffe173

plot(rmi1, title="RMI 1", linewidth=2, color=rmiColor1, transp=0)

hline(obLevel1, color=#0b57d9)

hline(osLevel1, color=#0b57d9)

//RMI2

length2 = input(title="RMI2 Length", type=input.integer, minval=1, defval=12)

momentumLength2 = input(title="RMI2 Momentum ", type=input.integer, minval=1, defval=3)

up2 = rma(max(change(src, momentumLength1), 0), length2)

down2 = rma(-min(change(src, momentumLength1), 0), length2)

rmi2 = down2 == 0 ? 100 : up1 == 0 ? 0 : 100 - (100 / (1 + up2 / down2))

obLevel2 = input(72, title="RMI2 Sellline")

osLevel2 = input(37, title="RMI2 Buyline")

rmiColor2 = rmi1 > obLevel1 ? #0ebb23 : rmi2 < osLevel2 ? #ff0000 : #c9ad47

plot(rmi2, title="RMI 2", linewidth=2, color=rmiColor2, transp=0)

hline(obLevel2, color=#5a0bd9)

hline(osLevel2, color=#5a0bd9)

//RMI3

length3 = input(title="RMI3 Length", type=input.integer, minval=1, defval=30)

momentumLength3 = input(title="RMI3 Momentum ", type=input.integer, minval=1, defval=53)

up3 = rma(max(change(src, momentumLength3), 0), length3)

down3 = rma(-min(change(src, momentumLength3), 0), length3)

rmi3 = down3 == 0 ? 100 : up3 == 0 ? 0 : 100 - (100 / (1 + up3 / down3))

obLevel3 = input(46, title="RMI3 Sellline")

osLevel3 = input(24, title="RMI3 Buyline")

rmiColor3 = rmi3 > obLevel3 ? #0ebb23 : rmi3 < osLevel3 ? #ff0000 : #967d20

plot(rmi3, title="RMI 3", linewidth=2, color=rmiColor3, transp=0)

hline(obLevel3, color=#cf0bd9)

hline(osLevel3, color=#cf0bd9)

//RMI4

length4 = input(title="RMI4 Length", type=input.integer, minval=1, defval=520)

momentumLength4 = input(title="RMI4 Momentum ", type=input.integer, minval=1, defval=137)

up4 = rma(max(change(src, momentumLength4), 0), length4)

down4 = rma(-min(change(src, momentumLength4), 0), length4)

rmi4 = down4 == 0 ? 100 : up4 == 0 ? 0 : 100 - (100 / (1 + up4 / down4))

obLevel4 = input(0, title="RMI4 Sellline")

osLevel4 = input(100, title="RMI4 Buyline")

rmiColor4 = rmi4 > obLevel4 ? #0ebb23 : rmi4 < osLevel4 ? #ff0000 : #7a630b

plot(rmi4, title="RMI 4", linewidth=2, color=rmiColor4, transp=0)

hline(obLevel4, color=#bd1150)

hline(osLevel4, color=#bd1150)

//RMI5

length5 = input(title="RMI5 Length", type=input.integer, minval=1, defval=520)

momentumLength5 = input(title="RMI5 Momentum ", type=input.integer, minval=1, defval=137)

up5 = rma(max(change(src, momentumLength5), 0), length5)

down5 = rma(-min(change(src, momentumLength5), 0), length5)

rmi5 = down5 == 0 ? 100 : up4 == 0 ? 0 : 100 - (100 / (1 + up5 / down5))

buy5 = input(0, title="RMI5 Buy Above")

sell5 = input(47, title="RMI5 Sell Below")

rmiColor5 = rmi5 > buy5 ? #0ebb23 : rmi5 < sell5 ? #ff0000 : #7a630b

plot(rmi5, title="RMI 5", linewidth=2, color=rmiColor5, transp=0)

hline(buy5, color=#bd1150)

hline(sell5, color=#bd1150)

///

///END RMIS

//

//

// Relative Momentum Index script may be freely distributed under the MIT license.

//

///

///

hline(50, color=#C0C0C0, linestyle=hline.style_dashed, title="Zero Line")

//alerts

longcondition1 = crossover(chandeMO, osLevel)

shortcondition1 = crossunder(chandeMO, obLevel)

longcondition2 = rmi5>buy5 and rmi4<osLevel4 and rmi3<osLevel3 and rmi2<osLevel2 and rmi1<osLevel1 and longcondition1

shortcondition2 = rmi5<sell5 and rmi4>obLevel4 and rmi3>obLevel3 and rmi2>obLevel2 and rmi1>obLevel1 and shortcondition1

if testPeriod()

if longcondition2

strategy.entry("Buy", strategy.long)

if shortcondition2

strategy.entry("Sell", strategy.short)

- La tendencia sigue la estrategia

- Estrategia de media móvil suavizada

- Estrategia de negociación de tendencia cruzada de media móvil doble

- Sistema de tortugas de Connecticut

- La tendencia sigue la estrategia

- Estrategia de búsqueda de tendencias con láser doble

- Tendencia del oscilador de la EMA siguiendo la estrategia

- Estrategia de cruce de la media móvil triple

- Estrategia de seguimiento de tendencias basada en la ruptura de impulso

- Estrategia de oscilación aleatoria

- Estrategia de bloque de tamaño

- El cambio tras la estrategia de consolidación

- Estrategia de cruce de la media móvil

- Estrategia de ruptura doble

- Estrategia de negociación de órdenes de límite cruzado entre períodos

- Estrategia de Stop Loss de Ichimoku

- Estrategia basada en la tendencia del canal Keltner

- Estrategia de vector normalizada a escala con la inversión de la media de Karobein

- Estrategia de inversión de la media móvil doble

- Estrategia de ruptura del pivote intradiario