Estrategia de negociación cruzada de media móvil doble

El autor:¿ Qué pasa?, Fecha: 2023-12-27 16:07:49Las etiquetas:

Resumen general

Esta estrategia genera señales de compra y venta basadas en la cruz de oro y la cruz de muerte de los promedios móviles. Específicamente, utiliza una media móvil exponencial de 5 días (EMA) y una media móvil exponencial doble de 34 días (DEMA). Cuando la EMA a corto plazo de 5 días cruza por encima de la DEMA a largo plazo de 34 días, se genera una señal de compra. Cuando la EMA a corto plazo de 5 días cruza por debajo de la DEMA a largo plazo de 34 días, se genera una señal de venta.

Estrategia lógica

- Calcular la EMA de 5 días y la DEMA de 34 días

- Generar una señal de compra cuando la EMA de 5 días a corto plazo cruce por encima de la DEMA de 34 días a largo plazo

- Generar una señal de venta cuando la EMA de 5 días a corto plazo cruza por debajo de la DEMA de 34 días a largo plazo

- Opción de negociación únicamente durante sesiones de negociación específicas

- Opción para utilizar el stop loss de seguimiento

Esta estrategia combina los factores de cruce de la media móvil y la media móvil para un rendimiento estable. Las medias móviles como indicador de tendencia pueden identificar eficazmente las tendencias del mercado; La combinación de EMA y DEMA puede suavizar eficazmente los datos de precios para generar señales comerciales; Los cruces entre las medias móviles a corto y largo plazo pueden proporcionar señales comerciales tempranas cuando hay cambios importantes de tendencia.

Análisis de ventajas

- Lógica estratégica simple y clara, fácil de entender e implementar

- El uso combinado de medias móviles considera tanto el juicio de tendencia como la suavización de los datos de precios

- Los cruces entre las medias móviles a corto y a largo plazo pueden proporcionar señales tempranas en los principales puntos de inflexión

- Los parámetros se pueden optimizar para ajustar las longitudes de media móvil para diferentes productos y marcos de tiempo

- La integración de dos factores puede mejorar la estabilidad de la estrategia

Análisis de riesgos

- Más señales falsas pueden ocurrir en los mercados variados

- Las longitudes de media móvil inadecuadas pueden causar retraso en la señal

- Las horas de negociación incorrectas y los ajustes de stop loss pueden afectar a la rentabilidad de la estrategia

Estos riesgos pueden reducirse ajustando las longitudes de las medias móviles, optimizando las horas de negociación y estableciendo un stop loss razonable.

Direcciones de optimización

- Ajustar los parámetros de longitud media móvil para diferentes productos de negociación y plazos

- Optimizar los parámetros de la sesión de negociación para operar durante los períodos más activos

- Comparación de pérdidas de parada fijas y pérdidas de parada posteriores

- Efecto de las diferentes opciones de fuente de precios en la estrategia

Conclusión

Esta estrategia genera señales comerciales a través de cruces de promedios móviles dobles, combinados con técnicas de seguimiento de tendencias y suavización de datos. Es una estrategia de seguimiento de tendencias simple y práctica. A través del ajuste de parámetros y el refinamiento de la lógica, puede adaptarse a diferentes productos y marcos de tiempo, proporcionar señales tempranas en cambios importantes de tendencia y evitar señales falsas. Vale la pena recomendar y aplicar.

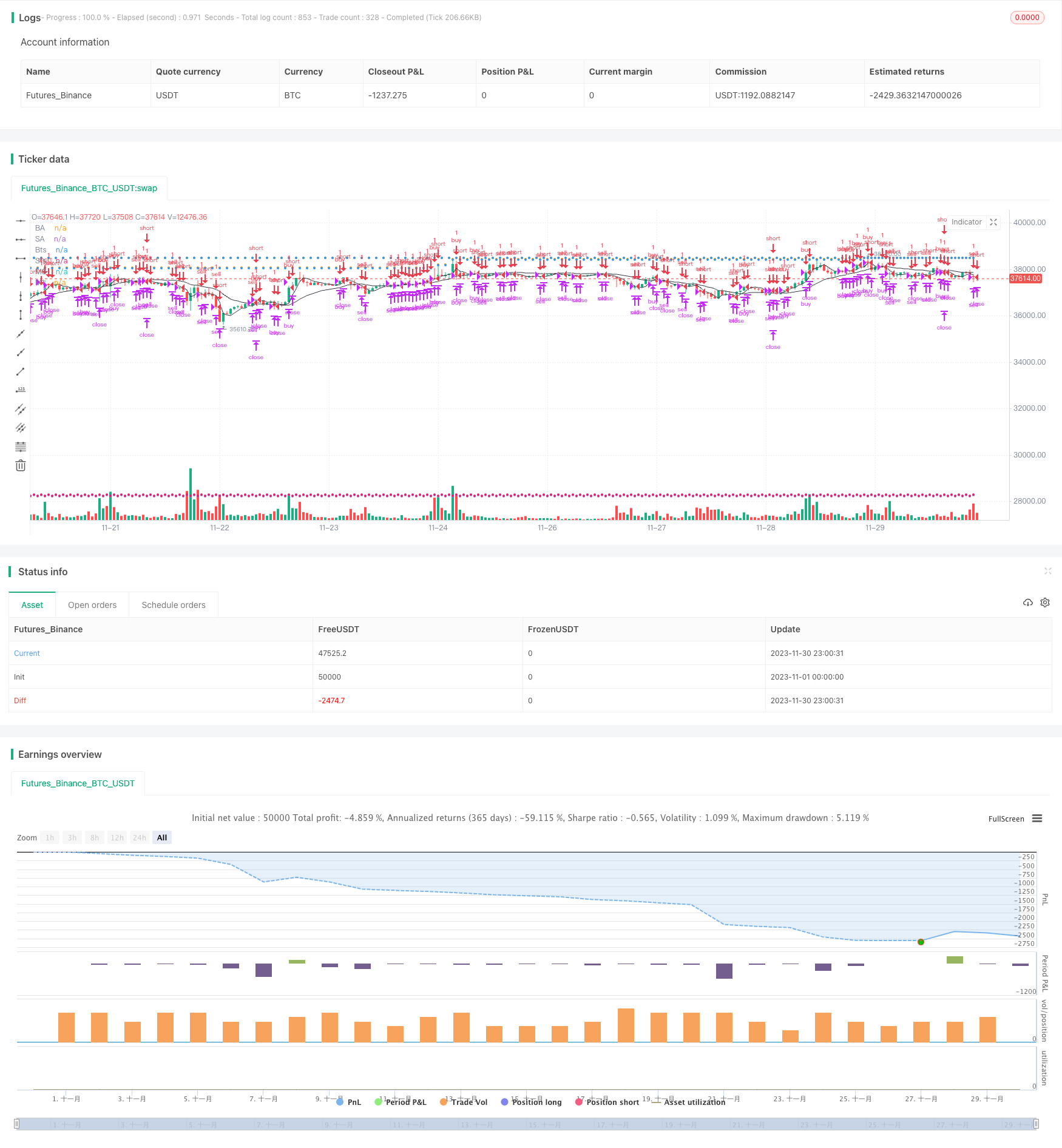

/*backtest

start: 2023-11-01 00:00:00

end: 2023-11-30 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

args: [["v_input_1",false]]

*/

//@version=2

strategy(title='[STRATEGY][RS]MicuRobert EMA cross V2', shorttitle='S', overlay=true)

USE_TRADESESSION = input(title='Use Trading Session?', type=bool, defval=true)

USE_TRAILINGSTOP = input(title='Use Trailing Stop?', type=bool, defval=true)

trade_session = input(title='Trade Session:', defval='0400-1500', confirm=false)

istradingsession = not USE_TRADESESSION ? false : not na(time('1', trade_session))

bgcolor(istradingsession?gray:na)

trade_size = input(title='Trade Size:', type=float, defval=1)

tp = input(title='Take profit in pips:', type=float, defval=55.0) * (syminfo.mintick*10)

sl = input(title='Stop loss in pips:', type=float, defval=22.0) * (syminfo.mintick*10)

ma_length00 = input(title='EMA length:', defval=5)

ma_length01 = input(title='DEMA length:', defval=34)

price = input(title='Price source:', defval=open)

// ||--- NO LAG EMA, Credit LazyBear: ---||

f_LB_zlema(_src, _length)=>

_ema1=ema(_src, _length)

_ema2=ema(_ema1, _length)

_d=_ema1-_ema2

_zlema=_ema1+_d

// ||-------------------------------------||

ma00 = f_LB_zlema(price, ma_length00)

ma01 = f_LB_zlema(price, ma_length01)

plot(title='M0', series=ma00, color=black)

plot(title='M1', series=ma01, color=black)

isnewbuy = change(strategy.position_size)>0 and change(strategy.opentrades)>0

isnewsel = change(strategy.position_size)<0 and change(strategy.opentrades)>0

buy_entry_price = isnewbuy ? price : buy_entry_price[1]

sel_entry_price = isnewsel ? price : sel_entry_price[1]

plot(title='BE', series=buy_entry_price, style=circles, color=strategy.position_size <= 0 ? na : aqua)

plot(title='SE', series=sel_entry_price, style=circles, color=strategy.position_size >= 0 ? na : aqua)

buy_appex = na(buy_appex[1]) ? price : isnewbuy ? high : high >= buy_appex[1] ? high : buy_appex[1]

sel_appex = na(sel_appex[1]) ? price : isnewsel ? low : low <= sel_appex[1] ? low : sel_appex[1]

plot(title='BA', series=buy_appex, style=circles, color=strategy.position_size <= 0 ? na : teal)

plot(title='SA', series=sel_appex, style=circles, color=strategy.position_size >= 0 ? na : teal)

buy_ts = buy_appex - sl

sel_ts = sel_appex + sl

plot(title='Bts', series=buy_ts, style=circles, color=strategy.position_size <= 0 ? na : red)

plot(title='Sts', series=sel_ts, style=circles, color=strategy.position_size >= 0 ? na : red)

buy_cond1 = crossover(ma00, ma01) and (USE_TRADESESSION ? istradingsession : true)

buy_cond0 = crossover(price, ma00) and ma00 > ma01 and (USE_TRADESESSION ? istradingsession : true)

buy_entry = buy_cond1 or buy_cond0

buy_close = (not USE_TRAILINGSTOP ? low <= buy_entry_price - sl: low <= buy_ts) or high>=buy_entry_price+tp//high>=last_traded_price + tp or low<=last_traded_price - sl //high >= hh or

sel_cond1 = crossunder(ma00, ma01) and (USE_TRADESESSION ? istradingsession : true)

sel_cond0 = crossunder(price, ma00) and ma00 < ma01 and (USE_TRADESESSION ? istradingsession : true)

sel_entry = sel_cond1 or sel_cond0

sel_close = (not USE_TRAILINGSTOP ? high >= sel_entry_price + sl : high >= sel_ts) or low<=sel_entry_price-tp//low<=last_traded_price - tp or high>=last_traded_price + sl //low <= ll or

strategy.entry('buy', long=strategy.long, qty=trade_size, comment='buy', when=buy_entry)

strategy.close('buy', when=buy_close)

strategy.entry('sell', long=strategy.short, qty=trade_size, comment='sell', when=sel_entry)

strategy.close('sell', when=sel_close)

- Estrategia de negociación cuantitativa cruzada de la EMA de varios períodos

- Estrategia de intercambio de indicadores de impulso

- Estrategia de negociación intradía del canal RSI y EMA

- Estrategia de negociación de retroceso de RSI y Fibonacci

- Estrategia de negociación de plata a corto plazo basada en los indicadores SMA y RSI

- Estrategia de negociación combinada de impulso y supertendencia

- Estrategia de ruptura de la EMA rápida y de la EMA lenta

- Tendencia transversal de la EMA siguiendo la estrategia

- Estrategia de negociación combinada de la nube de Ichimoku y las bandas de Bollinger

- Estrategia de negociación cuantitativa basada en PSAR, MACD y RSI

- Estrategia de oro cruzado de media móvil

- Bollinger Bands Heiken Ashi Estrategia de negociación a corto plazo

- Estrategia de negociación cuantitativa de múltiples factores

- Tendencia suavizada de Heikin Ashi siguiendo la estrategia

- Estrategia de divergencia de dirección de impulso

- Tendencia intradiaria siguiendo la estrategia con pérdida múltiple de parada

- Estrategia de ruptura de la vela de Kana basada en la media móvil y la resistencia de soporte

- Triple Supertrend Ichimoku Nube Estrategia de negociación cuantitativa

- Combinación de doble estrategia

Índice estocástico de lentitud y fortaleza relativa - JBravo Estrategia de tendencia cuantitativa