Esta estrategia es una estrategia bidireccional de seguimiento de impulso de filtro de rango adaptativo

El autor:¿ Qué pasa?, Fecha: 2024-01-24 11:31:51Las etiquetas:

Resumen general

Esta estrategia es una estrategia bidireccional de seguimiento de impulso de filtro de rango adaptativo. Utiliza un filtro de rango adaptativo para rastrear las fluctuaciones de precios y combina indicadores de volumen para determinar la dirección del valor, con el fin de implementar compras bajas y ventas altas.

Principios de estrategia

-

Utilice un filtro de rango adaptativo para rastrear las fluctuaciones de precios.

-

Hay dos tipos de filtros: Tipo 1 y Tipo 2.

-

Determine la dirección de la fluctuación de los precios basándose en la relación entre el filtro y el precio de cierre.

-

Combinado con el aumento y la caída del precio de cierre en comparación con el día anterior, determina la dirección del valor.

-

Emitir una señal de compra cuando el precio rompe la pista superior y el valor aumenta; Emitir una señal de venta cuando el precio rompe la pista inferior y el valor cae.

Análisis de ventajas

-

El filtro de rango adaptativo puede capturar con precisión las fluctuaciones del mercado.

-

Dos tipos de filtros pueden satisfacer diferentes preferencias comerciales.

-

La combinación de indicadores de volumen puede identificar eficazmente la dirección del valor.

-

La estrategia es flexible y los parámetros pueden ajustarse según las condiciones del mercado.

-

Lógico de condiciones comerciales personalizable.

Análisis de riesgos

-

La configuración incorrecta de los parámetros puede dar lugar a un exceso de operaciones o a operaciones perdidas.

-

Las señales de fuga tienen cierto retraso.

-

Los indicadores de volumen tienen cierto riesgo de estancamiento.

-

Las rupturas de alcance son propensas a quedar atrapadas.

Prevención de riesgos:

-

Elegir las combinaciones de parámetros adecuadas y ajustarlas oportunamente.

-

Combinar otros indicadores para identificar las tendencias.

-

Comerciar con cautela alrededor de los niveles clave y inversiones de tendencia.

Direcciones de optimización

-

Prueba diferentes combinaciones de tamaños de rango y ciclos de suavizado para encontrar la combinación óptima.

-

Prueba diferentes tipos de filtros y elige el tipo que prefieras.

-

Experimentación con otros indicadores de volumen o indicadores técnicos auxiliares.

-

Optimizar y ajustar la lógica de las condiciones de negociación para reducir el comercio irracional.

-

Incorporar teoremas de mercado para establecer el tamaño de posición adaptativo.

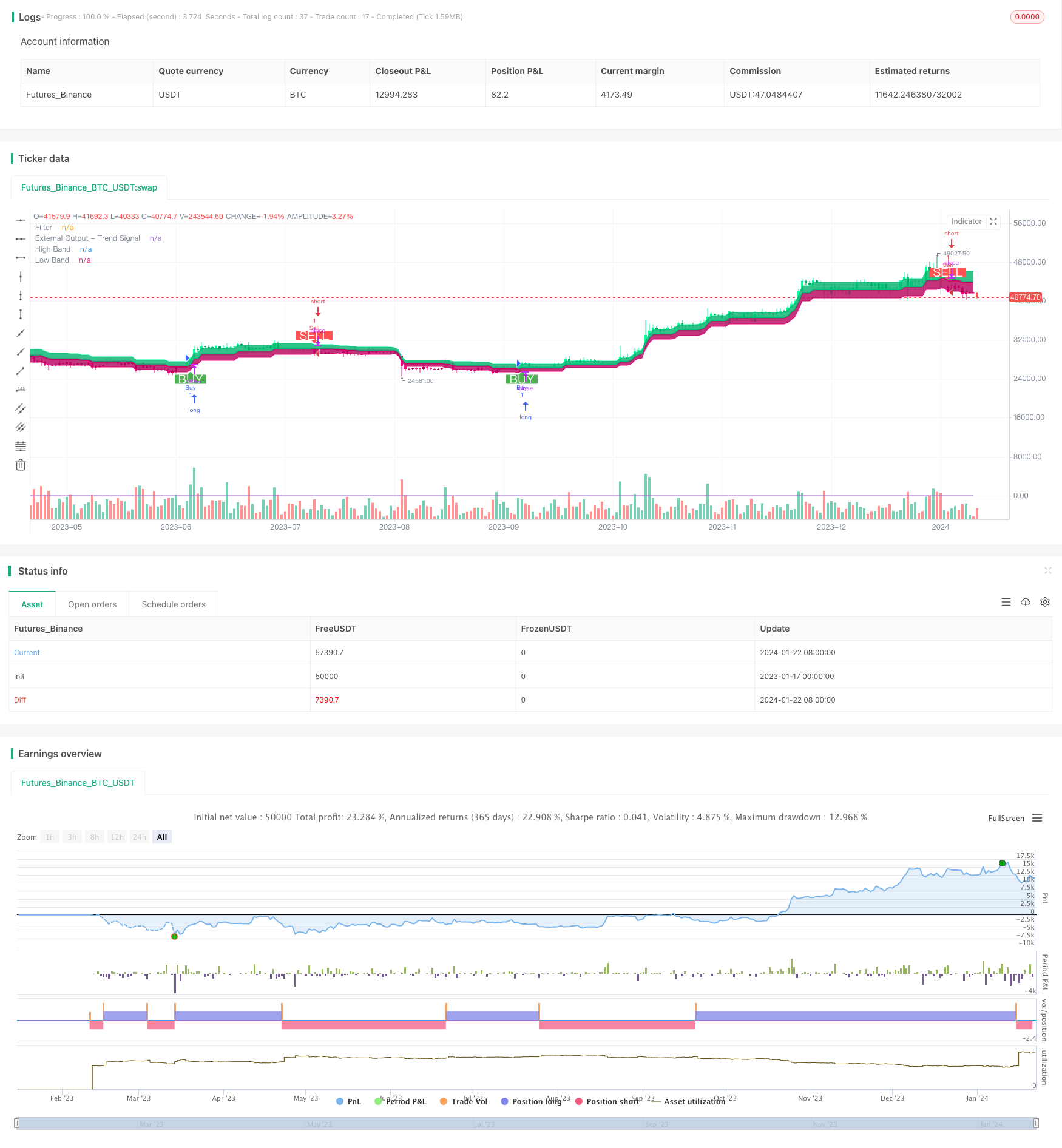

/*backtest

start: 2023-01-17 00:00:00

end: 2024-01-23 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Range Filter [DW] & Labels", shorttitle="RF [DW] & Labels", overlay=true)

//Conditional Sampling EMA Function

Cond_EMA(x, cond, n)=>

var val = array.new_float(0)

var ema_val = array.new_float(1)

if cond

array.push(val, x)

if array.size(val) > 1

array.remove(val, 0)

if na(array.get(ema_val, 0))

array.fill(ema_val, array.get(val, 0))

array.set(ema_val, 0, (array.get(val, 0) - array.get(ema_val, 0))*(2/(n + 1)) + array.get(ema_val, 0))

EMA = array.get(ema_val, 0)

EMA

//Conditional Sampling SMA Function

Cond_SMA(x, cond, n)=>

var vals = array.new_float(0)

if cond

array.push(vals, x)

if array.size(vals) > n

array.remove(vals, 0)

SMA = array.avg(vals)

SMA

//Standard Deviation Function

Stdev(x, n)=>

sqrt(Cond_SMA(pow(x, 2), 1, n) - pow(Cond_SMA(x, 1, n), 2))

//Range Size Function

rng_size(x, scale, qty, n)=>

ATR = Cond_EMA(tr(true), 1, n)

AC = Cond_EMA(abs(x - x[1]), 1, n)

SD = Stdev(x, n)

rng_size = scale=="Pips" ? qty*0.0001 : scale=="Points" ? qty*syminfo.pointvalue : scale=="% of Price" ? close*qty/100 : scale=="ATR" ? qty*ATR :

scale=="Average Change" ? qty*AC : scale=="Standard Deviation" ? qty*SD : scale=="Ticks" ? qty*syminfo.mintick : qty

//Two Type Range Filter Function

rng_filt(h, l, rng_, n, type, smooth, sn, av_rf, av_n)=>

rng_smooth = Cond_EMA(rng_, 1, sn)

r = smooth ? rng_smooth : rng_

var rfilt = array.new_float(2, (h + l)/2)

array.set(rfilt, 1, array.get(rfilt, 0))

if type=="Type 1"

if h - r > array.get(rfilt, 1)

array.set(rfilt, 0, h - r)

if l + r < array.get(rfilt, 1)

array.set(rfilt, 0, l + r)

if type=="Type 2"

if h >= array.get(rfilt, 1) + r

array.set(rfilt, 0, array.get(rfilt, 1) + floor(abs(h - array.get(rfilt, 1))/r)*r)

if l <= array.get(rfilt, 1) - r

array.set(rfilt, 0, array.get(rfilt, 1) - floor(abs(l - array.get(rfilt, 1))/r)*r)

rng_filt1 = array.get(rfilt, 0)

hi_band1 = rng_filt1 + r

lo_band1 = rng_filt1 - r

rng_filt2 = Cond_EMA(rng_filt1, rng_filt1 != rng_filt1[1], av_n)

hi_band2 = Cond_EMA(hi_band1, rng_filt1 != rng_filt1[1], av_n)

lo_band2 = Cond_EMA(lo_band1, rng_filt1 != rng_filt1[1], av_n)

rng_filt = av_rf ? rng_filt2 : rng_filt1

hi_band = av_rf ? hi_band2 : hi_band1

lo_band = av_rf ? lo_band2 : lo_band1

[hi_band, lo_band, rng_filt]

//-----------------------------------------------------------------------------------------------------------------------------------------------------------------

//Inputs

//-----------------------------------------------------------------------------------------------------------------------------------------------------------------

//Filter Type

f_type = input(defval="Type 1", options=["Type 1", "Type 2"], title="Filter Type")

//Movement Source

mov_src = input(defval="Close", options=["Wicks", "Close"], title="Movement Source")

//Range Size Inputs

rng_qty = input(defval=2.618, minval=0.0000001, title="Range Size")

rng_scale = input(defval="Average Change", options=["Points", "Pips", "Ticks", "% of Price", "ATR", "Average Change", "Standard Deviation", "Absolute"], title="Range Scale")

//Range Period

rng_per = input(defval=14, minval=1, title="Range Period (for ATR, Average Change, and Standard Deviation)")

//Range Smoothing Inputs

smooth_range = input(defval=true, title="Smooth Range")

smooth_per = input(defval=27, minval=1, title="Smoothing Period")

//Filter Value Averaging Inputs

av_vals = input(defval=true, title="Average Filter Changes")

av_samples = input(defval=2, minval=1, title="Number Of Changes To Average")

//-----------------------------------------------------------------------------------------------------------------------------------------------------------------

//Definitions

//-----------------------------------------------------------------------------------------------------------------------------------------------------------------

//High And Low Values

h_val = mov_src=="Wicks" ? high : close

l_val = mov_src=="Wicks" ? low : close

//Range Filter Values

[h_band, l_band, filt] = rng_filt(h_val, l_val, rng_size((h_val + l_val)/2, rng_scale, rng_qty, rng_per), rng_per, f_type, smooth_range, smooth_per, av_vals, av_samples)

//Direction Conditions

var fdir = 0.0

fdir := filt > filt[1] ? 1 : filt < filt[1] ? -1 : fdir

upward = fdir==1 ? 1 : 0

downward = fdir==-1 ? 1 : 0

//Colors

filt_color = upward ? #05ff9b : downward ? #ff0583 : #cccccc

bar_color = upward and (close > filt) ? (close > close[1] ? #05ff9b : #00b36b) :

downward and (close < filt) ? (close < close[1] ? #ff0583 : #b8005d) : #cccccc

//-----------------------------------------------------------------------------------------------------------------------------------------------------------------

//Outputs

//-----------------------------------------------------------------------------------------------------------------------------------------------------------------

//Filter Plot

filt_plot = plot(filt, color=filt_color, transp=0, linewidth=3, title="Filter")

//Band Plots

h_band_plot = plot(h_band, color=#05ff9b, transp=100, title="High Band")

l_band_plot = plot(l_band, color=#ff0583, transp=100, title="Low Band")

//Band Fills

fill(h_band_plot, filt_plot, color=#00b36b, transp=85, title="High Band Fill")

fill(l_band_plot, filt_plot, color=#b8005d, transp=85, title="Low Band Fill")

//Bar Color

barcolor(bar_color)

//External Trend Output

plot(fdir, transp=100, editable=false, display=display.none, title="External Output - Trend Signal")

// Trading Conditions Logic

longCond = close > filt and close > close[1] and upward > 0 or close > filt and close < close[1] and upward > 0

shortCond = close < filt and close < close[1] and downward > 0 or close < filt and close > close[1] and downward > 0

CondIni = 0

CondIni := longCond ? 1 : shortCond ? -1 : CondIni[1]

longCondition = longCond and CondIni[1] == -1

shortCondition = shortCond and CondIni[1] == 1

// Strategy Entry and Exit

strategy.entry("Buy", strategy.long, when = longCondition)

strategy.entry("Sell", strategy.short, when = shortCondition)

strategy.close("Buy", when = shortCondition)

strategy.close("Sell", when = longCondition)

// Plot Buy and Sell Labels

plotshape(longCondition, title = "Buy Signal", text ="BUY", textcolor = color.white, style=shape.labelup, size = size.normal, location=location.belowbar, color = color.green, transp = 0)

plotshape(shortCondition, title = "Sell Signal", text ="SELL", textcolor = color.white, style=shape.labeldown, size = size.normal, location=location.abovebar, color = color.red, transp = 0)

// Alerts

alertcondition(longCondition, title="Buy Alert", message = "BUY")

alertcondition(shortCondition, title="Sell Alert", message = "SELL")

- El RSI y la estrategia de ruptura de la media móvil

- Estrategia de seguimiento de la EMA

- Tendencia siguiendo una estrategia basada en la media móvil

- SMA Crossover Ichimoku Estrategia de negociación cuantitativa basada en el volumen y la profundidad del mercado

- Estrategia de seguimiento de tendencias para obtener pérdidas y beneficios

- Estrategia de prueba de retroceso para el indicador Qstick de cruce bidireccional del eje cero

- Estrategia de negociación cruzada de promedio móvil

- Estrategia de divergencia de la media móvil

- Estrategia de negociación de alta frecuencia de inversión basada en la línea de sombra

- Estrategia de negociación cuantitativa basada en el RSI de regresión lineal

- Estrategia de seguimiento de la tendencia de la media móvil doble

- La estrategia de la fuerza

- RSI CCI Williams%R Estrategia de negociación cuantitativa

- Estrategia de negociación dinámica ajustada al riesgo y al impulso

- Estrategia de negociación cruzada de promedio móvil de impulso

- Estrategia de creador de mercado de banda de Bollinger

- Estrategia de Renko para la media móvil cruzada a largo plazo

- La nueva transacción de Binance está siendo vigilada en línea

- Estrategia de negociación de Renko para el seguimiento de tendencias en dos direcciones

- Estrategia combinada de línea de respuesta de impulso de media móvil e infinita