Estrategia de trading basada en el cruce de medias móviles dobles

Descripción general

La estrategia de cruce de línea de movimiento es una estrategia de negociación basada en el cruce de dos promedios móviles. La estrategia utiliza una media móvil rápida (promedio rápido) y una media móvil lenta (promedio lento) para capturar los cambios de movimiento en el mercado.

Principio de estrategia

El principio central de la estrategia es el uso de las medias móviles de índices (EMA) de dos períodos diferentes para juzgar la tendencia y el dinamismo del mercado. Los pasos concretos son los siguientes:

- Calcula el EMA rápido (en este caso 9 días) y el EMA lento (en este caso 21 días).

- Cuando el EMA rápido atraviesa el EMA lento desde la dirección inferior, se genera una señal de coacción; por el contrario, cuando el EMA rápido atraviesa el EMA lento desde la dirección superior, se genera una señal de coacción.

- Para confirmar la continuidad de la tendencia, la estrategia también establece condiciones de mantenimiento de la posición: cuando se hace una posición más larga, se requiere que el EMA rápido esté por encima del EMA lento y que el precio de cierre esté por encima del EMA rápido; cuando se hace una posición a la baja, se requiere que el EMA rápido esté por debajo del EMA lento y que el precio de cierre esté por debajo del EMA rápido.

- Para controlar el riesgo, la estrategia utiliza el rango de fluctuación real promedio (ATR) para juzgar la volatilidad del mercado. La estrategia no abre nuevas posiciones cuando el diferencial entre el EMA rápido y el EMA lento es menor que el ATR.

- La estrategia establece un stop loss (%) y un stop loss (%) al mismo tiempo para controlar el riesgo en un porcentaje fijo.

A través de los principios anteriores, la estrategia permite tomar decisiones comerciales en función de las tendencias del mercado y los cambios en la dinámica, teniendo en cuenta factores como la continuidad de las tendencias, la volatilidad del mercado y el control del riesgo.

Análisis de las ventajas

La estrategia de cruce lineal promedio tiene las siguientes ventajas:

- Seguimiento de tendencias: mediante el cruce de líneas medias rápidas y lentas, las estrategias pueden capturar los cambios en las tendencias del mercado a tiempo y adaptarse a diferentes entornos de mercado.

- Sencilla y fácil de usar: La lógica de la estrategia es clara, depende solo del precio y el indicador de la línea media, es fácil de entender e implementar.

- Control de riesgo: la estrategia establece paros y paradas para controlar el umbral de riesgo de una sola operación en un porcentaje fijo.

- Confirmación de tendencia: la estrategia no solo considera el cruce de la línea media, sino que también introduce condiciones de continuación de la tendencia para garantizar la continuidad de la tendencia al abrir posiciones.

- Filtración de volatilidad: Al comparar el diferencial de la línea media y el ATR, la estrategia evita abrir posiciones cuando el mercado es menos volátil, reduciendo la frecuencia de negociación y el riesgo.

Análisis de riesgos

A pesar de sus ventajas, la estrategia de cruce lineal promedio de la dinámica tiene algunos riesgos:

- Riesgo de retraso: la línea media es un indicador de retraso, que puede generar una señal solo después de una reversión de la tendencia, lo que lleva a perder el mejor momento de entrada o sufrir una mayor retirada.

- Riesgo de mercado oscilante: en mercados oscilantes, las líneas medias rápidas y lentas pueden cruzarse con frecuencia, generando falsas señales repetidas, lo que lleva a operaciones frecuentes y pérdidas.

- Riesgo de parámetros: el rendimiento de la estrategia depende del ciclo de la línea media y de la configuración del parón de parada. Diferentes parámetros pueden dar lugar a diferentes resultados.

- Riesgo de cigüeñas negras: las estrategias se basan en datos históricos y pueden no responder a eventos extremos en el mercado o a fluctuaciones anormales, lo que genera grandes pérdidas.

Para hacer frente a estos riesgos, se pueden considerar los siguientes métodos:

- En combinación con otros indicadores o señales, como el comportamiento de los precios, el volumen de transacciones, etc., para mejorar la fiabilidad de la señal.

- Introducción de mecanismos de filtración en mercados oscilantes, como ATR o ADX, para evitar el comercio frecuente.

- Para optimizar y probar los parámetros, seleccione una combinación de parámetros con un rendimiento histórico estable.

- Establecer medidas razonables de control de riesgos, como gestión de posiciones, cese total de pérdidas, etc., para responder a situaciones extremas en el mercado.

Dirección de optimización

Para mejorar aún más el rendimiento de la estrategia de cruce lineal de promedio de potencia, se pueden considerar las siguientes direcciones de optimización:

- Optimización de parámetros dinámicos: ajustar el ciclo de la línea media y los parámetros de parada de pérdidas en función de la situación dinámica del mercado para adaptarse a los diferentes ritmos y fluctuaciones del mercado. Esto puede mejorar la adaptabilidad y la estabilidad de la estrategia.

- Análisis de múltiples marcos horarios: combinación de señales homogéneas de diferentes marcos horarios, como las diarias y las horarias, para obtener un juicio de tendencias más completo y asignar posiciones de acuerdo con la intensidad de la señal en diferentes marcos horarios.

- Combinación de otros indicadores técnicos: Introducción de otros indicadores técnicos, como MACD, RSI, etc., para proporcionar más verificación de señales de negociación y mejorar la fiabilidad de las señales.

- Optimización de la gestión de riesgos: adopción de métodos de gestión de riesgos más avanzados, como la fórmula de Kelly o la gestión dinámica de posiciones, para optimizar la asignación de capital y controlar el riesgo de retiro.

- Optimización de aprendizaje automático: aplica algoritmos de aprendizaje automático, como algoritmos genéticos o redes neuronales, para optimizar los parámetros y la lógica de la estrategia, para encontrar la combinación de parámetros y reglas de negociación óptimos.

A través de la optimización de las direcciones, la estrategia de cruce de la línea uniforme de la dinámica puede mejorar la adaptabilidad, la estabilidad y el potencial de ganancias, y responder mejor a los desafíos de los diferentes entornos del mercado, sobre la base de mantener las ventajas originales.

Resumir

La estrategia de cruce de la línea media dinámica es una estrategia de negociación simple y eficaz para capturar las tendencias del mercado y los cambios de dinámica a través de cruces de la línea media lenta y rápida. La estrategia tiene ventajas como el seguimiento de tendencias, la facilidad de uso y el control de riesgos, pero también considera la continuidad de las tendencias y la volatilidad del mercado. Sin embargo, la estrategia también enfrenta retos como el riesgo de retraso, el riesgo de mercado oscilante, el riesgo de parámetros y el riesgo de los negros.

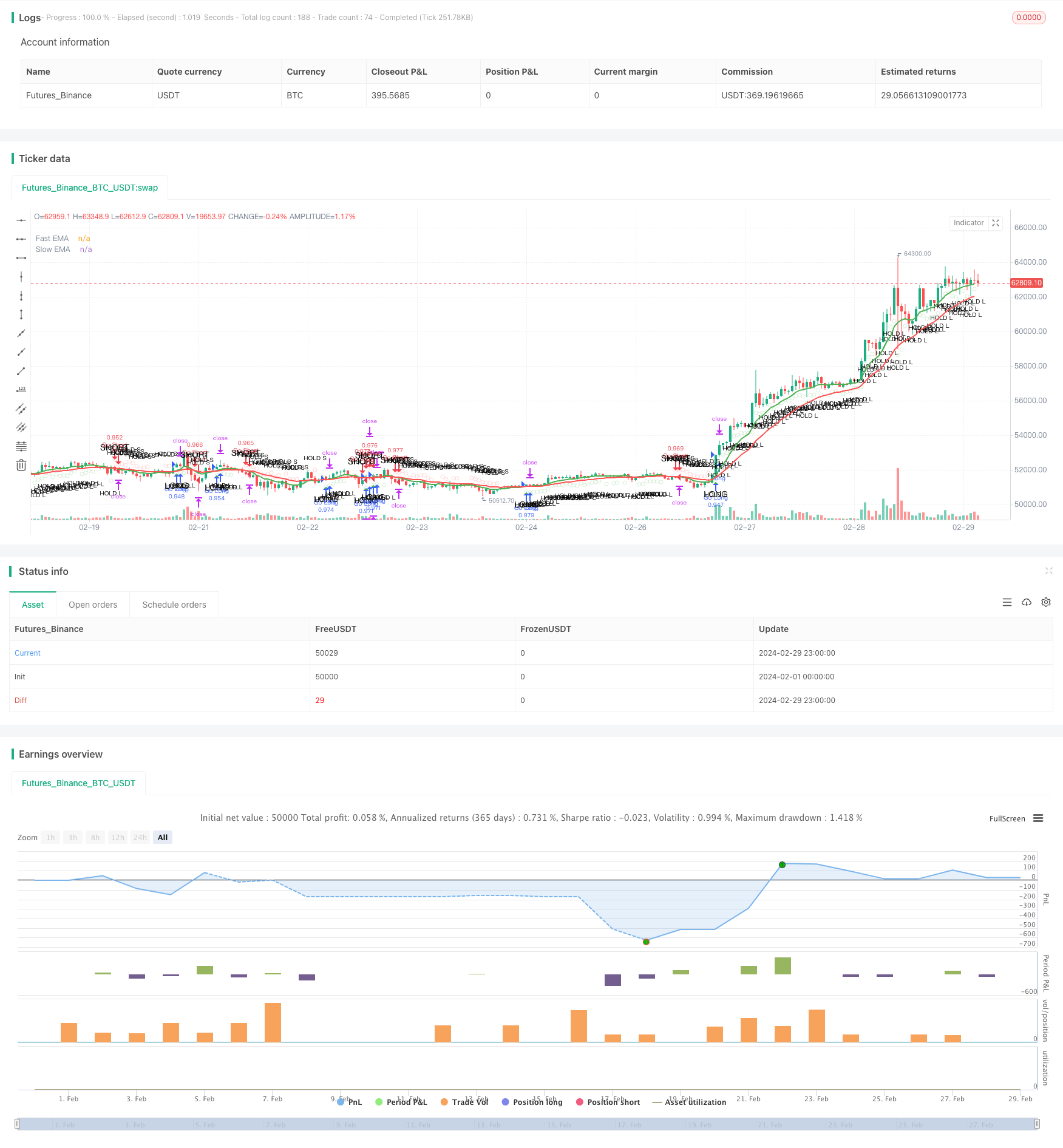

/*backtest

start: 2024-02-01 00:00:00

end: 2024-02-29 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Enhanced Momentum Bot", shorttitle="EMB", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// Define the Exponential Moving Averages (EMA)

fastEMA = ema(close, 9)

slowEMA = ema(close, 21)

// Plot EMAs for trend visualization

plot(fastEMA, color=color.green, title="Fast EMA", linewidth=2)

plot(slowEMA, color=color.red, title="Slow EMA", linewidth=2)

// Entry Conditions

longCondition = crossover(fastEMA, slowEMA)

shortCondition = crossunder(fastEMA, slowEMA)

// Define conditions for holding or not entering

// Pseudo-conditions to illustrate logic - Adjust according to strategy specifics

holdLongCondition = fastEMA > slowEMA and close > fastEMA

holdShortCondition = fastEMA < slowEMA and close < fastEMA

dontEnterCondition = abs(fastEMA - slowEMA) < atr(14) // Using ATR as a measure of volatility

// Signal plotting for clarity

plotshape(series=longCondition, title="Long Entry", location=location.belowbar, color=color.green, style=shape.triangleup, text="LONG")

plotshape(series=shortCondition, title="Short Entry", location=location.abovebar, color=color.red, style=shape.triangledown, text="SHORT")

// Hold signals - less emphasized

plotshape(series=holdLongCondition, title="Hold Long", location=location.belowbar, color=color.new(color.green, 80), style=shape.circle, text="HOLD L", size=size.tiny)

plotshape(series=holdShortCondition, title="Hold Short", location=location.abovebar, color=color.new(color.red, 80), style=shape.circle, text="HOLD S", size=size.tiny)

// Don't Enter - caution signal

plotshape(series=dontEnterCondition, title="Don't Enter", location=location.absolute, color=color.blue, style=shape.xcross, text="WAIT")

// Define Stop Loss and Take Profit as a percentage of the entry price

stopLossPercent = 0.01 // 1%

takeProfitPercent = 0.02 // 2%

// Execute Trade on Conditions

if (longCondition)

strategy.entry("Go Long", strategy.long)

strategy.exit("Close Long", "Go Long", loss=stopLossPercent * close, profit=takeProfitPercent * close)

if (shortCondition)

strategy.entry("Go Short", strategy.short)

strategy.exit("Close Short", "Go Short", loss=stopLossPercent * close, profit=takeProfitPercent * close)