Tirer parti du volume pour optimiser la construction et la mise en œuvre du portefeuille

0

0

777

777

Pour résoudre ce problème, Rusian Goyenko, Bryan Kelly, Tobias Moskowitz, Yinan Suwitz et Chao Zhang, auteurs d’une étude publiée en août 2024 sur le volume de transactions Alphabet, ont supposé que le volume de transactions était une source précieuse d’informations pour estimer le coût des transactions, en supposant que la taille des transactions était fixe et que le coût des transactions devrait diminuer avec le volume des transactions. Pour vérifier cette hypothèse, ils ont développé un modèle d’apprentissage automatique qui permet de prédire avec précision le volume de transactions pour chaque action.

Ils soulignent tout d’abord que des études antérieures (Frazzini, Israel et Moskowitz, 2018) ont montré que la taille des transactions divisée par le volume des transactions quotidiennes (appelé taux d’engagement du marché pour les transactions quantifiées) est le principal moteur du coût d’influence des prix, tandis que l’influence des prix est une fonction croissante du taux d’engagement. Ainsi, dans le cas où la taille des transactions reste inchangée, moins de transactions sont effectuées, plus l’influence des traders sur les prix est grande. Par conséquent, dans d’autres conditions similaires, plus le volume des transactions est élevé, plus les traders peuvent négocier, car le prix par transaction est moins affecté.

Ensuite, les auteurs présentent des modèles d’apprentissage automatique utilisés pour prédire le volume des transactions. Leur modèle est basé sur des réseaux de neurones récurrents. Pour prédire le volume des transactions, ils utilisent des signaux techniques tels que les gains en retard et le volume des transactions en retard, ainsi que les caractéristiques de l’entreprise qui capturent les anomalies de gains trouvés dans la littérature.

Les auteurs ont ensuite montré comment utiliser leur modèle pour construire un portefeuille.

Pour quantifier l’importance économique des prévisions de volume de transactions, nous avons intégré les prévisions de volume de transactions dans le problème de la rationalisation du portefeuille. Nous avons construit un cadre de portefeuille qui vise à maximiser le coût net de performance du portefeuille en utilisant une fonction de rendement moyen-différentiel, où le coût de transaction est en relation linéaire avec le taux de participation (inspiré des recherches théoriques et empiriques dans la littérature).

De même, il est à noter que dans la pratique, lorsque le coût de transaction d’un élément est élevé, l’alternative est de négocier autre chose. Par exemple, si le coût de transaction de A est trop élevé, il est possible d’envisager le coût de transaction de B, qui est moins élevé. Cela peut être préférable à ne pas négocier, car généralement beaucoup d’entre eux ont des caractéristiques similaires, de sorte que les rendements attendus sont similaires, et le fonds nécessite parfois des transactions (par exemple, pour des raisons de flux de trésorerie).

Leur période d’échantillonnage s’étend de 2018 à 2022, soit 1 258 jours. La couverture transversale couvre environ 4 700 espèces, soit en moyenne 3 500 par jour, soit un total de 4 400 000 observations. Voici un résumé de certaines de leurs principales découvertes:

Leurs modèles permettent de prédire avec précision le volume des transactions.

- Le coût de l’impact sur le prix (en supposant que la taille des transactions est fixe) est en relation linéaire avec le taux de participation, mais le volume des transactions est en relation non linéaire avec le volume des transactions. Un volume de transactions très faible signifie que le coût d’impact est exponentiellement élevé, tandis qu’un volume de transactions très élevé signifie que le coût peut être négligé.

- Les grandes sociétés ont une meilleure précision de prévision que les petites sociétés. Les petites sociétés ont non seulement une mobilité inférieure en moyenne, mais aussi une mobilité plus difficile à prévoir et plus volatile.

- Si la taille des transactions reste inchangée, le coût d’influence sur les prix des demandeurs de liquidité est presque infini (à noter que c’est le contraire pour les fournisseurs de liquidité, c’est pourquoi la patience est importante), tandis que le coût d’influence est proche de zéro lorsque le volume des transactions augmente.

- Lorsque le volume des transactions est faible, les variations de la prévision du volume des transactions ont un impact économique plus important, entraînant un coût asymétrique de l’erreur de prévision du nombre. Cependant, le coût d’opportunité de suivre l’erreur ou de ne pas négocier n’est pas lié au volume des transactions. La combinaison de ces deux effets signifie que l’optimisation des pénalités pour le volume des transactions surestimées est plus importante que la pénalité pour le volume des transactions sous-estimées.

- Les coûts de transaction augmentent avec l’augmentation de l’AUM, les pertes relatives de l’erreur de suivi diminuent avec l’augmentation de l’AUM, et le meilleur équilibre entre les coûts de transaction et l’erreur de suivi variera avec la taille du portefeuille, et l’impact économique des prévisions de volume de transaction varie également. Pour les AUM plus petits, l’erreur de suivi est principalement liée aux coûts de transaction, et les prévisions de volume de transaction peuvent être relativement moins utiles.

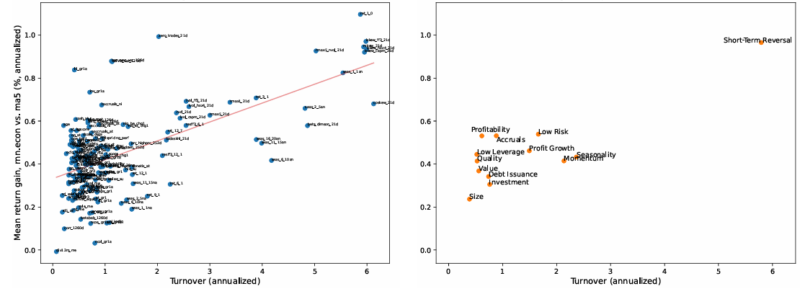

- Les facteurs à volume élevé (par exemple, dynamisme, inversion à court terme) bénéficient davantage de l’optimisation du portefeuille, qui prend en compte les coûts de transaction attendus en fonction des prévisions de volume de transactions (voir graphique).

Graphique: Amélioration du rendement moyen pour chaque portefeuille de facteurs mis en œuvre

A. La mise en œuvre de combinaisons de facteurs B. La moyenne par cluster thématique

Chaque point implémente un portefeuille de facteurs JKP. L’axe y est la différence entre le rendement et le surcoût moyen après implémentation de rnn.econall et ma5. L’axe x est le taux de rotation hebdomadaire de l’objectif de portefeuille de facteurs (c’est-à-dire l’équation de xi,ttxt = x-1) 15. Le panneau B est la moyenne des points 0 de A par cluster de styles (provenant du JKP).

Chaque point implémente un portefeuille de facteurs JKP. L’axe y est la différence entre le rendement et le surcoût moyen après implémentation de rnn.econall et ma5. L’axe x est le taux de rotation hebdomadaire de l’objectif de portefeuille de facteurs (c’est-à-dire l’équation de xi,ttxt = x-1) 15. Le panneau B est la moyenne des points 0 de A par cluster de styles (provenant du JKP).

Les résultats sont des résultats hypothétiques, ne sont pas des indicateurs de résultats futurs et ne représentent pas les gains réels de l’investisseur. L’indice n’est pas géré, ne reflète pas les frais de gestion ou de négociation et l’investisseur ne peut pas investir directement dans l’indice.

- L’alpha du volume des transactions est très significative. L’amélioration marginale de l’alpha du volume des transactions sur un portefeuille est aussi importante que l’amélioration du rendement de l’alpha des découvertes. Par exemple, pour un fonds de 1 milliard de dollars, l’amélioration de la performance d’un portefeuille après les coûts, basée uniquement sur les prévisions de volume des transactions plutôt que sur l’utilisation d’indicateurs de volume des transactions en retard, pourrait être jusqu’à deux fois supérieure au ratio de Sharpe après les revenus ou les coûts de transaction attendus.

Leurs résultats ont amené les auteurs à conclure:

Nous avons constaté que l’intégration directe de la fonction d’objectif économique dans l’apprentissage automatique est plus efficace pour obtenir des prévisions utiles. Cette fonctionnalité pourrait s’appliquer à de nombreuses applications financières de l’apprentissage automatique, dans lesquelles l’intégration directe de l’objectif économique pourrait diriger un processus en deux étapes consistant à satisfaire d’abord un objectif statistique, puis à intégrer cet objet statistique dans le cadre économique.

Résumer

L’article “Trading Volume Alpha” est une contribution majeure à la littérature sur le volume de transactions. Les auteurs présentent un aperçu clair et succinct de la littérature existante. Ils proposent également un nouveau modèle d’apprentissage automatique pour la prévision du volume de transactions.

Une recherche plus complète des variables de prévision et des modèles pour prédire plus précisément le volume des transactions pourrait entraîner des avantages économiques plus importants que ceux présentés ici. Certaines fonctionnalités et méthodes supplémentaires prometteuses sont candidates, notamment la relation de volume des transactions en retard entre les transactions quantifiées, plus d’indicateurs saisonniers, d’autres variables de la microstructure du marché et des modèles plus complexes de nn et rnn.

Il est également l’auteur d’un livre intitulé “Le monde de la musique” publié par l’éditeur et réalisé par le groupe d’architectes de l’Université de Montréal.