Larry Connors RSI2 Stratégie d'inversion moyenne

Auteur:La bonté, Créé: 2020-05-20 11:12:18, Mis à jour: 2023-11-02 19:55:12

- Je ne sais pas.

Beaucoup d'amis m'ont demandé d'écrire une grille et une stratégie de fabricant de marché,mais je refuse généralement directement.En ce qui concerne ces stratégies, tout d'abord, vous devez avoir une solide connaissance mathématique, au moins un doctorat en mathématiques.

En outre, le commerce quantitatif à haute fréquence est davantage axé sur les ressources financières, telles que le montant des fonds et la vitesse du réseau à large bande. Le plus important, c'est qu'ils violent ma compréhension du commerce.

Aujourd'hui, nous allons présenter cette stratégie de régression moyenne RSI basée sur Larry Connors.

Introduction au projet

La stratégie RSI2 est une stratégie de trading de régression moyenne assez simple développée par Larry Connors, opérant principalement pendant la période de correction des prix.

Lorsque le RSI2 tombe en dessous de 10, il est considéré comme une survente et les traders doivent rechercher des opportunités d'achat.

Lorsque le RSI2 dépasse 90, il est considéré comme un surachat et les traders doivent rechercher des opportunités de vente.

Il s'agit d'une stratégie à court terme assez agressive visant à participer à la poursuite des tendances.

Stratégie

Cette stratégie comporte quatre étapes.

Utiliser la moyenne mobile à long terme pour déterminer les principales tendances

Connors recommande la moyenne mobile de 200 jours. La tendance à long terme augmente au-dessus de la moyenne mobile de 200 jours et diminue en dessous.

Les traders devraient rechercher des opportunités d'achat au-dessus de la moyenne mobile à 200 jours et des opportunités de vente à découvert en dessous.

Sélectionnez la fourchette RSI pour déterminer les opportunités d'achat ou de vente

Connors a testé des niveaux de RSI entre 0 et 10 pour acheter et 90 à 100 pour vendre (basé sur le prix de clôture).

Il a constaté que lorsque le RSI est tombé en dessous de 5, le rendement de l'achat était plus élevé que le rendement en dessous de 10.

En conséquence, lorsque l'indice de rentabilité est supérieur à 95, le rendement des ventes à découvert est supérieur à celui des ventes supérieures à 90.

Réévaluation des ordres d'achat ou de vente à découvert effectifs et date de leur placement

Connors préconise la méthode

Réglez la position d'apparence

Où devrait être le stop-loss?

Dans un test quantitatif de centaines de milliers de transactions, Connors a constaté que l'utilisation du stop-loss a en fait "altéré" la performance.

Mais dans l'exemple, Connors recommande d'arrêter les positions longues au-dessus de la moyenne mobile de 5 jours et les positions courtes au-dessous de la moyenne mobile de 5 jours.

Il est évident qu'il s'agit d'une stratégie de trading à court terme qui peut être exécutée rapidement, ou envisager de mettre en place un stop loss de suivi ou d'adopter une stratégie de stop loss synthétique SAR.

Parfois, le prix du marché dérive en hausse.

Cela oblige les commerçants à réfléchir et à décider.

Vérification

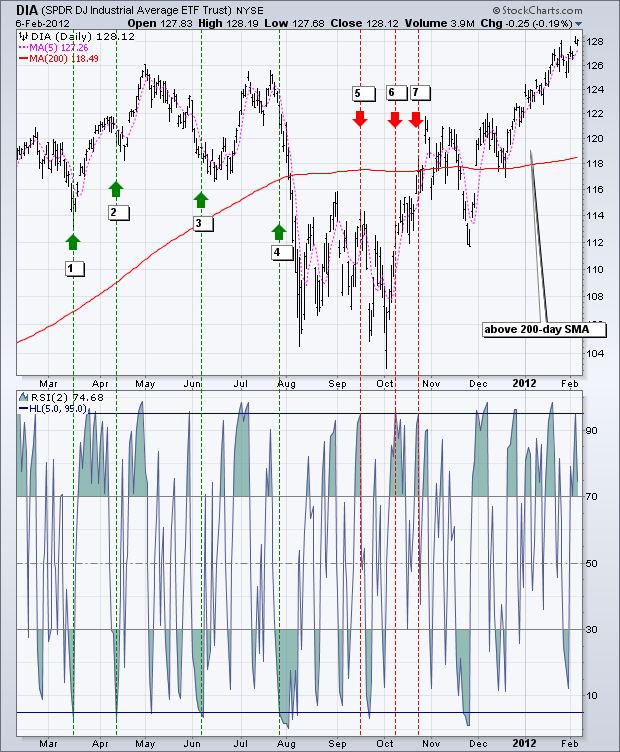

Le graphique ci-dessous montre le Dow Jones Industrial Average SPDR (DIA) et la SMA à 200 jours (en rouge), la SMA à 5 périodes (en rose) et le RSI à 2 périodes.

Lorsque le DIA est supérieur à la SMA de 200 jours et que le RSI (2) tombe à 5 ou moins, un signal haussier apparaît.

Lorsque le DIA est inférieur à la SMA de 200 jours et que le RSI (2) atteint 95 ou plus, un signal baissier apparaît.

Dans ces 12 mois, il y a 7 signaux, 4 haussiers et 3 baissiers.

Parmi les 4 signaux haussiers, DIA a augmenté de 3 sur 4 fois, ce qui signifie que ces signaux peuvent être rentables.

Parmi les quatre signaux baissiers, DIA n'a chuté qu'une seule fois.

Après un signal baissier en octobre, DIA a dépassé la moyenne mobile de 200 jours.

Une fois la moyenne mobile de 200 jours dépassée, le RSI2 ne tombera pas à 5 ou moins pour générer un autre signal d'achat.

En ce qui concerne les bénéfices et les pertes, cela dépendra du niveau de stop-loss et de take-profit.

Le deuxième exemple montre Apple (APL), qui est supérieure à la moyenne mobile de 200 jours pendant la majeure partie de la période.

Au cours de cette période, il y a au moins dix signaux d'achat.

Comme les APL ont connu une baisse de la taille des dents de scie de fin février à mi-juin 2011, il est difficile d'éviter la perte des cinq premiers indicateurs.

Alors que l'APL a augmenté de façon décalée d'août à janvier, les cinq derniers signaux ont beaucoup mieux fonctionné.

Comme le montre le tableau, de nombreux signaux sont très précoces.

En d'autres termes, Apple est tombé à un nouveau plus bas après le signal d'achat initial, puis a rebondi.

Conclusion

La stratégie RSI2 offre aux traders la possibilité de participer à des tendances continues.

Connors a souligné que les traders devraient acheter au point de retracement des prix, et non au point de rupture.

En outre, les traders devraient vendre à des rebonds de survente, et non au point de rupture du support de prix.

Cette stratégie est conforme à sa philosophie.

Même si les tests Connors indiquent que le stop loss affecte la performance, il est prudent pour les traders de développer des stratégies de sortie et de stop loss pour tout système de trading.

Lorsque la situation devient excessive ou qu'un stop loss est défini, le trader peut quitter la position longue.

De même, lorsque les conditions sont survendues, les traders peuvent se retirer des positions courtes.

Utilisez ces idées pour améliorer votre style de trading, vos préférences en matière de risque-rendement et votre jugement personnel.

Affichage du code source FMZ

La stratégie de Connor est relativement simple, elle est simplement écrite en langage M. (Tout le monde peut comprendre)

L'objectif initial de la stratégie étant les actions américaines, la moyenne mobile à 200 jours a été utilisée comme référence.

Dans le marché de la monnaie numérique extrêmement volatil, il est juste adapté pour un rendement à court terme.

Donc, nous avons ajusté la plage de temps à 15 minutes, et la période MA était 70, et utiliser 1 fois le levier pour backtest.

(*backtest

start: 2019-01-01 00:00:00

end: 2020-05-12 00:00:00

period: 15m

basePeriod: 5m

exchanges: [{"eid":"Futures_OKCoin","currency":"BTC_USD"}]

args: [["TradeAmount",5000,126961],["MaxAmountOnce",5000,126961],["ContractType","quarter",126961]]

*)

liang:=INTPART(1*MONEYTOT*REF(C,1)/100);

//1 times the leverage

LC := REF(CLOSE,1);

RSI2: SMA(MAX(CLOSE-LC,0),2,1)/SMA(ABS(CLOSE-LC),2,1)*100;

//RSI2 value

ma1:=MA(CLOSE,70);

//MA value

CLOSE>ma1 AND RSI2>90,SK(liang);

CLOSE>ma1 AND RSI2<10,BP(SKVOL);

//When it is greater than the moving average,rsi>90 open short position,rsi<10 close short position

CLOSE<ma1 AND RSI2<10,BK(liang);

CLOSE<ma1 AND RSI2>90,SP(BKVOL);

//When it is less than the moving average,rsi<10 open long position,rsi>90 close long position

AUTOFILTER;

Copie de la stratégiehttps://www.fmz.com/strategy/207157

Effets des tests antérieurs

Après un backtest systématique, nous constatons que le taux de réussite global de la stratégie RSI est élevé.

Le retracement maximal se produit à 312, et les conditions de marché extrêmes nuiront davantage à la stratégie de rendement de choc.

Modifier

Une fois que l'indice RSI2 est supérieur à 95, le marché peut continuer à augmenter; Après que le RSI2 tombe en dessous de 5, le marché peut continuer à chuter. Pour corriger cette situation, il peut être nécessaire d'utiliser l'analyse OHLCV, les schémas de graphiques intradiens, d'autres indicateurs de dynamique, etc.

Une fois que l'indice RSI2 dépasse 95, le marché peut continuer à augmenter et il est dangereux d'établir une position courte.

Les traders peuvent envisager de filtrer ce signal en attendant que le RSI2 revienne en dessous de sa ligne centrale 50.

Références

https://school.stockcharts.com https://www.tradingview.com/ideas/connorsrsi/ https://www.mql5.com/zh/code/22421

- Pratiques quantitatives des échanges DEX (2) -- Guide de l'utilisateur des hyperliquides

- Expérience de la quantification sur les échanges DEX (2) -- Guide d'utilisation de Hyperliquid

- Pratique quantitative des échanges DEX (1) -- Guide de l'utilisateur dYdX v4

- Introduction à l'arbitrage au retard de plomb dans les crypto-monnaies (3)

- Pratiques de quantification de l'échange DEX ((1) -- dYdX v4 Guide d'utilisation

- Introduction à la suite de Lead-Lag dans les monnaies numériques (3)

- Introduction à l'arbitrage au retard de plomb dans les crypto-monnaies (2)

- Introduction à la suite de Lead-Lag dans les monnaies numériques (2)

- Discussion sur la réception de signaux externes de la plateforme FMZ: une solution complète pour la réception de signaux avec un service Http intégré dans la stratégie

- Exploration de la réception de signaux externes sur la plateforme FMZ: stratégie intégrée pour la réception de signaux sur le service HTTP

- Introduction à l'arbitrage au retard de plomb dans les crypto-monnaies (1)

- Les défauts du système de retouche haute fréquence basé sur les transactions à la lettre et de la retouche K-line

- Explication du mécanisme de backtest au niveau de simulation FMZ

- La meilleure façon d'installer et de mettre à niveau FMZ docker sur Linux VPS

- Stratégie R-Breaker des contrats à terme sur matières premières

- Un peu de réflexion sur la logique des échanges de devises numériques

- Vous apprendre à mettre en œuvre un collecteur de cotations de marché

- Stratégie de moyenne mobile des contrats à terme sur matières premières

- Le collecteur de cotations de marché est à nouveau mis à niveau.

- Réaménagement du collecteur de données - support des importations de fichiers au format CSV pour fournir des sources de données personnalisées

- Stratégie de négociation à haute fréquence sur les contrats à terme sur matières premières écrite en C++

- Les ouvriers vous apprennent à utiliser l'API de couplage JS pour étendre FMZ

- Basé sur l'utilisation d'un nouvel indice de résistance relative dans les stratégies intraday

- Recherche sur la stratégie de couverture multi-monnaie des contrats à terme de Binance Partie 4

- Larry Connors Larry Connors RSI2 stratégie de régression moyenne

- Recherche sur la stratégie de couverture multi-monnaie des contrats à terme de Binance Partie 3

- Recherche sur la stratégie de couverture multi-monnaie des contrats à terme de Binance Partie 2

- Recherche sur la stratégie de couverture multi-monnaie des contrats à terme de Binance Partie 1

- Le manuel vous apprend à mettre à niveau la fonctionnalité de récupération des sources de données personnalisées pour le collecteur de transactions

- Système de négociation de ligne de crocodile version Python

- L'API de l'extension de la plate-forme de négociation quantitative utilisée par les inventeurs pour réaliser des transactions de signaux d'alarme TradingView (recommandé)