Stratégie de super élan

Auteur:ChaoZhang est là., Date: 2023-11-06 09:24:02 Je suis désoléLes étiquettes:

Résumé

La stratégie Super Momentum combine plusieurs indicateurs de dynamique. Elle achète lorsque plusieurs indicateurs de dynamique sont haussiers en même temps, et vend quand ils sont baissiers en même temps. En intégrant plusieurs indicateurs de dynamique, elle vise à capturer les tendances des prix plus précisément et à éviter les faux signaux d'indicateurs individuels.

La logique de la stratégie

La stratégie utilise 4 indicateurs RMI d'Everget et 1 oscillateur de momentum Chande. RMI mesure l'élan des prix pour mesurer la force haussière et baissière. Chande MO calcule la variation des prix pour identifier les conditions de surachat et de survente.

Il devient long lorsque RMI5 traverse sa ligne d'achat, RMI4 traverse sa ligne d'achat, RMI3 traverse sa ligne d'achat, RMI2 traverse sa ligne d'achat, RMI1 traverse sa ligne d'achat et Chande MO traverse sa ligne d'achat.

Il devient court lorsque RMI5 traverse sous sa ligne de vente, RMI4 traverse au-dessus de sa ligne de vente, RMI3 traverse au-dessus de sa ligne de vente, RMI2 traverse au-dessus de sa ligne de vente, RMI1 traverse au-dessus de sa ligne de vente et Chande MO traverse au-dessous de sa ligne de vente.

Le RMI5 est comparé à d'autres RMI pour mieux identifier les tendances du trading pyramidale.

Analyse des avantages

-

La combinaison de plusieurs indicateurs améliore la précision de la tendance et évite les faux signaux

-

Les indicateurs à travers les périodes de temps détectent des tendances plus larges

-

Aides à l'inversion de l'IMR dans l'identification des tendances et la pyramide

-

Le MO de Chande empêche les mauvaises transactions dans des conditions de surachat/survente

Analyse des risques

-

Les paramètres complexes avec plusieurs indicateurs nécessitent une optimisation approfondie

-

Les mouvements simultanés des indicateurs peuvent générer de faux signaux.

-

Moins de fréquence de négociation avec plusieurs filtres

-

Les paramètres peuvent ne pas convenir à différents produits et régimes de marché

Directions d'optimisation

-

Tester et optimiser les paramètres de robustesse de la stratégie

-

Ajout/suppression d'indicateurs pour évaluer l'impact sur la qualité du signal

-

Mettre en place des filtres pour éviter les faux signaux sur certains marchés

-

Ajuster les lignes d'achat/de vente de l'indicateur pour trouver des combinaisons optimales

-

Considérer l'ajout d'un stop loss pour le contrôle des risques

Conclusion

Cette stratégie améliore le jugement des tendances en intégrant des indicateurs de dynamique. Mais l'optimisation des paramètres est cruciale en raison de la complexité. Si elle est bien ajustée, elle peut générer des signaux de qualité et a un avantage dans le suivi des tendances. Mais les traders doivent surveiller les risques, trouver des paramètres optimaux et incorporer des contrôles des risques pour une négociation stable.

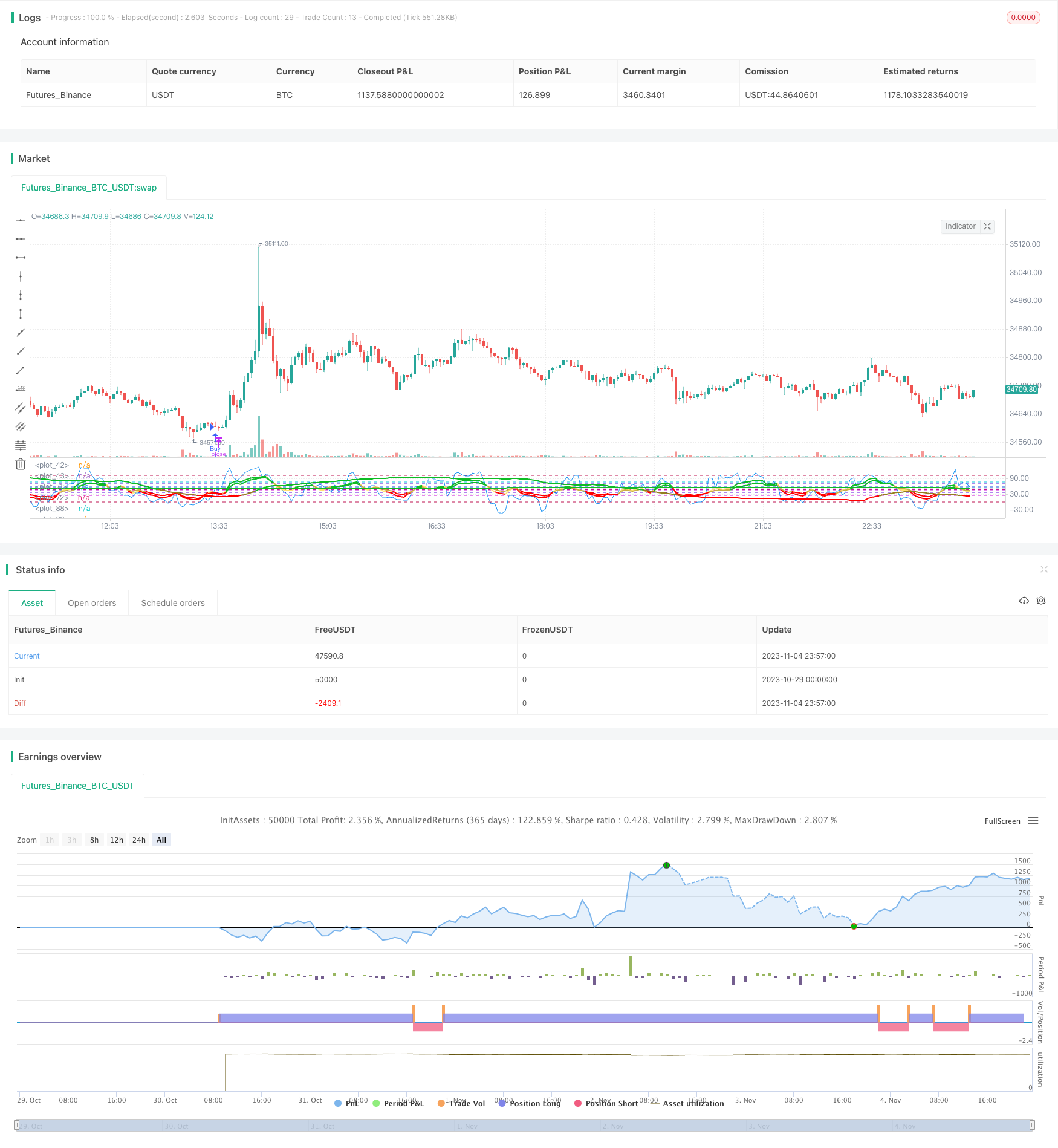

/*backtest

start: 2023-10-29 00:00:00

end: 2023-11-05 00:00:00

period: 3m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="Super Momentum Strat", shorttitle="SMS", format=format.price, precision=2)

//* Backtesting Period Selector | Component *//

//* https://www.tradingview.com/script/eCC1cvxQ-Backtesting-Period-Selector-Component *//

//* https://www.tradingview.com/u/pbergden/ *//

//* Modifications made *//

testStartYear = input(2021, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(1, "Backtest Start Day")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay,0,0)

testStopYear = input(999999, "Backtest Stop Year")

testStopMonth = input(9, "Backtest Stop Month")

testStopDay = input(26, "Backtest Stop Day")

testPeriodStop = timestamp(testStopYear,testStopMonth,testStopDay,0,0)

testPeriod() => true

/////////////// END - Backtesting Period Selector | Component ///////////////

src = input(close, "Price", type = input.source)

highlightBreakouts = input(title="Highlight Overbought/Oversold Breakouts ?", type=input.bool, defval=true)

CMOlength = input(9, minval=1, title="Alpha Chande Momentum Length")

//CMO

momm = change(src)

f1(m) => m >= 0.0 ? m : 0.0

f2(m) => m >= 0.0 ? 0.0 : -m

m1 = f1(momm)

m2 = f2(momm)

sm1 = sum(m1, CMOlength)

sm2 = sum(m2, CMOlength)

percent(nom, div) => 100 * nom / div

chandeMO = percent(sm1-sm2, sm1+sm2)+50

plot(chandeMO, "Chande MO", color=color.blue)

obLevel = input(75, title="Chande Sellline")

osLevel = input(25, title="Chande Buyline")

hline(obLevel, color=#0bc4d9)

hline(osLevel, color=#0bc4d9)

///

///RMIS

//

// Copyright (c) 2018-present, Alex Orekhov (everget)

// Relative Momentum Index script may be freely distributed under the MIT license.

//

///

///

//RMI1

length1 = input(title="RMI1 Length", type=input.integer, minval=1, defval=8)

momentumLength1 = input(title="RMI1 Momentum ", type=input.integer, minval=1, defval=3)

up1 = rma(max(change(src, momentumLength1), 0), length1)

down1 = rma(-min(change(src, momentumLength1), 0), length1)

rmi1 = down1 == 0 ? 100 : up1 == 0 ? 0 : 100 - (100 / (1 + up1 / down1))

obLevel1 = input(57, title="RMI1 Sellline")

osLevel1 = input(37, title="RMI1 Buyline")

rmiColor1 = rmi1 > obLevel1 ? #0ebb23 : rmi1 < osLevel1 ? #ff0000 : #ffe173

plot(rmi1, title="RMI 1", linewidth=2, color=rmiColor1, transp=0)

hline(obLevel1, color=#0b57d9)

hline(osLevel1, color=#0b57d9)

//RMI2

length2 = input(title="RMI2 Length", type=input.integer, minval=1, defval=12)

momentumLength2 = input(title="RMI2 Momentum ", type=input.integer, minval=1, defval=3)

up2 = rma(max(change(src, momentumLength1), 0), length2)

down2 = rma(-min(change(src, momentumLength1), 0), length2)

rmi2 = down2 == 0 ? 100 : up1 == 0 ? 0 : 100 - (100 / (1 + up2 / down2))

obLevel2 = input(72, title="RMI2 Sellline")

osLevel2 = input(37, title="RMI2 Buyline")

rmiColor2 = rmi1 > obLevel1 ? #0ebb23 : rmi2 < osLevel2 ? #ff0000 : #c9ad47

plot(rmi2, title="RMI 2", linewidth=2, color=rmiColor2, transp=0)

hline(obLevel2, color=#5a0bd9)

hline(osLevel2, color=#5a0bd9)

//RMI3

length3 = input(title="RMI3 Length", type=input.integer, minval=1, defval=30)

momentumLength3 = input(title="RMI3 Momentum ", type=input.integer, minval=1, defval=53)

up3 = rma(max(change(src, momentumLength3), 0), length3)

down3 = rma(-min(change(src, momentumLength3), 0), length3)

rmi3 = down3 == 0 ? 100 : up3 == 0 ? 0 : 100 - (100 / (1 + up3 / down3))

obLevel3 = input(46, title="RMI3 Sellline")

osLevel3 = input(24, title="RMI3 Buyline")

rmiColor3 = rmi3 > obLevel3 ? #0ebb23 : rmi3 < osLevel3 ? #ff0000 : #967d20

plot(rmi3, title="RMI 3", linewidth=2, color=rmiColor3, transp=0)

hline(obLevel3, color=#cf0bd9)

hline(osLevel3, color=#cf0bd9)

//RMI4

length4 = input(title="RMI4 Length", type=input.integer, minval=1, defval=520)

momentumLength4 = input(title="RMI4 Momentum ", type=input.integer, minval=1, defval=137)

up4 = rma(max(change(src, momentumLength4), 0), length4)

down4 = rma(-min(change(src, momentumLength4), 0), length4)

rmi4 = down4 == 0 ? 100 : up4 == 0 ? 0 : 100 - (100 / (1 + up4 / down4))

obLevel4 = input(0, title="RMI4 Sellline")

osLevel4 = input(100, title="RMI4 Buyline")

rmiColor4 = rmi4 > obLevel4 ? #0ebb23 : rmi4 < osLevel4 ? #ff0000 : #7a630b

plot(rmi4, title="RMI 4", linewidth=2, color=rmiColor4, transp=0)

hline(obLevel4, color=#bd1150)

hline(osLevel4, color=#bd1150)

//RMI5

length5 = input(title="RMI5 Length", type=input.integer, minval=1, defval=520)

momentumLength5 = input(title="RMI5 Momentum ", type=input.integer, minval=1, defval=137)

up5 = rma(max(change(src, momentumLength5), 0), length5)

down5 = rma(-min(change(src, momentumLength5), 0), length5)

rmi5 = down5 == 0 ? 100 : up4 == 0 ? 0 : 100 - (100 / (1 + up5 / down5))

buy5 = input(0, title="RMI5 Buy Above")

sell5 = input(47, title="RMI5 Sell Below")

rmiColor5 = rmi5 > buy5 ? #0ebb23 : rmi5 < sell5 ? #ff0000 : #7a630b

plot(rmi5, title="RMI 5", linewidth=2, color=rmiColor5, transp=0)

hline(buy5, color=#bd1150)

hline(sell5, color=#bd1150)

///

///END RMIS

//

//

// Relative Momentum Index script may be freely distributed under the MIT license.

//

///

///

hline(50, color=#C0C0C0, linestyle=hline.style_dashed, title="Zero Line")

//alerts

longcondition1 = crossover(chandeMO, osLevel)

shortcondition1 = crossunder(chandeMO, obLevel)

longcondition2 = rmi5>buy5 and rmi4<osLevel4 and rmi3<osLevel3 and rmi2<osLevel2 and rmi1<osLevel1 and longcondition1

shortcondition2 = rmi5<sell5 and rmi4>obLevel4 and rmi3>obLevel3 and rmi2>obLevel2 and rmi1>obLevel1 and shortcondition1

if testPeriod()

if longcondition2

strategy.entry("Buy", strategy.long)

if shortcondition2

strategy.entry("Sell", strategy.short)

- Tendance à la suite de la stratégie

- Stratégie des moyennes mobiles lissées

- Stratégie de négociation de tendance croisée à moyenne mobile double

- Système de tortues du Connecticut

- Tendance à la suite de la stratégie

- Stratégie de recherche de tendance à double laser

- Tendance de l'oscillateur de l'EMA à la suite de la stratégie

- Stratégie de croisement des moyennes mobiles triples

- Stratégie de suivi des tendances basée sur la rupture de l'élan

- Stratégie d'oscillation aléatoire

- Stratégie de taille

- Retour sur la stratégie de consolidation

- Stratégie de croisement des moyennes mobiles

- Stratégie de rupture double

- Stratégie de négociation de l'ordre cross-limit

- Une stratégie de stop-loss

- Stratégie basée sur les tendances du canal Keltner

- Stratégie vectorielle normalisée à l'échelle avec inversion moyenne de Karobein

- Stratégie de renversement de la moyenne mobile double

- Stratégie de rupture du pivot intradien