Stratégie d'inversion de la moyenne mobile

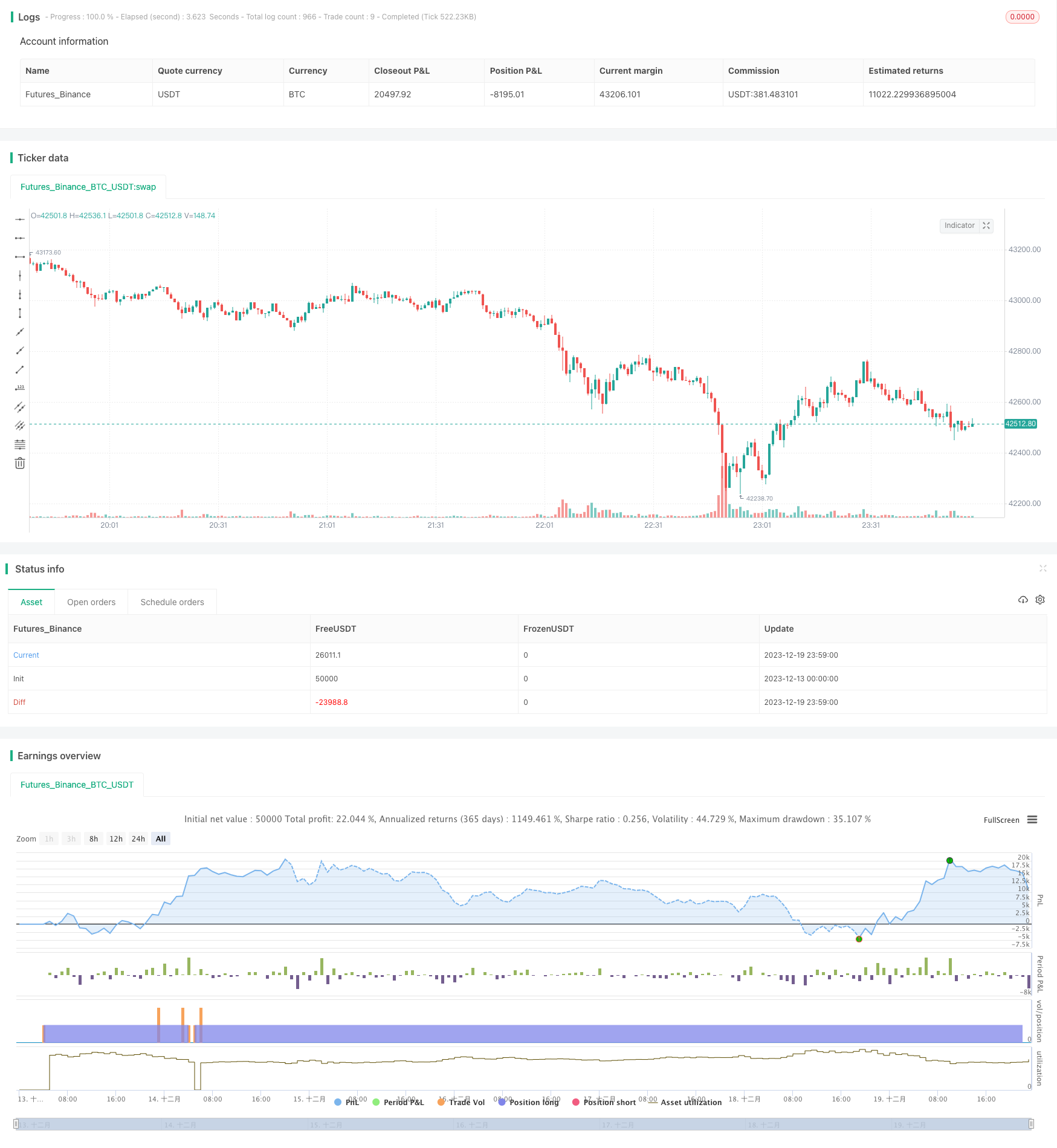

Cette stratégie est appelée stratégie de réversion de la moyenne basée sur la moyenne mobile. L’idée principale est d’acheter après avoir dépassé la moyenne critique et de s’arrêter après avoir atteint le profit cible prévu.

Le principe principal de cette stratégie est d’utiliser la reprise de la courte période moyenne, pour capturer la possibilité de rebond dans la tendance de l’ensemble du marché. Plus précisément, lorsque les prix ont montré de fortes signes de dépassement après la chute de la moyenne de la plus longue période (comme la ligne de 20 jours, la ligne de 50 jours, etc.), les prix ont tendance à produire un certain rebond.

La logique d’achat spécifique de cette stratégie est la suivante: acheter une main après la chute du prix à la ligne des 20 jours, placer une main après la chute de la ligne des 50 jours, continuer à placer une main après la chute de la ligne des 100 jours, placer une main au maximum après la chute de la ligne des 200 jours, faire 4 mains supplémentaires. Placer la position après avoir atteint l’objectif de stop-loss prédéfini.

Analyse des avantages

- Les caractéristiques de retournement de la moyenne permettent d’identifier efficacement les opportunités de rebond à court terme

- Construire des entrepôts par lots pour réduire le risque d’un seul site

- Régler les conditions de blocage pour verrouiller les bénéfices

- Filtrez les prix d’ouverture et les bas précédents afin d’éviter les fausses ruptures

Analyse des risques

- Les détenteurs de titres à long terme peuvent être exposés à un risque de revers. Si la baisse se poursuit, les pertes s’étendront encore.

- Les signaux de ligne moyenne peuvent être déformés, ce qui entraîne des pertes

- L’objectif de freinage peut ne pas être atteint, il peut ne pas être complètement ou partiellement freiné

Direction d’optimisation

- Test de la rentabilité et de la stabilité sous différents paramètres

- Vous pouvez prendre en compte d’autres indicateurs comme le MACD, le KD, etc.

- Les variétés peuvent choisir un cycle linéaire adapté à leur style de négociation en fonction de leurs caractéristiques

- Des algorithmes d’apprentissage automatique peuvent être introduits pour optimiser dynamiquement les paramètres

Résumer

Cette stratégie est globalement une stratégie de négociation de courbe plus classique et plus généralisée. Elle utilise correctement les caractéristiques de l’équilibrage de la courbe, tout en combinant plusieurs courbes pour identifier les opportunités d’achat à court terme.

/*backtest

start: 2023-12-13 00:00:00

end: 2023-12-20 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("EMA_zorba1", shorttitle="zorba_ema", overlay=true)

// Input parameters

qt1 = input.int(5, title="Quantity 1", minval=1)

qt2 = input.int(10, title="Quantity 2", minval=1)

qt3 = input.int(15, title="Quantity 3", minval=1)

qt4 = input.int(20, title="Quantity 4", minval=1)

ema10 = ta.ema(close, 10)

ema20 = ta.ema(close, 20)

ema50 = ta.ema(close, 50)

ema100 = ta.ema(close, 100)

ema200 = ta.ema(close, 200)

// Date range filter

start_date = timestamp(year=2021, month=1, day=1)

end_date = timestamp(year=2024, month=10, day=27)

in_date_range = true

// Profit condition

profit_percentage = input(1, title="Profit Percentage") // Adjust this value as needed

// Pyramiding setting

pyramiding = input.int(2, title="Pyramiding", minval=1, maxval=10)

// Buy conditions

buy_condition_1 = in_date_range and close < ema20 and close > ema50 and close < open and close < low[1]

buy_condition_2 = in_date_range and close < ema50 and close > ema100 and close < open and close < low[1]

buy_condition_3 = in_date_range and close < ema100 and close > ema200 and close < open and close < low[1]

buy_condition_4 = in_date_range and close < ema200 and close < open and close < low[1]

// Exit conditions

profit_condition = strategy.position_avg_price * (1 + profit_percentage / 100) <= close

exit_condition_1 = in_date_range and (close > ema10 and ema10 > ema20 and ema10 > ema50 and ema10 > ema100 and ema10 > ema200 and close < open) and profit_condition and close < low[1] and close < low[2]

exit_condition_2 = in_date_range and (close < ema10 and close[1] > ema10 and close < close[1] and ema10 > ema20 and ema10 > ema50 and ema10 > ema100 and ema10 > ema200 and close < open) and profit_condition and close < low[1] and close < low[2]

// Exit condition for when today's close is less than the previous day's low

//exit_condition_3 = close < low[1]

// Strategy logic

strategy.entry("Buy1", strategy.long, qty=qt1 * pyramiding, when=buy_condition_1)

strategy.entry("Buy2", strategy.long, qty=qt2 * pyramiding, when=buy_condition_2)

strategy.entry("Buy3", strategy.long, qty=qt3 * pyramiding, when=buy_condition_3)

strategy.entry("Buy4", strategy.long, qty=qt4 * pyramiding, when=buy_condition_4)

strategy.close("Buy1", when=exit_condition_1 or exit_condition_2)

strategy.close("Buy2", when=exit_condition_1 or exit_condition_2)

strategy.close("Buy3", when=exit_condition_1 or exit_condition_2)

strategy.close("Buy4", when=exit_condition_1 or exit_condition_2)