Stratégie de négociation basée sur un modèle de pointe à pointe

Auteur:ChaoZhang est là., Date: 2024-02-20 15h40 et 58 minLes étiquettes:

Résumé

La stratégie est appelée

Principe de stratégie

La stratégie définit le pic ascendant (upFractal) et le pic descendant (downFractal) pour identifier le schéma de pic à pic dans les graphiques de chandeliers.

Plus précisément, la logique de jugement pour le pic ascendant est la suivante: le maximum du chandelier actuel est le plus élevé des n chandeliers récents, et le maximum des chandeliers suivants ne dépasse pas celui actuel.

La logique de jugement pour la chute du pic est la suivante: le bas du chandelier actuel est le plus bas des n chandeliers récents, et le bas des chandeliers suivants ne tombe pas en dessous du courant.

Les variables et boucles booléennes sont utilisées ici pour déterminer la relation entre les n chandeliers précédents et les n chandeliers ultérieurs

Par conséquent, la logique de base de cette stratégie est la suivante:

- Identifier les pics ascendants et les pics descendants

- Longue sur les sommets en hausse et courte sur les sommets en baisse

Analyse des avantages

Les avantages de cette stratégie sont les suivants:

- Le modèle de pic à pic est facile à identifier, simple à utiliser

- Basé sur les tendances techniques, non affecté par les fondamentaux

- Les prélèvements plus faibles possibles

Analyse des risques

Cette stratégie comporte également certains risques:

- Un jugement erroné du modèle de pointe à pointe, peut manquer le meilleur moment d'entrée

- Difficile de mettre un stop loss quand le marché bouge violemment

- Il s'appuie uniquement sur des modèles, en ignorant les autres facteurs.

Les contre-mesures:

- Ajustez les paramètres du modèle de pic à pic pour optimiser la logique

- Combiner avec d'autres indicateurs pour déterminer la position stop loss

- Utilisation conjointe à l'analyse fondamentale ou autre

Directions d'optimisation

Quelques orientations pour optimiser la stratégie:

- Augmenter les options de réglage des paramètres pour mieux identifier les modèles de pointe à pointe

- Ajouter une logique de stop-loss

- Considérer le volume des transactions, la volatilité et d'autres indicateurs

- Combiner différentes analyses de délais

Résumé

Cette stratégie est simple à utiliser avec des retombées éventuellement plus faibles basées sur le principe de modèle de pic à pic. Mais elle comporte encore certains risques et doit être combinée avec d'autres méthodes d'analyse pour maximiser ses performances.

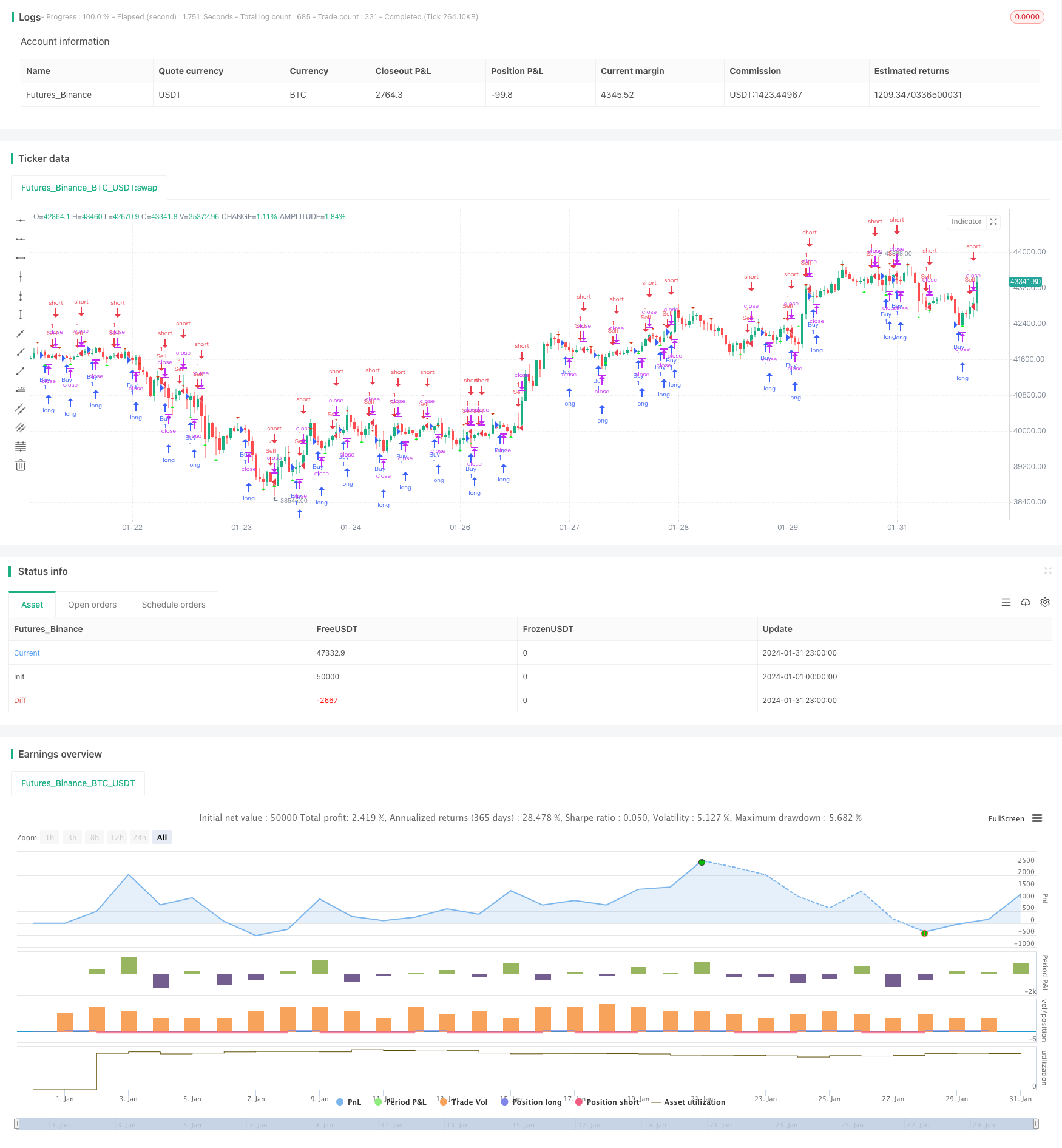

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("sanju parmar", shorttitle="sanju trading empire", overlay=true)

// Define "n" as the number of periods and keep a minimum value of 2 for error handling.

n = input.int(title="Periods", defval=2, minval=2)

// UpFractal

bool upflagDownFrontier = true

bool upflagUpFrontier0 = true

bool upflagUpFrontier1 = true

bool upflagUpFrontier2 = true

bool upflagUpFrontier3 = true

bool upflagUpFrontier4 = true

for i = 1 to n

upflagDownFrontier := upflagDownFrontier and (high[n-i] < high[n])

upflagUpFrontier0 := upflagUpFrontier0 and (high[n+i] < high[n])

upflagUpFrontier1 := upflagUpFrontier1 and (high[n+1] <= high[n] and high[n+i + 1] < high[n])

upflagUpFrontier2 := upflagUpFrontier2 and (high[n+1] <= high[n] and high[n+2] <= high[n] and high[n+i + 2] < high[n])

upflagUpFrontier3 := upflagUpFrontier3 and (high[n+1] <= high[n] and high[n+2] <= high[n] and high[n+3] <= high[n] and high[n+i + 3] < high[n])

upflagUpFrontier4 := upflagUpFrontier4 and (high[n+1] <= high[n] and high[n+2] <= high[n] and high[n+3] <= high[n] and high[n+4] <= high[n] and high[n+i + 4] < high[n])

flagUpFrontier = upflagUpFrontier0 or upflagUpFrontier1 or upflagUpFrontier2 or upflagUpFrontier3 or upflagUpFrontier4

upFractal = (upflagDownFrontier and flagUpFrontier)

// downFractal

bool downflagDownFrontier = true

bool downflagUpFrontier0 = true

bool downflagUpFrontier1 = true

bool downflagUpFrontier2 = true

bool downflagUpFrontier3 = true

bool downflagUpFrontier4 = true

for i = 1 to n

downflagDownFrontier := downflagDownFrontier and (low[n-i] > low[n])

downflagUpFrontier0 := downflagUpFrontier0 and (low[n+i] > low[n])

downflagUpFrontier1 := downflagUpFrontier1 and (low[n+1] >= low[n] and low[n+i + 1] > low[n])

downflagUpFrontier2 := downflagUpFrontier2 and (low[n+1] >= low[n] and low[n+2] >= low[n] and low[n+i + 2] > low[n])

downflagUpFrontier3 := downflagUpFrontier3 and (low[n+1] >= low[n] and low[n+2] >= low[n] and low[n+3] >= low[n] and low[n+i + 3] > low[n])

downflagUpFrontier4 := downflagUpFrontier4 and (low[n+1] >= low[n] and low[n+2] >= low[n] and low[n+3] >= low[n] and low[n+4] >= low[n] and low[n+i + 4] > low[n])

flagDownFrontier = downflagUpFrontier0 or downflagUpFrontier1 or downflagUpFrontier2 or downflagUpFrontier3 or downflagUpFrontier4

downFractal = (downflagDownFrontier and flagDownFrontier)

plotshape(downFractal, style=shape.triangleup, location=location.belowbar, offset=-n, color=#18f523, size = size.small)

plotshape(upFractal, style=shape.triangledown, location=location.abovebar, offset=-n, color=#cf3d11, size = size.small)

// Strategy Conditions

longCondition = upFractal

shortCondition = downFractal

// Strategy Entry and Exit

if (longCondition)

strategy.entry("Buy", strategy.long)

if (shortCondition)

strategy.entry("Sell", strategy.short)

- Stratégie de négociation adaptative basée sur une plateforme de négociation quantitative

- Stratégie de négociation quantitative basée sur le nuage Ichimoku et la moyenne mobile

- Stratégie de suivi de l'inversion des moyennes mobiles doubles

- Stratégie d'inversion des bandes de Bollinger

- Ichimoku Kinko Hyo Cloud + QQE Stratégie quantitative

- Tout sur la stratégie de trading de l' élan avec Stop Loss pour l' or

- L'oscillateur de parabole à la recherche de stratégies de hauts et de bas

- Stratégie de rupture des bandes de Bollinger

- Stratégie révolutionnaire sur l'écart de valeur équitable

- Système de croisement de moyenne mobile adaptative avec rupture de momentum

- Stratégie d'achat à EMA multiple

- Tendance croisée de l' OBV EMA à la suite de la stratégie

- Stratégie de suivi de la tendance croisée entre l'indice de croissance et l'indice de croissance

- Stratégie d'inversion de l'élan avec double confirmation

- Le transfert de l'EMA vers une stratégie quantitative à long terme

- Stratégie de suivi de l'extrême réversion

- Stratégie de réversion de la moyenne de la bande de Bollinger avec indice d'intensité intradienne

- Stratégie de croisement de la moyenne mobile exponentielle B-Xtrender

- Stratégie de suivi de la tendance des moyennes mobiles

- Une stratégie RSI combinée avec moyenne mobile et MACD