Stratégie de stop loss optimisée avec croisement de moyennes mobiles doubles

Aperçu de la stratégie

La stratégie de stop loss optimisée à la croisée des deux courbes (TQQQ) est une stratégie de négociation quantitative basée sur deux signaux croisés de moyennes mobiles (SMA) de différentes périodes. La stratégie ne fait que plus, ouvrant une position lorsque la moyenne rapide traverse la moyenne lente sur la moyenne rapide et éteignant la position lorsque la moyenne lente est traversée par la moyenne rapide ou lorsque le prix tombe au-delà de la valeur de la stop loss. La stratégie optimise les cycles de la moyenne rapide et le taux de stop loss par paramètres, dans le but de réaliser des gains plus élevés en hausse et de réduire les pertes en baisse.

Principe de stratégie

Le cœur de la stratégie est de capturer les tendances du marché en utilisant des signaux croisés de différentes moyennes mobiles périodiques. Un passage de la moyenne à court terme sur la moyenne à long terme indique que le marché peut entrer dans une tendance haussière, auquel cas il ouvre plus de positions. Un passage de la moyenne à court terme en dessous de la moyenne à long terme indique que la tendance à la hausse peut s’arrêter, auquel cas la position est levée

En plus du signal de croisement de la ligne de parité, la stratégie introduit un mécanisme de stop-loss. Lorsque le prix du marché tombe en dessous du prix de stop-loss d’un pourcentage fixe, la stratégie s’arrête même si la ligne de parité n’a pas généré de signal de péréquation. Ce mécanisme a pour but de contrôler les retraits et d’éviter les pertes massives en cas de renversement de tendance.

Plus précisément, la stratégie comprend les étapes suivantes:

- Calculer la moyenne rapide et la moyenne lente.

- Déterminer si un signal de prise de position existe. Lorsque la ligne moyenne rapide traverse la ligne moyenne lente et qu’aucune position n’est actuellement détenue, ouvrez plus de positions.

- Enregistrer le prix d’ouverture et calculer le prix d’arrêt.

- Déterminez s’il y a des signaux d’arrêt. Éliminez tous les ordres lorsque la moyenne rapide est inférieure à la moyenne lente ou lorsque le prix est inférieur au prix d’arrêt.

- Répétez les étapes 2 à 4 pour déterminer s’il y a une possibilité d’ouvrir une position de clôture le jour suivant.

Grâce à cette série d’étapes, la stratégie est capable de s’adapter rapidement aux changements de tendances du marché, de suivre la tendance dans les marchés haussiers et de réaliser de gros bénéfices, tout en arrêtant les pertes en temps opportun et en contrôlant les retraits en cas de baisse du marché.

Avantages stratégiques

Le suivi des tendances: grâce à des signaux de croisement de la ligne moyenne, la stratégie est capable de capturer les tendances du marché, de conserver des positions dans les tendances haussières et d’obtenir des gains de tendance.

Le système de stop-loss: un stop-loss à pourcentage fixe permet de contrôler efficacement les retraits et d’éviter des pertes excessives sur une seule transaction.

Flexibilité des paramètres: les paramètres cycliques et le taux de stop-loss de la moyenne rapide peuvent être ajustés en fonction des caractéristiques du marché et des préférences de risque individuelles, ce qui augmente l’adaptabilité de la stratégie.

La stratégie peut être appliquée à différents marchés et indices, tels que les actions, les futures, les devises, etc., en ajustant les paramètres en fonction des caractéristiques de l’indice.

Simple et efficace: la logique de la stratégie est claire, facile à comprendre et à mettre en œuvre, la rétroaction est efficace et permet d’effectuer une grande quantité d’optimisation de paramètres et de transactions simulées.

Risque stratégique

Paramètres sensibles: le choix du cycle de la moyenne et du taux de stop-loss a une grande influence sur la performance de la stratégie. Des paramètres inappropriés peuvent entraîner des transactions fréquentes ou des tendances manquantes.

Décalage d’identification de tendance: le signal de croisement de la ligne moyenne présente un certain retard, en particulier lors de changements rapides du marché, et peut manquer le meilleur moment pour ouvrir une position.

La concentration des positions: cette stratégie consiste à conserver toujours 100% des positions, à ne pas avoir de mécanisme de gestion des positions et d’allocation des fonds, et à faire face à des risques financiers importants.

Les marchés en tremblement de terre: les signaux croisés fréquents dans les marchés en tremblement de terre peuvent entraîner des pertes stratégiques.

Événement Black Swan: dans des cas extrêmes, les signaux de trading peuvent être invalidés et le stop loss fixe peut ne pas couvrir le risque réel.

Les risques ci-dessus peuvent être optimisés et améliorés dans les domaines suivants:

Introduction de stop-loss dynamique: Adaptation dynamique du ratio de stop-loss en fonction de la volatilité du marché ou du niveau des prix pour répondre à différentes conditions du marché.

Optimisation des signaux d’ouverture de positions: en combinaison avec d’autres indicateurs techniques tels que le MACD, le RSI, etc., améliorer la précision et la rapidité de la détection des tendances.

Introduction de la gestion des positions: ajustement dynamique des positions en fonction de l’intensité des tendances du marché, de la volatilité et d’autres indicateurs, afin de contrôler le risque de retrait.

Combiner l’analyse des fondamentaux: prendre en compte les facteurs macroéconomiques, la conjoncture de l’industrie, etc. et éviter de négocier lorsque les fondamentaux sont défavorables.

Définition de la limite de perte totale: pour les situations extrêmes, définir la limite de perte totale au niveau du compte, contrôler le risque des fonds.

Optimisation de la stratégie

Stop loss dynamique: l’introduction d’indicateurs tels que l’ATR, la bande de Brin, l’ajustement dynamique du taux de stop loss en fonction de la volatilité du marché, l’assouplissement du stop loss lorsque la tendance est forte et le renforcement du stop loss dans les marchés oscillante.

Optimisation des signaux: essayez différentes combinaisons de courbes, comme EMA, WMA, etc., pour trouver des signaux d’ouverture de position plus sensibles et plus efficaces. En outre, des indicateurs tels que MACD, RSI et autres peuvent être combinés comme jugement auxiliaire.

Gestion des positions: mesurez la force des tendances du marché en fonction d’indicateurs tels que l’ATR, l’ADX, etc. Augmentez les positions lorsque les tendances sont évidentes et diminuez les positions lorsque les tendances ne sont pas claires.

La couverture de la marge de manœuvre: considérer la possibilité de détenir une position de manœuvre dans un marché en crise et de couvrir les risques du marché. La couverture de la marge de manœuvre peut être combinée avec des indicateurs de l’humeur du marché tels que l’indice de panique VIX, qui permettent d’ajuster dynamiquement le ratio de manœuvre.

Adaptation des paramètres: pour différents marchés et benchmarks, des algorithmes d’apprentissage automatique sont utilisés pour trouver automatiquement la combinaison optimale de paramètres, ce qui améliore l’adaptabilité et la robustesse de la stratégie.

Grâce à ces méthodes d’optimisation, la rentabilité et la résistance au risque de la stratégie peuvent être encore améliorées, afin de mieux s’adapter à un environnement de marché changeant.

Résumer

La stratégie d’optimisation de la perte croisée bi-équilibrée (TQQQ) est une stratégie de trading quantitative simple et efficace. Elle utilise les signaux croisés de différentes moyennes mobiles périodiques pour capturer les tendances du marché, tout en contrôlant le risque de retrait grâce à un taux de perte fixe. La stratégie est logiquement claire, facile à mettre en œuvre et à optimiser et convient à une variété de marchés et de signaux.

En choisissant judicieusement le cycle de la ligne moyenne et le pourcentage de stop, la stratégie peut générer des gains considérables dans un marché haussier. Cependant, la stratégie est également exposée à des risques tels que la sensibilité aux paramètres, le retard dans l’identification des tendances et la concentration des positions.

Dans l’ensemble, la stratégie d’arrêt de perte d’optimisation croisée bi-équilibrée (TQQQ) est une stratégie de trading quantitatif qui vaut la peine d’être essayée et étudiée en profondeur. En continuant à l’optimiser et à l’améliorer, elle est susceptible de devenir un outil puissant pour les investisseurs, aidant les investisseurs à obtenir des rendements solides dans des marchés instables.

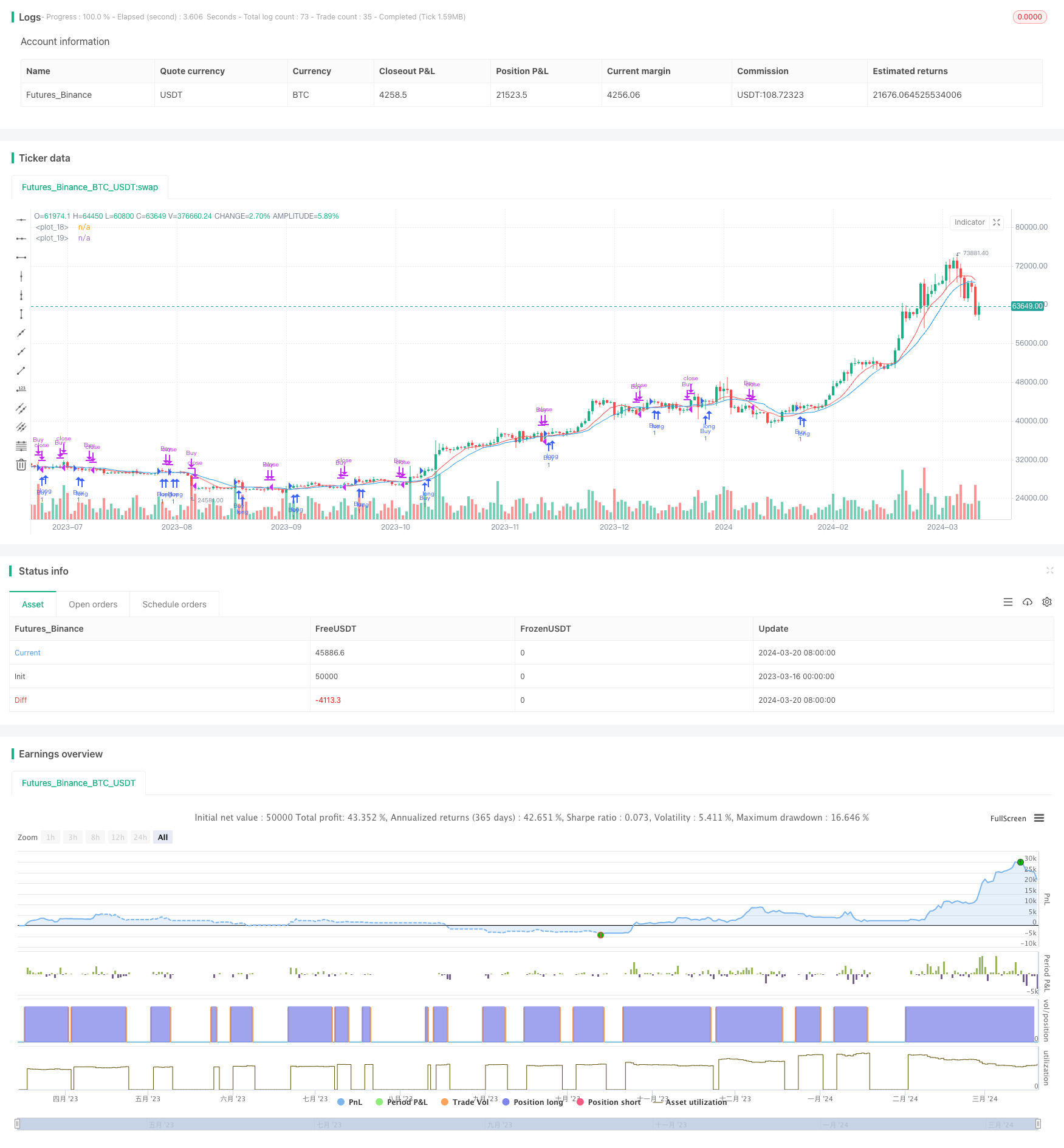

/*backtest

start: 2023-03-16 00:00:00

end: 2024-03-21 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("SMA Crossover Strategy with Customized Stop Loss (Long Only)", overlay=true)

// Define input variables for SMA lengths and stop loss multiplier

fast_length = input(9, "Fast SMA Length")

slow_length = input(14, "Slow SMA Length")

stop_loss_multiplier = input(0.1, "Stop Loss Multiplier")

// Calculate SMA values

fast_sma = sma(close, fast_length)

slow_sma = sma(close, slow_length)

// Define entry and exit conditions

enter_long = crossover(fast_sma, slow_sma)

exit_long = crossunder(fast_sma, slow_sma)

// Plot SMAs on chart

plot(fast_sma, color=color.red)

plot(slow_sma, color=color.blue)

// Set start date for backtest

start_date = timestamp(2022, 01, 01, 00, 00)

// Filter trades based on start date

if time >= start_date

if (enter_long)

strategy.entry("Buy", strategy.long, when = strategy.position_size == 0)

// Calculate stop loss level

buy_price = strategy.position_avg_price

stop_loss_level = buy_price * (1 - stop_loss_multiplier)

// Exit trades

if (exit_long or low <= stop_loss_level)

strategy.close("Buy")