आरएसआई2 वायदा में उपयोग की जाने वाली औसत प्रतिवर्तन रणनीति

लेखक:अच्छाई, बनाया गयाः 2020-08-30 10:16:03, अद्यतन किया गयाः 2023-09-28 21:12:24

लैरी कॉनर्स आरएसआई2 अर्थ रिवर्सन रणनीति

से

कई दोस्तों ने मुझे ग्रिड और बाजार निर्माता रणनीति लिखने के लिए कहा,लेकिन मैं आम तौर पर सीधे इनकार करते हैं. इन रणनीतियों के बारे में, सबसे पहले, आप एक मजबूत गणितीय ज्ञान होना चाहिए, कम से कम गणित के एक डॉक्टर.

इसके अतिरिक्त, उच्च आवृत्ति मात्रात्मक व्यापार अधिक वित्तीय संसाधनों के बारे में है, जैसे धन की मात्रा और ब्रॉडबैंड नेटवर्क गति। सबसे महत्वपूर्ण बात यह है कि ये व्यापार की मेरी समझ का उल्लंघन करते हैं।

उच्च आवृत्ति व्यापार करने के लिए कोई अन्य तरीका है? आज हम लैरी कॉनर्स पर आधारित इस आरएसआई औसत प्रतिगमन रणनीति पेश करेंगे।

परिचय

आरएसआई2 रणनीति लैरी कॉनर्स द्वारा विकसित एक काफी सरल औसत प्रतिगमन ट्रेडिंग रणनीति है, जो मुख्य रूप से मूल्य सुधार अवधि के दौरान संचालित होती है।

जब आरएसआई 2 10 से नीचे गिरता है तो इसे ओवरसेलिंग माना जाता है और व्यापारियों को खरीद के अवसरों की तलाश करनी चाहिए।

जब आरएसआई2 90 से ऊपर जाता है, तो इसे ओवर-बिक्री माना जाता है और व्यापारियों को बिक्री के अवसरों की तलाश करनी चाहिए।

यह एक काफी आक्रामक अल्पकालिक रणनीति है जिसका उद्देश्य निरंतर रुझानों में भाग लेना है। इसका उद्देश्य मूल्य के मुख्य शीर्ष या नीचे की पहचान करना नहीं है।

रणनीति

इस रणनीति के चार चरण हैं।

मुख्य रुझानों को निर्धारित करने के लिए दीर्घकालिक चलती औसत का प्रयोग करें

कॉनर्स 200-दिवसीय चलती औसत की सिफारिश करता है। दीर्घकालिक प्रवृत्ति 200-दिवसीय चलती औसत से ऊपर बढ़ जाती है, और इसके नीचे गिर जाती है।

व्यापारियों को 200-दिवसीय चलती औसत से ऊपर खरीदने के अवसरों और उससे नीचे शॉर्ट-सेलिंग के अवसरों की तलाश करनी चाहिए।

खरीदने या बेचने के अवसरों को निर्धारित करने के लिए आरएसआई रेंज का चयन करें

कॉनर्स ने खरीदारी के लिए 0 से 10 और बिक्री के लिए 90 से 100 के बीच आरएसआई स्तरों का परीक्षण किया।

उन्होंने पाया कि जब आरएसआई 5 से नीचे गिरता है, तो खरीद पर रिटर्न 10 से नीचे की वापसी से अधिक होता है। आरएसआई जितना कम होगा, उतनी ही बाद की लंबी स्थिति पर वापसी होगी।

इसी प्रकार, जब आरएसआई 95 से अधिक होता है, तो शॉर्ट सेलिंग पर रिटर्न 90 से अधिक पर रिटर्न से अधिक होता है।

वास्तविक खरीद या शॉर्ट सेल ऑर्डर का पुनर्मूल्यांकन और उनके ऑर्डर देने का समय

कॉनर्स

उपस्थिति स्थिति सेट करें

स्टॉप-लॉस कहां होना चाहिए?

कॉनर्स स्टॉप लॉस के उपयोग की वकालत नहीं करता है। सैकड़ों हजारों लेनदेन के मात्रात्मक परीक्षण में, कॉनर्स ने पाया कि स्टॉप-लॉस के उपयोग ने वास्तव में प्रदर्शन को "क्षतिग्रस्त" कर दिया।

लेकिन उदाहरण में, कॉनर्स 5-दिवसीय चलती औसत से ऊपर की स्टॉप-लॉस लंबी स्थिति और 5-दिवसीय चलती औसत से नीचे की छोटी स्थिति की सिफारिश करता है।

जाहिर है, यह एक अल्पकालिक ट्रेडिंग रणनीति है जो जल्दी से बाहर निकल सकती है, या ट्रेलिंग स्टॉप लॉस स्थापित करने या SAR सिंथेटिक स्टॉप लॉस रणनीति अपनाने पर विचार कर सकती है।

कभी-कभी बाजार की कीमतें वास्तव में ऊपर की ओर बढ़ जाती हैं। स्टॉप लॉस का उपयोग करने में विफलता के परिणामस्वरूप अत्यधिक नुकसान और बड़े नुकसान हो सकते हैं।

इससे व्यापारियों को विचार करने और निर्णय लेने की आवश्यकता होती है।

सत्यापन

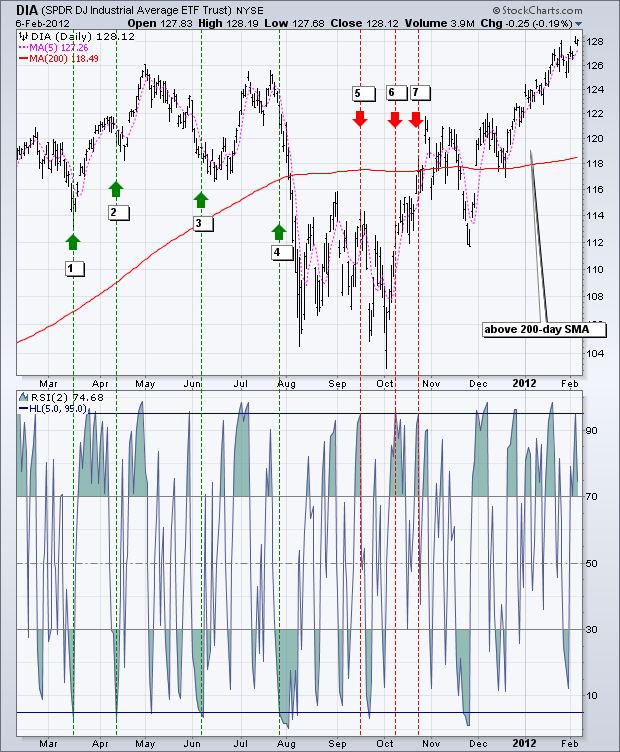

नीचे दिया गया चार्ट डॉव जोन्स इंडस्ट्रियल एवरेज एसपीडीआर (डीआईए) और 200-दिवसीय एसएमए (लाल), 5-अवधि एसएमए (गुलाबी) और 2-अवधि आरएसआई दिखाता है।

जब डीआईए 200-दिवसीय एसएमए से अधिक होता है और आरएसआई (2) 5 या उससे कम हो जाता है, तो एक तेजी का संकेत दिखाई देता है।

जब डीआईए 200-दिवसीय एसएमए से नीचे होता है और आरएसआई (2) 95 या उससे अधिक तक बढ़ता है, तो एक मंदी का संकेत दिखाई देगा।

इन 12 महीनों में, 7 संकेत हैं, 4 तेजी और 3 मंदी।

4 तेजी के संकेतों में से, DIA 3 में से 4 बार बढ़ गया, जिसका अर्थ है कि ये संकेत लाभदायक हो सकते हैं।

चार मंदी संकेतों में से डीआईए केवल एक बार गिरा।

अक्टूबर में गिरावट के संकेत के बाद, डीआईए ने 200-दिवसीय चलती औसत को तोड़ दिया।

एक बार 200-दिवसीय चलती औसत से अधिक हो जाने के बाद, आरएसआई 2 एक और खरीद संकेत उत्पन्न करने के लिए 5 या उससे कम नहीं गिर जाएगा।

लाभ और हानि के लिए, यह स्टॉप-लॉस और टेक-प्रॉफिट के स्तर पर निर्भर करेगा।

दूसरा उदाहरण Apple (APL) को दर्शाता है, जो अधिकांश समय अवधि के लिए 200-दिवसीय चलती औसत से ऊपर है।

इस अवधि के दौरान, कम से कम दस खरीद संकेत होते हैं।

चूंकि फरवरी के अंत से जून 2011 के मध्य तक एपीएल में गिरावट देखी गई, इसलिए पहले पांच संकेतकों के नुकसान से बचना मुश्किल है।

जैसा कि एपीएल अगस्त से जनवरी तक एक झटकेदार पैटर्न में बढ़ी, पिछले पांच संकेतों ने बहुत बेहतर प्रदर्शन किया।

जैसा कि चार्ट से देखा जा सकता है, कई संकेत बहुत जल्दी हैं।

दूसरे शब्दों में, एप्पल ने शुरुआती खरीद संकेत के बाद एक नए निचले स्तर पर गिरावट दर्ज की और फिर उछल पड़ा।

निष्कर्ष

आरएसआई2 रणनीति व्यापारियों को निरंतर रुझानों में भाग लेने का अवसर प्रदान करती है।

कॉनर्स ने बताया कि व्यापारियों को ब्रेकआउट बिंदु पर नहीं, बल्कि मूल्य रिट्रेसमेंट बिंदु पर खरीदना चाहिए।

इसके अलावा, व्यापारियों को ओवरसोल्ड रिबाउंड्स पर बेचना चाहिए, मूल्य समर्थन ब्रेकआउट बिंदु पर नहीं।

यह रणनीति उनके दर्शन के अनुरूप है।

भले ही कॉनर के परीक्षणों से पता चलता है कि स्टॉप लॉस प्रदर्शन को प्रभावित करता है, ट्रेडर्स के लिए किसी भी ट्रेडिंग सिस्टम के लिए एक्जिट और स्टॉप लॉस रणनीतियों को विकसित करना समझदारी है।

जब स्थिति ओवर-बुकिंग हो जाती है या स्टॉप लॉस सेट किया जाता है, तो व्यापारी लंबी स्थिति से बाहर निकल सकता है।

इसी प्रकार, जब शर्तें ओवरसोल्ड होती हैं, तो व्यापारी शॉर्ट पोजीशन से वापस ले सकते हैं।

इन विचारों का उपयोग अपनी ट्रेडिंग शैली, जोखिम-लाभ वरीयताओं और व्यक्तिगत निर्णय को बढ़ाने के लिए करें।

FMZ स्रोत कोड प्रदर्शित करना

Connors

चूंकि मूल रणनीति डिजाइन लक्ष्य अमेरिकी शेयर थे, इसलिए 200-दिवसीय चलती औसत को संदर्भ के रूप में इस्तेमाल किया गया था।

अत्यधिक अस्थिर डिजिटल मुद्रा बाजार में, यह केवल अल्पकालिक मूल्य वापसी के लिए उपयुक्त है।

तो हम 15 मिनट के लिए समय सीमा समायोजित किया, और एमए अवधि 70 था, और बैकटेस्ट के लिए 1 गुना लीवरेज का उपयोग करें.

(*backtest

start: 2019-01-01 00:00:00

end: 2020-05-12 00:00:00

period: 15m

basePeriod: 5m

exchanges: [{"eid":"Futures_OKCoin","currency":"BTC_USD"}]

args: [["TradeAmount",5000,126961],["MaxAmountOnce",5000,126961],["ContractType","quarter",126961]]

*)

liang:=INTPART(1*MONEYTOT*REF(C,1)/100);

//1 times the leverage

LC := REF(CLOSE,1);

RSI2: SMA(MAX(CLOSE-LC,0),2,1)/SMA(ABS(CLOSE-LC),2,1)*100;

//RSI2 value

ma1:=MA(CLOSE,70);

//MA value

CLOSE>ma1 AND RSI2>90,SK(liang);

CLOSE>ma1 AND RSI2<10,BP(SKVOL);

//When it is greater than the moving average,rsi>90 open short position,rsi<10 close short position

CLOSE<ma1 AND RSI2<10,BK(liang);

CLOSE<ma1 AND RSI2>90,SP(BKVOL);

//When it is less than the moving average,rsi<10 open long position,rsi>90 close long position

AUTOFILTER;

रणनीति प्रतिलिपिhttps://www.fmz.com/strategy/207157

बैकटेस्ट प्रभाव

एक व्यवस्थित बैकटेस्ट के बाद, हम देखते हैं कि आरएसआई रणनीति की समग्र जीत दर उच्च है। इसका प्रदर्शन हमें संतुष्ट करता है।

अधिकतम रिट्रेसमेंट 312 पर होता है, और चरम बाजार की स्थितियां शॉक रिटर्न की रणनीति को अधिक नुकसान पहुंचाएंगी।

ट्वीक करना

आरएसआई2 के 95 से ऊपर बढ़ने के बाद बाजार में वृद्धि जारी रह सकती है। आरएसआई 2 5 से नीचे गिरने के बाद बाजार गिरना जारी रख सकता है। इस स्थिति को सुधारने के लिए, हमें ओएचएलसीवी विश्लेषण, इंट्राडे चार्ट पैटर्न, अन्य गति संकेतक आदि को शामिल करने की आवश्यकता हो सकती है।

आरएसआई2 95 से ऊपर जाने के बाद बाजार में वृद्धि जारी रह सकती है और शॉर्ट पोजीशन स्थापित करना खतरनाक है।

व्यापारी इस संकेत को फ़िल्टर करने पर विचार कर सकते हैं RSI2 के अपने केंद्र रेखा 50 से नीचे लौटने की प्रतीक्षा करके।

संदर्भ

https://school.stockcharts.com https://www.tradingview.com/ideas/connorsrsi/ https://www.mql5.com/zh/code/22421

- डिजिटल मुद्रा में लीड-लैग सूट का परिचय (3)

- क्रिप्टोकरेंसी में लीड-लैग आर्बिट्रेज का परिचय (2)

- डिजिटल मुद्राओं में लीड-लैग सूट का परिचय (2)

- एफएमजेड प्लेटफॉर्म के बाहरी सिग्नल रिसेप्शन पर चर्चाः रणनीति में अंतर्निहित एचटीपी सेवा के साथ सिग्नल प्राप्त करने के लिए एक पूर्ण समाधान

- एफएमजेड प्लेटफॉर्म के लिए बाहरी सिग्नल प्राप्त करने का अन्वेषणः रणनीति अंतर्निहित एचटीटीपी सेवा के लिए सिग्नल प्राप्त करने के लिए पूर्ण समाधान

- क्रिप्टोकरेंसी में लीड-लैग आर्बिट्रेज का परिचय (1)

- डिजिटल मुद्रा में लीड-लैग सूट का परिचय (1)

- एफएमजेड प्लेटफॉर्म के बाहरी सिग्नल रिसेप्शन पर चर्चाः विस्तारित एपीआई बनाम रणनीति अंतर्निहित एचटीटीपी सेवा

- एफएमजेड प्लेटफॉर्म के लिए बाहरी संकेत प्राप्त करने की खोजः विस्तार एपीआई बनाम रणनीति अंतर्निहित एचटीटीपी सेवा

- रैंडम टिकर जनरेटर पर आधारित रणनीति परीक्षण पद्धति पर चर्चा

- यादृच्छिक बाजार जनरेटर पर आधारित रणनीति परीक्षण के तरीकों का पता लगाना

- कई साल बाद, आपको लगता है कि यह लेख आपके निवेश जीवन का सबसे मूल्यवान लेख है, जो आपको लाभ और जोखिम के स्रोतों को समझाने में मदद करेगा।

- 5 तार 80 गुना, उच्च आवृत्ति रणनीति की शक्ति

- फ्यूचर्स रिवर्स हैंड डबल एल्गोरिथ्म रणनीति टिप्पणी विवरण

- सरल शब्दों में कहें, क्यों ओकेएक्स के लिए संपत्ति का स्थानांतरण अनुबंध प्रतिभूति रणनीति के माध्यम से संभव नहीं है।

- अनुबंध हेजिंग रणनीतियों के माध्यम से परिसंपत्तियों के आंदोलन के बारे में सोचें

- विज़ुअलाइज़ेशन एडिटिंग पॉलिसी कस्टम क्लासरूम का विस्तार

- होस्ट द्वारा HTTP अनुरोध संदेश भेजने के लिए समाधान प्राप्त करें

- परिमाणात्मक लेनदेन में सर्वर का उपयोग

- [सहस्राब्दी युद्ध] विनिमय दर लगभग रणनीति 3 तितली हेजिंग

- संतुलन सूची रणनीति (शिक्षण रणनीति)

- वायदा और क्रिप्टोक्यूरेंसी एपीआई स्पष्टीकरण

- अर्ध-स्वचालित मात्रात्मक व्यापार उपकरण को शीघ्र लागू करें

- एरोन संकेतक का परिचय

- डिजिटल मुद्रा विकल्प रणनीति के बैकटेस्टिंग पर प्रारंभिक अध्ययन

- मात्रात्मक व्यापार और व्यक्तिपरक व्यापार के बीच का अंतर

- क्रिप्टो बाजार पर लागू एटीआर चैनल रणनीति

- MyLanguage द्वारा क्रिप्टो बाजार पर थर्मोस्टेट रणनीति का उपयोग करना

- hans123 इंट्राडे ब्रेकथ्रू रणनीति

- डिजिटल मुद्रा विकल्प रणनीति का पहला परीक्षण

- TradingViewWebHook अलार्म सीधे FMZ रोबोट से जुड़ा हुआ है