स्टोचआरएसआई और वॉल्यूम पर आधारित लॉन्ग-शॉर्ट रणनीति

अवलोकन

यह रणनीति स्टोचआरएसआई सूचक और व्यापार की मात्रा को जोड़ती है, यह निर्धारित करने के लिए कि क्या स्टोचआरएसआई सूचक खरीद या बेचने का संकेत देता है, जबकि व्यापार की मात्रा पिछले 7 दिनों के औसत से अधिक है। खरीद या बिक्री केवल तभी की जाती है जब सूचक संकेत और व्यापार की मात्रा की शर्तें एक साथ पूरी होती हैं। इस रणनीति का उद्देश्य स्टोचआरएसआई सूचक का उपयोग करके ओवरबॉट स्थिति का निर्धारण करना है, जबकि उच्च व्यापार की स्थिति में खरीद और बिक्री के अवसरों की तलाश करने के लिए व्यापार की मात्रा के साथ फ़िल्टर किए गए संकेतों का उपयोग करना है।

रणनीति सिद्धांत

सबसे पहले, यह रणनीति 14 दिन के आरएसआई के मूल्य की गणना करती है, और फिर 14 दिन के स्टोचैस्टिक को आरएसआई पर लागू करती है, जो स्टोचआरएसआई के के-मूल्य और डी-मूल्य को प्राप्त करती है। स्टोचआरएसआई सूचक ओवरबॉट ओवरसोल्ड क्षेत्र में संकेत देता है।

फिर, K मान और D मान के अंतर की गणना करें, जब अंतर 0 से अधिक हो, तो सूचक स्तर 1 सेट करें, जब 0 से कम हो तो -1 सेट करें। सूचक स्तर का उपयोग स्टोचआरएसआई की रिक्त स्थिति का न्याय करने के लिए किया जाता है।

इसके बाद, पिछले 7 दिनों के लिए औसत व्यापार की गणना करें। जब K मूल्य D मूल्य से अधिक है, तो यह एक खरीद संकेत है। जब K मूल्य D मूल्य से अधिक है, तो यह एक बिक्री संकेत है। जब K मूल्य D मूल्य से अधिक है, तो यह एक खरीद संकेत है।

इसलिए, यह रणनीति स्टोच आरएसआई को ओवरबॉट और ओवरसोल्ड स्थिति का पता लगाने के साथ-साथ झूठे संकेतों को फ़िल्टर करने के लिए ट्रेड वॉल्यूम के साथ जोड़ती है, जो वास्तविक रूप से मजबूत स्थिति में ट्रेड करती है।

श्रेष्ठता विश्लेषण

स्टोचआरएसआई सूचक ओवरबॉट ओवरसोल्ड की स्थिति की पहचान करता है, व्यापार को उलटने के अवसरों का उपयोग करता है। ट्रेड वॉल्यूम फ़िल्टरिंग के साथ संयुक्त, यह गलत संकेतों को रोकने में मदद करता है।

ट्रेड वॉल्यूम की शर्तें कम मात्रा में झूठी तोड़फोड़ को फ़िल्टर कर सकती हैं। केवल उच्च ट्रेड वॉल्यूम की प्रवृत्ति की स्थिति में व्यापार करने से लाभ की संभावना बढ़ सकती है।

K और D मानों के औसत क्रॉसिंग और लेन-देन की मात्रा के संयोजन से संकेत की विश्वसनीयता में सुधार होता है और झूठे संकेतों को फ़िल्टर किया जा सकता है।

रणनीतिक संचालन तर्क स्पष्ट और सरल है, इसे समझने में आसान है, और यह मात्रात्मक लेनदेन के लिए उपयुक्त है।

जोखिम विश्लेषण

StochRSI में समय-क्रम की समस्या है, K और D मूल्य के क्रॉस सिग्नल में देरी हो सकती है, जिससे प्रवेश बहुत जल्दी या बहुत देर से हो सकता है। संकेतक की संवेदनशीलता बढ़ाने के लिए पैरामीटर को अनुकूलित करने की आवश्यकता है।

ट्रेड वॉल्यूम को बढ़ाने के प्रभाव से रणनीति को बाजार में गिरावट के दौरान भारी नुकसान हो सकता है। जोखिम को नियंत्रित करने के लिए स्टॉप लॉस की आवश्यकता होती है।

केवल स्टोचआरएसआई पर भरोसा करना झूठे ब्रेकआउट के लिए अतिसंवेदनशील है, और इसे और अधिक अनुकूलित करने की आवश्यकता है।

लेनदेन की मात्रा FILTER कुछ लेनदेन के अवसरों को याद कर सकता है।

अनुकूलन दिशा

स्टोचआरएसआई पैरामीटर का अनुकूलन करें, सबसे अच्छा के-वैल्यू, डी-वैल्यू पैरामीटर संयोजन ढूंढें, और संकेतक की संवेदनशीलता में सुधार करें।

लेनदेन की मात्रा में वृद्धि के लिए औसत रेखा सूचक, लेनदेन की मात्रा के रुझान का आकलन करने के लिए, लेनदेन की मात्रा में गिरावट के दौरान झूठे संकेतों से बचें।

अन्य संकेतकों को जोड़ना, जैसे कि MACD, RSI आदि को जोड़ना, संकेत की सटीकता में सुधार करता है।

स्टॉप लॉस को बढ़ाएं, एटीआर जैसे संकेतकों के आधार पर गतिशील स्टॉप लॉस सेट करें, एकल नुकसान को नियंत्रित करें।

रिवर्स और समवर्ती लेनदेन की मात्रा का विश्लेषण करें ताकि समवर्ती लेनदेन की मात्रा को बढ़ाने के जोखिम से बचा जा सके।

स्टोचआरएसआई के पैरामीटर को बाजार के चरणों के अनुसार अनुकूलित किया गया है ताकि यह अधिक अनुकूली हो सके।

संक्षेप

इस रणनीति का उपयोग करने के लिए सबसे पहले स्टोचआरएसआई का उपयोग करें ओवरबॉट ओवरसोल स्थिति का निर्धारण करने के लिए व्यापार संकेत, और के मूल्य और डी मूल्य के क्रॉसिंग. साथ ही, ट्रेड वॉल्यूम संकेतक के साथ संयुक्त रूप से फ़िल्टर करने के लिए झूठे संकेत, केवल वास्तविक मजबूत स्थिति में खरीदा और बेचा. इस रणनीति को एकीकृत करने के लिए सरल संकेतक, एक मात्रात्मक व्यापार रणनीति बनाने के लिए जो आसानी से लागू किया जा सकता है. आगे के परीक्षण और अनुकूलन के माध्यम से, रणनीति की स्थिरता और लाभप्रदता को बढ़ाया जा सकता है। लेकिन व्यापार की मात्रा को बढ़ाने के लिए सतर्कता की भी आवश्यकता है, जोखिम के लिए स्टॉप लॉस नियंत्रण को बढ़ाने की सिफारिश की गई है।

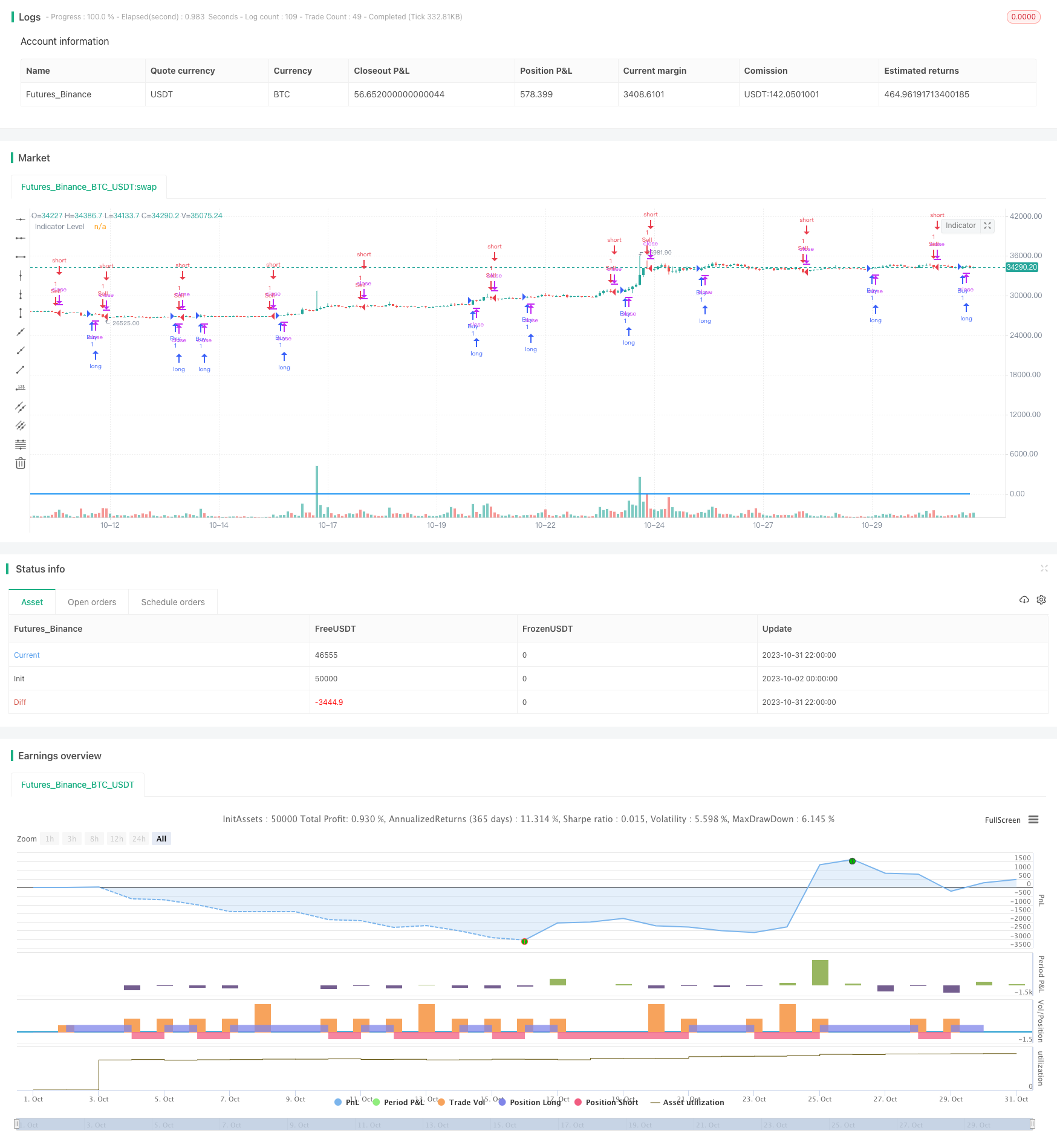

/*backtest

start: 2023-10-02 00:00:00

end: 2023-11-01 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("StochRSI Volume Strategy", overlay = true)

// StochRSI inputs

smoothK = input.int(3, title="K")

smoothD = input.int(3, title="D")

lengthRSI = input.int(14, "RSI Length")

lengthStoch = input.int(14, "Stochastic Length")

// Calculate StochRSI

rsiValue = ta.rsi(close, lengthRSI)

k = ta.sma(ta.stoch(rsiValue, rsiValue, rsiValue, lengthStoch), smoothK)

d = ta.sma(k, smoothD)

// Calculate difference between lines

lineDifference = k - d

// Calculate indicator level based on line positions

level = lineDifference >= 0 ? 1 : -1

// Calculate mean of last 7 volume bars

meanVolume = ta.sma(volume, 7)

// Determine buy and sell conditions

buyCondition = level > -1 and level[1] <= -1 and close > open and volume > meanVolume

sellCondition = level < 1 and level[1] >= 1 and close < open and volume > meanVolume

// Execute buy and sell signals

strategy.entry("Buy", strategy.long, when = buyCondition)

strategy.entry("Sell", strategy.short, when = sellCondition)

// Plot StochRSI levels

plot(level, title="Indicator Level", color=color.blue, linewidth=2)