डबल मूविंग एवरेज आरएसआई संकेतक संयोजन उत्क्रमण रणनीति

अवलोकन

यह रणनीति द्वि-समानता रेखा, अपेक्षाकृत मजबूत सूचक (RSI) और पारलौकिक रेखा सूचक (PSAR) का संयोजन करके कीमतों के टर्नओवर के बारे में निर्णय लेने के लिए, टर्नओवर होने पर खरीदने और बेचने के लिए, एक रिवर्स ट्रेडिंग रणनीति है।

सिद्धांत

यह रणनीति मुख्य रूप से निम्नलिखित तकनीकी संकेतकों के माध्यम से मूल्य पलटाव को निर्धारित करती हैः

दोहरी औसत रेखा: एक तेजी से चलती औसत रेखा ((MA तेज रेखा) और एक धीमी गति से चलती औसत रेखा ((MA धीमी रेखा) की गणना करें। जब तेज रेखा पर धीमी गति से चलती औसत रेखा से गुजरती है, तो इसे बहु-शीर्ष बाजार माना जाता है, और जब तेज रेखा के नीचे धीमी गति से चलती है, तो इसे शून्य-शीर्ष बाजार माना जाता है, और इसे शून्य माना जाता है।

आरएसआई सूचकः आरएसआई ओवरबॉट ओवरसोल्ड स्थिति को निर्धारित करने के लिए एक अवधि में औसत क्लोजर अपग्रेड और औसत क्लोजर ड्रॉप की गणना करता है। आरएसआई 70 से अधिक ओवरबॉट क्षेत्र है, 30 से कम ओवरबॉट क्षेत्र है।

पीएसएआर सूचकांक: पैरालाइट एसएआर सूचकांक प्रवृत्ति की दिशा निर्धारित करता है। एसएआर बिंदु के नीचे मल्टीहेड बाजार है, ऊपर हेडहेड बाजार है।

ADX सूचक: ADX मूल्य परिवर्तन की दिशात्मक ताकत की गणना करके प्रवृत्ति की ताकत का आकलन करता है। ADX मूल्य 20 से अधिक प्रवृत्ति की स्थिति को दर्शाता है, 20 से कम प्रवृत्ति को दर्शाता है।

उपरोक्त संकेतों के आधार पर, खरीद और बिक्री संकेतों का तर्क इस प्रकार हैः

खरीदें संकेतः तेजी से लाइन पर धीमी लाइन के माध्यम से, आरएसआई 30 से कम है (अतिविक्री क्षेत्र), एसएआर बिंदु कीमत से ऊपर है, एडीएक्स 20 से अधिक है, खरीदें संकेत जारी करता है।

बेचने का संकेतः तेजी से नीचे की ओर धीमी रेखा को पार करें, आरएसआई 70 से अधिक है, एसएआर बिंदु कीमत के नीचे है, एडीएक्स 20 से अधिक है, बेचने का संकेत देता है।

खरीद और बेचने के संकेतों के साथ, क्रमशः 10% की स्थिति के साथ अधिक और खाली स्थिति का निर्माण करें। जब रिवर्स सिग्नल विफल हो जाता है, तो समय पर पट्टे को रोक दें।

लाभ

द्वि-समानता रेखा का उपयोग करके एक बड़ी प्रवृत्ति की दिशा का निर्धारण करें, और आरएसआई और एसएआर जैसे संकेतकों को जोड़ें ताकि गलत संकेतों को हटाया जा सके, और पलटाव बिंदु को अधिक सटीक रूप से निर्धारित किया जा सके।

एकल तकनीकी संकेतक के कारण गलत संकेतों से बचने के लिए कई संकेतक संयोजनों का उपयोग करें।

स्टॉप लॉस की शर्तें सेट करें ताकि जोखिम को प्रभावी ढंग से नियंत्रित किया जा सके।

रणनीति सरल, स्पष्ट और लागू करने में आसान है।

इस रणनीति में बाजार में उतार-चढ़ाव के लिए प्रतिक्रियाएं हैं और विभिन्न स्थितियों के लिए लागू हो सकती हैं।

जोखिम और समाधान

दोहरी समानांतर रेखाओं के बीच एक शून्य सिग्नल उत्पन्न करते समय, एक झूठा ब्रेक हो सकता है, और अन्य संकेतकों के साथ संयोजन में निर्णय लेने की आवश्यकता होती है। समानांतर रेखाओं के चक्र को उचित रूप से बढ़ाया जा सकता है, या ब्रेक की सत्यता का न्याय करने के लिए ब्रिन बैंड संकेतकों को जोड़ा जा सकता है।

आरएसआई संकेतक गलत पैरामीटर सेटिंग के कारण एक गलत संकेत उत्पन्न कर सकता है। आरएसआई पैरामीटर को उचित रूप से समायोजित किया जाना चाहिए, जबकि अन्य संकेतक को आरएसआई संकेतों की पुष्टि करने के लिए जोड़ा जाना चाहिए।

जब ADX 20 से कम हो जाता है, तो ट्रेडिंग को निलंबित कर दिया जाना चाहिए ताकि निर्विवाद बाजारों के रिवर्स ट्रेडिंग से बचा जा सके। या ADX के चक्र पैरामीटर को उचित रूप से कम किया जा सके।

SetStringry स्टॉप लॉस सेट बहुत छोटा है, जो अनावश्यक स्टॉप का कारण बन सकता है। स्टॉप लॉस को बाजार में उतार-चढ़ाव के आधार पर उचित रूप से सेट किया जाना चाहिए।

ट्रेडिंग की आवृत्ति बहुत अधिक हो सकती है, ट्रेडिंग की आवृत्ति को कम करने के लिए द्वि-समानता चक्र को उचित रूप से समायोजित किया जा सकता है।

अनुकूलन दिशा

विभिन्न लंबाई की अवधि के लिए औसत रेखा संयोजनों का परीक्षण करें और इष्टतम पैरामीटर की तलाश करें।

आरएसआई के विभिन्न पैरामीटर सेटिंग्स का परीक्षण करें और ओवरबॉट और ओवरसोल्ड निर्णयों को अनुकूलित करें।

अन्य संकेतकों को जोड़ने की कोशिश करें, जैसे कि ब्रिन बैंड, केडीजे, आदि, जो खरीद और बिक्री संकेतों के निर्णय तर्क को समृद्ध करते हैं।

विभिन्न किस्मों और बाजार स्थितियों के अनुसार गतिशील स्टॉप लॉस तंत्र सेट करें।

इस तरह, हम अपने व्यापार को बेहतर तरीके से ट्रेंड करने के लिए अपनी स्थिति को प्रबंधित करने के लिए रणनीति जोड़ सकते हैं।

विभिन्न ADX मापदंडों का परीक्षण करें और रुझान की ताकत को निर्धारित करने के लिए सबसे अच्छा मूल्य प्राप्त करें।

ऑटो स्टॉप मॉड्यूल जोड़े गए हैं ताकि रणनीति स्वचालित रूप से बंद हो सके।

संक्षेप

इस रणनीति के माध्यम से दो समानांतर दिशा का फैसला किया, आरएसआई, एसएआर और अन्य संकेतकों के संयोजन में पलटाव संकेत फिल्टर करने के लिए, अनुकूलन पैरामीटर सेट करने के बाद, कीमत पलटाव बिंदु का प्रभावी ढंग से न्याय कर सकते हैं, ताकि पलटाव से पहले और बाद में प्रवृत्ति को पकड़ सके। जोखिम नियंत्रण पर ध्यान देना चाहिए, उचित रूप से रोकथाम की स्थिति सेट करें, और रणनीति को अधिक स्थिर और अधिक लाभप्रद बनाने के लिए पैरामीटर का अनुकूलन जारी रखें। कुल मिलाकर, यह रणनीति क्रॉस-संकेतक के संयोजन में उपयोग की जाती है, सोच स्पष्ट है और संचालित करने में आसान है, एक विश्वसनीय पलटाव व्यापार रणनीति है।

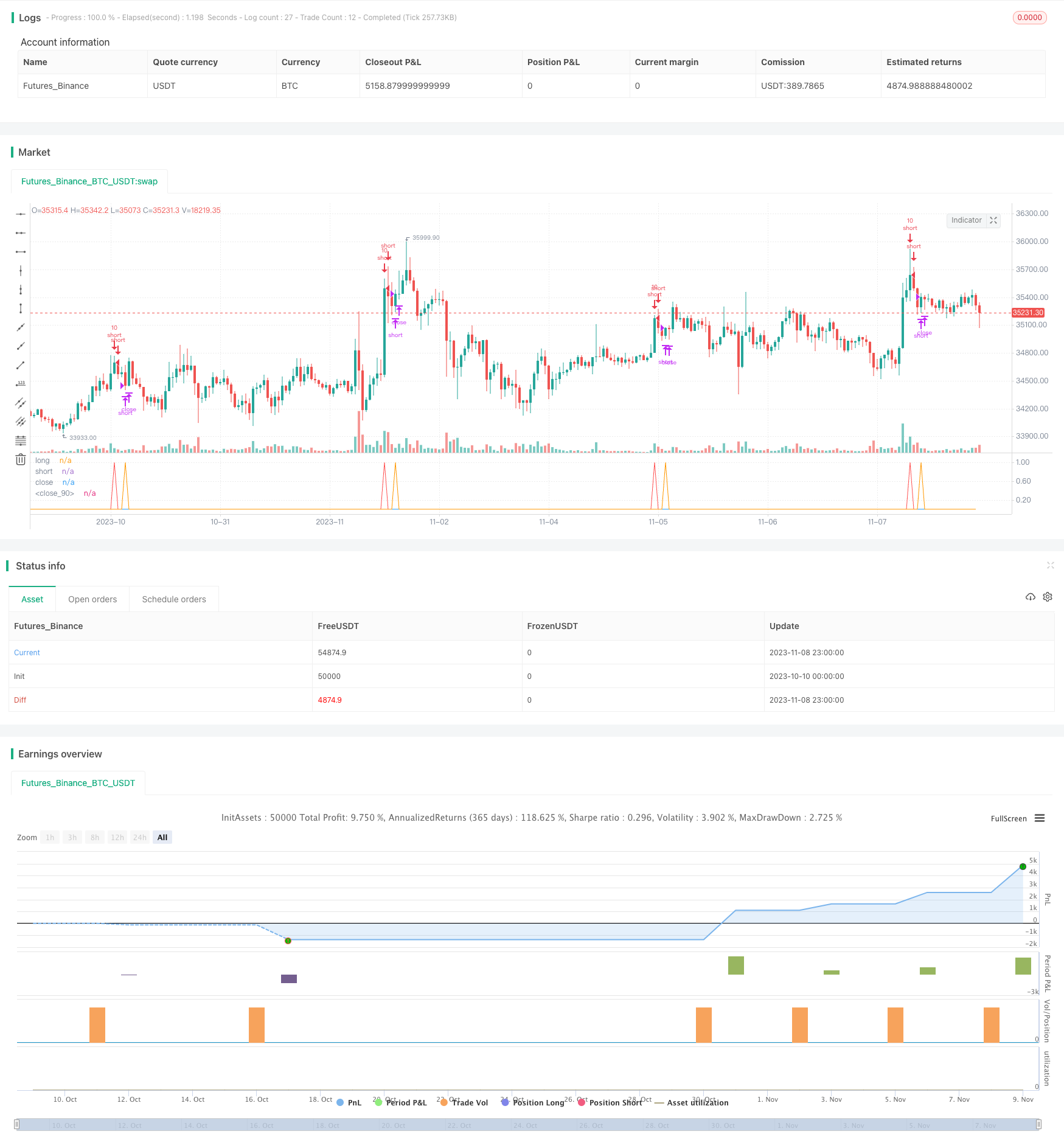

/*backtest

start: 2023-10-10 00:00:00

end: 2023-11-09 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

//Based on Senpai BO 3

strategy(title="Senpai_Strat_3", shorttitle="Senpai_Strat_3", overlay=false, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

src = close

//psar

start = input(0.02)

increment = input(0.02)

maximum = input(0.2)

psar = sar(start, increment, maximum)

//ADX Init

adxlen = input(30, title="ADX Smoothing")

dilen = input(30, title="DI Length")

dirmov(len) =>

up = change(high)

down = -change(low)

truerange = rma(tr, len)

plus = fixnan(100 * rma(up > down and up > 0 ? up : 0, len) / truerange)

minus = fixnan(100 * rma(down > up and down > 0 ? down : 0, len) / truerange)

[plus, minus]

adx(dilen, adxlen) =>

[plus, minus] = dirmov(dilen)

sum = plus + minus

adx = 100 * rma(abs(plus - minus) / (sum == 0 ? 1 : sum), adxlen)

[adx, plus, minus]

[sig, up, down] = adx(dilen, adxlen)

// BB Init

source = close

length = input(50, minval=1)

mult = input(0.5, title="Mult Factor", minval=0.001, maxval=50)

alertLevel=input(0.1)

impulseLevel=input(0.75)

showRange = input(false, type=bool)

//RSI CODE

up1 = rma(max(change(src), 0), 14)

down1 = rma(-min(change(src), 0), 14)

rsi = down1 == 0 ? 100 : up == 0 ? 0 : 100 - (100 / (1 + up1 / down1))

//BB CODE

basis = sma(source, length)

dev = mult * stdev(source, length)

upper = basis + dev

lower = basis - dev

bbr = source>upper?(((source-upper)/(upper-lower))/10): source<lower?(((source-lower)/(upper-lower))/10) : 0.05

bbi = bbr - nz(bbr[1])

//////////////////// Algo

//if (rsi>50 and n1>n2)

//strategy.exit("Close", "Short")

// strategy.entry("Long", strategy.long)

//if (rsi<50 and n2>n1)

//strategy.exit("Close", "Long")

// strategy.entry("Short", strategy.short)

//col = ma30 > ma50 > ma200 and rsi <=53?lime: ma50 < ma200 and rsi >= 60?red : silver

//short1 = sig<18.5 and high>=upper and rsi>=70 and psar<close = 100%

//long1 = sig<18.5 and low<=lower and rsi<=30 and psar>close = 100%

short1 = sig<18.5 and high>=upper and rsi>=70 and psar<close

long1 = sig<18.5 and low<=lower and rsi<=30 and psar>close

//Entry

long = long1[1] == 0 and long1 == 1

short = short1[1] == 0 and short1 == 1

longclose = long[3] == 1

shortclose = short[3] == 1

strategy.entry("short", strategy.short,qty = 10, when=short)

strategy.entry("long", strategy.long,qty=10, when=long)

strategy.close("long",when=longclose)

strategy.close("short",when=shortclose)

/////////////////////

///PLOT

plot(long,"long",color=green,linewidth=1)

plot(short,"short",color=red,linewidth=1)

plot(longclose,"close",color=blue,linewidth=1)

plot(shortclose,"close",color=orange,linewidth=1)

//plot(short,"short",color=red,linewidth=1)

//

//strategy.exit(id="long",qty = 100000,when=longclose)

//strategy.exit(id="short",qty = 100000,when=shortclose)

//strategy.exit(id="Stop", profit = 20, loss = 100)