केडीजे आरएसआई क्रॉसओवर खरीदें बेचें सिग्नल रणनीति

लेखक:चाओझांग, दिनांक: 2023-11-27 10:57:16टैगः

अवलोकन

यह रणनीति खरीद और बिक्री के समय को निर्धारित करने के लिए केडीजे सूचक और आरएसआई सूचक को जोड़ती है। यह व्यापार संकेत उत्पन्न करती है जब केडीजे सूचक और आरएसआई सूचक खरीद / बिक्री संकेत जारी करते हैं।

रणनीतिक सिद्धांत

इस रणनीति में खरीदारी और बिक्री के समय का आकलन करने के लिए केडीजे और आरएसआई के क्रॉसओवर का उपयोग किया गया है।

विशेष रूप से, जब KDJ की J रेखा K रेखा के ऊपर नीचे से ऊपर तक जाती है, तो इसे खरीद संकेत माना जाता है। और जब J रेखा K रेखा के नीचे ऊपर से नीचे तक जाती है, तो यह एक बिक्री संकेत है। इसका मतलब है कि जब स्टॉक ओवरसोल्ड से ओवरबोल्ड में बदल जाता है और जब यह ओवरबोल्ड से ओवरसोल्ड में बदल जाता है तो खरीदना और बेचना।

एक ही समय में, रणनीति संकेतों की ताकत का न्याय करने के लिए आरएसआई संकेतक को शामिल करती है। 30 से नीचे आरएसआई ओवरसोल्ड है और 70 से ऊपर आरएसआई ओवरबॉट है। जब केडीजे एक खरीद संकेत जारी करता है, यदि आरएसआई संकेतक भी ओवरसोल्ड दिखाता है, तो यह खरीद संकेत की विश्वसनीयता को बढ़ाता है। इसके विपरीत, जब केडीजे एक बिक्री संकेत जारी करता है, यदि आरएसआई भी ओवरबोल्ड दिखाता है, तो यह बिक्री संकेत की विश्वसनीयता को बढ़ाता है।

संक्षेप में, यह रणनीति निम्नलिखित स्थितियों में ट्रेडिंग सिग्नल उत्पन्न करती हैः

खरीद संकेतः

- KDJ

की J रेखा K रेखा और RSI के ऊपर से होकर गुजरती है ((6) < RSI))) 12) - KDJ

s J रेखा K रेखा और RSI के ऊपर पार करती है ((6) RSI के ऊपर पार करती है))) - आरएसआई ((6) आरएसआई ((24) और आरएसआई ((6) < 40 से ऊपर जाता है

बेचने के संकेतः

- KDJ

की J रेखा K रेखा और RSI के नीचे पार करती है ((6) > RSI ((12) - KDJ

s J रेखा K रेखा के नीचे पार करती है और RSI ((6) RSI के नीचे पार करती है))) - आरएसआई ((6) आरएसआई ((24) और आरएसआई ((6) > 60 से नीचे जाता है

लाभ

-

केडीजे सूचक और आरएसआई सूचक का संयोजन ट्रेडिंग संकेतों को अधिक विश्वसनीय बनाता है।

-

केडीजे सूचक ओवरबॉट/ओवरसोल्ड स्थिति का आकलन करता है, जबकि आरएसआई सूचक ताकत का आकलन करता है। दोनों को मिलाकर मोड़ बिंदुओं को बेहतर ढंग से पकड़ सकते हैं।

-

कई खरीद/बिक्री की शर्तें एक ही संकेतक के कारण खोए हुए अवसरों से बचती हैं।

-

आरएसआई मापदंडों को 6, 12 और 24 अवधि पर सेट किया गया है, जो विभिन्न चक्र स्तरों के लिए उपयुक्त हैं, जिससे रणनीति अधिक बहुमुखी हो जाती है।

जोखिम विश्लेषण

-

केडीजे और आरएसआई दोनों संकेत गलत संकेत दे सकते हैं, जिससे अनावश्यक ट्रेड हो सकते हैं।

-

व्यापार की कई शर्तें रणनीतिक परिचालनों की जटिलता को बढ़ाती हैं और सावधानीपूर्वक सत्यापन की आवश्यकता होती है।

-

विभिन्न बाजारों में रणनीति का परीक्षण और अनुकूलन करना आवश्यक है और मापदंडों को समायोजित करने की आवश्यकता है।

सुधार की दिशाएँ

-

ट्रेडिंग सिग्नल को मजबूत करने के लिए बोलिंगर बैंड जैसे अन्य संकेतकों को जोड़कर परीक्षण करें।

-

केडीजे और आरएसआई के मापदंडों को अनुकूलित करना ताकि वे विभिन्न चक्र स्तरों के अनुरूप हों।

-

जोखिमों को नियंत्रित करने के लिए स्टॉप लॉस मानकों को बढ़ाएं।

-

कीमतों के उलट जाने पर हानि रोकने के लिए स्वचालित स्टॉप लॉस तंत्र जोड़ें।

निष्कर्ष

यह रणनीति केडीजे संकेतक और आरएसआई संकेतक के लाभों को जोड़ती है, दोनों संकेतकों के क्रॉसओवर का उपयोग खरीद और बिक्री के समय को निर्धारित करने के लिए करती है, जो ट्रेडिंग संकेतों की सटीकता में सुधार करती है। विभिन्न मापदंडों के साथ आरएसआई संकेतकों का उपयोग करने से रणनीति अधिक बहुमुखी भी हो जाती है। यह रणनीति प्रभावी रूप से झूठे संकेतों के जोखिम से बचती है जो एक एकल संकेतक के साथ हो सकते हैं। मापदंडों में सुधार करके, सहायक संकेतकों को जोड़कर, स्टॉप लॉस तंत्र आदि को जोड़कर, इस रणनीति के प्रदर्शन को और बढ़ाया जा सकता है।

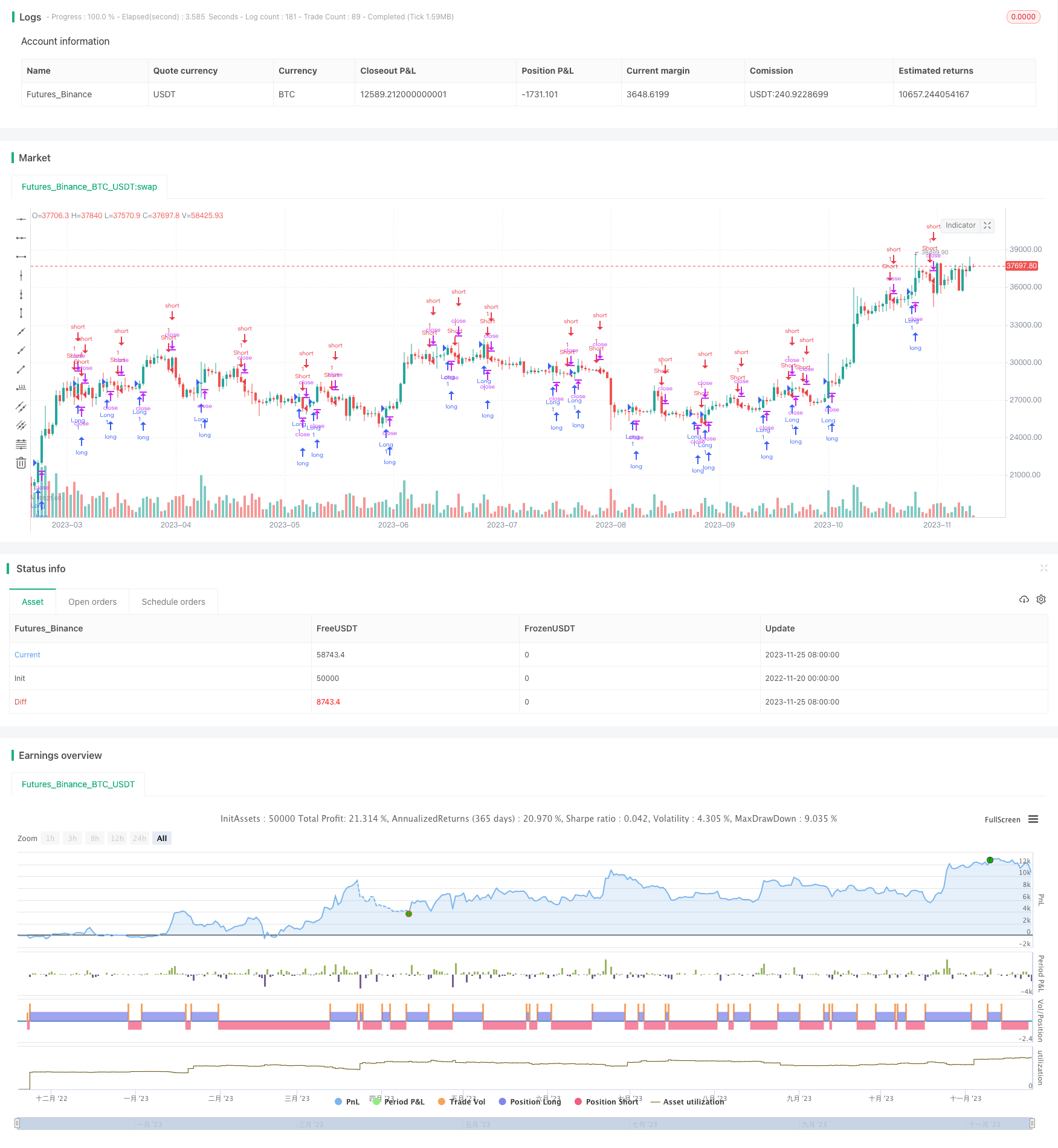

/*backtest

start: 2022-11-20 00:00:00

end: 2023-11-26 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © innocentChart76064

//@version=5

strategy(title = "buy/sell KDJ RSI", overlay=true)

//Define KDJ parameter

kdj_length = input(9, title = "KDJ length")

signal = input(3,title="signal")

// Calculate KDJ values

bcwsma(s,l,m) =>

_bcwsma = float(na)

_s = s

_l = l

_m = m

_bcwsma := (_m*_s+(_l-_m)*nz(_bcwsma[1]))/_l

_bcwsma

c = close

h = ta.highest(high, kdj_length)

l = ta.lowest(low,kdj_length)

RSV = 100*((c-l)/(h-l))

kdj_k = bcwsma(RSV, signal, 1)

kdj_d = bcwsma(kdj_k, signal, 1)

kdj_j = 3 * kdj_k-2 * kdj_d

//Define RSI parameter

rsi_length_1 = input(6)

rsi_length_2 = input(12)

rsi_length_3 = input(24)

price = close

//Calculate RSI values

rsi_1 = ta.rsi(price, rsi_length_1)

rsi_2 = ta.rsi(price, rsi_length_2)

rsi_3 = ta.rsi(price, rsi_length_3)

// Trading conditions

longCondition = ta.crossover(kdj_j,kdj_k) and rsi_1 > rsi_2 or ta.crossover(kdj_j,kdj_k) and ta.crossover(rsi_1,rsi_3) or ta.crossover(rsi_1,rsi_3) and rsi_1<40

shortCondition = ta.crossunder(kdj_j,kdj_k) and rsi_1 < rsi_2 or ta.crossunder(kdj_j,kdj_k) and ta.crossunder(rsi_1,rsi_3) or ta.crossunder(rsi_1,rsi_3) and rsi_1>60

// Enter long trade

strategy.entry("Long", strategy.long, when=longCondition)

// Enter short trade

strategy.entry("Short", strategy.short, when=shortCondition)

- एक डबल मूविंग एवरेज क्रॉसओवर ट्रेडिंग रणनीति

- ईएमए संकेतकों के आधार पर प्रवृत्ति ट्रैकिंग फ्लैग पैटर्न रणनीति

- ट्रेलिंग स्टॉप लॉस के साथ अल्फा ट्रेंड रणनीति

- इचिमोकू मिश्रित संतुलन तालिका मैकडी और टीआई संयुक्त रणनीति

- मूल्य गति ट्रैकिंग स्टॉप लॉस रणनीति

- मूल्य चैनल द्वारा निर्देशित मूल्य उलट रणनीति

- केएसटी सूचक लाभ रणनीति

- गतिशील दो-तरफ़ा स्थिति रणनीति जोड़ें

- सापेक्ष शक्ति सूचकांक फ्लैट रिवर्स रणनीति

- क्रिप्टोकरेंसी के लिए फास्ट आरएसआई गैप ट्रेडिंग रणनीति

- टीपी, एसएल और क्लाउड कन्फर्मेशन के साथ इचिमोकू बैकटेस्टर

- बहु समय सीमा और औसत आयाम पर आधारित जिरोस्कोपिक बैंड रणनीति

- दोहरी चलती औसत क्रॉसओवर रिवर्स रणनीति

- गतिशील चलती औसत ट्रैकिंग रणनीति

- रिवर्स-कैचर रणनीति

- आरएसआई गैप रिवर्स रणनीति

- 3-मिनट लघु केवल विशेषज्ञ सलाहकार रणनीति

- कार्यक्षेत्र एटीआर रिवर्स ऑर्डर क्वांट रणनीति

- रणनीति के बाद एमएसीडी रुझान

- गति विश्लेषण Ichimoku बादल कोहरे बिजली व्यापार रणनीति